Carta IEDI

Redução do IED nos países em desenvolvimento

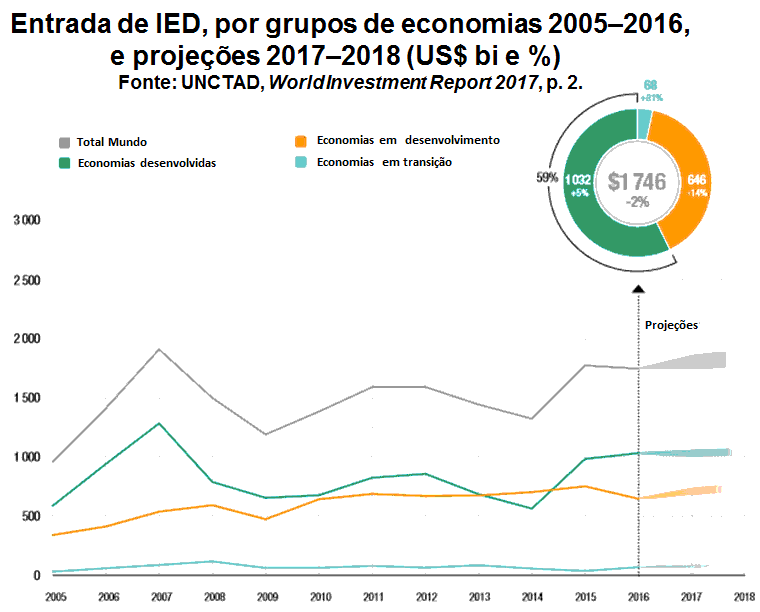

De acordo com o World Investment Report 2017 da Conferência das Nações Unidas para o Comércio e Desenvolvimento (UNCTAD), em 2016, os fluxos internacionais de Investimento Estrangeiro Direto (IED) caíram 2%, somando US$ 1,76 trilhão. A retração esteve associada ao crescimento lento do PIB mundial (+2,2%) e da formação bruta de capital fixo (FBCF) no mundo (+1,9%).

A entrada de IED nos países em desenvolvimento, em particular, retrocedeu 14% e foi generalizada entre as regiões. Na Ásia em desenvolvimento, a queda foi intensa, chegando a -15%, e rompeu um ciclo de 5 anos de seguidas expansões no ingresso de IED. Em contrapartida, a entrada de IED nas economias desenvolvidas cresceu 5%, direcionado principalmente para a América do Norte.

Aliás, em 2016, os EUA mantiveram a liderança no ranking internacional de fluxos de entrada de IED, seguido pelo Reino Unido, China, Hong Kong e a Holanda. O Brasil manteve-se relativamente atraente para os investimentos estrangeiros, subindo da oitava para a sétima posição entre 2015 e 2016, embora tenha caído o valor de IED, de US$ 64 bilhões para US$ 59 bilhões.

Os EUA também continuaram sendo os maiores investidores mundiais, ainda que o valor de seus investimentos totais tenha declinado 1% em 2016 ante 2015. A China, por sua vez, que em 2015 tinha sido a quinta maior origem dos fluxos de IED, avançou para a segunda posição no ranking, seguida por Holanda, Japão e Canadá.

No Brasil, a recessão por dois anos consecutivos fez com que os investimentos estrangeiros continuassem se retraindo em 2016, em decorrência do forte declínio no valor dos fluxos intrafirmas, isto é, para afiliadas de empresas estrangeiras instaladas no país.

A queda na entrada de IED no Brasil se deu principalmente no setor de serviços, notadamente em eletricidade e gás. Em direção oposta, registraram significativo aumento de IED os setores de minerais metálicos (de US$ 571 milhões em 2015 para US$ 2 bilhões em 2016), especialmente por conta das perspectivas de elevação nos preços de minério de ferro, e veículos automotores (+50%, alcançando US$ 6,6 bilhões), em resposta ao aumento das exportações.

Já os investimentos brasileiros no exterior, em 2016 houve desinvestimento líquido de US$ 12 bilhões. Na origem deste resultado estão a captação de US$ 10 bilhões pela Petrobras por meio da Petrobras Global Finance BV, uma afiliada holandesa, e a venda de ativos estrangeiros por parte de transnacionais brasileiras.

Para 2017, a UNCTAD estima que os fluxos mundiais de IED devem chegar a US$ 1,8 trilhão, em rota de lenta recuperação desde a crise financeira internacional de 2008/ 2009. Mas no Brasil os fluxos devem continuar prejudicados pela crise econômica e política, pois ao mesmo tempo em que ela atrai capitais para fusões e aquisições, a fraca demanda interna afasta novos investimentos e diminui o reinvestimento de lucros de afiliadas das empresas multinacionais no país.

O investimento estrangeiro direto em 2016 e as perspectivas para 2017

O relatório sobre investimentos mundiais da Conferência das Nações Unidas para o Comércio e Desenvolvimento (UNCTAD), divulgado em junho de 2017, mostra que, após uma expressiva retomada em 2015, os fluxos internacionais de IED (Investimento Estrangeiro Direto) caíram 2%, em 2016, totalizando US$ 1,75 trilhão. Tal retração decorreu essencialmente do baixo crescimento do PIB mundial, de apenas 2,2% frente a 2015 (+1,5% nas economias desenvolvidas e +3,6% nas economias em desenvolvimento). A formação bruta de capital fixo (FBCF), por sua vez, progrediu de maneira ainda mais tímida: +1,9% na média mundial, sendo +1,5% nas economias desenvolvidas e +2,2% nas emergentes e em desenvolvimento.

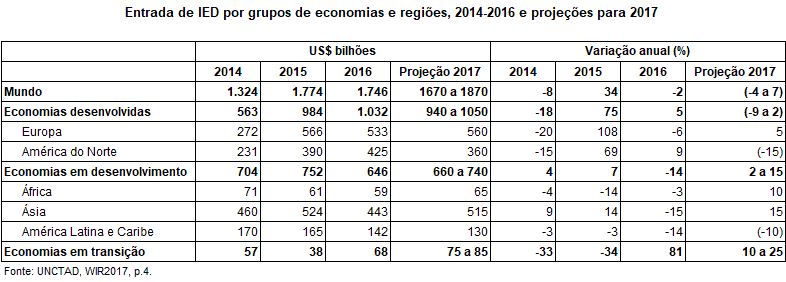

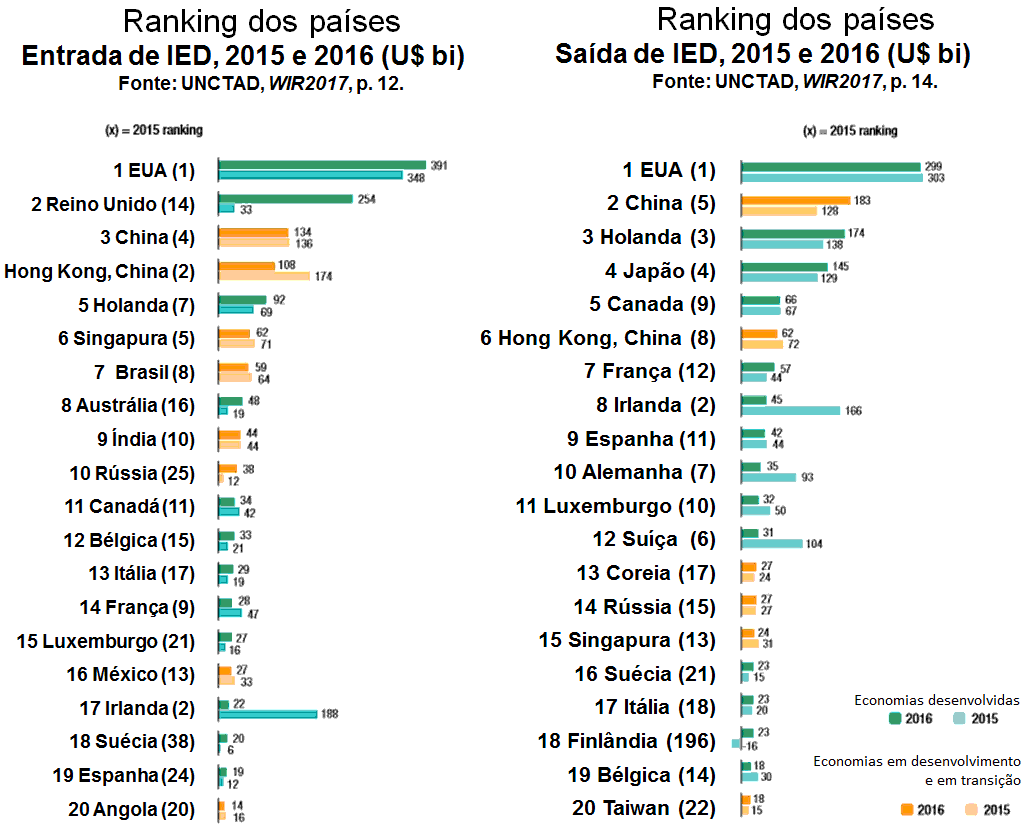

Analisando-se os fluxos de IED por grupos, em 2016, as economias desenvolvidas assinalaram aumento de 5%, puxado pela elevação de 9% na América do Norte – que mais do que compensou a queda de 5% na Europa. A seu turno, as economias em desenvolvimento apontaram redução de 14% na entrada de IED, tendo sido de -3% na África, -15% na Ásia e -14% na América Latina e Caribe. Já nas economias em transição, o aumento de 81% na entrada de IED em 2016 repôs as perdas dos anos anteriores, de queda de 33% em 2014 e de 34% em 2015.

Deste modo, a participação dos países desenvolvidos nos fluxos de IED global se ampliou, chegando a representar quase 60% do total. Segundo a UNCTAD, isso se deveu à retomada do crescimento econômico nessas economias, acompanhado de aumento dos lucros das corporações, notadamente na indústria de transformação e no comércio externo.

Para 2017, espera-se crescimento de 5% nos fluxos de IED, atingindo US$ 1,8 trilhão. As causas para essa expectativa positiva seriam: crescimento econômico na maior parte das regiões (média mundial de 2,7%), melhor desempenho dos mercados financeiros e aumento do comércio mundial. As economias em desenvolvimento devem ter elevação de investimentos estrangeiros diretos, estimados em: 10% na África e 15% na Ásia, contudo com decréscimo de 10% na América Latina e Caribe. Já nas economias desenvolvidas, os fluxos de IED devem crescer 5% na Europa e cair 15% na América do Norte.

Tipos de IED e resultados das empresas multinacionais em 2016

Em 2016, os lucros das 5 mil maiores empresas multinacionais se elevaram significativamente, recuperando as perdas de 2015, por conta da melhoria do cenário macroeconômico internacional e da moderada elevação dos preços das commodities. Isso resultou em valorização das ações e maior otimismo com relação a 2017, apesar dos riscos atrelados a instabilidades geopolíticas, aumento das taxas de juros e atraso nos grandes acordos de investimentos.

Assim, em 2016 as vendas das filiais estrangeiras cresceram 7,3%, o valor adicionado 4,9% e o emprego também 4,9%. Mais além, as empresas estatais com atuação multinacional, principalmente chinesas, que já representam 1,5% do total das EMNs, ganharam protagonismo nos investimentos internacionais, passando a responder por 11% dos IED em greenfield em 2016, vis-à-vis 8% em 2010.

Embora os empréstimos intrafirma das EMNs tenham caído consideravelmente no ano passado, os investimentos mundiais em equity por meio de fusões e aquisições (F&A) avançaram 18% - chegando a US$ 869 milhões, o maior valor desde 2007. Com relação a 2015, os investimentos anunciados em greenfield cresceram 7%.

Nas economias desenvolvidas, o tipo de IED que mais cresceu foi em equity, que em 2016 passou a representar 74% do total (tendo sido 70% no ano anterior), e os lucros reinvestidos permaneceram representando 26%. O aumento dos investimentos em equity foram liderados pelas F&A, que registraram variação de +24% em valor. De outro modo, a queda da entrada de IED nas economias em desenvolvimento foi puxada pela retração de 18% nas F&A, que mais do que compensaram o aumento de 12% nos investimentos greenfield.

IED nos grupos de países

Em 2016 os EUA mantiveram a liderança no ranking internacional de fluxos de entrada de IED, seguido pelo Reino Unido cujo valor dos investimentos cresceu mais de 7 vezes por causa de acordos de F&A, destacando-se a aquisição da SABMiller PLC pela Anheuser-Busch Inbev (Bélgica) e a ARM Holdings pelo SoftBank Group (Japão). A China foi a terceira maior receptora de IED naquele ano, seguida por Hong Kong e a Holanda. O Brasil passou da oitava para a sétima posição, referente a uma expansão do montante de investimentos de US$ 59 bilhões para US$ 64 bilhões (+8%), entre 2015 e 2016.

Os EUA também continuaram sendo os maiores investidores mundiais, embora o valor total tenha caído 1% em 2016 relativamente a 2015. A China, que em 2015 tinha sido a quinta maior origem dos fluxos de IED, passou a ser a segunda em 2016, tornando-se superavitária em termos líquidos. Também estão no topo do ranking Holanda, Japão e Canadá.

IED nos megagrupos

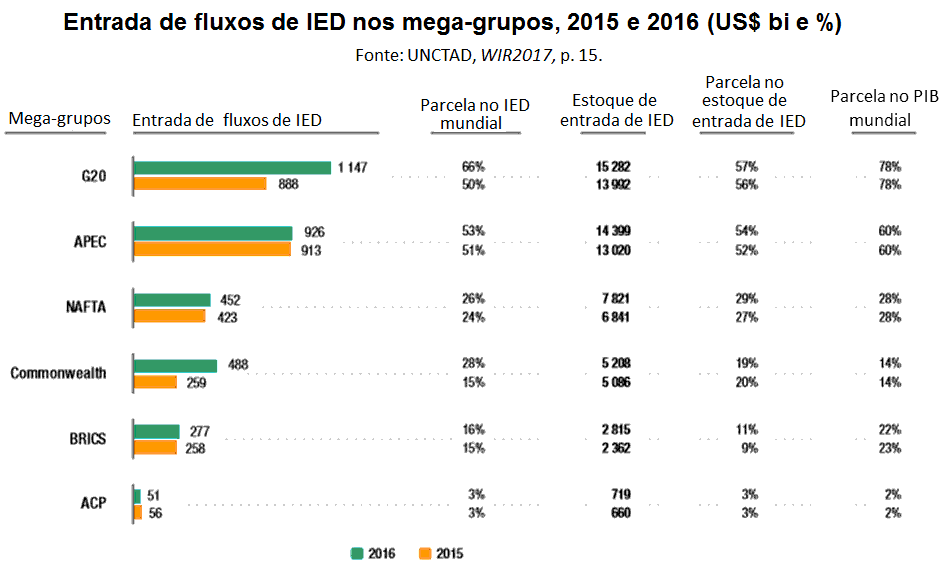

Em 2016, 66% dos fluxos de entrada de IED mundial se deram nos países do G20 (grupo dos 20), que possuíram 58% do estoque global de IED – ambas parcelas bem abaixo do 78% de participação no PIB mundial. A APEC (Cooperação Econômica Ásia-Pacífico) ficou com 53% dos fluxos de entrada de IED, o NAFTA (Acordo de Livre Comercio da América do Norte) com 26%, Commonwealth (Comunidade das Nações) com 28% e BRICS (Brasil, Rússia, Índia, China e África do Sul) com 16%. Em particular nos BRICS, a entrada de IED aumentou 7% e alcançou US$ 277 bilhões. Houve aumento do fluxo na Rússia, Índia e África do Sul, mas queda na China e no Brasil.

A análise setorial e a posição da indústria em termos de estoque de IED

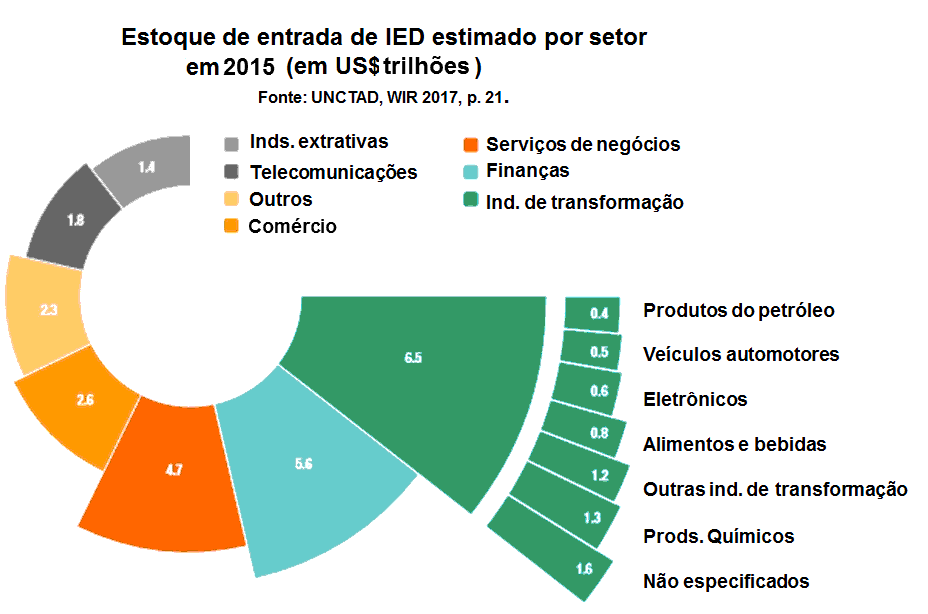

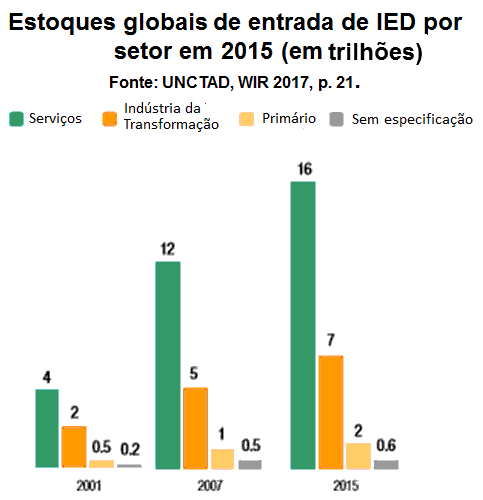

O relatório de 2017 traz informações setoriais sobre estoques de IED atualizado até 2015, quando o estoque global de entrada estava em cerca de US$ 26 trilhões. Os serviços correspondiam por 63% do total, a indústria de transformação por 26% e o setor primário por 6% - parcelas bem similares às de 2014. Comparando-se a composição setoriais dos estoques de IED dos países desenvolvidos frentes àquela dos países em desenvolvimento, depara-se com proporções bastante similares.

Nos estoques de entrada de IED em 2015 de serviços, predominam os financeiros, seguidos por atividades de negócios, comércio, outros e telecomunicações. Na indústria de transformação, os subsetores com parcelas mais expressivas são produtos químicos, alimentos e bebias, eletrônicos, veículos automotores e produtos do petróleo.

IED no Brasil

A recessão por dois anos seguidos, 2015 e 2016, fez com que os investimentos no Brasil em 2016 continuassem caindo. A FBCF se reduziu em 10% e a entrada de IED retraiu 9%, passando de US$ 64,3 bilhões em 2015 para US$ 58,7 bilhões. A UNCTAD pondera que essa redução pode ser explicada pelo forte declínio nos empréstimos intrafirmas para afiliadas de empresas estrangeiras no Brasil (-39%).

Analisando-se por setor, a queda na entrada de IED se deu principalmente no setor de serviços (-21%), que teve desinvestimento líquido. E ainda, a entrada de IED em serviços de eletricidade e gás decresceu, marcadamente em função do desinvestimento de US$ 800 milhões da AES Corp (EUA) em relação a alguns ativos da CPFL Energia SA.

Em contraste, registraram aumento de IED em 2016 os setores de minerais metálicos (de US$ 571 milhões em 2015 para US$ 2 bilhões em 2016), especialmente por conta das perspectivas de elevação nos preços de minério de ferro, e veículos automotores (crescimento de 50%, alcançando US$ 6,6 bilhões), em resposta ao aumento das exportações. Vale ressaltar, também, a elevação das F&A internacionais no país, que de US$ 2 bilhões, em 2015, saltaram para US$ 9 bilhões, em 2016 – especialmente com os acordos envolvendo a China Three Gorges Corporation e Statoil ASA da Noruega.

Já os investimentos brasileiros no exterior, se em 2015 os fluxos foram positivos em termos líquidos, da ordem de US$ 3 bilhões, em 2016 houve desinvestimento no exterior de US$ 12 bilhões. Na origem deste resultado no ano passado estão a captação de US$ 10 bilhões pela Petrobras por meio da Petrobras Global Finance BV, uma afiliada holandesa, e a venda de ativos estrangeiros por parte de transnacionais brasileiras.