Carta IEDI

A recuperação ainda não é para todos

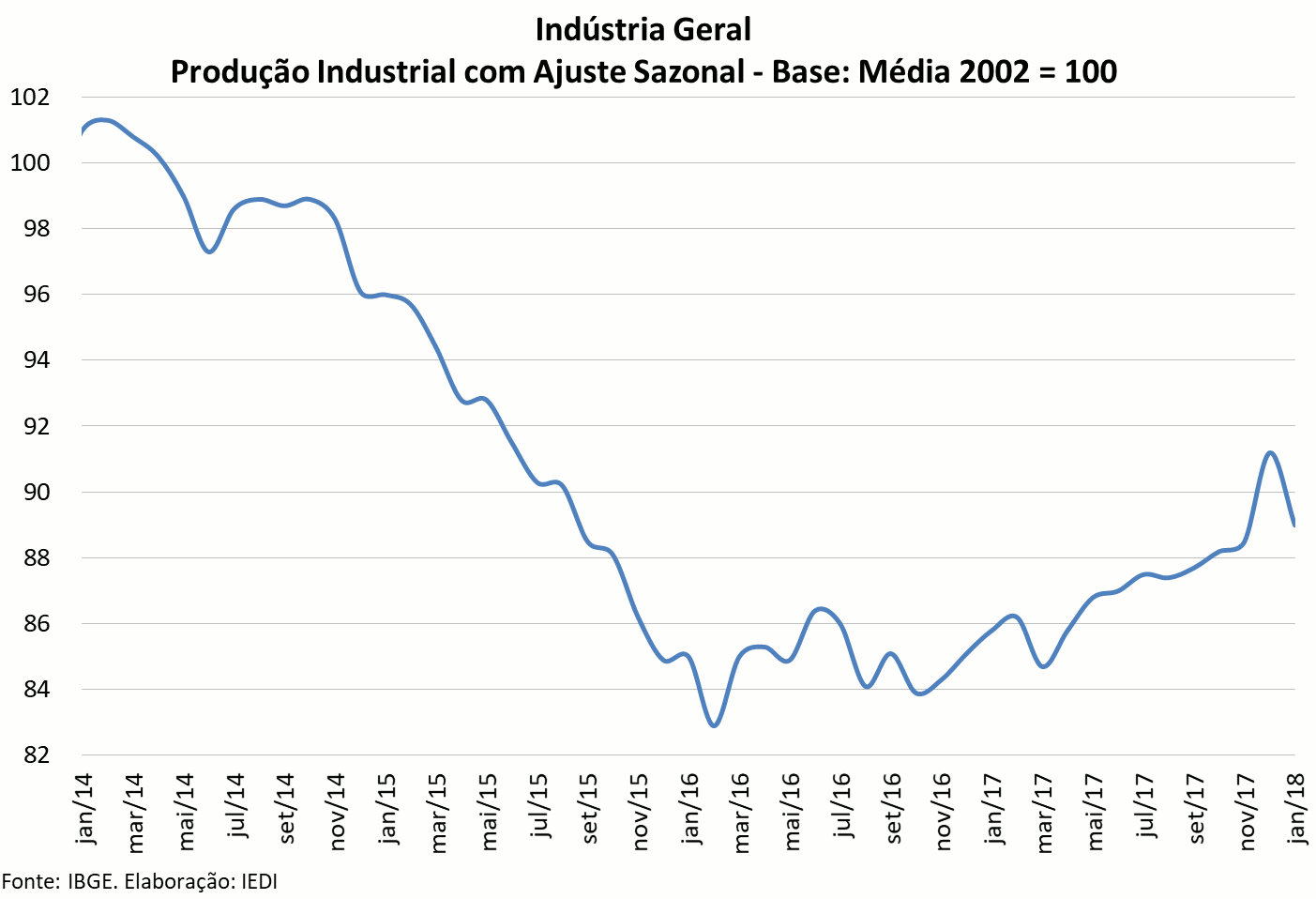

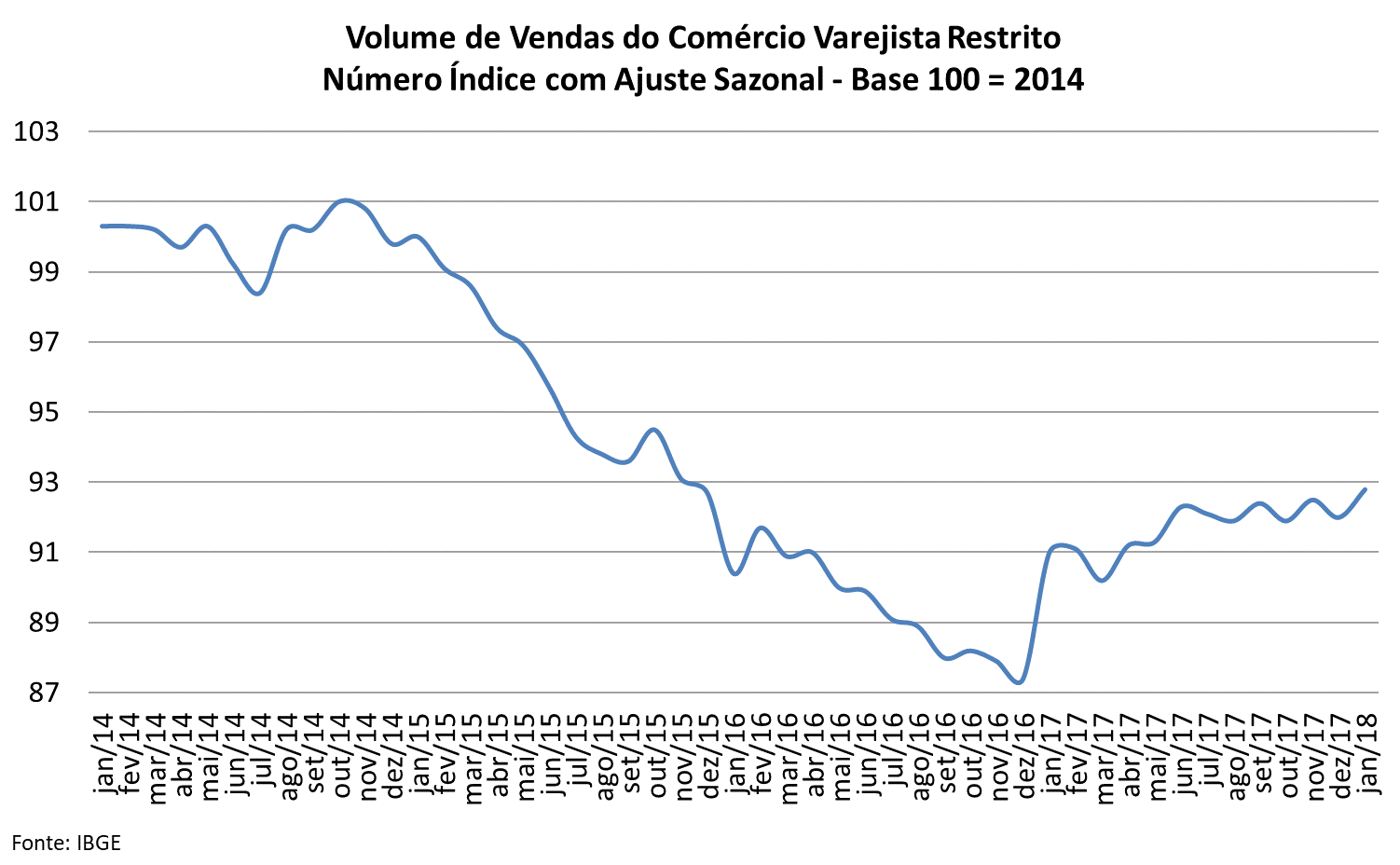

Para um ano em que se espera que a recuperação econômica ganhe força e tenha maior consistência, 2018 não começou nada bem, com praticamente todos os grandes setores da economia andando para trás. Entretanto, mais do que uma mudança de rumo, o desempenho negativo de janeiro deve ser visto como sintoma de um processo ainda frágil em que se encontra a retomada do nível de atividade.

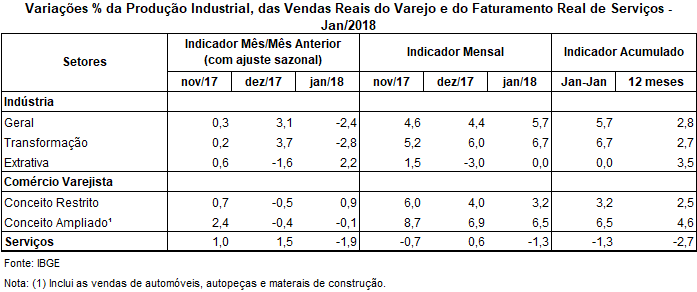

Uma ponderação a ser feita é que dezembro do ano passado havia sido um mês excepcionalmente bom para alguns setores, principalmente para a indústria, mas também, em certa medida, para os serviços. Em janeiro de 2018, já descontado os efeitos sazonais, o declínio foi generalizado: -2,4% na produção industrial, -1,9% no faturamento real dos serviços e -0,1% no volume de vendas do comércio varejista, tomado em seu conceito ampliado. Se desconsiderarmos as vendas de veículos, autopeças e material de construção, o chamado varejo restrito até que conseguiu ficar no azul: +0,9% frente a dezembro.

Não foi apenas entre os setores que o sinal negativo preponderou, mas dentro de cada um deles também, à exceção do comércio. Na indústria, 19 dos 24 ramos pesquisados pelo IBGE retrocederam em janeiro, sendo que muitos deles nem chegaram a registrar um mês de dezembro tão positivo que pudesse justificar este declínio como uma acomodação. Nos serviços, houve retração em 4 dos 5 segmentos com os quais trabalha o IBGE.

Deste modo, segundo a estimativa do realizada pelo Banco Central, a partir do seu indicador IBC-Br que funciona como uma proxy do PIB, a atividade econômica caiu 0,56% na passagem de dez/17 para jan/18. Este foi o pior resultado na série com ajuste sazonal desde dezembro de 2016 e interrompeu uma sequência de quatro meses seguidos de alta. Apesar de não desprezível, o resultado negativo de janeiro não anulou completamente o bom resultado de dezembro (+1,16%).

Entretanto, se tomarmos como parâmetro a situação em que se encontrava a economia brasileira um ano atrás, não dá para não reconhecer que ocorreram avanços, especialmente na indústria, que tem condições de se beneficiar do maior dinamismo do comércio internacional, e no comércio varejista, favorecido pela recomposição do consumo das famílias, devido à queda da inflação, o retorno do crédito às pessoas físicas e alguma redução dos juros. Ademais, varejo em alta também significa mais encomendas para o setor industrial.

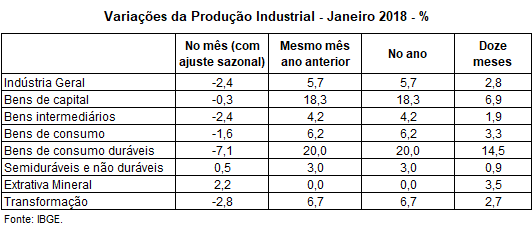

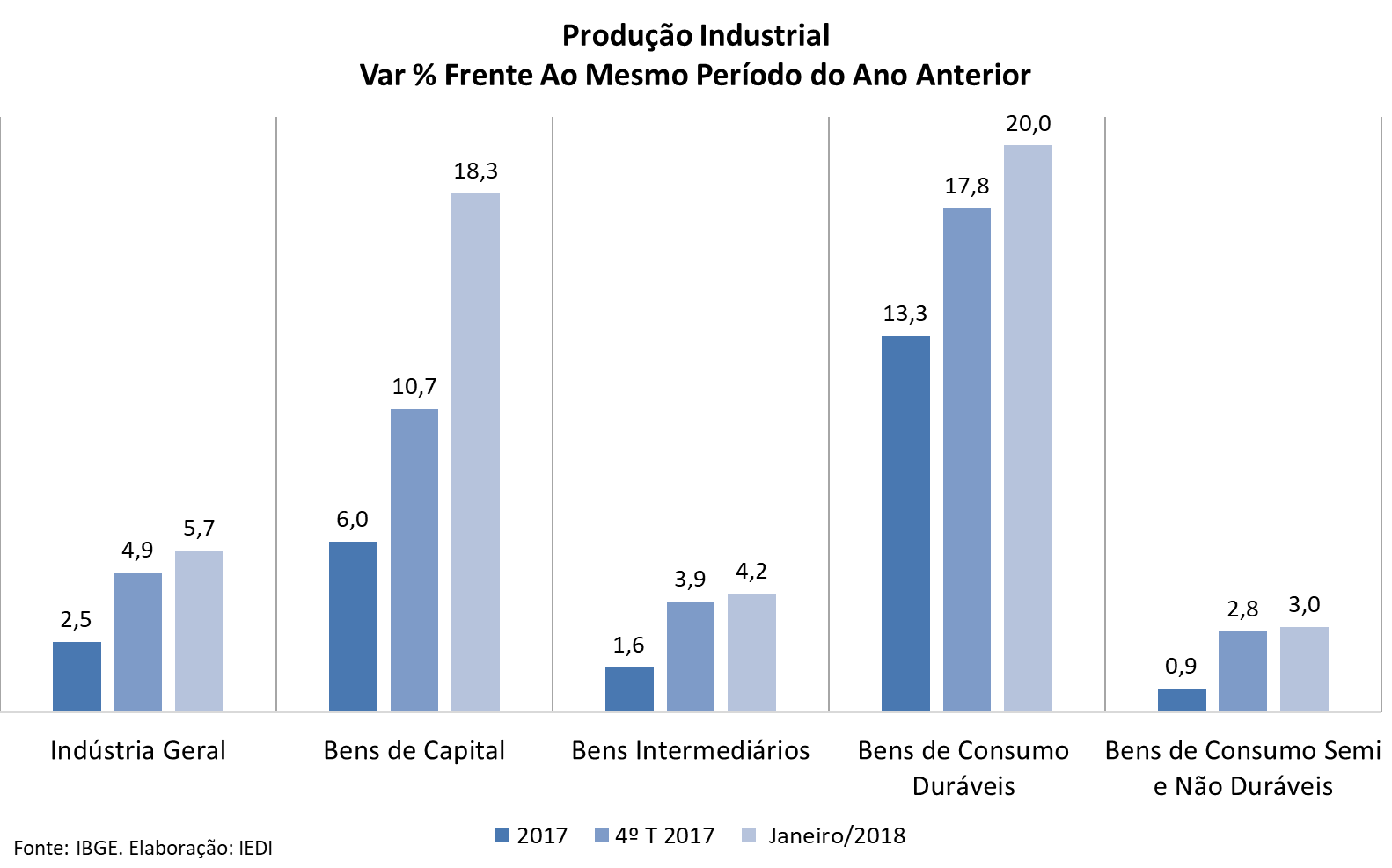

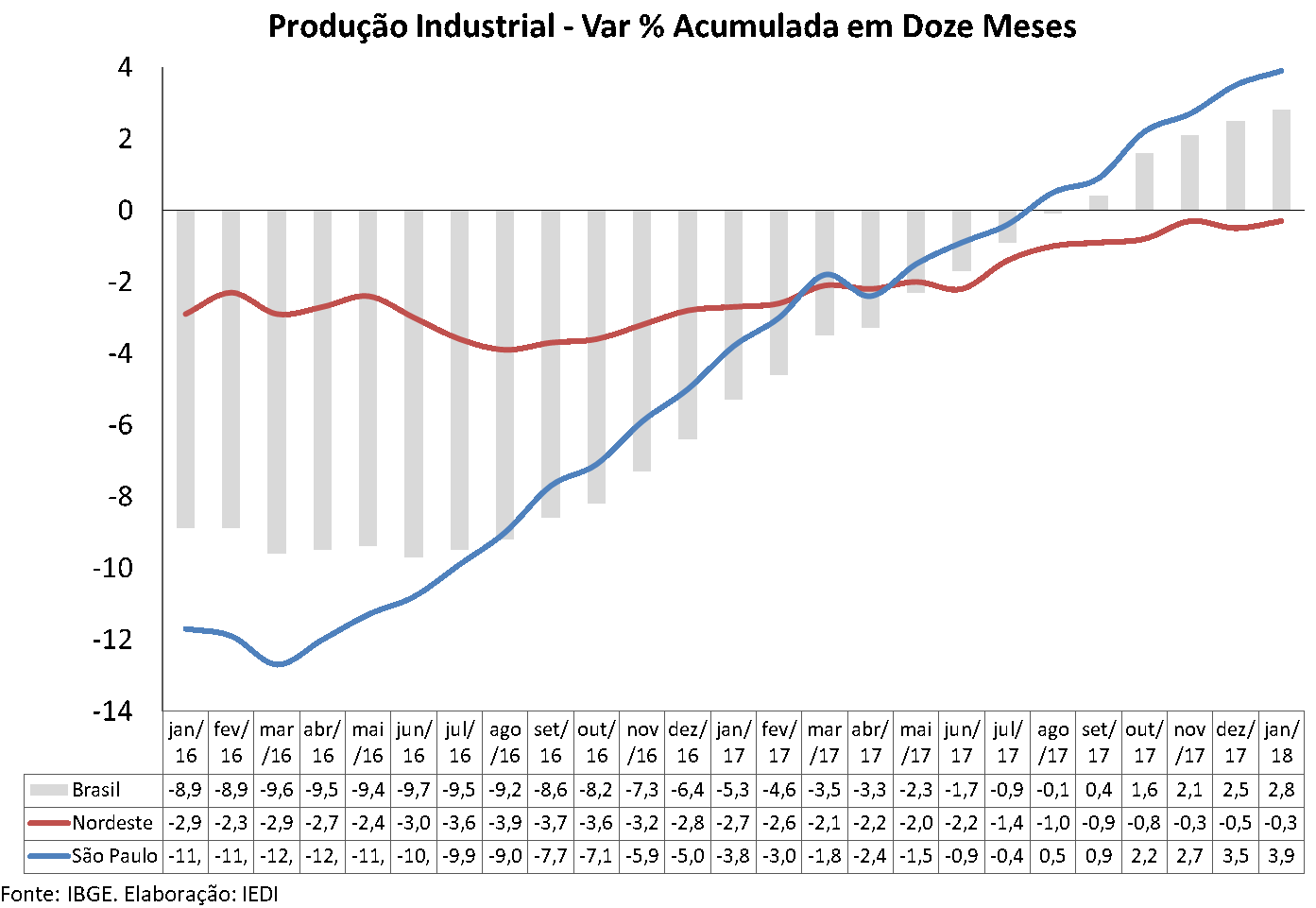

Assim, a indústria apresenta, na comparação interanual, uma trajetória de resultados não só positivos, como cada vez mais expressivos, abrindo a possibilidade de estabelecer um ritmo que compense mais rapidamente as pesadas perdas do passado. Três dados ilustram este percurso: houve crescimento de 2,5% no acumulado de 2017, de 4,9% no último trimestre de 2017 e de 5,7% agora em janeiro de 2018. Em maior ou menor medida, todos seus macrossetores trilharam o mesmo caminho de aceleração.

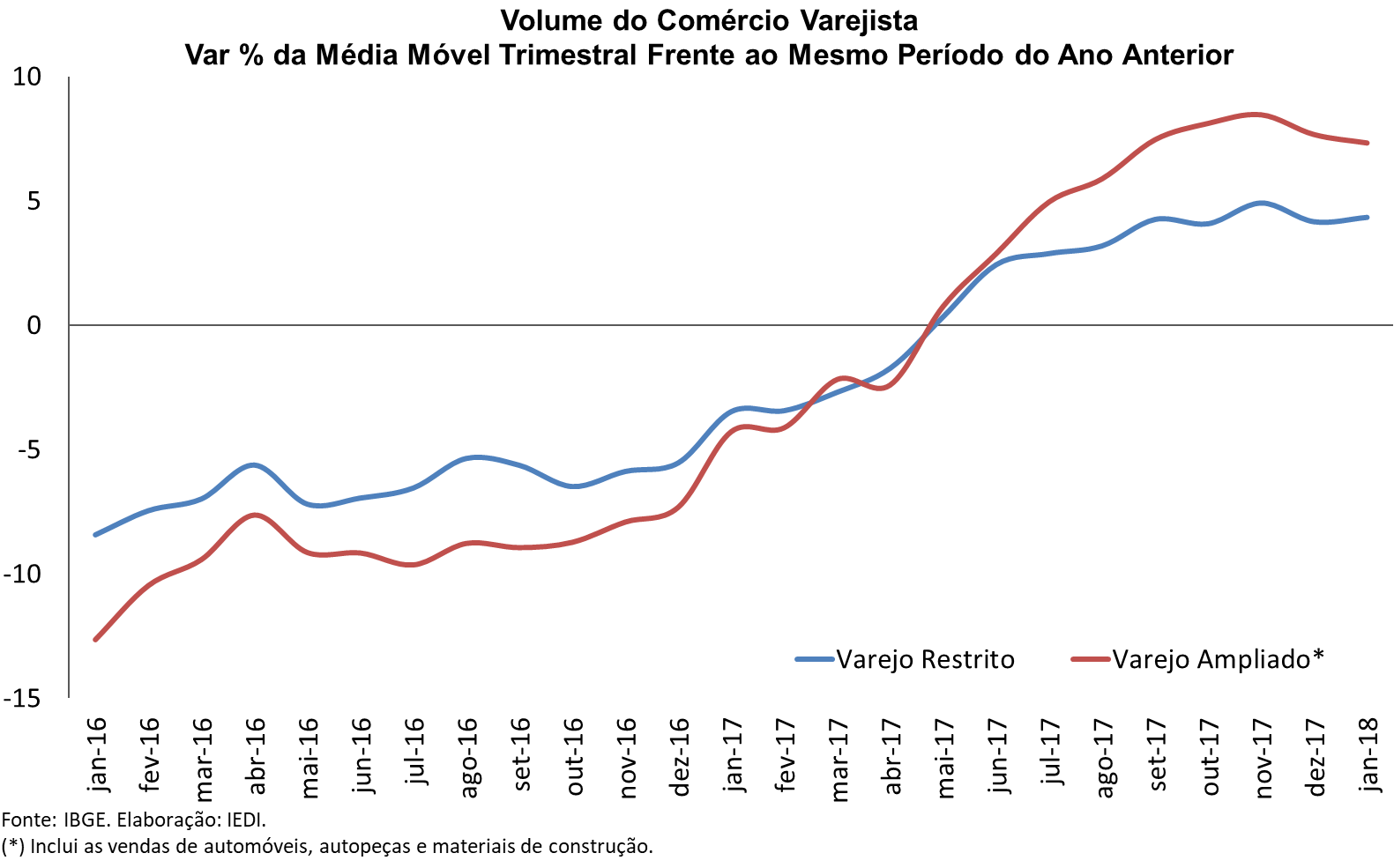

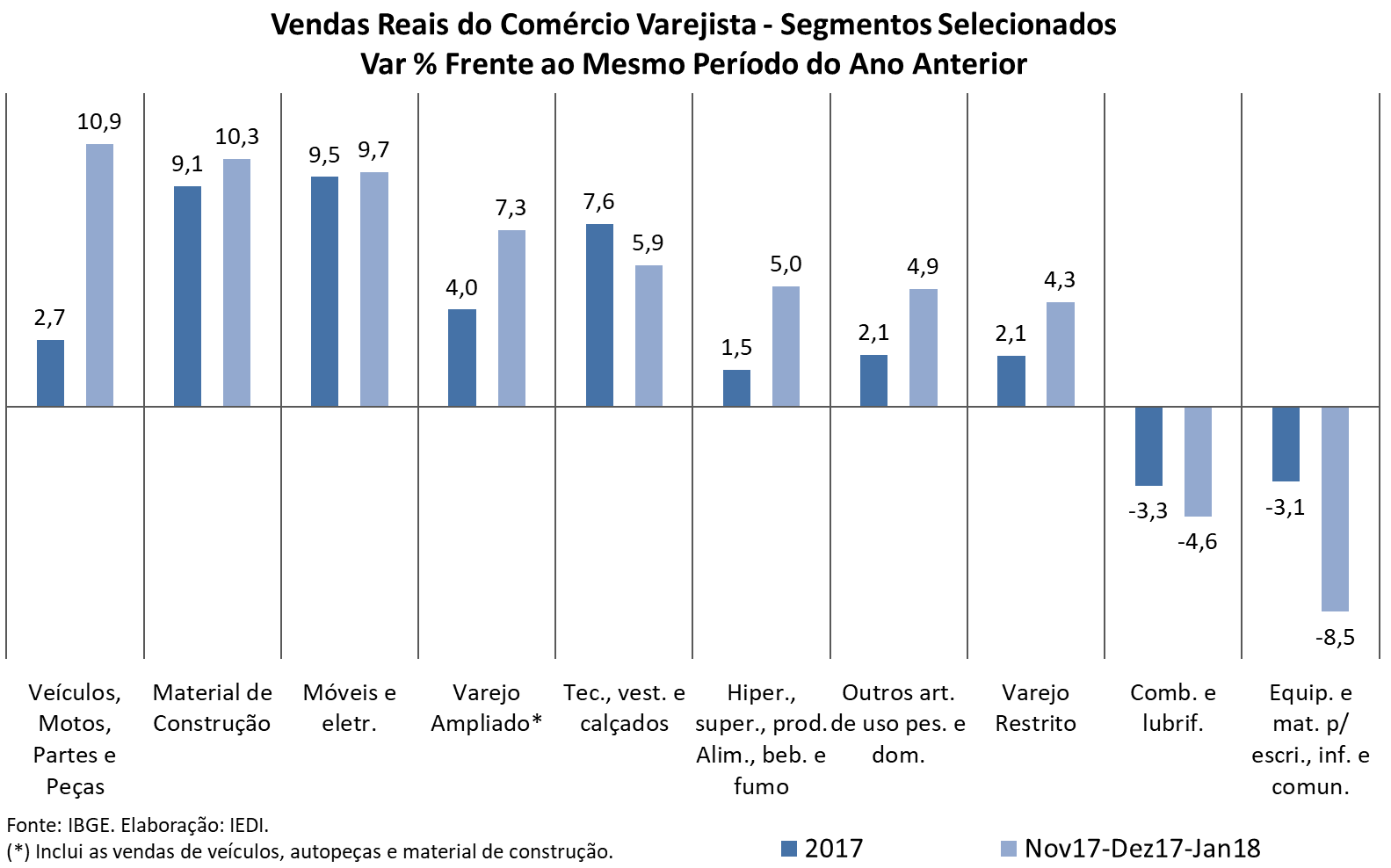

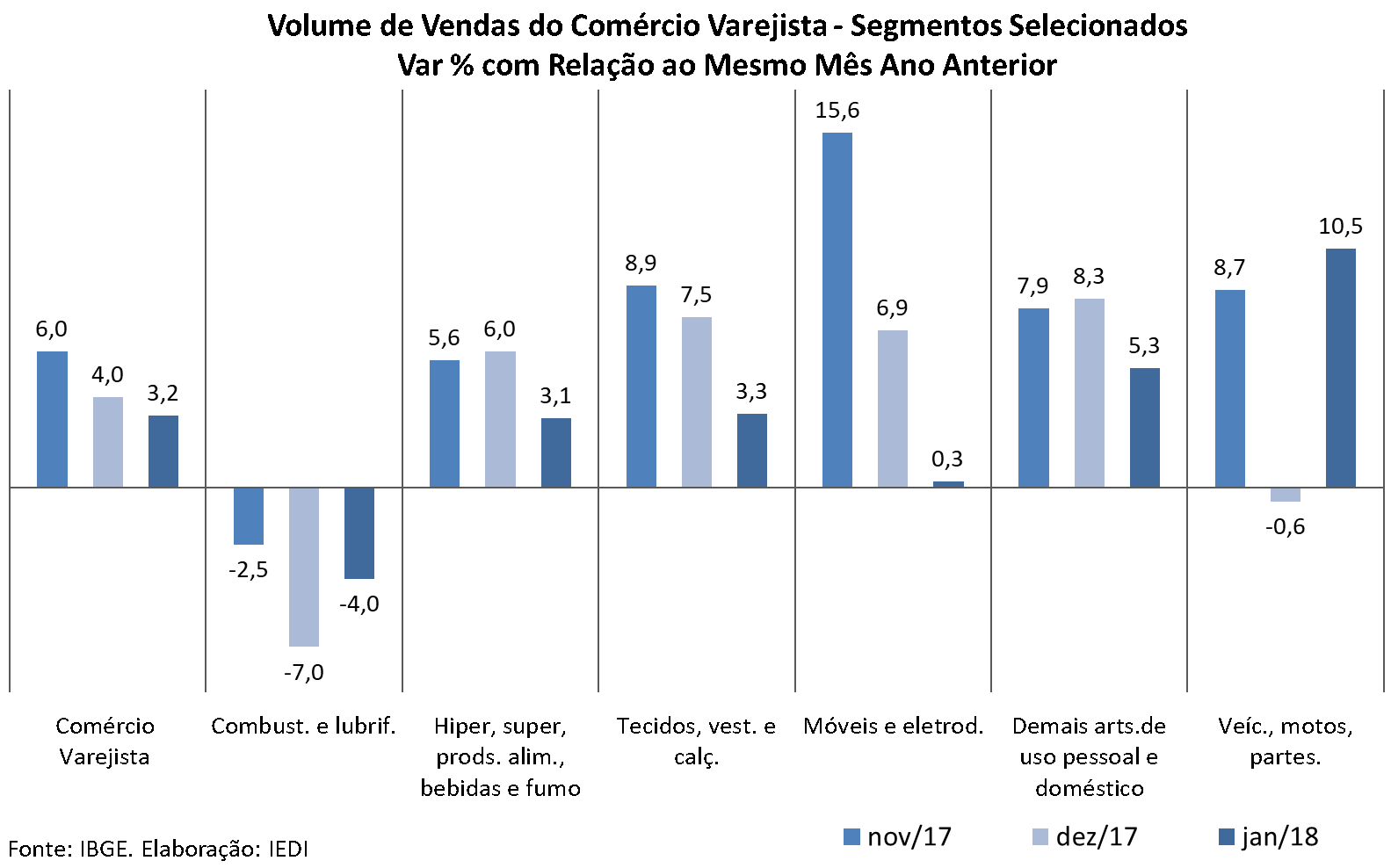

No caso do varejo, o final do ano passado foi melhor do que 2017 como um todo e janeiro de 2018 permaneceu no positivo, embora mostre arrefecimento, ainda que de modo muito moderado. No conceito restrito, as vendas reais do varejo cresceram 2,1% no ano como um todo de 2017, 4,3% no 4º trim/17 e 3,2% em janeiro de 2018. Em seu conceito ampliado, isto é, levadas em conta as vendas de veículos, autopeças e material de construção, as variações nestas mesmas comparações foram: +4,0%; +7,3% e +6,5%.

Devido ao crescimento do crédito e às melhores expectativas dos consumidores, o varejo de bens de consumo duráveis – aí incluídos móveis, eletrodomésticos e veículos, além de artigos de uso pessoal e doméstico – diferentemente do agregado do comércio, não registraram desaceleração e tiveram um janeiro de 2018 melhor do que o final do ano passado.

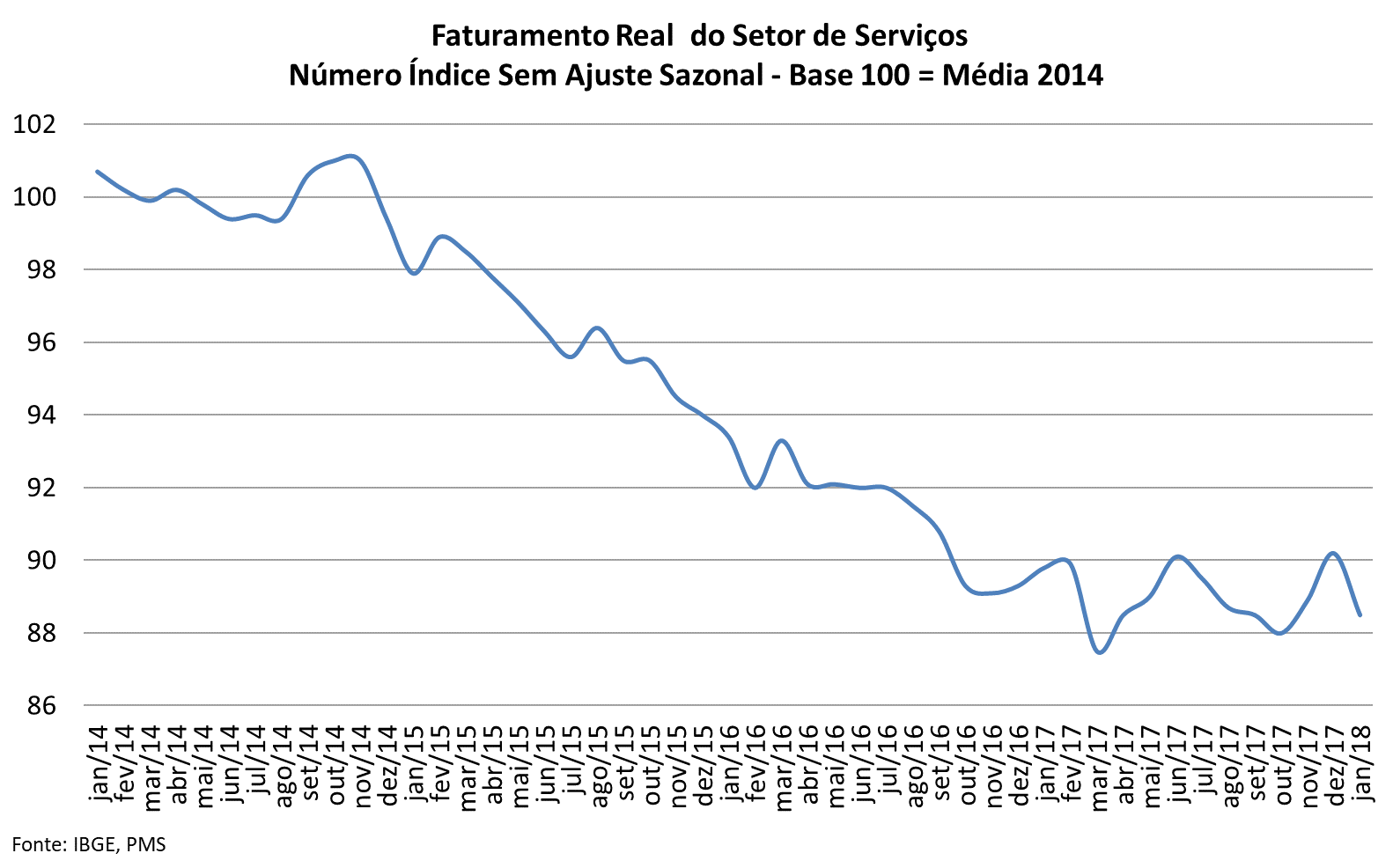

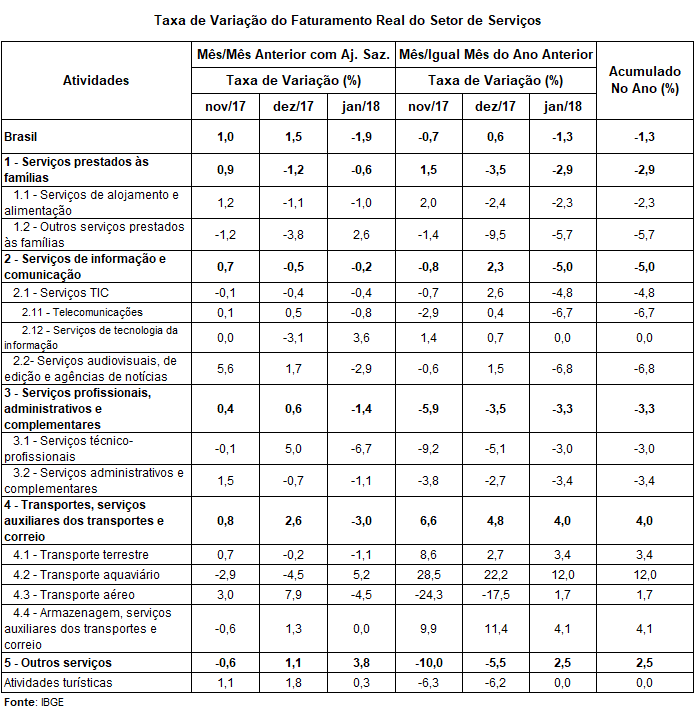

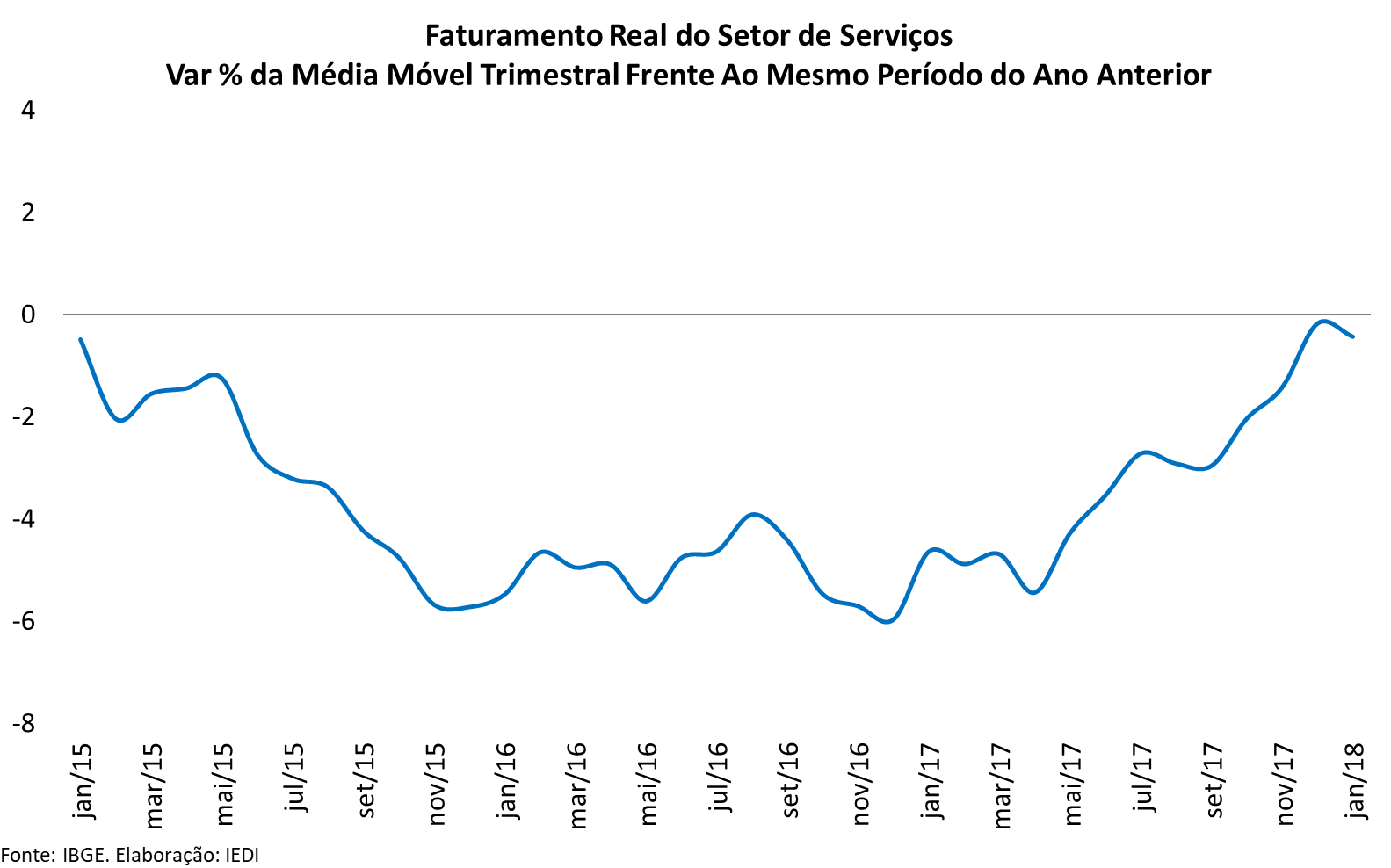

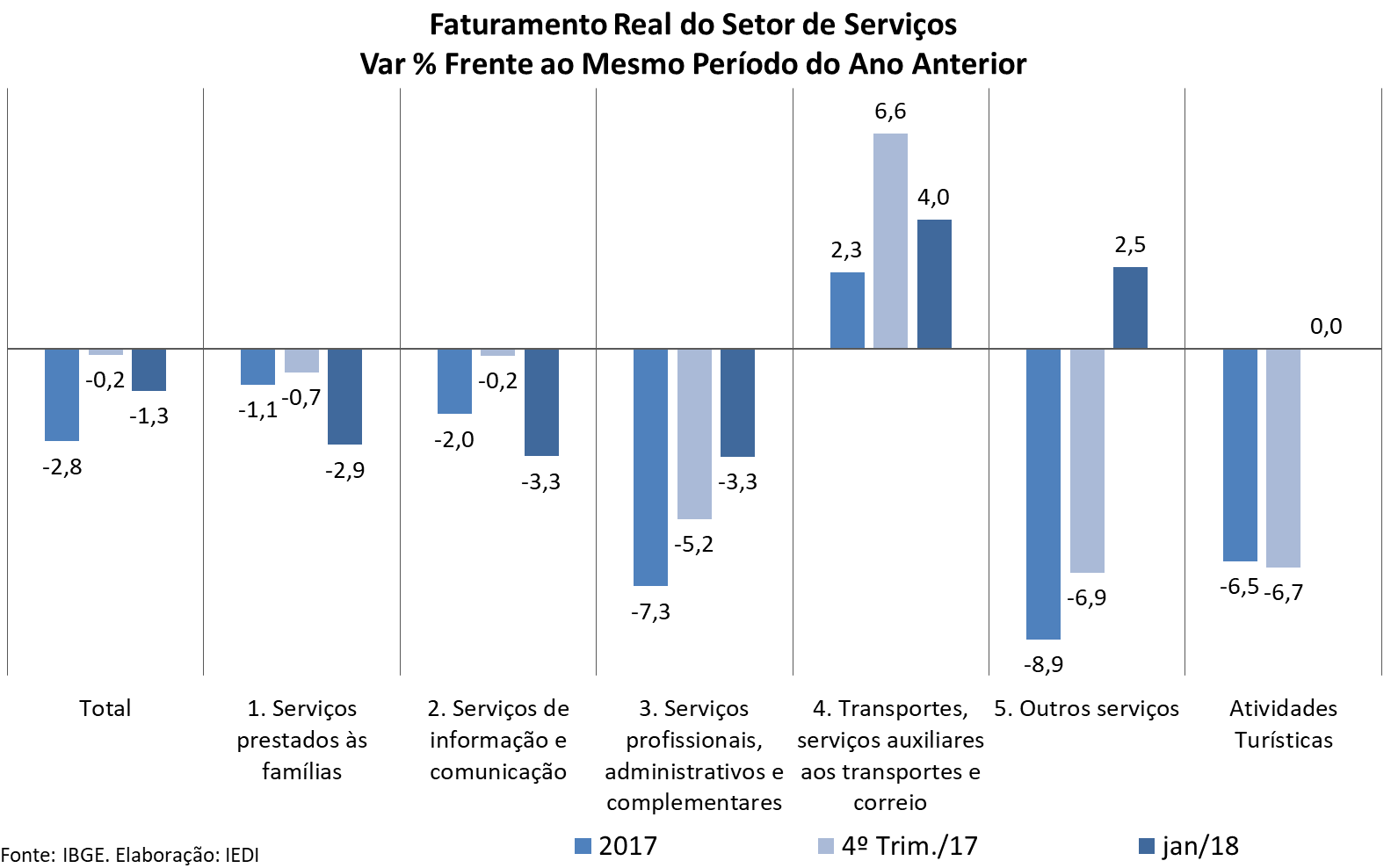

A exceção neste quadro geral continua sendo o setor de serviços, cujo primeiro resultado positivo em dez/17 (+0,6%), depois de longos 32 meses seguidos no vermelho, se perdeu com a queda de janeiro. Com isso, o movimento de amenização de sua crise foi interrompido, como sugere a seguinte sequência de resultados: -2,8% em 2017; apenas -0,2% no 4º trim/17 e -1,3% agora em janeiro de 2018 frente a igual mês do ano anterior. Fogem deste movimento, os serviços de transporte, que crescem desde o ano passado, em função do comércio exterior, da agricultura e do maior dinamismo do mercado doméstico em geral.

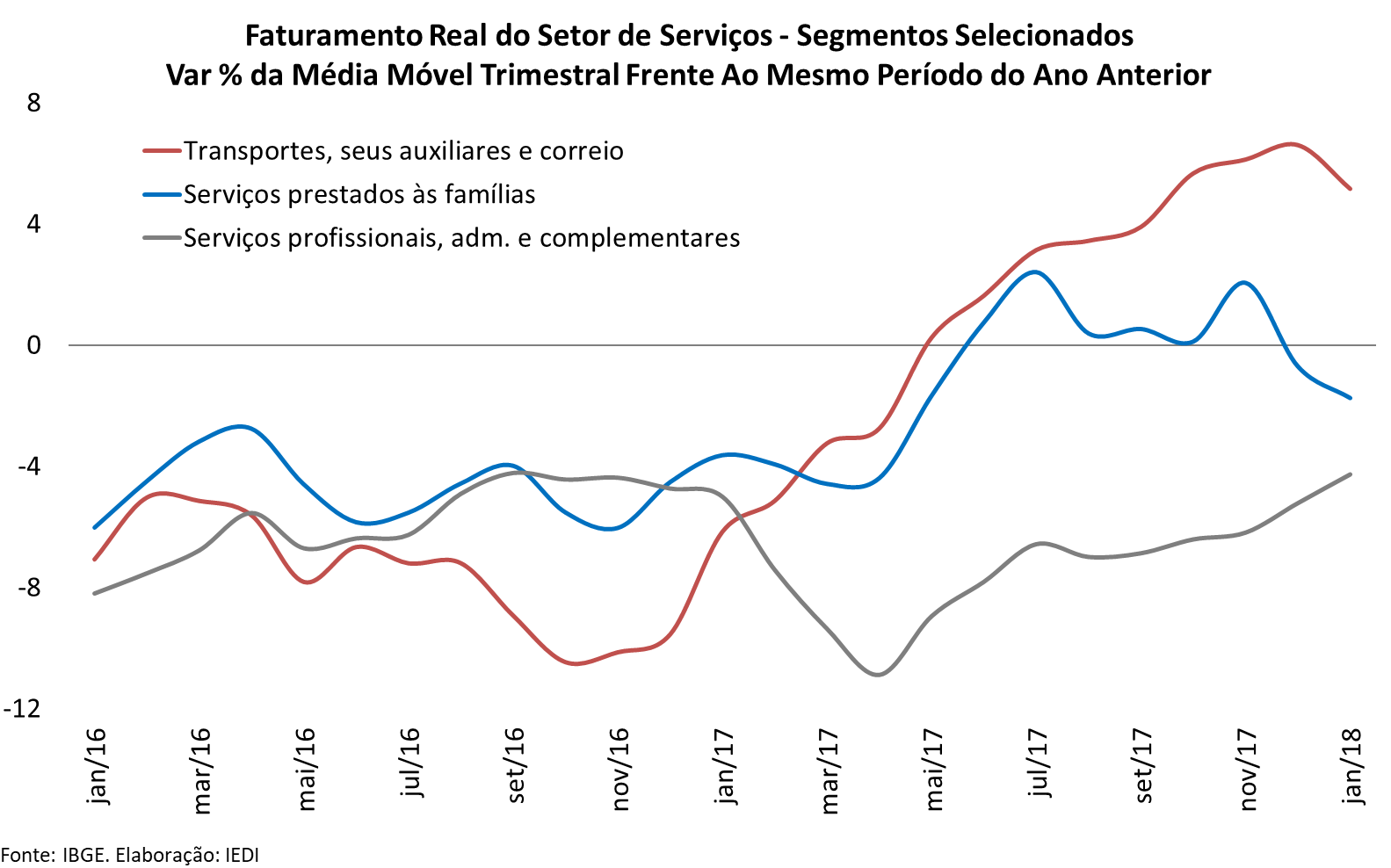

Essa performance no setor de serviços alimenta, por sua vez, um círculo vicioso com o nível ainda elevado de desemprego e dificulta uma recuperação da economia mais vigorosa. Muito empregador, os recuos na atividade de serviços funcionam como uma pedra no caminho da geração de postos de trabalho, o que por sua vez restringe o consumo de um conjunto amplo de serviços, contribuindo para manter as fragilidades da recuperação econômica e, consequentemente, das empresas. Por isso, não é à toa que o pior desempenho do setor vem dos serviços profissionais, administrativos e complementares, cuja retomada depende da melhora do quadro corporativo.

Indústria

O crescimento mais intenso da indústria em dezembro do ano passado não se sustentou na entrada de 2018. A alta de 3,1% se reverteu em queda de 2,4%, já descontados os efeitos sazonais. A sequência de resultados modestos, porém positivos, na segunda metade de 2017 deu lugar, assim, a uma acentuada volatilidade na virada do ano.

Em boa medida, na origem deste comportamento errático está o ramo automobilístico, um dos principais destaques de reação industrial do ano passado. Entre dezembro e janeiro últimos, a produção de veículos saiu de uma alta de 9,1% para uma queda de 7,6%, já excluídos os efeitos sazonais.

Contudo, a queda de janeiro não se restringiu a esse conjunto de setores. Na verdade, atingiu 19 dos 24 ramos pesquisados pelo IBGE. Muitos deles, inclusive, nem chegaram a registrar um mês de dezembro excepcionalmente positivo que pudesse justificar seu declínio em janeiro como uma acomodação. Este foi o caso de têxteis, vestuário e confecção, couros e calçados, coque e derivados de petróleo, outros produtos químicos, móveis, etc.

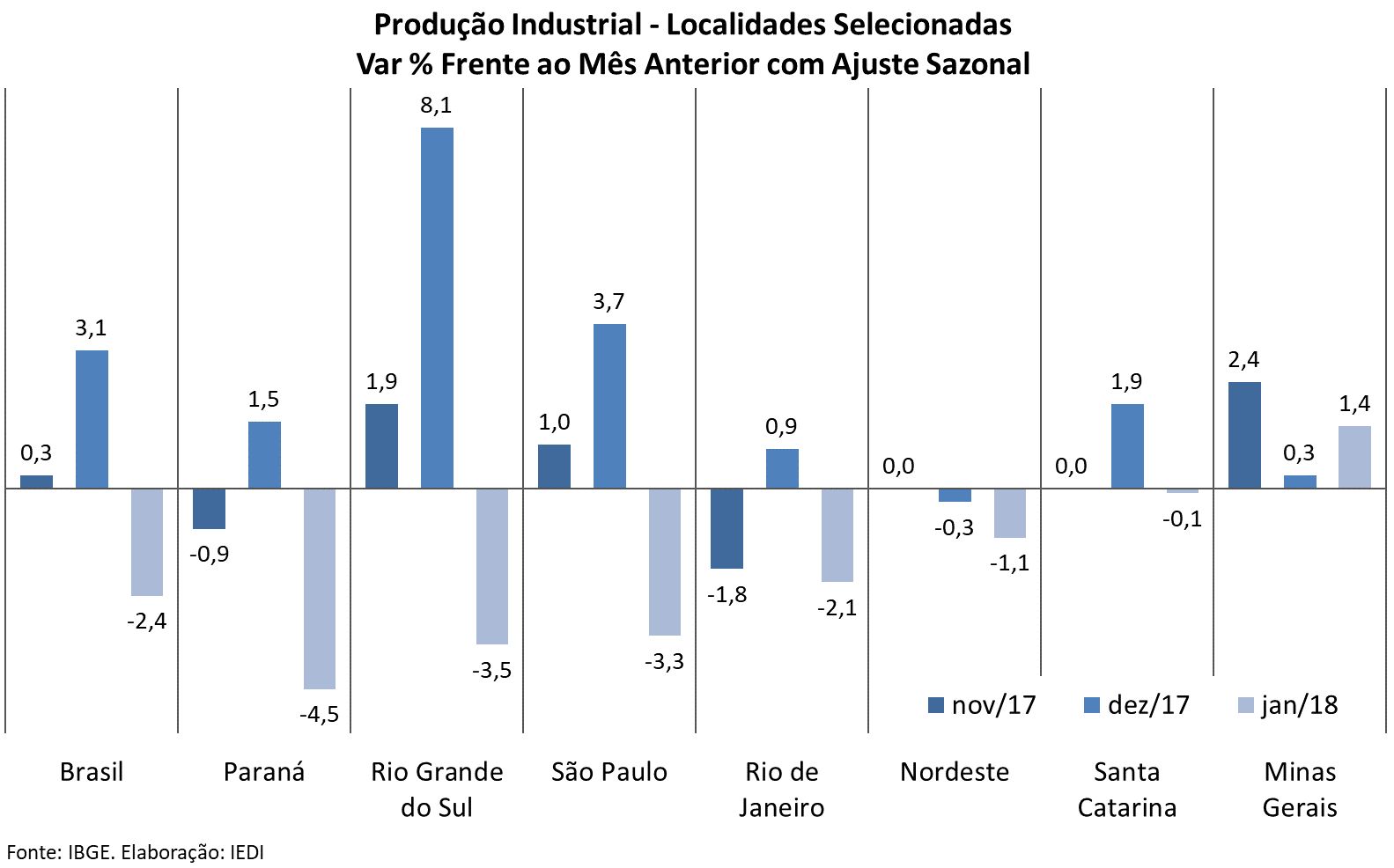

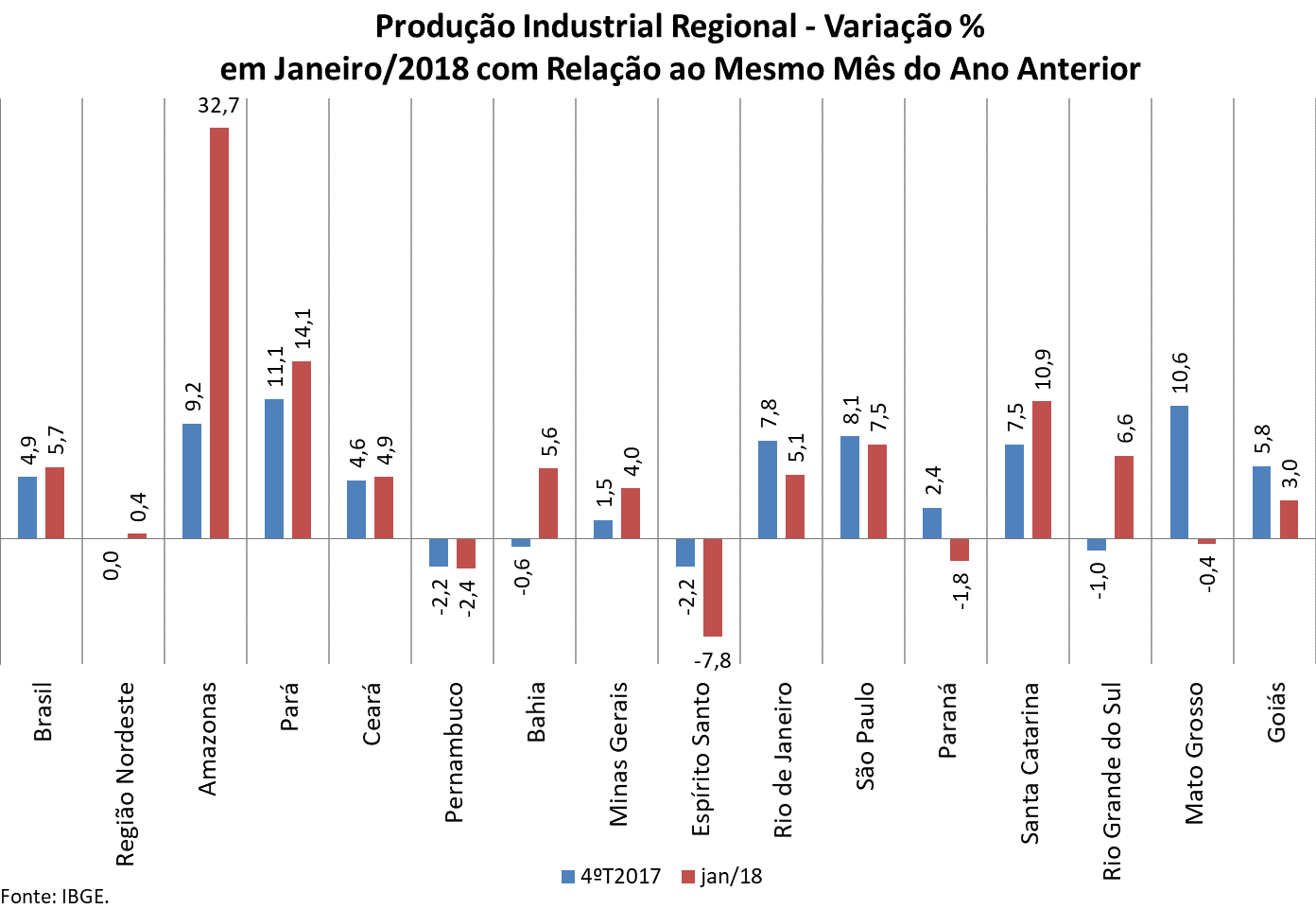

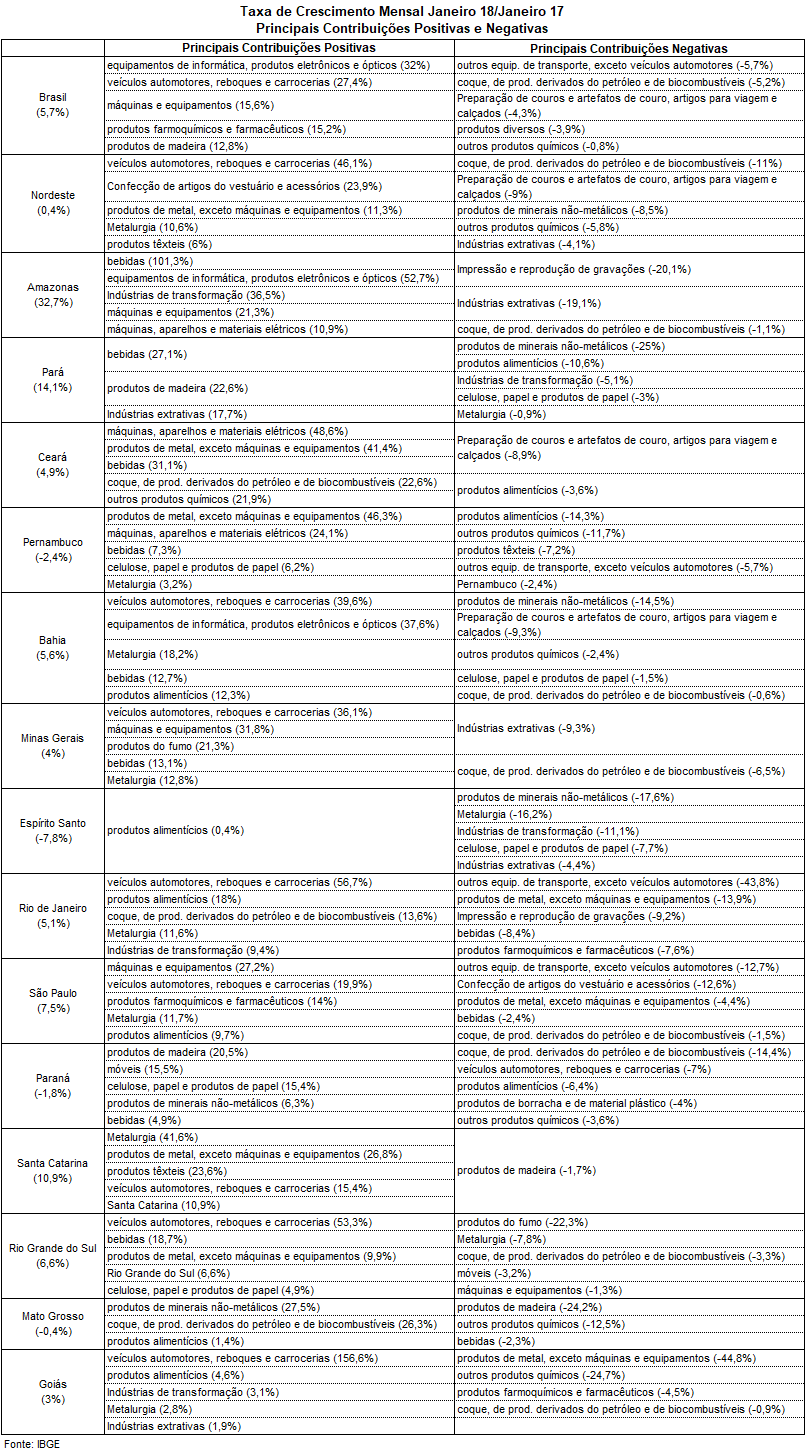

Os dados regionais mostram que o tropeço de janeiro também repercutiu na maioria das localidades pesquisadas, afetando o desempenho dos principais centros industriais do país. Foram 8 localidades no vermelho contra 6 no azul. Dentre aquelas com perda de produção estão São Paulo, Rio de Janeiro, Rio Grande do Sul e Paraná, com os piores índices. Esses resultados mostram que o declínio de janeiro nada tem de ocasional.

São Paulo, como frequentemente destacamos, é uma região toda especial devido à complexidade de seu parque industrial, cujos encadeamentos são capazes de melhor disseminar os impulsos positivos deste início de recuperação para um número maior de setores e de regiões, conferindo maior consistência ao processo de retomada.

Em janeiro, entretanto, a indústria paulista não só ficou no negativo (-3,3% ante dez/17) como registrou uma de suas piores marcas na série com ajuste, perdendo apenas para agosto de 2016 (-4,0%). Deste modo, devolveu quase tudo o que havia ganho em dezembro último (+3,7%). Na raiz deste resultado estão, principalmente, as quedas de setores tais como veículos automotores, derivados do petróleo, metalurgia e borracha.

Além de São Paulo, outros estados também contam muito na indústria nacional. A maioria deles começou 2018 com o pé esquerdo. Foi o caso do Sul do país, com Rio Grande do Sul, Paraná e Santa Catarina, e do Rio de Janeiro. No Nordeste, cujo quadro já não era dos melhores, dada a frequência de meses ruins, permaneceu no vermelho na entrada de 2018 sob influência da indústria cearense.

Se o resultado na margem de janeiro alerta sobre os sobressaltos que ainda podem marcar a reação da indústria, não invalida o fato de que o quadro atual é bastante diferente daquele de um ano atrás. Sinal disso é que, a despeito do revés de janeiro, o desempenho nos principais centros industriais do país manteve-se acima de 5% na comparação anual, isto é, um patamar que já contribui razoavelmente para compensar uma parcela das grandes perdas sofridas pela indústria no período recessivo. Ademais, todos os macrossetores industriais encontram-se no azul e dão indícios de que poderão terminar 2018 melhor do que em 2017.

Na maioria dos macrossetores, o último trimestre de 2017, na comparação interanual, mostrou um dinamismo mais intenso do que o resultado acumulado no ano sugeria. Agora em janeiro essa tendência se manteve ou até melhorou em alguns casos, como em bens de capital (+6,1% em 2017; +10,8% no 4º trim./17 e +18,3% em jan/18) e em bens de consumo duráveis (+13,3%; +17,9% e 20,0%, respectivamente).

Os dois outros macrossetores, isto é, bens intermediários (+1,6% em 2017; +4,0% no 4º trim./17 e +4,2% em jan/18) e bens de consumo semi e não duráveis (+0,8%; +2,8% e +3,0%, respectivamente), não chegaram a registrar em janeiro um avanço substancial frente ao ritmo de crescimento do último trimestre do ano passado. Porém, nestes casos também não houve nenhum retrocesso. Se não mostraram aceleração, ao menos não perderam fôlego.

Em termos regionais, São Paulo cresceu 7,5% frente a janeiro de 2017, um nível muito satisfatório, embora indique uma desaceleração moderada em contraste com o resultado do último trimestre do ano passado (+8,1%). Já no Rio de Janeiro, os resultados foram de 5% e de 7,8% nas mesmas comparações.

No Sul, a tendência da entrada de 2018 supera o último trimestre de 2017. Santa Catarina, que havia crescido 7,5% em out-dez/17 avançou para 10,9% agora em janeiro. No Rio Grande do Sul, a progressão foi ainda mais notável por ter registrado -1% no último quarto do ano passado e +6,6% em janeiro de 2018. Neste caso, porém, é preciso aguardar para verificar se este resultado positivo não é apenas pontual.

Dois outros estados merecem destaque. Minas Gerais, que cresceu menos em janeiro de 2018 (+3,9%), mas mesmo assim obteve aceleração considerável em relação ao final do ano passado (+1,5% no 4ºT17), e Amazonas, cuja alta chegou a 32,7%, puxada principalmente por bebidas e equipamentos de informática e eletrônicos. No último trimestre de 2017 a indústria amazonense registrara elevação de 9,2%.

Por fim, no Nordeste a produção industrial ficou estagnada no 4ºT/17 e apenas teve modesta alta (+0,4%) em janeiro de 2018, na comparação interanual. Pode não ser um resultado excepcional, mas não chega a ser desprezível, já que a indústria da região vinha se mantendo no negativo até a primeira metade do ano passado.

Comércio

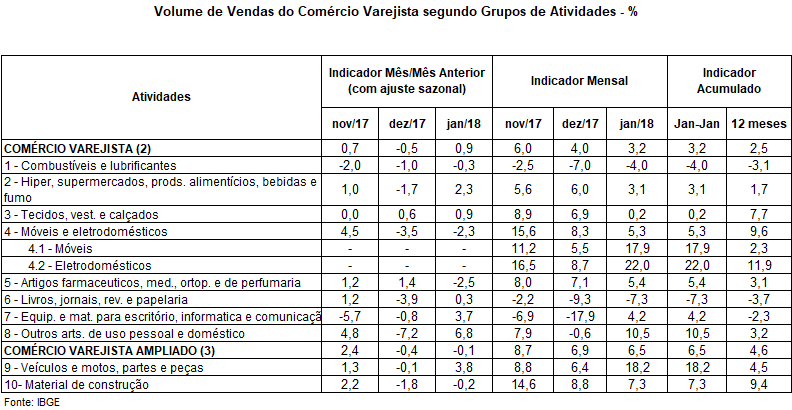

Diferentemente da indústria, o comércio varejista começou 2018 com o pé direito, registrando crescimento das vendas reais em praticamente todas as comparações. Em relação ao mês anterior, já com ajuste sazonal, o resultado de janeiro (+0,9%) foi o melhor desde julho do ano passado. Se forem consideradas as vendas de automóveis, autopeças e material de construção, isto é, no conceito ampliado, o desempenho é mais modesto, tendo havido apenas uma virtual estabilidade (-0,1%).

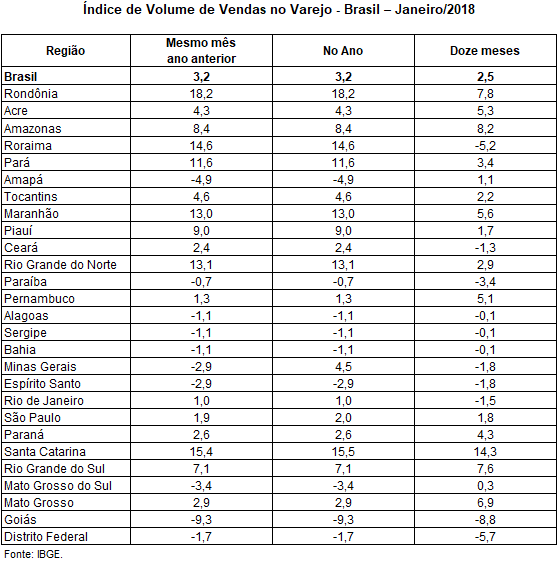

Na comparação com o mesmo mês do ano passado, o varejo completou em janeiro de 2018 uma sequência de dez meses de crescimento. A alta mais recente de 3,2%, não chegou a ser uma das melhores performances do setor, mas tampouco destoa do padrão verificado em 2017. O mesmo vale para seu conceito ampliado, embora neste caso bases mais baixas de comparação contribuam para avanços mais expressivos que no conceito restrito, como o crescimento apurado em janeiro de 2018 de +6,5%.

Cabe ainda considerar que os resultados positivos foram bastante difundidos entre os segmentos do comércio varejista na comparação interanual, atingindo, em janeiro do corrente ano, 8 dos 10 ramos acompanhados pelo IBGE que compõem o varejo em seu conceito ampliado e 19 dos 27 estados da federação.

Assim, ainda que já tenha tido meses melhores, o dinamismo do comércio continua satisfatório. Os segmentos que têm contribuído para isso ao expandir mais fortemente suas vendas compreendem, em boa medida, aqueles mais dependentes do crédito e do nível de confiança dos consumidores, aspectos que apresentaram progresso ultimamente. Estes são justamente aqueles que mais perderam ao longo da crise, como o comércio de veículos e autopeças, material de construção, móveis e eletrodomésticos.

O crédito também é uma poderosa alavanca inclusive para outros segmentos cujas vendas dependem de um mix mais equilibrado entre renda corrente e financiamento, como o varejo de tecidos, vestuário e calçados e o de outros artigos de uso pessoal e doméstico, que incluem as lojas de departamento. Todos estes estão igualmente em rota ascendente, ainda que em velocidade menor do que aqueles de bens duráveis citados antes.

A contar pela comparação das variações interanuais da média móvel trimestral finda em janeiro de 2018 com o resultado de 2017 como um todo, a maior parte desses segmentos do varejo que vêm se destacando caminha para um reforço adicional de seu dinamismo, influenciando a trajetória do total do varejo restrito (+4,3% contra +2,1%) e ampliado (+7,3% contra +4,0%).

Esse movimento afeta também outros ramos, como o de supermercados, alimentos, bebidas e fumo (+1,5% em 2017 e +5,0% no trimestre móvel findo em jan/18), bem como artigos farmacêuticos, médicos e ortopédicos (+2,5% e +6,8%, respectivamente). Ao todo, metade dos segmentos do varejo apontam para uma aceleração.

Quem foge à regra é o segmento de móveis e eletrodomésticos, que parece ter estabilizado o nível de crescimento de suas vendas reais em torno de 9,5%, o que é razoável para compensar as perdas anteriores. Outro caso é o de tecidos, vestuário e calçados, que registraram desaceleração, saindo de +7,6% em 2017 para +5,9% no trimestre findo em jan/18. Apesar disso, seu dinamismo continua expressivo, muito embora a virtual estabilidade (+0,3%) de jan/18 contra jan/17 seja um sinal de cautela.

Além dos 5 segmentos em aceleração, 1 em desaceleração e 1 com manutenção do dinamismo, o placar do varejo se completa com outros 3 segmentos que não só permanecem no vermelho, como indicam uma deterioração adicional na virada do ano. São eles: combustíveis e lubrificantes (-3,3% em 2017 e -4,6% no trimestre findo em jan/18), livros, jornais, revistas e papelaria (-4,1% e -6,8%) e equipamentos e materiais de escritório, informática e comunicação (-3,1% e -8,5%, respectivamente).

Serviços

Assim como a indústria, o setor de serviços não começou bem o ano. Seu faturamento real caiu tanto em relação a dezembro do ano passado (-1,9%), já descontados os efeitos sazonais, como frente a janeiro de 2017 (-1,3%). Ao que parece, então, dentre os grandes setores da economia, a alta do varejo é que foi a exceção.

Deste modo, os serviços ficaram um pouco mais longe de vislumbrar o início de sua recuperação. Na série com ajuste sazonal, o desempenho de janeiro de 2018 (-1,9%) só não foi pior do que o de maio de 2017 (-2,7%), revertendo, ao menos parcialmente, o resultado positivo obtido em novembro e dezembro (+1,0% e +1,5%, respectivamente). Contou muito para isso, devido a seu peso no setor, o recuo de 3,0% nos serviços de transportes, cuja atividade refletiu a perda de dinamismo industrial em janeiro.

Em comparação com o mesmo mês de 2017, a queda de janeiro último significou a ruptura de uma trajetória de amenização das perdas que já tinha progredido o suficiente para que uma variação positiva (+0,6%) despontasse em dezembro do ano passado. Assim, a recuperação que se ensaiava para 2018, por ora, não veio. Vale notar, entretanto, que a variação de -1,3% obtida em janeiro de 2018 ainda está entre os recuos mais brandos do setor.

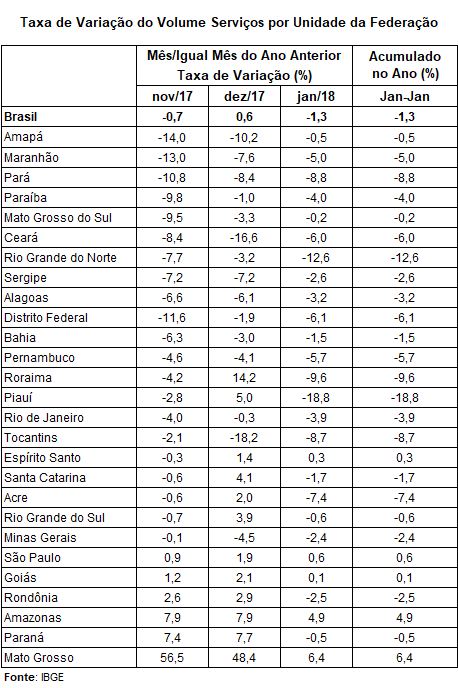

Os sinais de deterioração neste início de ano foram, ademais, generalizados entre os diferentes tipos de serviços. Na margem, 4 dos 5 segmentos pesquisados pelo IBGE ficaram no vermelho, enquanto na comparação interanual foram 3 dos 5 nesta situação. A queda também se espalhou geograficamente: dos 27 estados, 18 caíram frente a dezembro de 2017 e 22 frente a janeiro de 2017.

Com isso, o faturamento real do setor como um todo, que no último trimestre do ano passado mostrava uma virtual estabilização, recuando apenas 0,2% frente a igual período do anterior, voltou a piorar: -1,3% em jan/18. Porém, dá alguma esperança o fato de que o patamar de queda em janeiro de 2018 continua apontando para um quadro menos ruim do que aquele de 2017 como um todo (-2,8% frente ao ano anterior).

Em alguns casos, o dado de janeiro chega a indicar uma piora não apenas frente ao quarto trimestre do ano passado, mas também em comparação com 2017 como um todo. Trata-se do segmento de serviços prestados às famílias (-1,1% em 2017; -0,7% no 4º trim/17 e -2,9% em jan/18), em função dos seus dois componentes, isto é, tanto dos serviços de alojamento e alimentação (-2,3% em jan/18) como de outros serviços prestados às famílias (-5,7%). Este também é o caso dos serviços de informação e comunicação (-2,0% em 2017; -0,2% no 4º trim/17 e -3,3% em jan/18), devido especialmente às telecomunicações, cuja queda chegou a 6,7% em jan/18.

Os serviços profissionais, administrativos e complementares, por sua vez, continuam registrando patamares expressivos de queda, em muito influenciados pela condição ainda muito difícil das empresas. Mas ao menos foi preservada a trajetória de arrefecimento de sua crise. Em janeiro de 2018, o ritmo de contração do faturamento real deste segmento dos serviços (-3,3%) era menos da metade daquele indicado pelo resultado acumulado no ano passado (-7,3%) e abaixo daquele do 4º trim/17 (-5,2%).

Apesar de ter caído frente a dezembro, são os transportes e serviços correlatos que continuam apresentando o desempenho mais favorável do setor. Na origem disso está o movimento de melhora do nível geral de atividade econômica, inclusive no comércio exterior. Em 2017, foi o único segmento a crescer (+2,3%), atingindo uma alta nada desprezível no último trimestre do ano (+6,6%). Agora em janeiro permaneceu no azul, mas não sem alguma desaceleração, provocada principalmente pelo componente armazenagem e serviços auxiliares (de +11,8% no 4º trim/17 para +4,1% em jan/18) e transporte terrestre (de 6,8% para 3,4%).

O segmento de outros serviços, que reúne um conjunto diversificado de atividades, também saiu do terreno negativo em janeiro de 2018: +2,5% contra -6,9% no 4º trim./17. No mesmo caminho, está o grupamento especial de atividades turísticas, mas neste caso o melhor que conseguiu foi ficar estável depois de uma sequência de 12 meses negativos, gerando uma retração acumulada de 6,5%.