Carta IEDI

O Brasil no ranking mundial de IED

Em 2019, os fluxos mundiais de Investimento Estrangeiro Direto (IED) apresentaram recuperação depois de dois anos seguidos de declínio. As entradas subiram +3%, segundo o mais recente levantamento da UNCTAD (Conferência das Nações Unidas para o Comércio e Desenvolvimento). Este movimento positivo, contudo, não deve resistir ao quadro de pandemia de Covid-19.

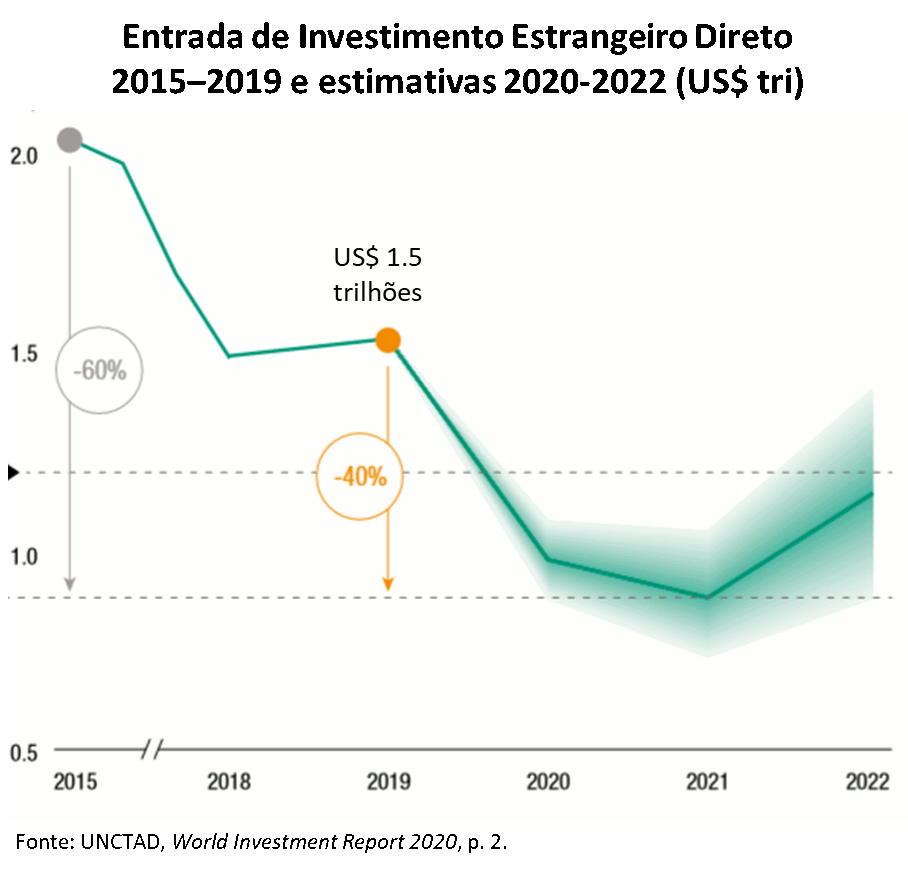

Para 2020, a UNCTAD projeta quedas intensas para as entradas de IED, entre -30% e -40%, passando de US$ 1,54 trilhão registrado em 2019 para um montante entre US$ 920 bilhões e 1,08 trilhão. Este desempenho esperado apenas agrava as projeções anteriores à pandemia, que era de estagnação (-3% em 2020 e +1% em 2021), associada às tensões políticas e comerciais no mundo.

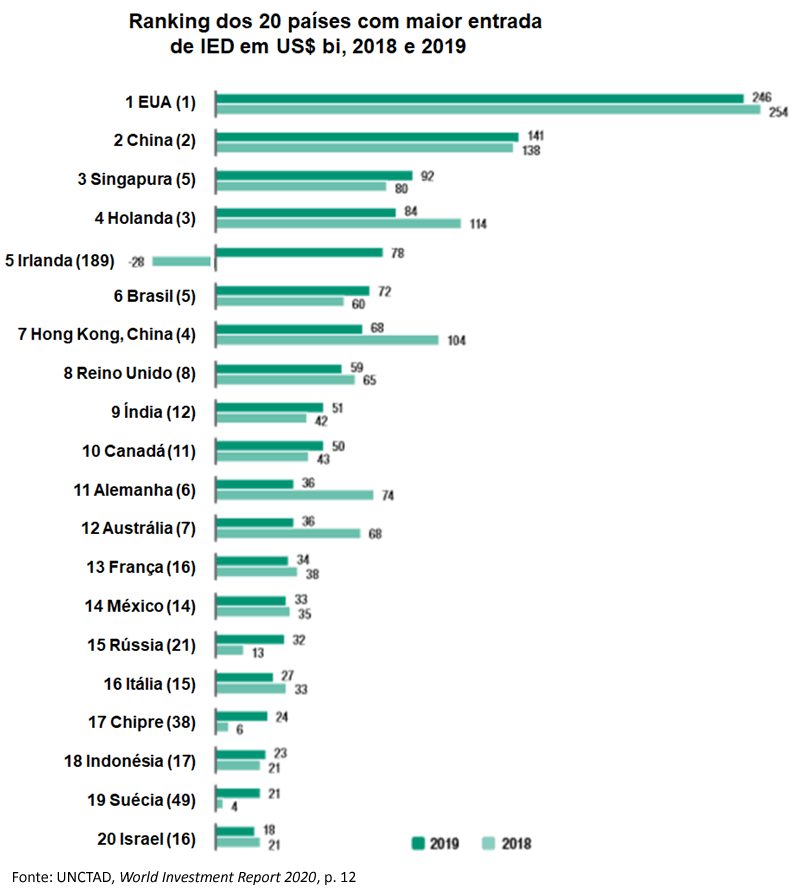

Antes da crise do coronavírus, em 2019, os EUA mantiveram-se em primeiro lugar no ranking de entrada de IED, seguidos pela China, Singapura, Holanda e Irlanda. O Brasil, por sua vez, ficou na 6ª posição, com entrada de IED equivalente a US$ 72 bilhões e, mesmo registrando aumento de +20% em relação a 2018, perdeu uma posição no ranking.

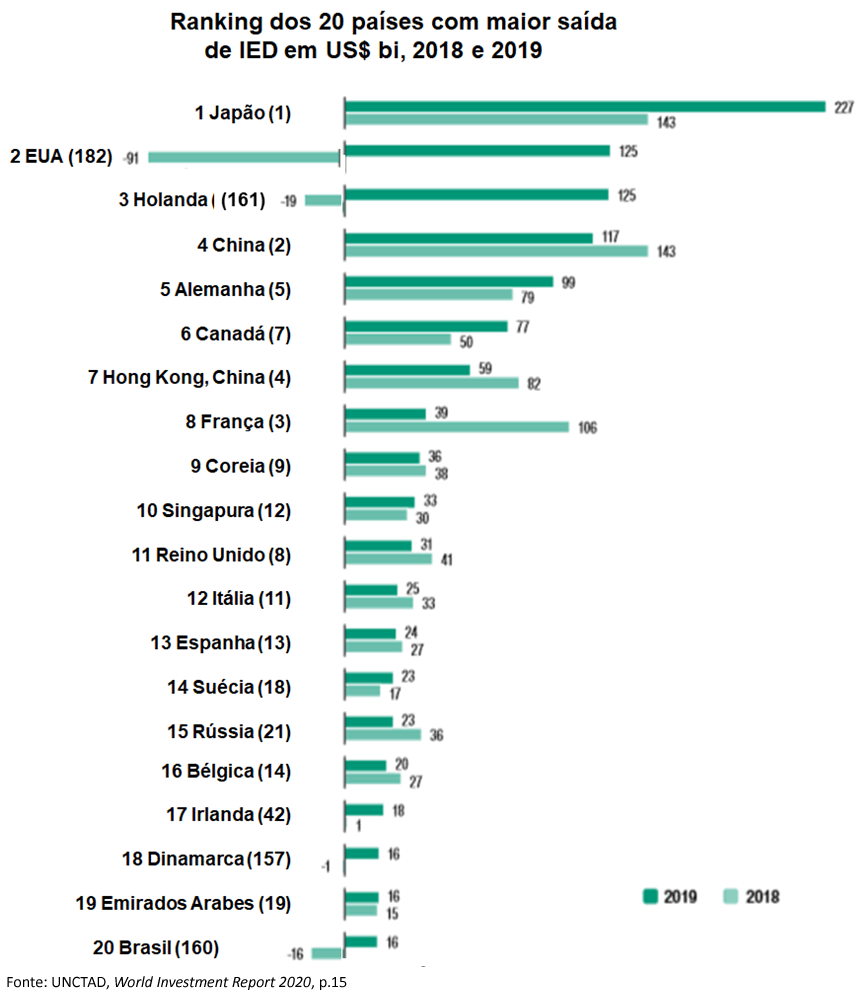

Já entre as maiores fontes de IED, o Japão permaneceu registrando a maior saída de recursos, enviando para outros países US$ 227 bilhões em 2019. EUA e a Holanda, ficaram com as 2ª e 3ª posições no ranking respectivamente. A China caiu da 2ª posição em 2018 para a 4ª por conta de menos transações de F&A (menor nível em 10 anos). O Brasil ficou entre os 20 países com maior saída de IED com US$ 16 bilhões.

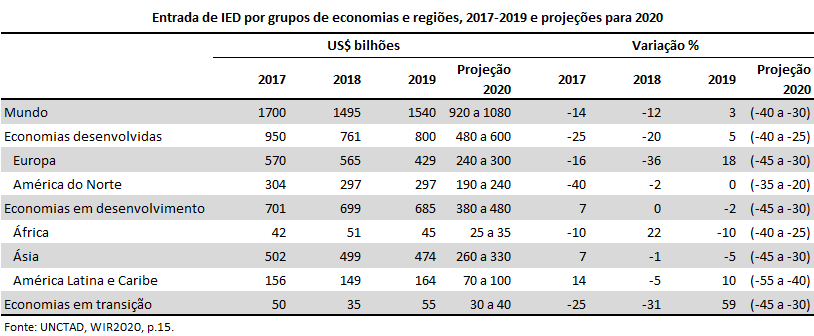

Segundo a UNCTAD, em 2020, todas as regiões e grupos econômicos de países terão retrocessos na entrada de IED. As economias desenvolvidas deverão apresentar um declínio entre -25% e -40%, sendo superado pelo recuo nas economias em desenvolvimento: de -30% a -45%, por estarem mais expostas a riscos sistêmicos em função de sua maior dependência produtiva e financeira.

Além disso, na visão da instituição, o espaço fiscal mais restrito nos emergentes deve reduzir magnitude das políticas e medidas anticíclicas, fundamentais para deflagar uma retomada econômica mais robusta.

No longo prazo, a UNCTAD afirma que as economias em desenvolvimento também podem ser negativamente afetadas pelo reshoring ou verticalização da produção internacional em resposta estrutural à crise da Covid-19, que expôs fragilidades da organização da produção mundial em cadeias globais de valor.

Para a América Latina e Caribe, os fluxos de investimento deverão diminuir pela metade em 2020 em relação aos US$164 bilhões recebidos no ano passado. A pandemia chegou relativamente tarde na região e agravou tanto a agitação política e social quanto as fraquezas estruturais, provocando uma profunda recessão e significativa retração de investimentos estrangeiros. Em particular, o Brasil relatou fluxos de investimentos diretos em ações no primeiro trimestre de 2020 equivalente a quase 50% da média trimestral do ano passado.

Impactos da pandemia sobre o investimento estrangeiro direto no curto, longo e médio prazos

Embora no ano de 2019 os fluxos de entrada de Investimento Estrangeiro Direto (IED) tenham crescido 3%, recuperando-se das retrações de 14% e 12% em 2017 e 2018, respectivamente, para 2020 e 2021 projetam-se fortes quedas resultantes da pandemia de Covid-19, conforme afirma o novo relatório sobre investimentos mundiais da Conferência das Nações Unidas para o Comércio e Desenvolvimento (UNCTAD).

Em 2019, o total das entradas de IED mundialmente alcançou US$ 1,54 trilhão, mas em 2020 as estimativas apontam para um total de US$ 920 a 1.080 bilhões, ou seja, uma variação negativa entre -30% e -40%. Para 2021, espera-se nova diminuição, entre -5% e -10%. Desde 2005, as entradas mundiais de IED superavam US$ 1 trilhão, atingindo o pico de US$ 2 trilhões em 2015. Contudo, conforme as projeções da UNCTAD, em 2021 o IED deve ser inferior a US$ 900 bilhões, uma redução de 60% em relação a 2015.

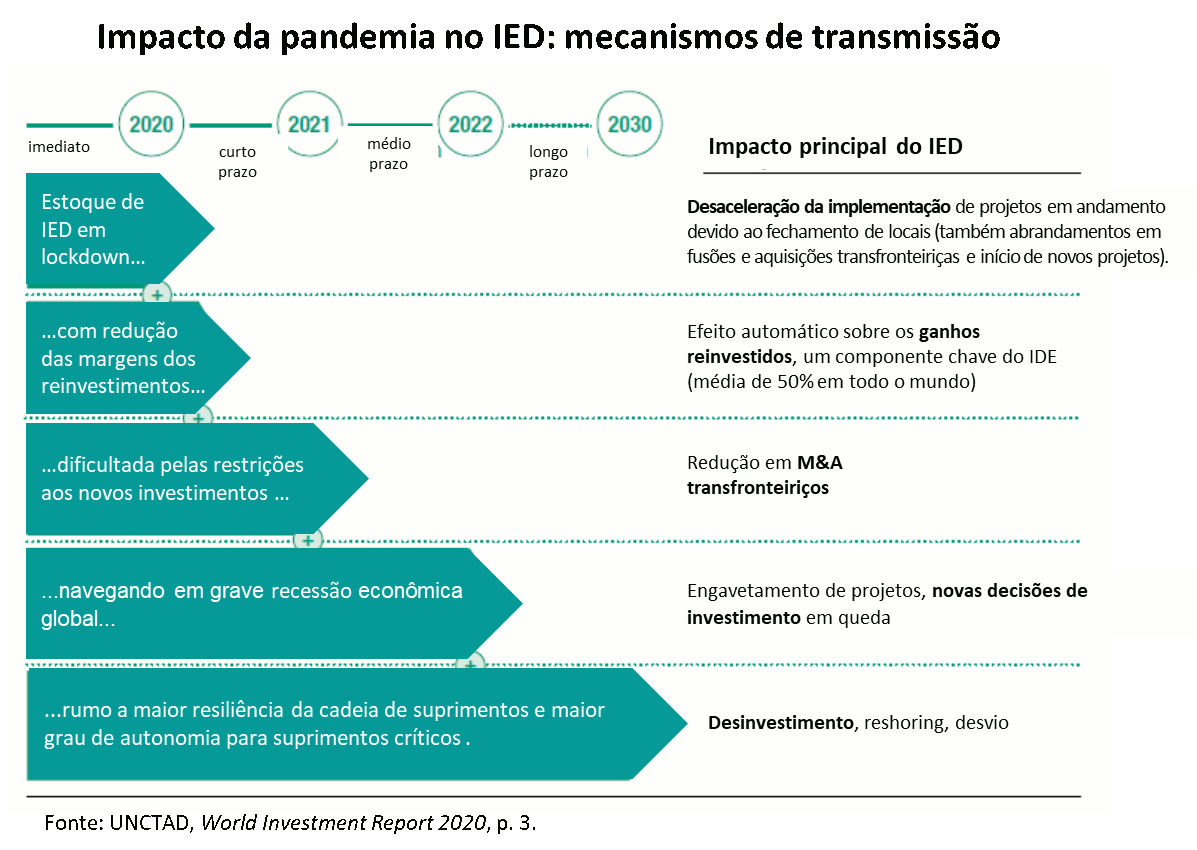

Como afirma a UNCTAD, as consequências da Covid-19 sobre o IED em 2020 serão potencialmente duradouras. Os choques súbitos e simultâneos sobre a oferta e a demanda, combinados com reações políticas à crise em todo o mundo, provocam efeitos cumulativos através de todos os seus mecanismos de transmissão, como se descreve a seguir.

Em termos de impactos imediatos, logo de início o IED ficou em “lockdown”. O fechamento físico de locais de negócios, fábricas e locais de construção para conter a propagação do vírus causou atrasos na implementação de projetos de investimento no curto prazo. Algumas despesas de investimento continuaram (por exemplo, os custos fixos de funcionamento dos projetos), mas outras despesas foram totalmente bloqueadas.

Além disso, diversos anúncios de projetos greenfield e fusões e aquisições (M&A) estão sendo postergados e/ou temporariamente suspensos. Houve atrasos em processos de aprovação de algumas das maiores fusões mundiais planejadas, incluindo a aquisição da Deliveroo (Reino Unido) pela Amazon (Estados Unidos) e a aquisição da Embraer (Brasil) pela Boeing (Estados Unidos). Nos mercados financeiros, reduziram-se os preços das ações das empresas que foram objeto de planos de aquisição ou que foram afetadas por atrasos na aprovação regulamentar de uma fusão.

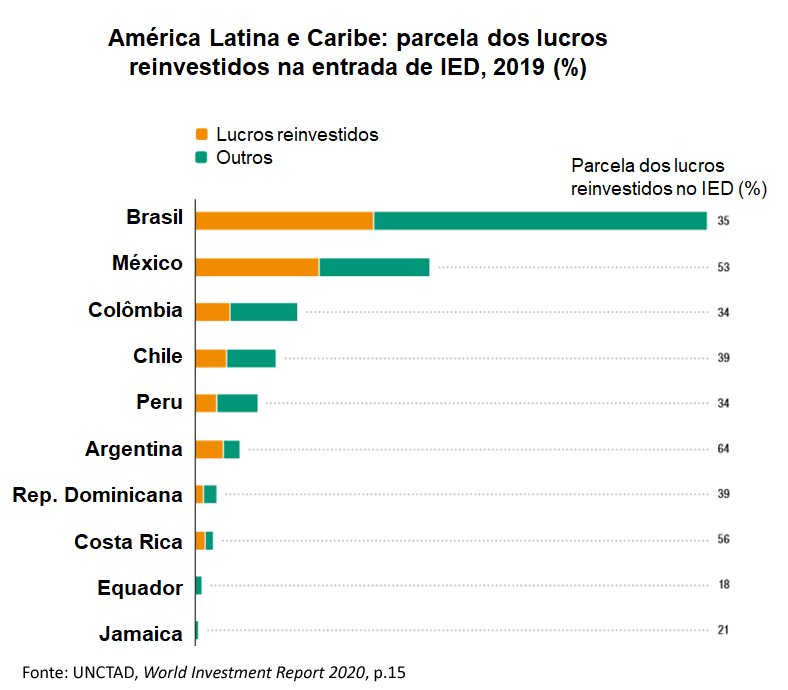

No curto prazo, a pandemia provoca o estreitamento das margens para reinvestimento e novas restrições de investimento. Já entre fevereiro e maio de 2020, a grande maioria das 5.000 maiores empresas multinacionais (EMN) revisou para baixo suas expectativas de lucro nesse ano, em média, mais do que 35%. Com os lucros reinvestidos respondendo por mais de 50% dos fluxos de IED, o impacto da redução dos lucros das afiliadas estrangeiras sobre o IED global deve ser expressivo.

Ademais, os governos estão tomando medidas que também influenciam negativamente os fluxos de capitais, tais como as restrições comerciais temporárias para evitar a escassez de suprimentos médicos críticos durante a pandemia e as medidas para evitar a venda de empresas nacionais durante a crise, introduzindo novas restrições de investimento – por exemplo, União Europeia (UE) e Austrália.

Em 2022, isto é, no médio prazo, a economia global deve ter uma fraca recuperação segundo a UNCTAD, pois a contração profunda da demanda terá efeitos fortemente negativos sobre a produção internacional. A incerteza sobre as perspectivas econômicas diminuirá os novos planos de investimento. Os problemas financeiros e de liquidez limitam a margem de manobra para muitas empresas, que durante esta crise estão forçadas a desviar os fundos disponíveis para investimento para suprir suas necessidades de capital de giro. Dependendo da gravidade da recessão, os projetos em andamento ou anunciados, que foram inicialmente adiados devido às medidas de lockdown, podem ser arquivados indefinidamente.

No longo prazo, isto é, até 2030, a UNCTAD acredita que o IED deve ser orientado pelas estratégias de resiliência da cadeia de suprimentos e acesso seguro a suprimentos críticos. A pandemia tem levado as EMN a preferirem maior grau de autossuficiência nacional ou regional para estes casos, o que pode se tornar uma visão de estratégia industrial mais ampla, considerando também as restrições mais rígidas ao comércio e investimento internacional em resposta à pandemia.

Assim, devem se fortalecer as tendências de racionalização das operações internacionais, revalorização, nearshoring e regionalização, levando a uma pressão descendente sobre o IDE – como analisa a UNCTAD.

As previsões da UNCTAD mostram um declínio acentuado no IED global em 2020 e 2021, para um nível cerca de 40% inferior ao de 2019. Mesmo antes do início da crise de Covid-19, já se previa uma tendência de estagnação (-3% em 2020 e +1% em 2021), associada às tensões políticas e comerciais, com perspectiva macroeconômica geral incerta.

Todas as regiões e grupos econômicos de países terão taxas negativas de crescimento da entrada de IED em 2020. As economias desenvolvidas deverão apresentar um declínio entre -25% e -40%, sendo a queda na Europa de -30% a -45% em relação a 2019. Já as economias em desenvolvimento terão maior declínio na entrada de IED em 2020, de -30% a -45%, por estarem mais expostas a riscos sistêmicos, devido à sua maior dependência produtiva e financeira.

A dependência comercial e produtiva de commodities em diversos países da América Latina e Caribe e da África ou de indústrias bastante associadas a cadeias globais de valor (CGV) em economias da Ásia as tornam mais vulneráveis à recessão global. Portanto, deverão sentir maior tombo no IED.

Mas como analisa a UNCTAD, as respostas políticas e medidas anticíclicas, que são fundamentais neste momento para limitar a profundidade da crise e deflagar uma retomada, provavelmente serão mais fracas nessas regiões do que nas economias desenvolvidas, devido ao seu espaço fiscal mais apertado.

A longo prazo, as economias em desenvolvimento podem ser ainda mais negativamente afetadas com o re-shoring ou regionalização da produção internacional em resposta à crise da Covid-19, conforme mencionado anteriormente.

Panorama geral do IED em 2019 por localidades

Em 2019, a entrada de IED mundial foi de US$ 1,54 trilhão, sendo US$ 800 bilhões nas economias desenvolvidas e US$ 685 bilhões nas economias em desenvolvimento. No grupo das economias desenvolvidas, destacou-se o crescimento de 18% na entrada de IED na Europa, enquanto América do Norte ficou estável em relação a 2018.

No grupo das economias em desenvolvimento, destacou-se o crescimento de 10% na entrada de IED na América Latina e Caribe (nos setores de commodities e serviços de utilidades, principalmente energia renovável), enquanto na Ásia e África houve queda de -10% e -5%, respectivamente.

Os EUA mantiveram-se em primeiro lugar no ranking de entrada de IED, mesmo que a cifra total tenha caído de US$ 254 bilhões em 2018 para US$ 246 bilhões em 2019. Em seguida no ranking de 2019, vieram China, Singapura, Holanda e Irlanda.

O Brasil ficou na 6ª posição, com entrada de IED equivalente a US$ 72 bilhões, mas, mesmo registrando aumento de 20% em relação a 2018 (US$ 60 bilhões), perdeu uma posição no ranking. Entre os países que subiram no ranking de entrada de IED em 2019 relativamente a 2018 destacam-se Índia (da 12ª para a 9ª posição), Canadá (da 11ª para a 10ª), França (16ª para 13ª), Rússia (21ª para 15ª), Chipre (38ª para 17ª) e Suécia (49ª para 19ª).

Por sua vez, no ranking de saída de IED, o Japão permaneceu na liderança, enviando US$ 227 bilhões em 2019, com aumento de quase 60% em relação aos US$ 143 bilhões de 2018 – devido a diversas operações de fusões e aquisições (F&A) na Europa e América do Norte.

Os EUA e a Holanda, que em 2018 tiveram saída liquida de IED negativa de, respectivamente, US$ 91 bilhões e US$ 19 bilhões (por causa da repatriação de lucros estrangeiros), passaram para a 2ª e 3ª posições no ranking com US$ 125 bilhões cada em 2019.

A China caiu da 2ª posição em 2018 para a 4ª porque diminuíram transações de F&A (menor nível em 10 anos), com saída de IED de US$ 117 bilhões em 2019 e a Alemanha manteve-se na 5ª posição.

Destaca-se a presença do Brasil entre os 20 países com maior saída de IED em 2019, pois em 2018 teve saída liquida negativa em US$ 16 bilhões devido à redução de operações no exterior de empresas como a BRFoods e a Petrobras, ocupando a 60ª posição, Mas em 2019 enviou US$ 16 bilhões, alçando-se à 20ª posição no ranking.

IED mundial por modalidades e setores

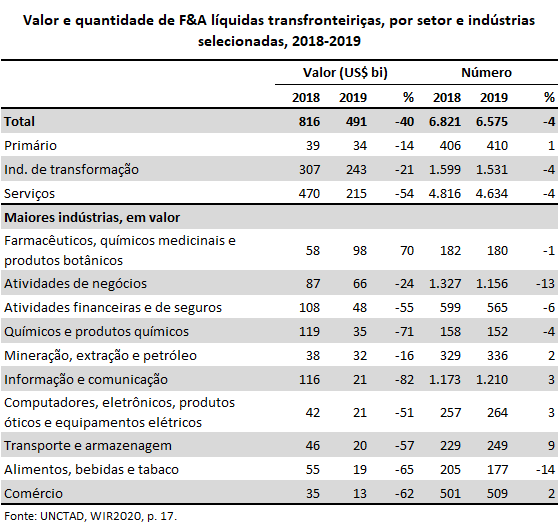

Analisando-se o IED mundial por modalidades e setores em 2019, houve uma redução de -40% no valor líquido das transações de F&A em relação a 2018, de US$ 816 bilhões para US$ 491 bilhões. Entretanto, a quantidade de transações caiu apenas -4%.

O setor em que o valor líquidos dos F&A foi maior em 2019 foi a indústria de transformação (US$ 243 bilhões e 1.531 projetos), destacando-se as divisões de farmacêuticos, químicos medicinais e produtos botânicos; químicos e produtos químicos; mineração e extração de petróleo; informação e comunicação; computadores, eletrônicos, produtos óticos e equipamentos elétricos.

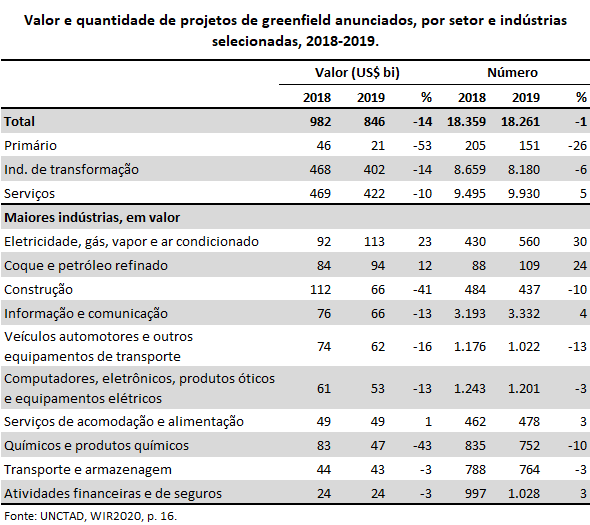

Quanto aos projetos greenfield anunciados globalmente, houve uma queda de -14% em valor e de -1% em quantidade de 2018 para 2019, passando, respectivamente, de US$ 982 bilhões para US$ 846 bilhões e de 18.359 para 18.261 projetos. A soma do volume e valor dos projetos anunciados em 2019 foi superior no setor de serviços (US$ 422 bilhões e 9.930 projetos), seguido de perto pela indústria de transformação (US$ 402 bilhões e 8.180 projetos).

As indústrias de transformação que receberam mais investimentos em greenfield foram coque e petróleo refinado; veículos automotores e outros equipamentos de transporte; computadores, eletrônicos, produtos óticos e equipamentos elétricos; químicos e produtos químicos.

IED no Brasil em 2019 e perspectivas para 2020

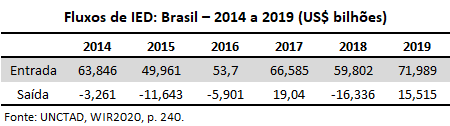

Somente em 2019 o Brasil alcançou os níveis de entrada de IED de 2014, já que no período 2015-2018 o país patinava com fracos resultados econômicos. Em 2019, entretanto, mesmo que a atividade econômica ainda tivesse se mantido fraca, as melhores perspectivas de negócios pré-pandemia ocasionaram um aumento considerável no IED, tanto em termos de entrada quanto saída de investimentos.

Em termos de F&A internacionais envolvendo o Brasil, enquanto em 2018 as vendas foram de US$ 613 milhões, em 2019 mais do que dobraram para US$ 1.261 milhões. Já as compras mais do que triplicaram de US$ 404 milhões em 2018 para US$ 1.429 milhões em 2019.

Por sua vez, nos projetos de greenfield, o Brasil enquanto destino recebeu US$ 1.199 milhões em 2018 e US$ 1.031 milhões em 2019. Enquanto investidor em projetos greenfield, o Brasil enviou US$ 540 milhões em 2018 e US$ 1.630 milhões em 2019.

Para explicar o aumento das saídas de IED brasileiro, a UNCTAD analisa que em 2019 as empresas brasileiras suspenderam em parte sua prática de coletar fundos através de afiliadas estrangeiras para financiar operações em casa, já que a taxa de juros doméstica caiu para níveis historicamente baixos.

Esta mudança foi combinada com algumas F&A importantes no exterior, especialmente na indústria de varejo – destacando a aquisição da loja de departamentos Éxito (Colômbia) do Groupe Casino (França) pela Cia Brasileira de Distribuição por quase US$ 1,1 bilhão, ou projetos greenfield anunciados, como o do ECB Group no setor de energia renovável no Paraguai de US$ 800 milhões.

Mas segundo a UNCTAD, os fluxos de investimento para a América Latina e caribe deverão diminuir pela metade em 2020 em relação aos US$164 bilhões recebidos no ano passado. A pandemia chegou relativamente tarde na região e agravou tanto a agitação política e social quanto as fraquezas estruturais, provocando uma profunda recessão e significativa retração de investimentos estrangeiros. Em particular, o Brasil relatou fluxos de investimentos diretos em ações no primeiro trimestre de 2020 equivalente a quase metade da média trimestral do ano passado.

Notadamente no setor de extração e refino de coque e petróleo, que absorvia 32% do total de IED no Brasil, as privatizações e os novos investimentos na produção e exploração provavelmente sofrerão atrasos. Os dados do primeiro trimestre para o Brasil mostram que o investimento estrangeiro em ações na extração de petróleo e gás caiu 77%. O número de projetos greenfield anunciados para extração de petróleo e gás e projetos de mineração caiu 25% e 40%, respectivamente.

Quanto ao IED em energia renovável, que no Brasil teve 42 projetos anunciados por investidores estrangeiros em 2019 (40% do total regional), no primeiro trimestre de 2020 houve ainda aumento de 12% no número de projetos anunciados. Porém, estima-se que projetos diminuam no segundo trimestre, devido à deterioração econômica, com aumento dos riscos contratuais.

Ainda seguindo a UNCTAD, a pandemia está apertando as margens para reinvestimentos de lucros. As paralisações, a queda da demanda e o acesso limitado ao comércio (tanto para importações de insumos quanto para exportações) estão causando perdas expressivas para os negócios.

Desde o início de fevereiro de 2020, as principais empresas da América Latina e Caribe diminuíram em mais de 50% suas expectativas de lucros para o ano fiscal, uma revisão mais pessimista do que a das empresas de outras regiões. Para algumas economias da região, os lucros reinvestidos representam mais da metade dos influxos de IED no México e Argentina, e cerca de um terço na Costa Rica, Peru e Brasil.

Por fim, entre os esforços de resposta à pandemia e melhores práticas das entidades governamentais encarregadas de investimentos, a UNCTAD selecionou a iniciativa da APEX-Brasil, a agência de promoção comercial e de investimentos do Brasil, de desenvolver uma plataforma com ferramentas para apoiar exportadores e investidores durante a crise da Covid-19. Por exemplo, desenvolveu uma ferramenta de inteligência de mercado online que fornece atualizações econômicas e comerciais por setor e organizou um webinar para familiarizar os usuários com ela.

Outras ferramentas úteis incluíram um plano de ação modelo para empresas no gerenciamento de crises, um guia de apoio para fornecedores e listas de verificação para exportadores. Recentemente, a APEX-Brasil lançou uma área exclusiva na plataforma com informações relacionadas à pandemia para investidores estrangeiros em inglês, incluindo pesquisa online sobre como a agência e o governo federal podem auxiliar os investidores estrangeiros na facilitação de investimentos e na mitigação dos impactos pandêmicos.