Carta IEDI

O encolhimento do Brasil no mundo industrial

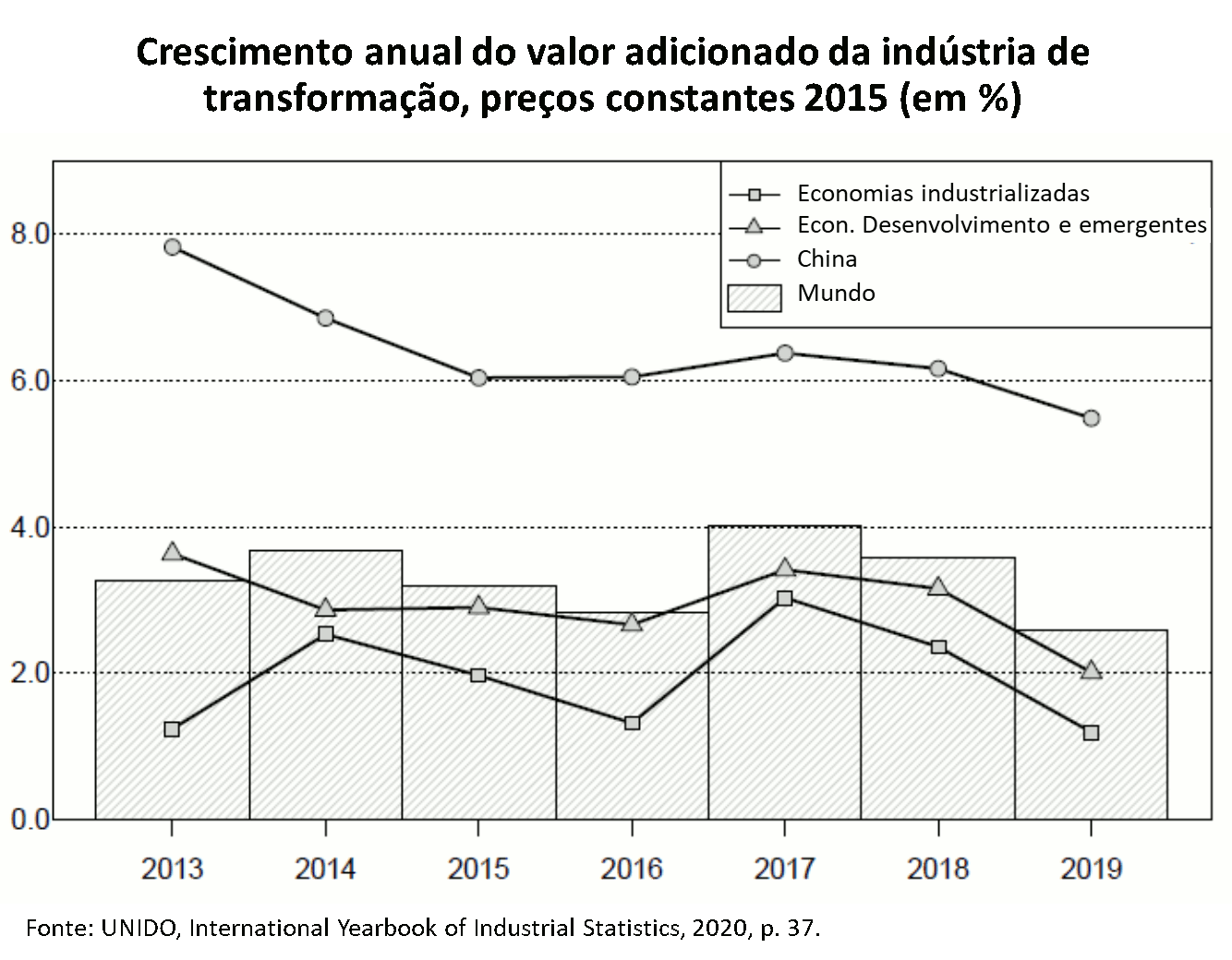

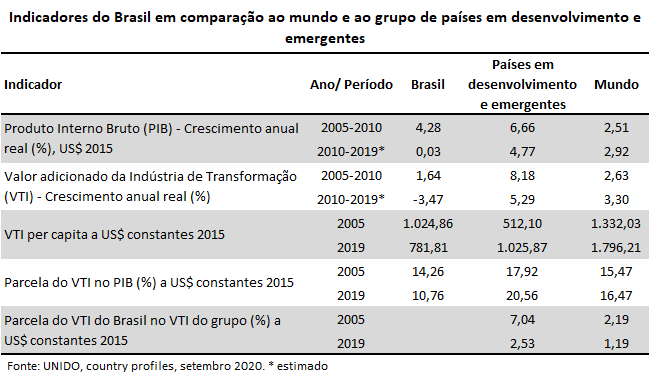

O relatório anual da UNIDO (United Nations Industrial Development Organization) sobre a produção mundial da indústria de transformação estimou os dados de desempenho industrial no mundo para 2019. O crescimento da indústria mundial apontou a segunda queda consecutiva, passando de 4% em 2017, para 3,6% em 2018 e então para 2,6% em 2019, em dólares constantes de 2015.

Dentre os motivos apontados para esta queda, que antecedem a crise da Covid-19, destacam-se os conflitos comerciais entre as duas maiores potências industriais, China e os Estados Unidos. Em 2019, o Valor Adicionado da Indústria de Transformação (VAT) na China cresceu 5,5% e nos Estados Unidos 2,0%, tendo sido 6,2% e 3,2% em 2018, respectivamente.

Esta desaceleração da indústria dos EUA influenciou a perda de ritmo do VAT do grupo das economias industrializadas como um todo, refluindo de +2,4% em 2018 para apenas +1,2% em 2019. O mesmo movimento, embora menos intenso, foi seguido pelo grupo das economias em desenvolvimento e emergentes, cujo VAT saiu de +3,2% em 2018 para +2,0% em 2019. Na origem disto está a desacelaração chinesa e o reshoring, que voltou a ser ressaltado nas agendas políticas de diversos países desenvolvidos.

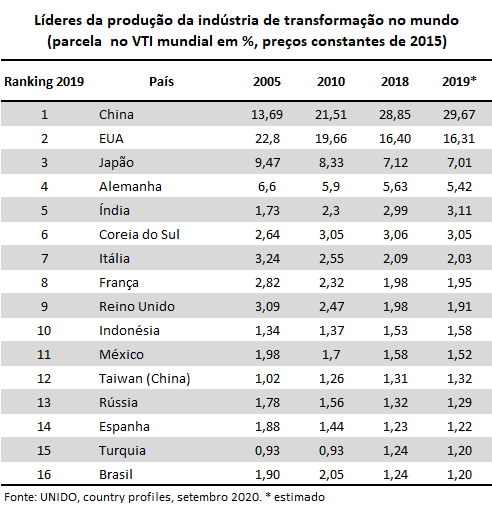

Segundo os dados da UNIDO, o ranking mundial dos maiores produtores de manufaturas, em 2019, continuou sendo liderado pela China, seguida por EUA, Japão, Alemanha, Índia, Coréia do Sul, Itália, França, Reino Unido e Indonésia. Nesta edição do ranking, o ano de referência passou a ser 2015 e não mais 2010, levando a algumas importantes alterações no ranking em comparação com edições anteriores, como no caso brasileiro.

Com esta mudança, devido principalmente a níveis diferentes de taxas de câmbio, o Brasil deixou de figurar entre os dez maiores parques da indústria mundial. Em 2018, na base anterior estava em 9ª posição e na nova base passou para a 15ª colocação do ranking.

O ano de 2019 não trouxe nenhuma melhora. O Brasil caiu para a 16º posição, dando continuidade ao processo de encolhimento do país no VAT mundial que já vem de longo tempo. Em 2010, quando o país ocupava a 10ª posição do ranking, a indústria brasileira respondia por 2,05% do VAT mundial, retraindo para 1,24% em 2018 e 1,19% em 2019.

A título de comparação, nesta última década, emergentes com economias mais dinâmicas e em processo continuado de modernização seguiram trajetória oposta ao do Brasil e ampliaram sua participação na indústria mundial. É este o caso da China (21,1% em 2010 e 29,7% em 2019) e da Índia (2,3% e 3,1%), mas também de Indonédia (1,4% e 1,6%) e Turquia (0,9% e 1,2%). Na América Latina, o México também se saiu melhor que o Brasil e não perdeu tanto peso:1,7% em 2010 e 1,5% em 2019.

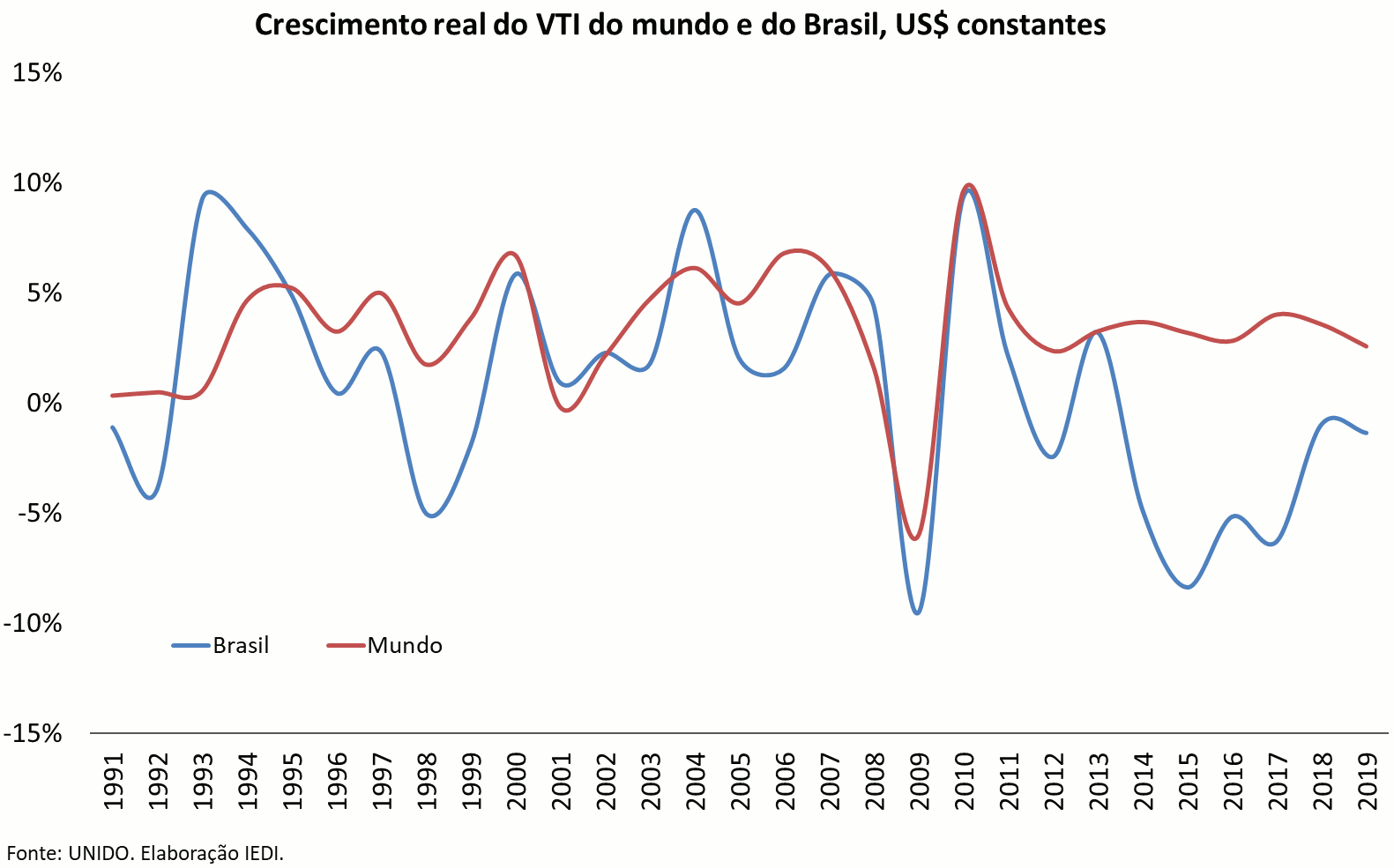

Isso ocorre porque o desempenho da indústria de transformação brasileira tem se mostrado descolado das tendências mundiais na última década, ao contrário dos anos 1990 e 2000. A partir de 2009, a taxa de variação anual do VAT brasileiro se mostrou sistematicamente inferior à mundial. Pior ainda, foi negativa na maior parte do período, exceto nos anos de 2010, 2011 e 2013.

Na última década, segundo os dados de VAT da UNIDO, os anos mais adversos para a indústria brasileira foram 2009 (-9,5%), 2015 (-8,4%) e 2017 (-6,3%). Em 2019, a queda do VAT do Brasil foi de -1,4%, em dólares constantes de 2015. O retrocesso é patente, como o IEDI vem mostrando há muito tempo: há recuo da indústria no PIB brasileiro, recuo do Brasil na indústria mundial e recuo de nossas exportações de manufaturados.

As consequências disso é o que estamos testemunhando nos últimos anos: crescimento medíocre do PIB, falta de empregos de qualidade, baixa integração no comércio internacional e dificuldades de reequilíbrio das contas públicas, já que, devido s distorções de nosso atual sistema tributário, a indústria é uma destacada fonte de arrecadação de impostos do país.

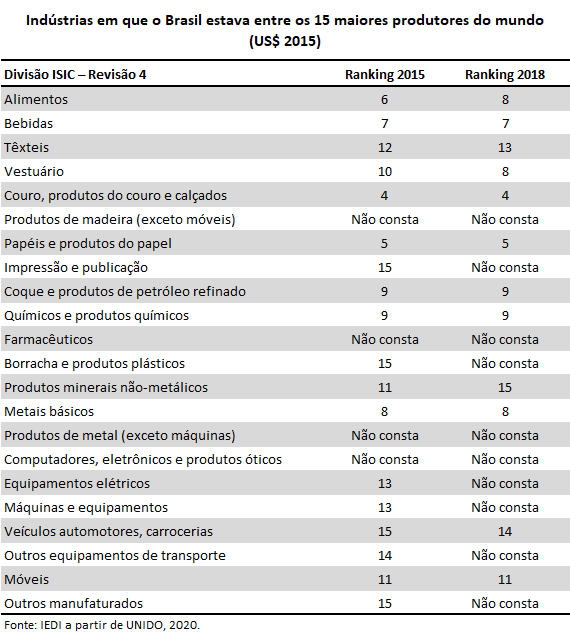

Ademais, o Brasil também vem perdendo posições em muitos setores da indústria, em alguns dos quais se encontrava melhor posicionado do que na indústria de transformação como um todo. Setorialmente, os dados mais recentes da UNIDO são os de 2018. Dos 22 setores identificados, o Brasil foi rebaixado no ranking de 9 deles (41% do total) entre 2015 e 2018 e passou a estar fora do grupo dos 15 maiores produtores em 10 setores contra 4 em 2015.

Apesar disso, conseguimos defender nossa posição de destaque em algumas atividades industriais, como em produtos de couro, em que somos o 4º maior produtor mundial; papel e produtos de papel, em que ocupamos a 5º colocação; bebidas em 7º; metais básicos em 8º e produtos químicos e coque e derivados do petróleo em 9º.

Panorama da indústria de transformação mundial

O relatório anual da UNIDO (United Nations Industrial Development Organization) sobre a produção mundial da indústria de transformação mostra que seu crescimento desde 2013 tem sido em torno de 3,5%, atingindo 4% em 2017, mas com desaceleração para 3,6% em 2018 e 2,6% estimada em 2019, em dólares constantes de 2015.

Dentre os motivos apontados para esta queda, que antecedem a crise da Covid-19, destacam-se os conflitos comerciais entre as duas maiores potências industriais, a China e os Estados Unidos. Assim, em 2019, houve menor taxa de crescimento do Valor Adicionado da Indústria de Transformação (VAT) nesses dois países. O VAT chinês havia crescido 6,2% em 2018 e refluiu para 5,5% em 2019; no caso dos EUA estas taxas foram de 3,2% e 2,0%, respectivamente.

Na Europa, o Brexit também prejudicou o crescimento anual do VAT, que passou de 2,4% em 2018 para 0,7% em 2019. O VAT do Japão - a maior economia industrializada do Leste Asiático – não deixou de sofrer os efeitos negativos do aumento das barreiras comerciais, especialmente no que diz respeito ao setor automobilístico americano. Dessa forma, o VAT do grupo das economias industrializadas seguiu tendência semelhante de desacelaração, marcando crescimento de 2,4% em 2018 e 1,2% em 2019.

Em paralelo, a taxa de variação do VAT do grupo das economias em desenvolvimento e emergentes, caiu de 3,2% em 2018 para 2,0% em 2019, principalmente por causa do reshoring, que voltou a ser ressaltado nas agendas políticas de diversos países desenvolvidos. Tal queda foi puxada pela China, mas também foi denotada em outras grandes economias como a Índia, Indonésia e México.

Mas o efeito líquido destes movimentos não alterou substantivamente a distribuição do VAT mundial, que manteve-se concentrada nos 15 maiores produtores, responsáveis por 78,6% do total, em dólares constantes de 2015.

O ranking mundial em 2019 continuou sendo liderado pela China, seguida por EUA, Japão, Alemanha, Índia, Coreia do Sul, Itália, França, Reino Unido, Indonésia, México, Taiwan, Rússia, Espanha e Turquia. O Brasil caiu uma posição, passando de 15º em 2018 para 16º maior produtor mundial de manufaturas, com 1,24% e 1,19% do VAT mundial, respectivamente. Em 2010, o Brasil ocupava a 10ª posição, com 2,05% do VAT mundial.

Cabe observar que, em 2019, a UNIDO mudou o ano-base de 2010 para 2015 do índice industrial de produção (IIP) e os dados das contas nacionais em preços constantes. Como os dados são convertidos em dólares, esta mudança provocou importantes alterações no ranking em função, sobretudo, de distintos níveis de taxa de câmbio.

Dada a expressiva desvalorização do Real entre 2010 (R$ 1,76/US$) e 2015 (R$ 3,3/US$), a mudança do ano de referência explica em boa medida a saída do Brasil do rol dos dez maiores parques industriais do mundo, mas não os sucessivos rebaixamentos do país no ranking, qualquer que seja o ano-base empregado. Em 2018, na base anterior o Brasil encontra-ve em 9ª posição, mas, tomado o novo ano de referência, passou para a 15ª colocação do ranking.

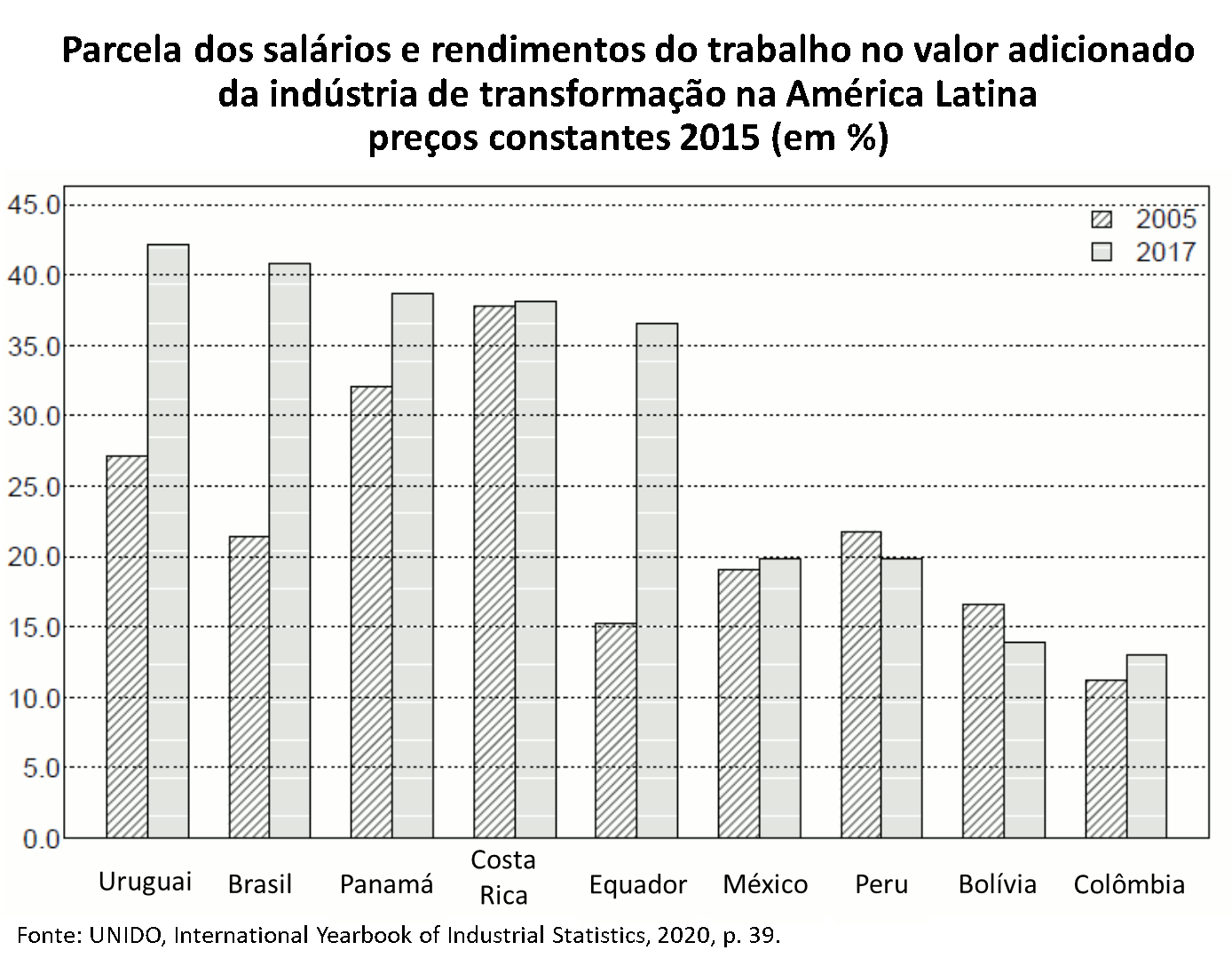

A UNIDO lembra, ainda, que o desenvolvimento industrial tem o potencial de contribuir para as desigualdades de renda mundiais, reduzindo a pobreza por meio de empregos de melhor qualidade, isto é, que assegurem um padrão de vida superior à população. A parcela dos salários e vencimentos em relação ao valor agregado serve como um indicador dos benefícios que os empregados recebem pela sua participação nas atividades de produção.

Em economias desenvolvidas, como dos países europeus, esse indicador em 2019 ficou entre 45% e 60%, enquanto nas economias emergentes e em desenvolvimento, como os países da América Latina, ficou entre 11% e 42%. Mas a UNIDO ressalta que a parcela dos salários no valor adicionado ampliou-se substancialmente nesta ultima região entre 2005 e 2017, principalmente no Brasil – dobrando de cerca de 20% para 40%.

Desempenho mundial dos setores industriais

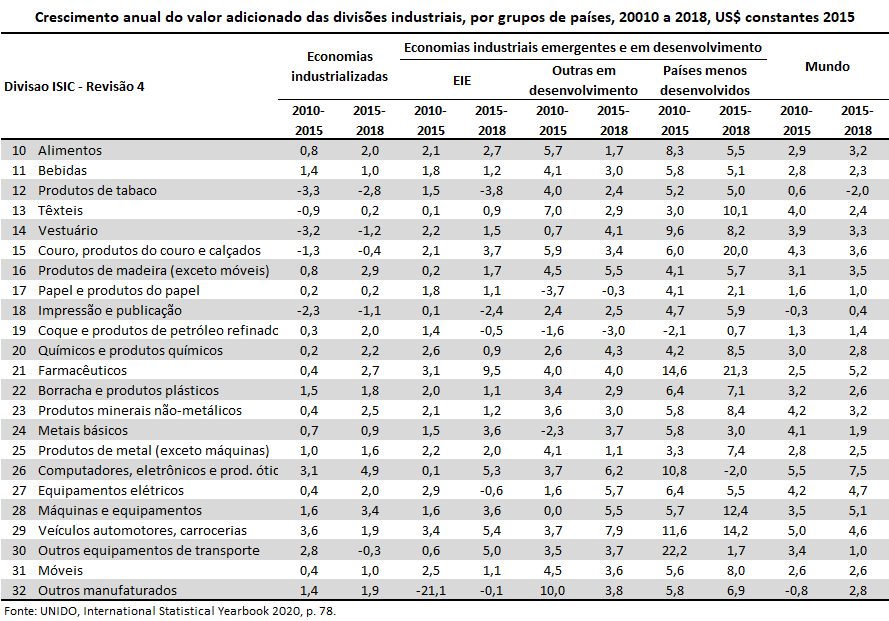

Analisando-se o desempenho da indústria de transformação mundial por setores, destaca-se que as indústrias de alta e média-alta tecnologia continuam sendo as que mais crescem, notadamente computadores, eletrônicos e produtos óticos (com crescimento médio de 7,8% em 2015-2018 e de 5,5% em 2010-2015), farmacêuticos (5,2% e 2,5%, respectivamente), máquinas e equipamentos (5,1% e 3,5%). Somente a divisão produtos do tabaco teve variação negativa entre 2015 e 2018 (-2%), US$ constantes 2015.

As taxas de crescimento das divisões industriais foram em geral mais elevadas nos países menos desenvolvidos, do que nos outros grupos de países. As economias industrializadas, produtoras da maior parte das divisões manufatureiras, cresceram principalmente apoiadas nas indústrias de alta e média-alta tecnologia, das quais são líderes mundiais.

Logo, a importância relativa das indústrias de alta e média tecnologia no valor adicionado mundial total das manufaturas tem se elevado, tanto nos países desenvolvidos como naqueles em desenvolvimento e emergentes. Enquanto a parcela de alimentos caiu nos países industrializados (de 10,7% da parcela do VAT em 2010 para 10,4% em 2018) e nos países emergentes e em desenvolvimento (de 11,9% para 11,2%, respectivamente), computadores, eletrônicos e produtos óticos tornou-se a maior indústria das economias industrializadas (passando de 8,9% de participação em 2010 para 10,9% em 2018) e a segunda no outro grupo (de 7,2% para 9,8%).

Entre os países líderes em cada indústria de transformação mundial, prevalece a China, que esteve entre os 3 primeiros em todas as 22 divisões industriais e na 1ª colocação em 14 delas em 2018. Os Estados Unidos também estão entre os 3 principais na maioria das divisões de manufaturados (exceto couro e vestuário), liderando 8. Japão e Alemanha aparecem bem colocados também, principalmente nos manufaturados de maior intensidade tecnológica.

Os países em desenvolvimento e emergentes estão mais presentes nos rankings dos maiores produtores de bens de baixa tecnologia ou processados de recursos naturais. Assim, em 2018, destacam-se a posição da Índia em 3º lugar no ranking dos produtores mundiais de têxteis, coque de petróleo e de farmacêuticos, Bangladesh em 2º e Turquia em 3º entre os maiores produtores de vestuários, Indonésia aparecia como o 3º maior produtor de couro.

O desempenho da indústria de transformação do Brasil comparativamente ao mundo

O desempenho do VAT do Brasil tem se mostrado descolado das tendências mundiais na última década, ao contrário dos anos 1990 e 2000. A partir de 2009, a taxa de variação anual do VAT brasileiro (em dólares de 2015) tem sido sistematicamente inferior à mundial, negativa na maior parte do período exceto nos anos de 2010, 2011 e 2013. Os piores anos desta década foram 2009 (-9,5%), 2015 (-8,4%) e 2017 (-6,3%). Em 2019, a queda do VAT do Brasil foi de -1,4%.

O valor adicionado das manufaturas em 2019 representou 10,8% do PIB brasileiro, tendo sido 14,3% em 2005, em dólares constantes de 2015. Enquanto o VAT decresceu em média 3,5% ao ano entre 2010 e 2019 no Brasil, o PIB ficou estagnado. O VAT per capita caiu de US$ 1021 em 2010 para U$ 781 em 2019, enquanto a média mundial neste ano foi US$ 1796 e a dos países emergentes e em desenvolvimento US$ 1026. Portanto, o VAT per capita brasileiro passou a ser menor que o do grupo de países em desenvolvimento e emergentes, que dobrou entre 2005 e 2019, em termos reais.

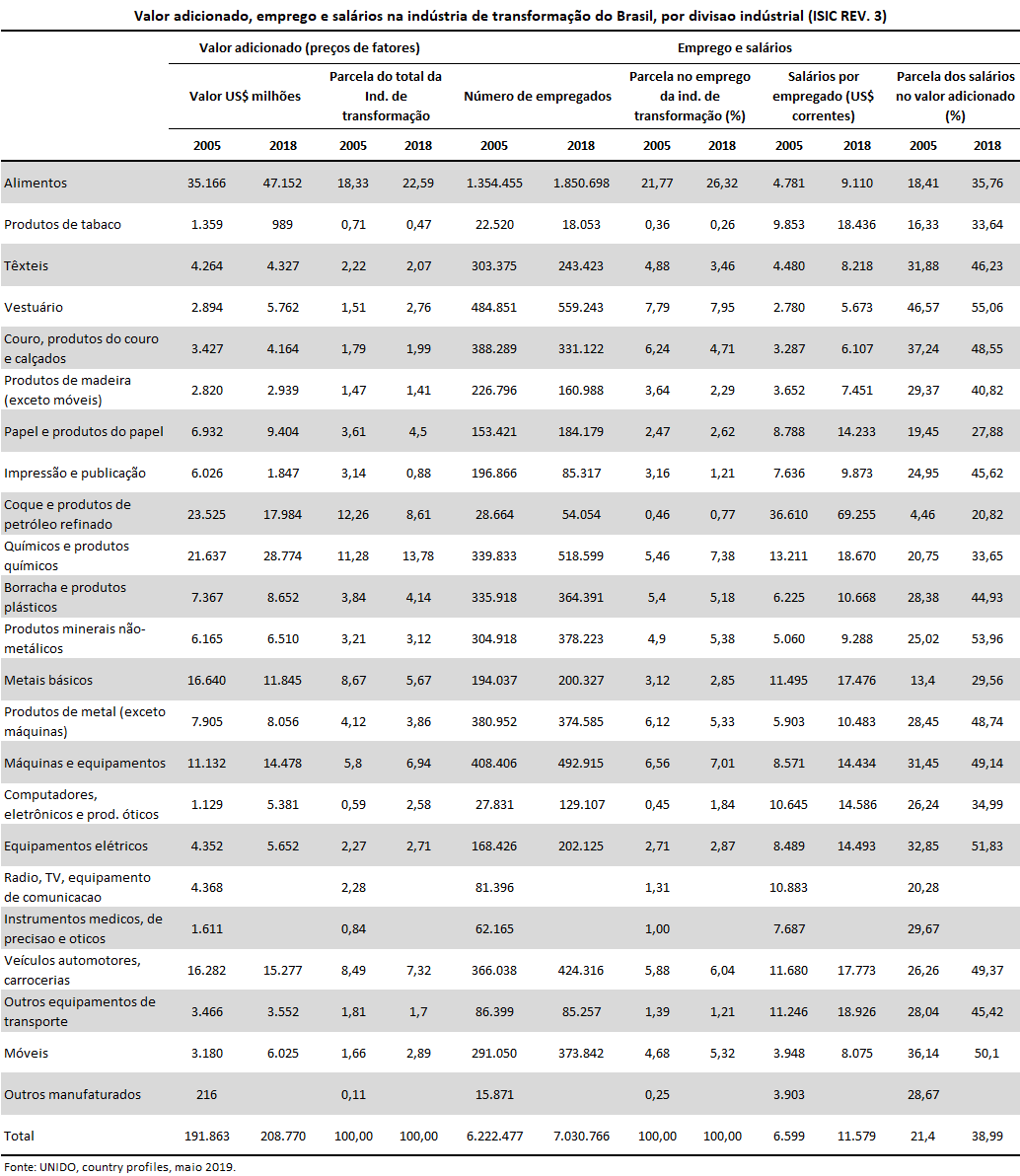

A distribuição do VAT brasileiro em 2018, ano mais recente disponível na série de dados setoriais da UNIDO em setembro de 2020, concentrava-se em alimentos (22,6%), produtos químicos (13,4%), coque e petróleo refinado (8,6%), veículos automotores (7,3%), máquinas e equipamentos (6,9%) e metais básicos (5,7%). Estes três últimos setores, no entanto, detinham uma parcela maior do VAT no Brasil em 2005 do que em 2017.

Em termos de emprego, as divisões industriais com mais funcionários em 2018 eram alimentos (26,3%), vestuário (8%), químicos (7,4%), máquinas e equipamentos (7%), veículos automotores (6%). Metais básicos (2,8%) e coque e petróleo refinado (0,8%) apresentaram importância na composição do emprego bem inferior à do VAT.

Em dólares correntes, o salário anual dos empregados na indústria de transformação brasileira quase dobrou entre 2005 (US$ 6600) e 2018 (US$ 11580). As divisões industriais que remuneraram bem acima da média em 2018 foram coque refinado (US$ 69 mil), outros equipamentos de transporte (US$ 18,9 mil), produtos químicos (US$ 18,6 mil), produtos do tabaco (US$ 18,4 mil), veículos automotores (US$ 17,7 mil), e metais básicos (US$ 17,4 mil).

Como dito, entre 2005 e 2018, a parcela dos salários no valor adicionado total da indústria de transformação quase dobrou, de 20 a 40%. As divisões industriais em que esta taxa mais cresceu foram coque e petróleo refinado, veículos automotores e metais básicos, chegando a representar mais de 50% em produtos minerais não-metalicos, vestuário, móveis, equipamentos elétricos.

Por fim, o Brasil vem perdendo posições entre os principais produtores mundiais das indústrias de transformação, principalmente com a UNIDO usando 2015 como ano de referência para deflacionar as séries históricas (antes era 2010). Em 2019, ficou na 16ª posição geral, mas apontou maior destaque nas divisões industriais de produtos do couro (4º lugar), papel e produtos do papel (5º), bebidas (7º), alimentos (8º), vestuário (8º), metais básicos (8º), produtos químicos (9º), coque e derivados do petróleo (9º).

Anexo estatístico

Clique aqui para acessar o anexo estatístico.