Carta IEDI

Os efeitos da Covid-19 no balanço das empresas

A Carta IEDI de hoje analisa os impactos da crise da Covid-19 sobre o desempenho econômico-financeiro das grandes empresas não financeiras no Brasil. Embora haja diferenças setoriais importantes, a pandemia não apenas comprometeu o nível de atividade das empresas, como derrubou sua rentabilidade e reverteu o já frágil processo de desalavancagem dos anos anteriores.

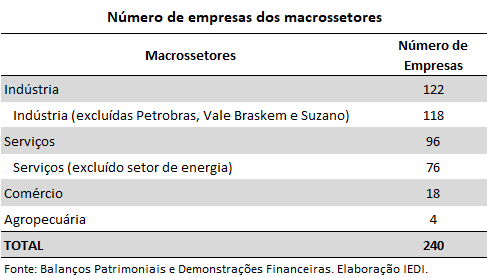

Ao todo, foram compilados os balanços patrimoniais e as demonstrações de resultados de 240 grandes empresas, agrupadas em três setores: indústria, serviços e comércio. Empresas com capacidade de distorcer os resultados por seu tamanho, como Petrobras e Vale, ou pelos grandes prejuízos incorridos, como Braskem e Suzano, foram excluídas, gerando subgrupos. O mesmo ocorrendo com as empresas de energia elétrica.

A contar pelos dados da primeira metade de 2020, as consequências da pandemia sobre as empresas foram graves. A crise interrompeu uma tendência de recuperação da rentabilidade e de redução das dívidas que vinha ocorrendo de forma sustentada desde 2016.

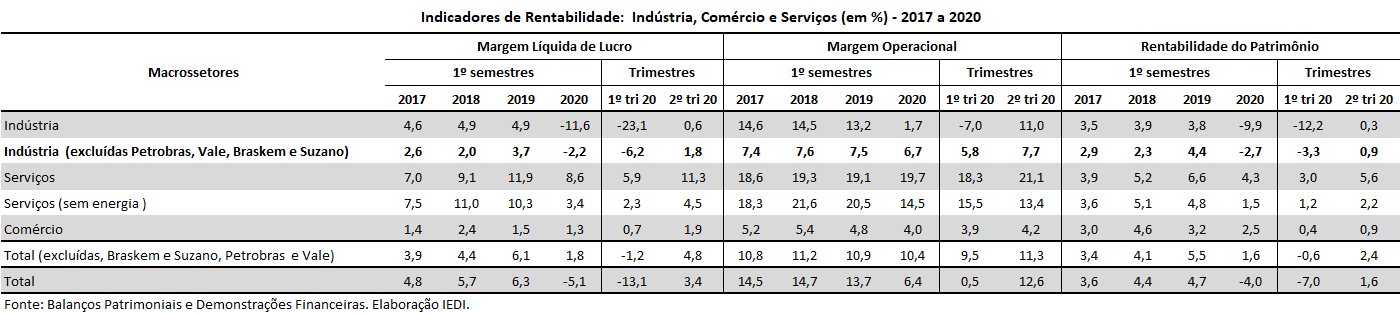

Para o total da amostra, a margem líquida de lucro saiu de 6,3% no primeiro semestre de 2019 para -5,1% em igual período de 2020. A margem operacional foi reduzida em mais da metade. Já o endividamento líquido saltou de 58,7% para 73,5% do capital próprio. A exclusão de Petrobras, Vale, Braskem e Suzano em nada alterou tamanha deterioração.

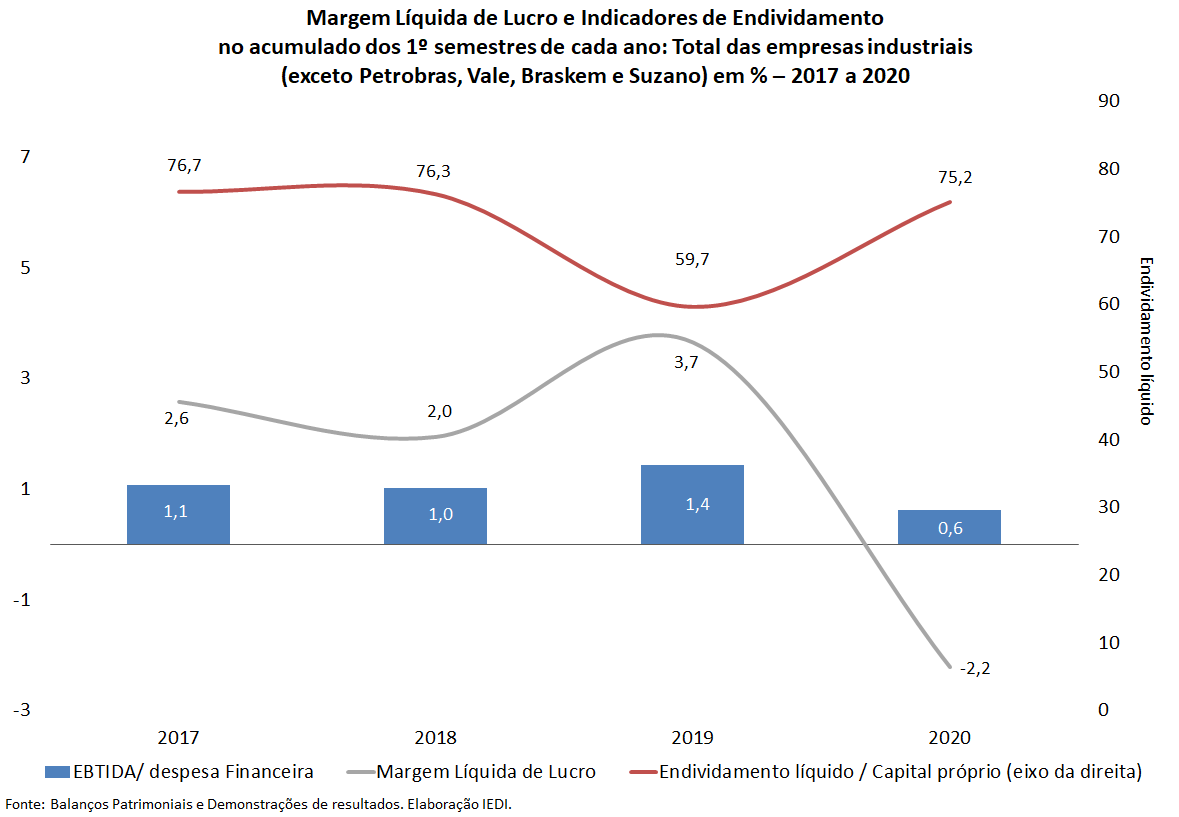

Na indústria, a reação da lucratividade, que já vinha mais restringida em 2017-2019, foi severamente comprometida: saiu de 3,7% no 1º sem/19 para -2,2% no 1º sem/20, se excluirmos as quatro empresas supracitadas. Seu endividamento líquido saiu de 59,7% para 75,2% do capital próprio.

A piora em 2020 concentrou-se sobretudo no primeiro trimestre do ano. No segundo trimestre, houve alguma reação em função da adoção de programas emergenciais pelo governo e da retomada, mesmo que parcial, das atividades devido ao desenho de protocolos de segurança sanitária e, no final deste período, da flexibilização progressiva do isolamento social.

As margens líquidas de lucro, por exemplo, saíram do negativo no 1º trim/20 e voltaram ao azul no 2º trim/20, embora tenham se mantido muito baixas. No caso da indústria, saiu de -6,2% para +1,8%. No caso da amostra total, de -13,1% para +3,4%.

Este movimento de melhora, contudo, se dá de modo heterogêneo. As empresas de insumos básicos, geralmente intensivos em escala, e de bens de capital, cujos mercados exigem expectativas favoráveis e condições adequadas de financiamento, apresentaram menor recuperação. Seus lucros continuaram comprometidos com a redução da atividade econômica devido à pandemia.

De modo geral, a recomposição do lucro líquido das empresas permanecerá sendo um desafio. Mesmo em um ambiente de taxas de juros menores, como o atual, a ampliação do endividamento e a desvalorização cambial acarretaram em aumento do custo financeiro. Vale lembrar que o câmbio mais desvalorizado também eleva o custo de produção daquelas atividades com maior dependência de insumos importados.

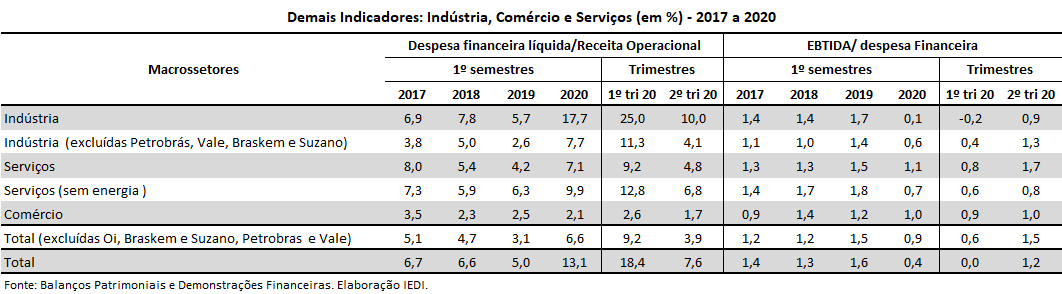

No total da amostra, as despesas financeiras saltaram de 5% para 13,1% das receitas operacionais entre o 1º sem/19 e o 1º sem/20. No caso da indústria (exceto Petrobras, Vale, Braskem e Suzano) saíram de 2,6% para 7,7% no mesmo período. Houve melhora no 2º trim/20, mas o patamar elevado se manteve: 7,6% para o total e 4,1% para a indústria.

O indicador EBIT/Despesas Financeiras, que mensura o grau de cobertura das despesas financeiras pela geração de lucro operacional, recuou de 1,6 para apenas 0,4 no total das empresas analisadas e de 1,4 para 0,6 no caso da indústria. No 2º trim/20, à exceção do setor de serviços (exceto energia) todos os demais voltaram a apresentar níveis superiores a 1 para este indicador.

Endividamento elevado e maiores custos financeiros tornam ainda mais fundamental uma trajetória de crescimento econômico consistente e robusto no pós-pandemia, de modo a gerar receitas suficientes para gerenciar o passivo das empresas e recompor sua lucratividade.

Estas são condições necessárias para se criar um ambiente propício ao investimento, mas também para evitar maiores problemas patrimoniais das empresas, dado o crescimento de seu passivo de curto prazo.

A dívida de curto prazo para a amostra de 240 empresas avançou +45% da primeira metade de 2019 para igual período de 2020, isto é, acima do aumento de +39% da dívida total. No caso da indústria, estes aumentos foram de +37% e de +46%, respectivamente.

Tais valores para a indústria como um todo escondem, entretanto, assimetrias muito grandes entre seus ramos. A dívida de curto prazo teve avanços substanciais em setores como aeronáutica (+624%), calçados (+333%), metalurgia (+258%), vestuário (+134%) e autopeças (+117%). É o retorno ao crescimento econômico que permitirá o cumprimento destes compromissos sem tropeços.

Introdução

As empresas não financeiras vinham de uma conjuntura de recuperação das margens de lucratividade no pós recessão de 2015 e 2016, convivendo com necessidade de reestruturação de passivos, volatilidade no câmbio e baixo crescimento econômico.

Vários eventos exógenos ao próprio negócio das empresas acabavam por dificultar a gestão e a rentabilidade esperada neste período. No final de 2019, a perspectiva era de que o pior da crise já havia passado e que 2020 seria um ano uma taxa de crescimento, mesmo que modesta, um pouco mais sustentável.

Todavia, a eclosão da pandemia da Covid-19, impactou profundamente os resultados das grandes empresas de capital aberto no país. De forma súbita, em abril de 2020, as empresas viram os seus negócios paralisados, queda nas receitas e perspectiva de ter que realizar demissões em massa para não entrarem numa espiral de dificuldades financeiras.

As medidas emergenciais de suporte de renda e emprego implementados pelo governo, como o diferimento do pagamento de impostos e a oferta de empréstimos com juros subsidiados, além do auxílio emergencial às famílias, conseguiram impedir que a situação se agravasse de forma irreversível.

Esta Carta IEDI aborda os resultados econômicos e financeiros de uma amostra de grandes empresas não financeiras nos primeiros semestres de 2017 a 2020 e nos dois primeiros trimestres de 2020. O objetivo é medir quais foram os impactos da pandemia do Covid-19 nas grandes empresas de capital aberto.

Neste estudo, tendo como base nos balanços patrimoniais e demonstrativos de resultados disponibilizados na base da economática até setembro de 2020, as informações contábeis 240 empresas foram compiladas para o período em foco e agrupadas em três macrossetores: indústria, comércio e serviços.

Dois subconjuntos foram criados para isolar o peso das gigantes dos setores de petróleo, mineração e energia elétrica nos totais. Foram separadas também duas empresas, Braskem e Suzano, que registraram resultados que distorceriam o total da indústria: (i) indústria, excluídas as empresas Petrobras, Vale Braskem e Suzano; (ii) serviços sem energia elétrica (ver lista de setores e empresas nos Quadros 1 e 2 do anexo).

Ademais, a empresa OI não foi incluída na amostra por estar em processo de recuperação judicial e, por isso, os seus dados distorcem os resultados do setor de serviços. O quadro 3 do Anexo traz a definição dos indicadores usados nesta pesquisa.

Desempenho da rentabilidade

A rentabilidade da atividade industrial vinha se recuperando em um ritmo sustentável desde a crise entre 2015 e 2016, o primeiro semestre de 2020 rompeu essa tendência com o acúmulo de prejuízos significativos em decorrência da pandemia e das medidas restritivas e de isolamento social.

A paralisação das atividades, sobretudo entre março e abril, ocasionou queda das vendas e interrupção de várias atividades produtivas. Do lado financeiro, a elevação do endividamento e os efeitos da desvalorização do real, que foi da ordem de 28% entre os 1º semestres de 2019 e 2020, impactaram negativamente os balanços das empresas não-financeiras, e aumentaram as despesas financeiras.

A combinação destes fatores resultou, em 2020, em prejuízos ou redução da rentabilidade para muitos setores industriais, em relação aos resultados de 2019.

No agregado das 240 empresas não financeiras, excluídas a Petrobras, a Vale, a Suzano e a Braskem, a margem líquida de lucro, que no primeiro semestre de 2019 tinha atingido 6,1%, regrediu para apenas 1,8% no 1º semestre de 2020.

Em termos de valores, o lucro líquido gerado nos primeiros seis meses de 2019 havia atingido R$ 45,3 bilhões, no mesmo período de 2020 esse valor regrediu para R$ 14,1 bilhões.

Se incluíssemos os resultados das empresas retiradas, isto é, Petrobras, Vale, Suzano e Braskem, a margem líquida do total da amostra seria negativa em -5,1% com prejuízo acumulado de R$ 52,4 bilhões no primeiro semestre de 2020.

Os prejuízos da Petrobras, Suzano e Braskem foram de, respectivamente, R$ 51,3 bilhões, R$ 15,5 bilhões e R$ 6,1 bilhões, no acumulado 1º semestre de 2020.

Para a indústria, a margem de lucro foi negativa na primeira metade de 2020, em -11,6% e em -2,2%, se excluídas as empresas Petrobras, Vale, Suzano e Braskem. A queda das margens foi expressiva no primeiro trimestre do ano, e refletiram os impactos da pandemia já presentes no final de março e a desvalorização do real no período.

No agregado das empresas industrias, a rentabilidade líquida foi de -23,1% no 1º trim/20. Excluídas as empresas Petrobras, Vale, Suzano e Braskem, a margem líquida de lucro no primeiro trimestre manteve-se negativa, mas em um patamar menor, de -6,2%, e um prejuízo acumulado de R$ 12,9 bilhões neste período.

A adoção das medidas emergenciais pelo governo para facilitar as negociações de dívidas bancárias, repactuação de contratos, e acesso a capital de giro com carência e juros menores, além da prorrogação do vencimento de tributos, ao lado de alguma flexibilização do isolamento social no final do segundo trimestre, impactaram positivamente os balanços das companhias não financeiras, embora na indústria as margens tenham ficado muito baixas.

As empresas conseguiram recompor parcialmente as suas margens líquidas no segundo trimestre, dado o maior volume de produção e o alívio de caixa obtido pelas melhores condições de refinanciamentos das dívidas e menores custos financeiros.

Neste período, a margem líquida de lucro do conjunto das empresas indústrias, excluídas a Petrobras, Vale, Suzano e Braskem, deixou de ser negativa e subiu para 1,8%, porém essa rentabilidade ficou bem abaixo do registrado no mesmo período de 2019 (4,8%) e não foi suficiente para reverter o prejuízo registrado no primeiro semestre de 2020.

Nos primeiros seis meses de 2020, a despeito da recuperação do segundo trimestre, a margem líquida de lucro da indústria foi negativa em -2,2%, revertendo a trajetória de recuperação da rentabilidade dos últimos anos, que havia atingido o patamar e 3,7% no primeiro semestre de 2019.

Naquele período, o endividamento líquido sobre o capital próprio registrou decréscimo e o seu índice regrediu para 59,7%, repercutindo o processo de recomposição das dívidas tomadas no período de crise econômica a partir de 2015, e o indicador (EBIT/Despesas Financeiras) - que mensura o grau de cobertura das despesas financeiras pela geração de lucro operacional, atingiu o patamar de 1,4.

Repercutindo a maior necessidade de capital de giro e de refinanciamento no contexto da pandemia e de queda da rentabilidade no primeiro semestre de 2020, o endividamento líquido voltou a subir e alcançou o índice de 75,2, praticamente o mesmo patamar de 2017 e 2018.

A diferença, agora, é que os lucros advindos da operação das empresas não cobriram os custos financeiros, ao contrário, a relação entre o EBIT e as Despesas Financeiras foi de apenas 0,6%.

Considerando-se a margem operacional, o efeito da paralisia dos negócios no período da pandemia foi menos traumático, mas foi sentido por um grupo grande de empresas. A queda da margem operacional foi de 7,5% para 6,7%, na comparação dos primeiros semestres de 2019 e 2020. Essa retração se concentrou no primeiro trimestre de 2020, quando o indicador foi 5,8%.

A recuperação da produção e a redução dos estoques acumulados desde o início da pandemia, a partir de meados do segundo trimestre, repercutiu positivamente na geração de lucro nos negócios, o que fez a margem operacional crescer para 7,7% se aproximando, assim, da rentabilidade operacional da primeira metade de 2018 e 2019.

Algumas empresas como a Braskem e a Suzano amargaram perdas significativas, como vimos acima, com a desvalorização cambial, o que também afetou várias outras empresas, tanto em relação ao encarecimento dos passivos, como em relação ao aumento dos custos operacionais de insumos e matérias primas.

Dos 40 setores discriminados na tabela 1 do anexo, 32 deles, isto é, 80% do total, apresentaram, entre 2019 e 2020, piora na rentabilidade líquida e apenas em oito registraram melhora.

Os maiores prejuízos e quedas na rentabilidade no primeiro semestre de 2020 se localizaram nos setores da matérias-primas – petróleo e gás, química, mineração, siderurgia e metalurgia.

Não ficaram em situação muito diferente os segmentos que dependem mais das vendas presenciais e que, por isso, mais sentiram a retração da demanda e a queda da receita operacional, tais como os setores têxtil e calçados vestuário. Higiene pessoal e autopeças também tiveram perdas importantes.

De modo geral, pode-se dizer que a crise da pandemia foi percebida de forma bastante heterogênea entre os setores industriais.

No caso do comércio, dada a composição da amostra de empresas utilizada, a retração na margem líquida foi menor, com as grandes cadeias de varejo sentido em menor grau a paralisação das atividades, conseguindo compor receitas através de outras formas de comercialização, notadamente por meio de vendas online.

De modo geral, os dados compilados das grandes empresas não financeiras sobre rentabilidade demonstram que o principal efeito da crise da Covid-19 se deu sobre a produção e, em menor grau, sobre as grandes empresas de comércio e serviços.

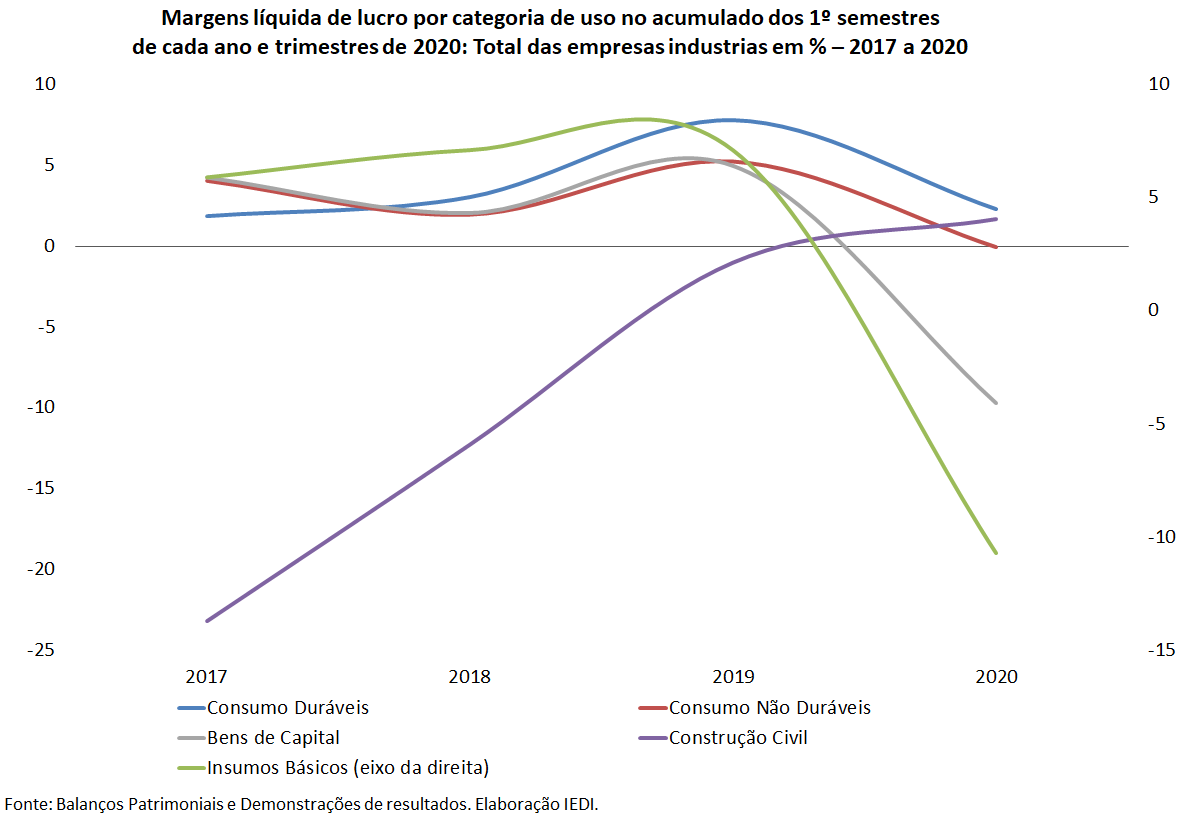

Tomando a abertura por categorias de uso, percebe-se que as principais quedas na lucratividade líquida ocorreram nos bens de consumo não-duráveis e nos bens de capital.

Importante notar, que se a recuperação da rentabilidade dos bens de consumo não-duráveis ocorreu de forma rápida, voltando ao nível anterior já no segundo trimestre de 2020, o mesmo não ocorreu com bens de capital.

Essa disparidade pode indicar que, se por um lado, os auxílios emergenciais demonstraram eficácia para a recuperação do consumo de não-duráveis, por outro lado, induziu pouco efeito sobre as compras relativas aos investimentos produtivos.

A crise que vem se propagando no setor de bens de capital demonstra o alto grau de incerteza quanto à evolução da economia brasileira no médio prazo, ainda que a recuperação econômica tenha ocorrida a partir da liberação do auxílio emergencial e do afrouxamento da quarentena. O desempenho das exportações também tem funcionado como obstáculo à recuperação de bens de capital.

Neste sentido, a recuperação das margens operacionais na indústria de bens de capital dependeu muito da relação que cada um de seus segmentos tem com a demanda doméstica e com a demanda externa.

Ainda que na composição média da lucratividade o segundo trimestre de 2020 tenha apresentado alguma recuperação, a variação em torno da média foi acentuada. Os dados demonstraram alta heterogeneidade na evolução da lucratividade em 2020, sendo a recuperação mais rápida para as empresas produtoras de bens de consumo, porém mais lenta para os setores ligados a demanda da própria indústria.

O comportamento das margens de lucro demonstra como a melhoria do cenário esteve relacionada com o impacto do auxílio emergencial e seus efeitos dinamizadores sobre a demanda doméstica.

Em contrapartida, um alto grau de incerteza ainda pesa sobre a evolução da economia brasileira no curto prazo, derivada da própria continuidade dos programas emergenciais contra a crise da Covid-19, do encaminhamento da reforma tributária e de conflitos da esfera política. Este quadro prejudica setores industriais de bens de consumo duráveis e de capital

Endividamento

Outra consequência da crise da pandemia foi a piora dos passivos das empresas não-financeira. Desde 2016, as empresas vinham realizando um processo consistente de melhoria no perfil do endividamento, com aumento do prazo e renegociação das dívidas com custos menores. A pandemia interrompeu esse movimento tendo como resultado a pioria disseminada, com expansão do grau de endividamento e encurtamento dos prazos.

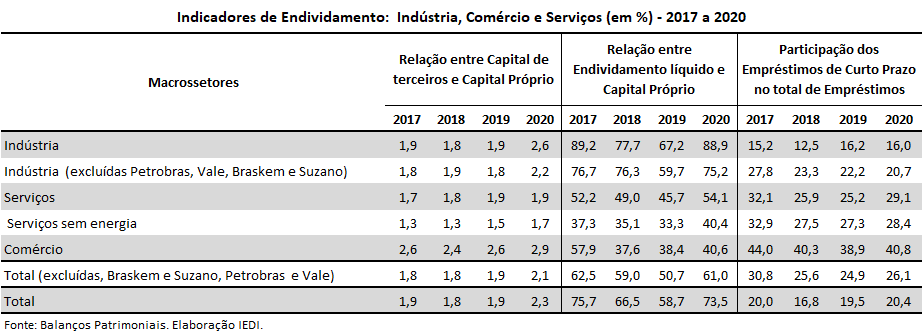

No agregado da amostra, no primeiro semestre de 2020, a relação entre o capital de terceiros e o capital próprio, atingiu o maior índice desde 2017, na faixa de 2,3%. O indicador que mede o endividamento líquido em relação ao capital próprio do conjunto das 240 empresas não financeiras subiu para o patamar de 73,5%, ou seja, 14,8 pontos percentuais acima do observado do mesmo período de 2019.

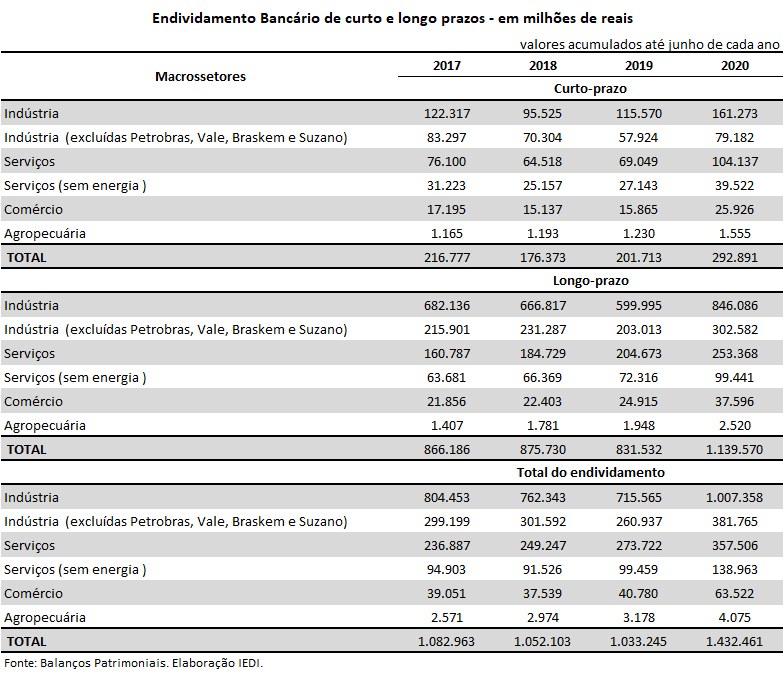

Em termos de volume de dívidas acumuladas, o total do endividamento bancário para as 240 empresas somou, no primeiro semestre de 2020, o montante de R$ 1,4 trilhão, um acréscimo de R$ 400 bilhões em relação ao mesmo patamar de 2019. O peso das dívidas de curto-prazo subiu de 19,5% para 20,4%.

Para as empresas industriais, houve uma piora em praticamente todos os indicadores de endividamento. A relação entre endividamento líquido e capital próprio para as empresas industriais (exceto Petrobras, Vale, Braskem e Suzano), voltou para o patamar do primeiro semestre de 2017, cerca de 75%. Isto significou um acréscimo de R$ 83,7 bilhões e um estoque de dívidas da ordem de R$ 382 bilhões no primeiro semestre de 2020.

No caso deste agregado da indústria, o peso endividamento bancário de curto prazo, neste período, entretanto, diminuiu de 22,2% para 20,7% do total dos empréstimos, mas apresentou em volume incremento de R$ 21,2 bilhões e estoque de R$ 79,2 bilhões nos primeiros seis meses de 2020.

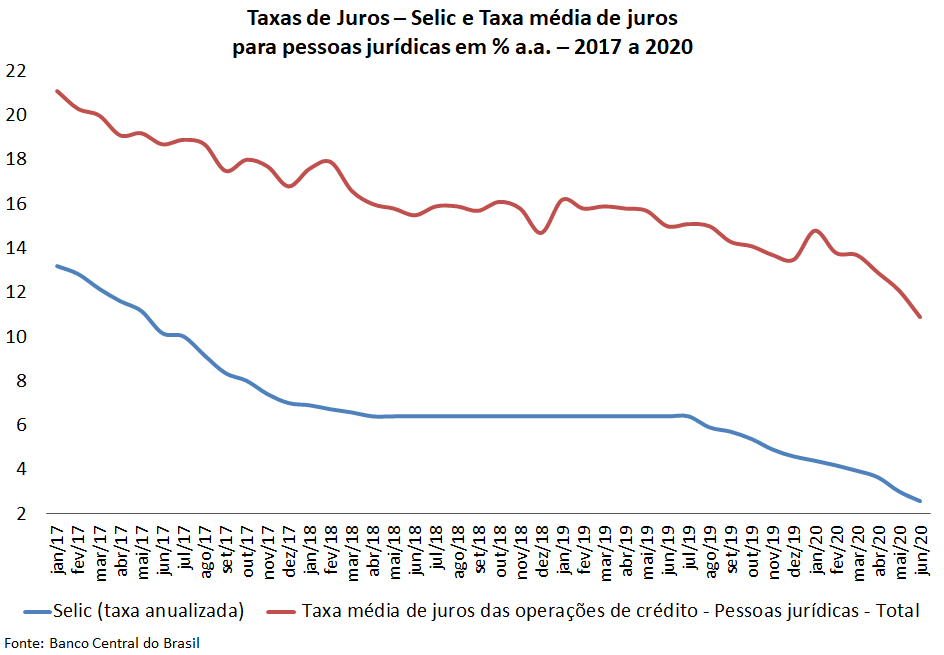

O custo do endividamento novo caiu em função das taxas de juros menores dos programas emergenciais do governo e da transmissão para as taxas de empréstimos de parte da queda da taxa básica de juros (Selic). Segundo o Banco Central, os juros médios às empresas passaram de 14,8% a.a. em dez/19 para 10,9% a.a. em 2020.

Apesar dos juros mais baixos, o endividamento em elevação foi um dos principais fatores para a deterioração da lucratividade da indústria, mesmo depois de alguma recuperação da atividade econômica, como visto no final do segundo trimestre de 2020.

Como a ampliação do endividamento foi quase generalizada, o aumento das despesas financeiras, inclusive derivado dos impactos da desvalorização da taxa de câmbio, ocorreu para a maior parte das empresas analisadas.

De modo geral, o grau de endividamento das empresas não-financeiras voltou ao nível de 2017, encontrando-se em patamar até superior em alguns setores, o que indica como a crise da pandemia representou um retrocesso significativo no processo de redução do endividamento das empresas brasileiras.

A interrupção das atividades econômicas aumentou as exigências de financiamento de curto prazo e, em muitos casos, se refletiu também no encurtamento dos passivos, o que, por sua vez, deverá levar a um processo posterior de renegociação de dívidas e desalavancagem.

Dos 40 setores discriminados na pesquisa, no primeiro semestre de 2020, 26 deles (ou 65% do total) apresentaram um grau de endividamento líquido superior ao observado no mesmo período de 2019. A comparação com o patamar de 2017, indica que quase metade dos setores (18 deles ou 45% do total) sofreram elevação de seu grau de endividamento líquido (Tabela 2 do anexo).

Em um cenário de recuperação em ritmo moderado, é possível que será necessário um intervalo de tempo relativamente longo para que as empresas voltem a níveis inferiores de endividamento.

Assim como nos demais indicadores, mesmo que a necessidade de aumentar as dívidas tenha sido sentida por praticamente todos os negócios, os efeitos das crises foram desiguais entre os diversos setores.

As empresas ligadas ao fornecimento de matérias primas e dos setores de bens de capital foram as mais afetadas. O grau de endividamento apresentou acréscimos significativos no conjunto de empresas de química, siderurgia, metalurgia, papel e celulose e da indústria têxtil.

De modo geral, o dado reflete a dificuldade dos setores mais intensivos em escala em enfrentar acentuadas quedas na demanda, e também carregam, pontualmente, aumentos de empréstimos, fruto de investimento em ativos fixos das grandes empresas de alguns destes setores em períodos anteriores.

Neste contexto, a deterioração dos indicadores econômico-financeiros dessas empresas, considerando o nível acentuado dessa deterioração, pode se tornar um problema de longo prazo, dificultando a retomada dos investimentos em setores importantes da economia.

O endividamento total das empresas analisadas atingiu a marca de R$ 1,4 trilhão, apresentando um acréscimo de cerca de 30% no período acumulado de 12 meses. O acréscimo do volume de dívidas sugere que, se por um lado a recuperação do nível de produção foi rápida, outros desdobramentos da paralisação das atividades econômicas ainda serão sentidos por algum tempo.

Se antes da pandemia, já era difícil a redução das dívidas em um cenário de baixo crescimento, a ampliação do endividamento no momento atual pode gerar um processo de adiamento de decisões de imobilizar capital na produção ou mesmo ensejar desinvestimento em algumas empresas.

Custos financeiros

Como já discutido, uma das características do período posterior a crise de 2015-2016 foi o esforço contínuo das empresas não-financeiras em renegociarem dívidas, reestruturando seus passivos, buscando reduzir o peso das despesas financeiras.

A contar pelos resultados da primeira metade de 2020, um dos efeitos da crise da Covid-19 será a reversão desse movimento, com uma nova elevação significativa do grau de endividamento e o aumento do peso da despesa financeira sobre as receitas.

No agregado da indústria, excluídas as empresas Petrobras, Vale, Suzano e Braskem, o peso da despesa financeira subiu, entre os primeiros semestre de 2019 e 2020, de 4,2% para 7,1% das receitas operacionais. Este foi um dos fatores decisivos na evolução desfavorável de sua rentabilidade.

A paralisação súbita das atividades econômicas exigiu a ampliação do volume de crédito para o setor privado, gerando um crescimento significativo do endividamento das empresas não-financeiras. Assim, o serviço das dívidas aumentou, mesmo em um quadro de menores taxas de juros, não podendo contar com o dinamismo das receitas das vendas para evitar a ampliação dos prejuízos.

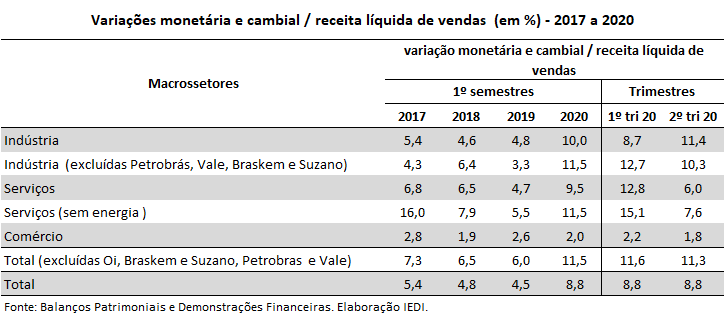

A isto somou-se a desvalorização da taxa de câmbio em 2020, que também gerou aumento dos custos financeiros no caso das empresas mais endividadas em dólar. Este efeito pode ser mensurado pelo peso das variações monetárias e cambiais na receita líquida. Neste conjunto da indústria, essa participação passou de 3,3% em 2019 para 11,3% em 2020.

Novamente, os efeitos são bastante assimétricos a depender do setor de atividade de cada empresa. As empresas de bens de capital e outras ligadas aos setores mais intensivos em escala sofreram mais com a paralisação das atividades e com o custo do endividamento.

Algumas empresas de utilidade pública e concessões também apresentaram o mesmo quadro de aumento do endividamento e alto comprometimento das receitas com as despesas financeiras.

A volatilidade da taxa de câmbio ao longo do ano parece ter sido também um dos fatores responsáveis pelo péssimo desempenho de algumas das empresas da amostra. Os setores de material de transporte, papel e celulose e química estão entre aqueles em que as empresas acumularam as maiores perdas relativas à variação da taxa de câmbio.

A recuperação da demanda e, consequentemente, a menor ociosidade das empresas, no segundo trimestre, especialmente a partir de meados de maio, aliada à redução das taxas de juros, contribuíram para a queda das despesas financeiras em relação ao lucro operacional. Este indicador recuou para o patamar de 4,1% no segundo trimestre de 2020.

A capacidade de cobrir os custos financeiros com os lucros operacionais também se recuperou, atingindo 1,7% neste período, ou seja, os lucros advindos da operação das empresas conseguiram cobrir com boa folga, os custos financeiros das empresas não financeiras.

Cabe destacar, por fim, que este processo de melhora financeira e recuperação da rentabilidade operacional se deu de forma bastante desigual. Para alguns setores industriais, a lucratividade continuou comprometida também no segundo trimestre do ano, como nos setores de metalurgia, eletrônicos, autopeças, siderurgia, calçados, mineração, química, material de transporte e petróleo e gás.