Carta IEDI

Os juros e a paralisia industrial

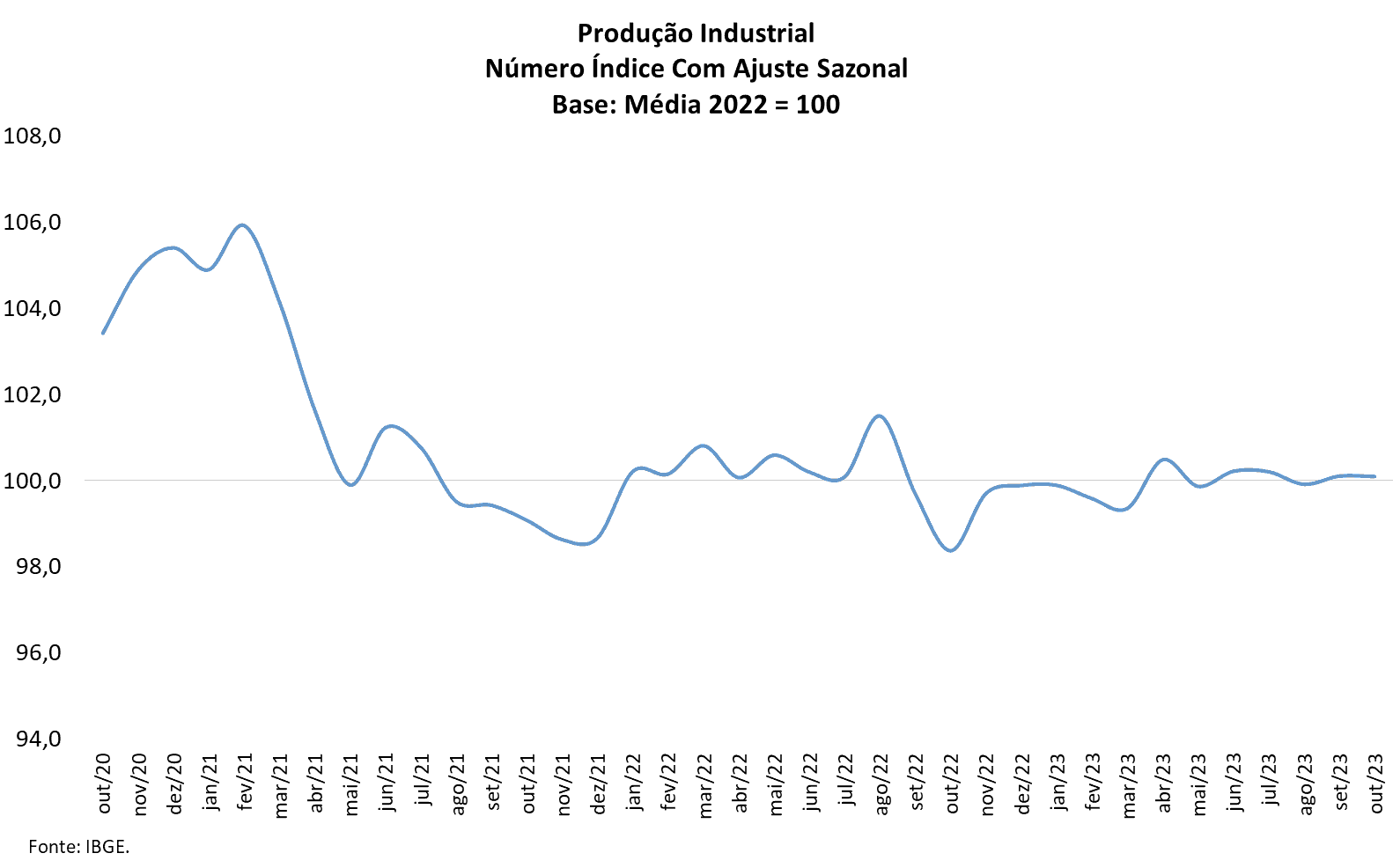

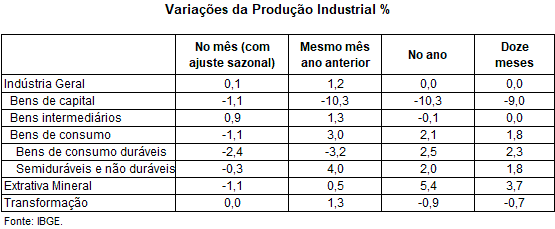

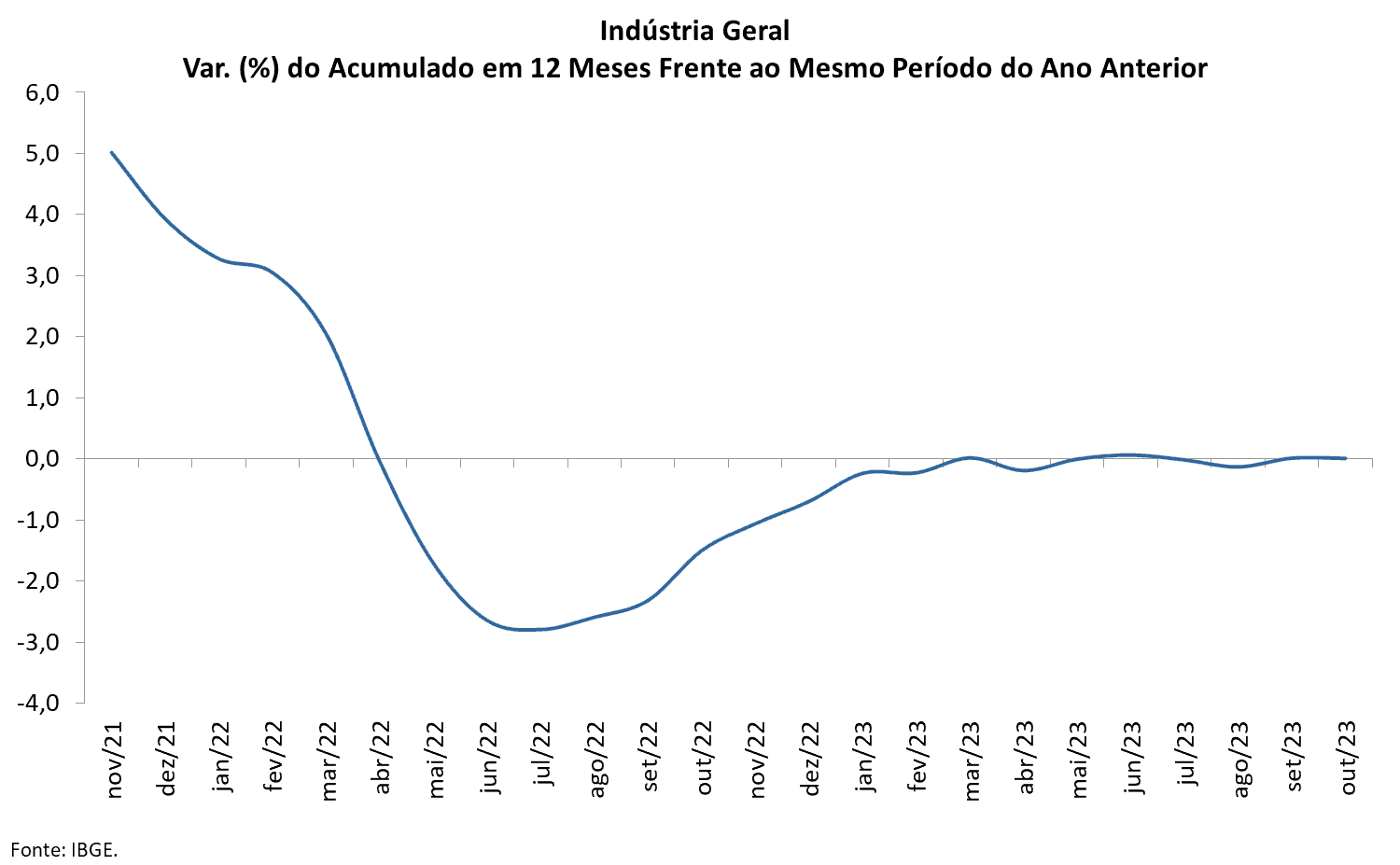

Para a indústria, o último trimestre de 2023 teve início repetindo o quadro que preponderou ao longo de todo o ano: devagar, quase parando. Na passagem de set/23 para out/23, já corrigidos os eventuais efeitos sazonais a produção do setor variou tão somente +0,1%. No acumulado dos dez primeiros meses do ano o resultado é ilustrativo: 0%.

A contar pela evolução recente dos indicadores de confiança dos empresários industriais, é possível que em nov/23 haja uma variação positiva, dado que se tornaram um pouco menos pessimista do que estavam quanto às condições correntes dos negócios. Mesmo assim, seguem pessimistas tanto no indicador da FGV como no da CNI. Além disso, em out/23, 72% dos ramos industriais sinalizaram ter estoques acima do planejado.

Sem uma retomada firme do crescimento industrial, torna-se difícil dar robustez ao processo de modernização do setor em direção à digitalização e à sustentabilidade, caminhos perseguidos pelos principais países do mundo, por meio de suas estratégias industriais, e que serão cada vez mais parâmetros de competitividade no futuro.

No centro do marasmo que marca 2023 estão as atividades mais negativamente impactadas pelo elevado nível de taxas de juros que ainda persiste no país. Por isso, a continuidade e talvez a mesmo a aceleração da fase atual de baixa da taxa Selic pelo Banco Central é tão importante.

Ainda assim, devemos frisar que as taxas de juros que são chave para as empresas são aquelas cobradas em seus financiamentos. Estas, como sabemos, são muito majoradas pela prática de spreads bancários elevados e impostos. Por isso, não basta apenas que a Selic se reduza, mas também que a intermediação financeira se torne mais efetiva em seu papel de financiar adequadamente as atividades produtivas no país.

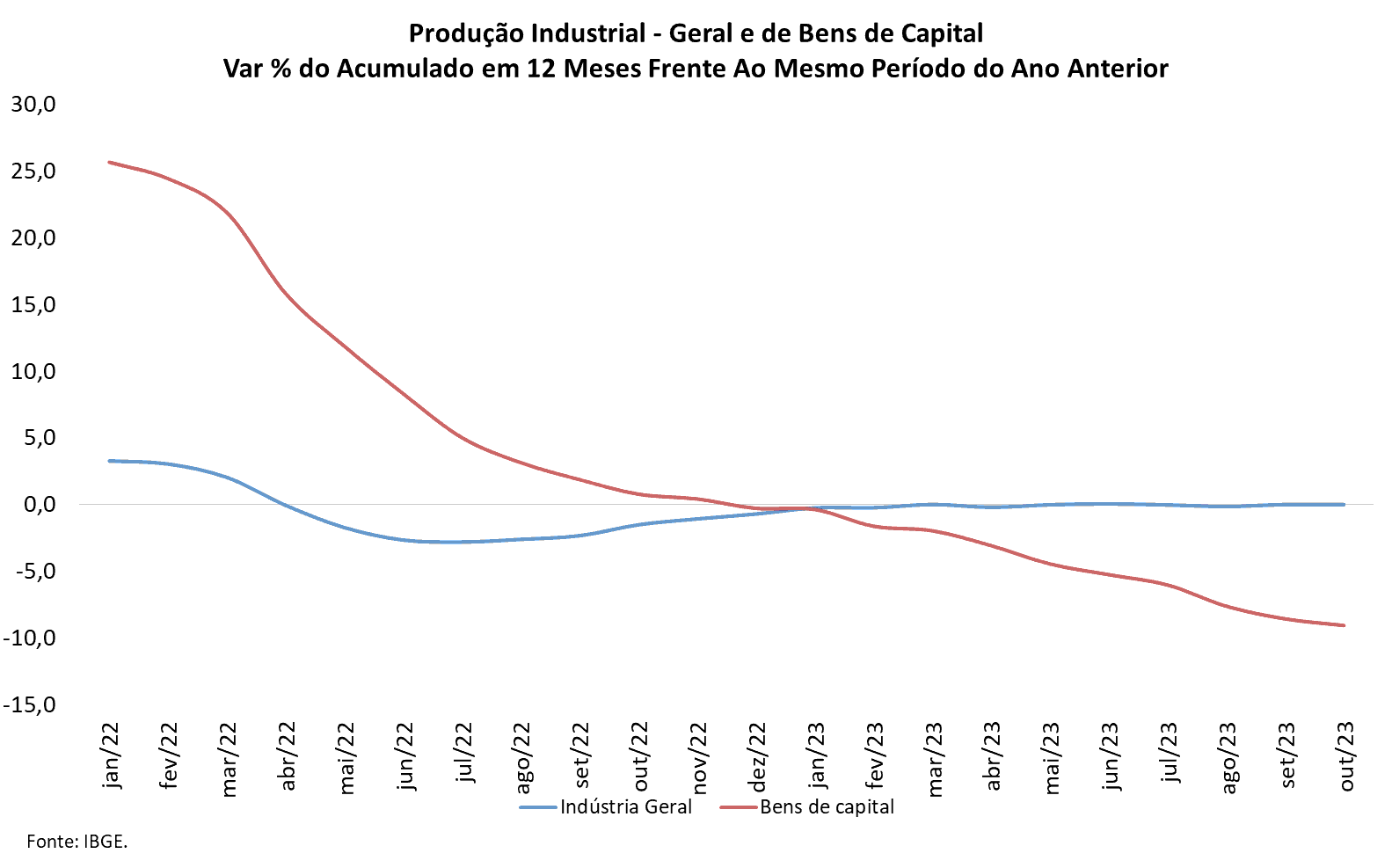

Em out/23, o pior caso entre os macrossetores industiais foi justamente aquele que não deveria estar no vermelho, face aos atuais desafios para o aumento da produtividade e da competitividade do país: bens de capital. Na passagem de set/23 para out/23, já corrigidos os efeitos sazonais, a produção física de bens de capital encolheu -1,1%.

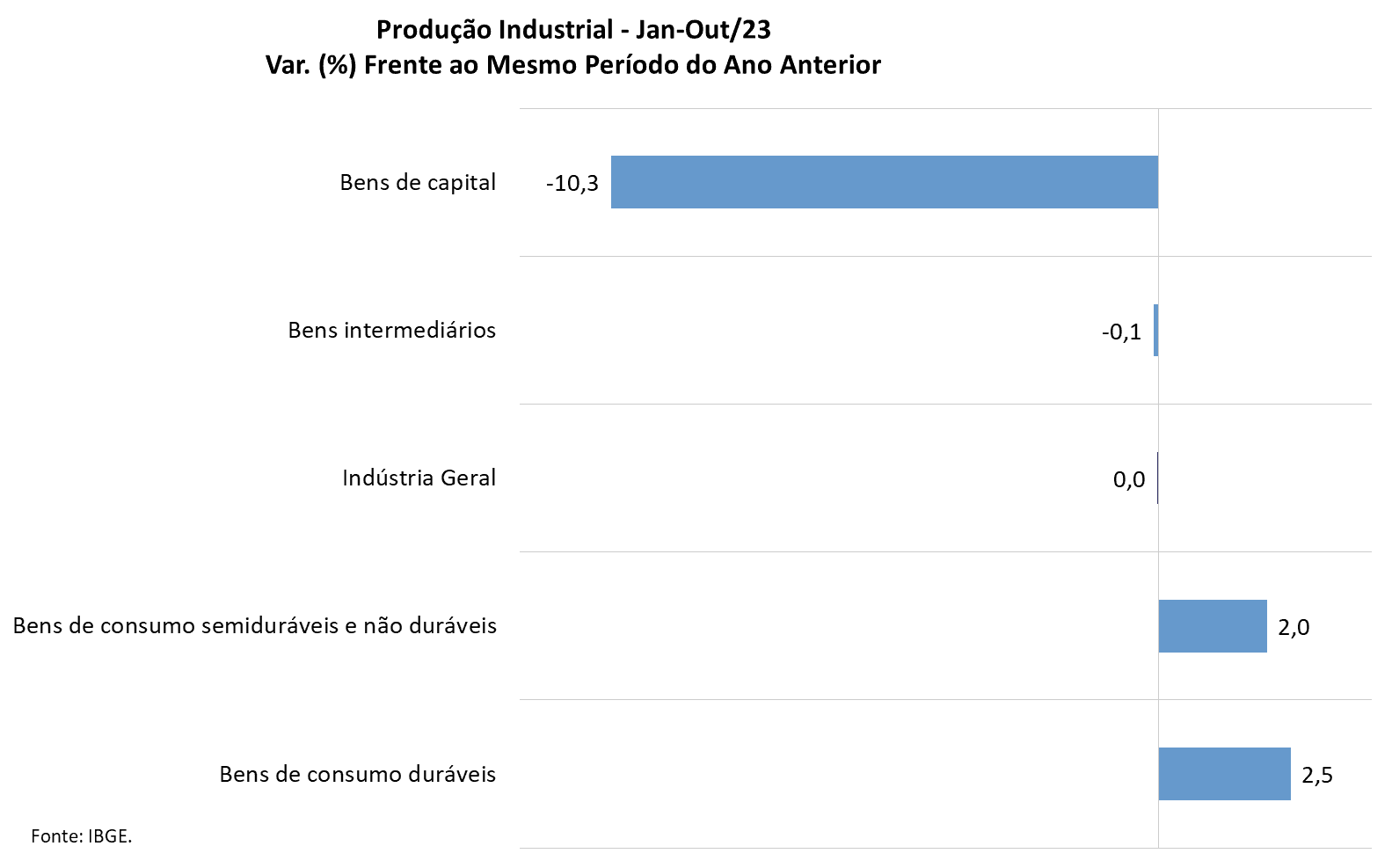

Em sete dos dez meses já cobertos pelas estatísticas do IBGE não houve crescimento em bens de capital, que acumula retração de -10,3% em jan-out/23 frente ao mesmo período do anoanterior. Seu desempenho está em linha com a sistemática contração do investimento em 2023: -2,5% no acumulado jan-set/23, segundo os dados do PIB.

Outro macrossetor com recuo na passagem de set/23 para out/23 foi o de bens de consumo duráveis: -2,4% com ajuste sazonal, com o que liderou os casos negativos na comparação com ajuste sazonal. Bens de consumo semi e não duráveis, por sua vez, encolheram -0,3%, fazendo com que o único a crescer em out/23 tenha sido bens intermediários (+0,9%), responsáveis por fazer com que a indústria como um todo não caísse.

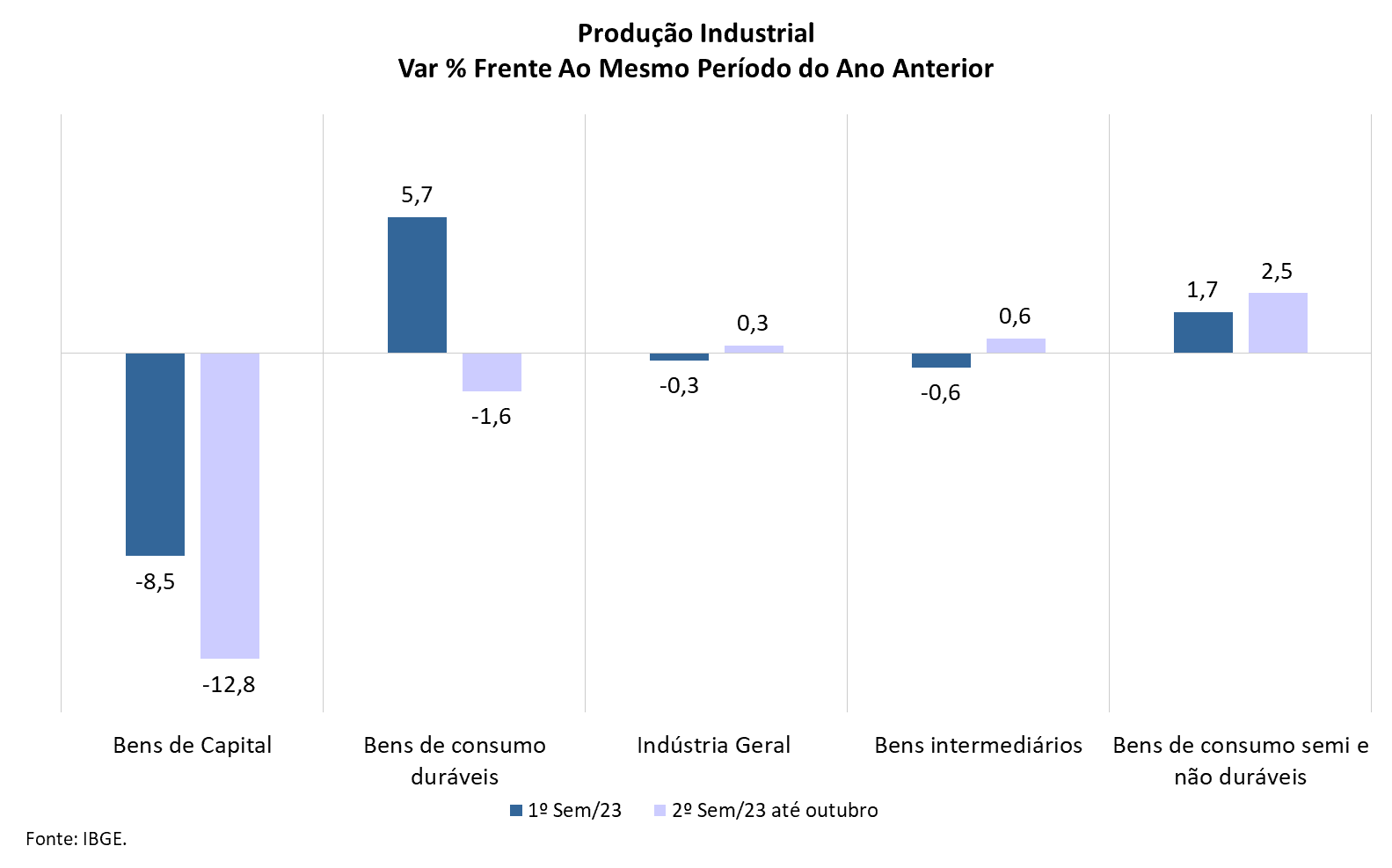

Com os dados oficiais já divulgados pelo IBGE até agora, conhecemos o desempenho industrial de 2/3 desta segunda metade do ano. Em jul-out/23, evitou-se o sinal negativo, mas o quadro de paralisia não foi alterado: +0,3% ante jul-out/22 vis-à-vis -0,3% no primeiro semestre do ano.

Ademais, metade dos macrossetores industriais ficou no vermelho em jul-out/23 e poucos segmentos explicam o crescimento dos demais.

Quem melhor se saiu foram os bens de consumo semi e não duráveis, favorecidos pela redução da inflação de alimentos e pela melhoria da situação do emprego no país. Sua produção cresceu +2,5% em jul-out/23 frente a jul-out/22, devido sobretudo ao setor de carnes, exceto suínos (+10,3%), laticínios (+3,3%) e bebidas (+2,4%).

Em seguida, mas com um dinamismo agregado muito baixo, ficaram os bens intermediários, com variação de +0,6% ante jul-out/22. Na origem disso, encontram-se os intermediários alimentícios (+7,7%), têxteis (+5,1%) e derivados de petróleo (+7,1%).

Liderando as perdas, estão os bens de capital, que, ademais, sinalizam para uma piora substancial na segunda metade do ano, passando de -8,5% em jan-jun/23 para -12,8% em jul-out/23. Entre seus componentes em pior situação ficaram: bens de capital para energia (-29,7%), para transporte (-22,8%) e para construção (-21,2%). Bens de capital para a indústria, em retrocesso há muito tempo, registrou -5,6% ante jul-out/22.

Bens de consumo duráveis, por sua vez, reverteram uma alta de +5,7% na primeira metade do ano para uma queda de -1,6% em jul-out/23. A piora veio de automóveis (-1,0% ante jul-out/22), sugerindo que o programa de redução de impostos promovido pelo governo federal ainda não surtiu efeito sobre a produção industrial deste setor.

Outros segmentos de bens de consumo duráveis em queda foram: bens de consumo da linha marrom (-10,2%) e móveis (-3,6%). Entre os que cresceram, registraram desaceleração: outros equipamentos de transporte, que inclui motocicletas, por exemplo, e outros eletrodomésticos.

Resultados da Indústria

De acordo com os dados divulgados pelo IBGE, a produção física da indústria nacional registrou variação de somente +0,1% frente ao mês anterior com ajuste sazonal, dando sequência à inatividade que tem marcado o setor no ano de 2023.

Na série sem ajuste sazonal, no confronto com igual mês do ano anterior, o total da indústria avançou +1,2%, após alta de apenas +0,6% no mês anterior. Vale destacar que o setor industrial ainda se encontra 1,6% abaixo do patamar pré pandemia (fev/20) e 18,1% abaixo do nível recorde alcançado em mai/11, comparações realizadas com a série livre de efeitos sazonais.

No índice acumulado de 2023 até o mês de outubro frente ao mesmo período de 2022, o setor industrial registrou estabilidade (0,0%), após sequência de taxas negativas desde fev/23. A taxa anualizada (indicador acumulado nos últimos doze meses) também mostrou variação nula (0,0%) em out/23, repetindo, dessa forma, o comportamento de estabilidade observado nos últimos meses: setembro (0,0%), agosto (-0,1%), julho (0,0%), junho (+0,1%) e maio (0,0%).

No acréscimo de apenas +0,1% da atividade industrial na passagem de setembro para outubro de 2023 (com ajuste sazonal), somente uma das quatro categorias econômicas contribuiu positivamente para esse resultado: a produção de bens intermediários (+0,9%).

Dentre as taxas negativas, o macrossetor produtor de bens de consumo duráveis (-2,4%) assinalou a queda mais intensa na comparação entre set/23 e out/23 e marcou o segundo mês seguido de recuo na produção, período em que acumulou redução de -6,7%.

Os segmentos de bens de capital (-1,1%) e de bens de consumo semi e não duráveis (-0,3%) também mostraram resultados negativos, com ambos apontando a segunda taxa negativa consecutiva e acumulando nesse período perdas de -3,2% e -2,1%, respectivamente.

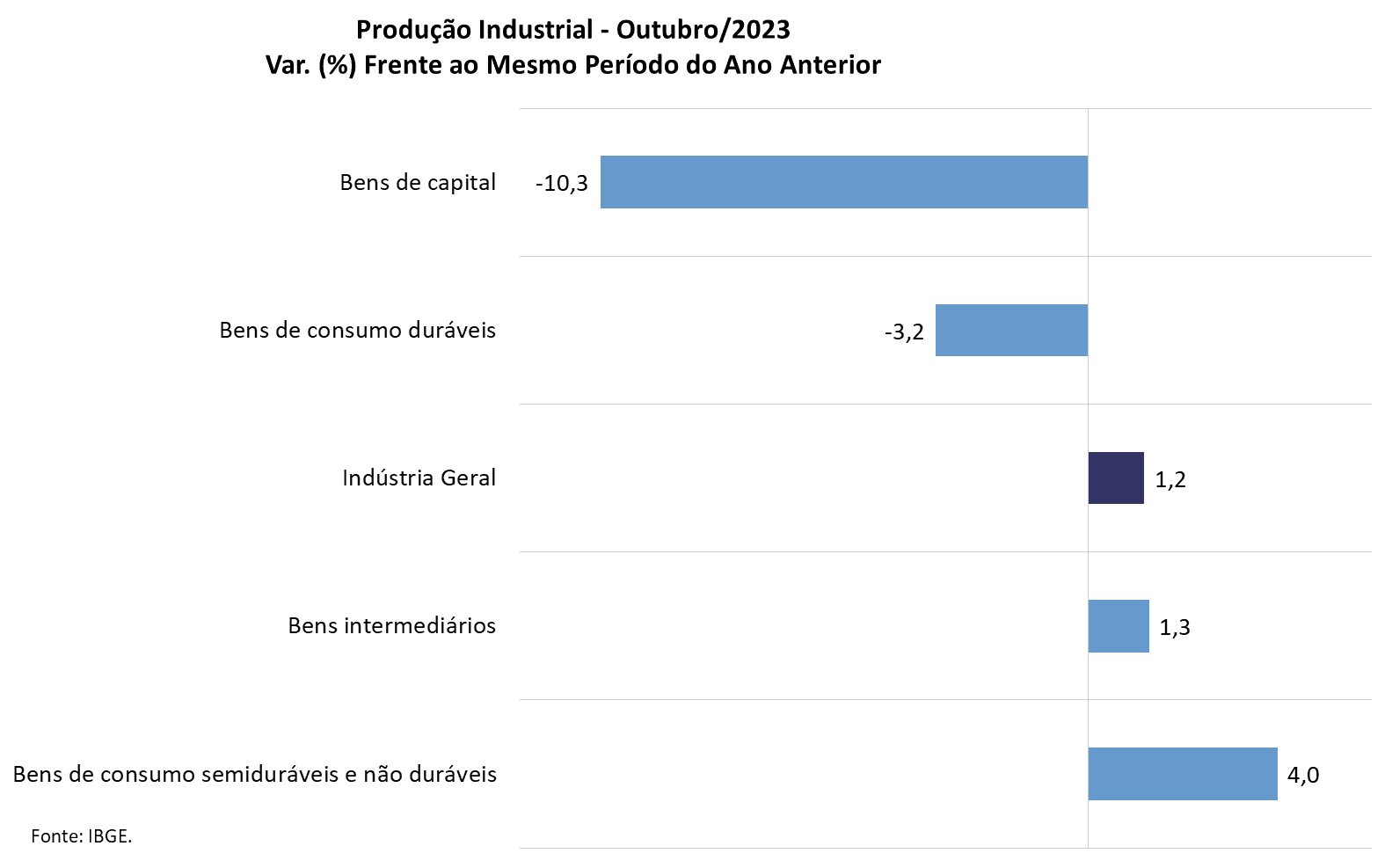

Na comparação com igual mês do ano anterior, o setor industrial assinalou avanço de +1,2% em out/23, com resultados positivos em duas das quatro grandes categorias econômicas: bens de consumo semi e não duráveis (+4,0%) e bens intermediários (+1,3%). Por outro lado, os setores produtores de bens de consumo duráveis (-3,2%) e de bens de capital (-10,3%) registraram as taxas negativas de out/23 frente out/22.

O macrossetor produtor de bens de consumo semi e não duráveis mostrou avanço de +4,0% em out/23 frente a igual período do ano anterior, terceira taxa positiva consecutiva nesse tipo de comparação e a mais intensa dessa sequência. O desempenho positivo nesse mês foi explicado principalmente pelas expansões observadas nos setores produtores de alimentos e bebidas elaborados para consumo doméstico (+5,7%) e de carburantes (+11,0%), enquanto o grupamento de semiduráveis (-6,7%) assinalou o único impacto negativo.

O setor produtor de bens intermediários assinalou variação de +1,3% em out/23 frente a igual mês do ano anterior, graças aos avanços na produção de produtos derivados do petróleo e biocombustíveis (+10,7%), produtos alimentícios (+2,4%) e produtos têxteis (+10,9%), dentre outros, enquanto as pressões negativas foram registradas por veículos automotores, reboques e carrocerias (-8,6%), metalurgia (-3,5%), produtos de minerais não metálicos (-5,3%) e máquinas e equipamentos (-7,1%).

A produção de bens de consumo duráveis recuou -3,2% frente a out/22, intensificando, dessa forma, a queda de -3,0% assinalada em set/23. O setor foi pressionado pela redução na fabricação de eletrodomésticos da “linha marrom” (-25,8%) e de automóveis (-5,2%), além de motocicletas (-3,0%). Por outro lado, os impactos positivos vieram de eletrodomésticos da “linha branca” (+10,6%), outros eletrodomésticos (+7,1%) e de móveis (+7,5%).

Por fim, bens de capital (-10,3%) continuam em terreno negativo na comparação mês/mesmo mês do ano anterior, sendo a variação de out/23 a sétima taxa negativa consecutiva. O segmento foi influenciado negativamente por: bens de capital para equipamentos de transporte (-14,9%) e de bens de capital para energia elétrica (-31,0%), bens de capital para construção (-25,5%), para fins industriais (-3,5%), de uso misto (-6,5%) e agrícolas (-0,7%).

No acumulado do período jan-out/23, o setor industrial assinalou variação nula (0,0%), com resultados negativos em duas das quatro grandes categorias econômicas: bens de capital (-10,3%), pressionados pelas reduções observadas na fabricação de bens de capital para equipamentos de transporte (-12,7%), para energia elétrica (-28,6%) e para fins industriais (-7,2%).; e bens intermediários (-0,1%).

Por outro lado, o macrossetor de bens de consumo duráveis (+2,5%) apontou o avanço mais acentuado no período jan-out/23, impulsionado pela maior produção de eletrodomésticos (+7,6%), automóveis (+2,3%) e motocicletas (+11,6%). O setor produtor de bens de consumo semi e não duráveis (+2,0%) também mostrou crescimento no indicador acumulado no ano.

Por dentro da Indústria de Transformação

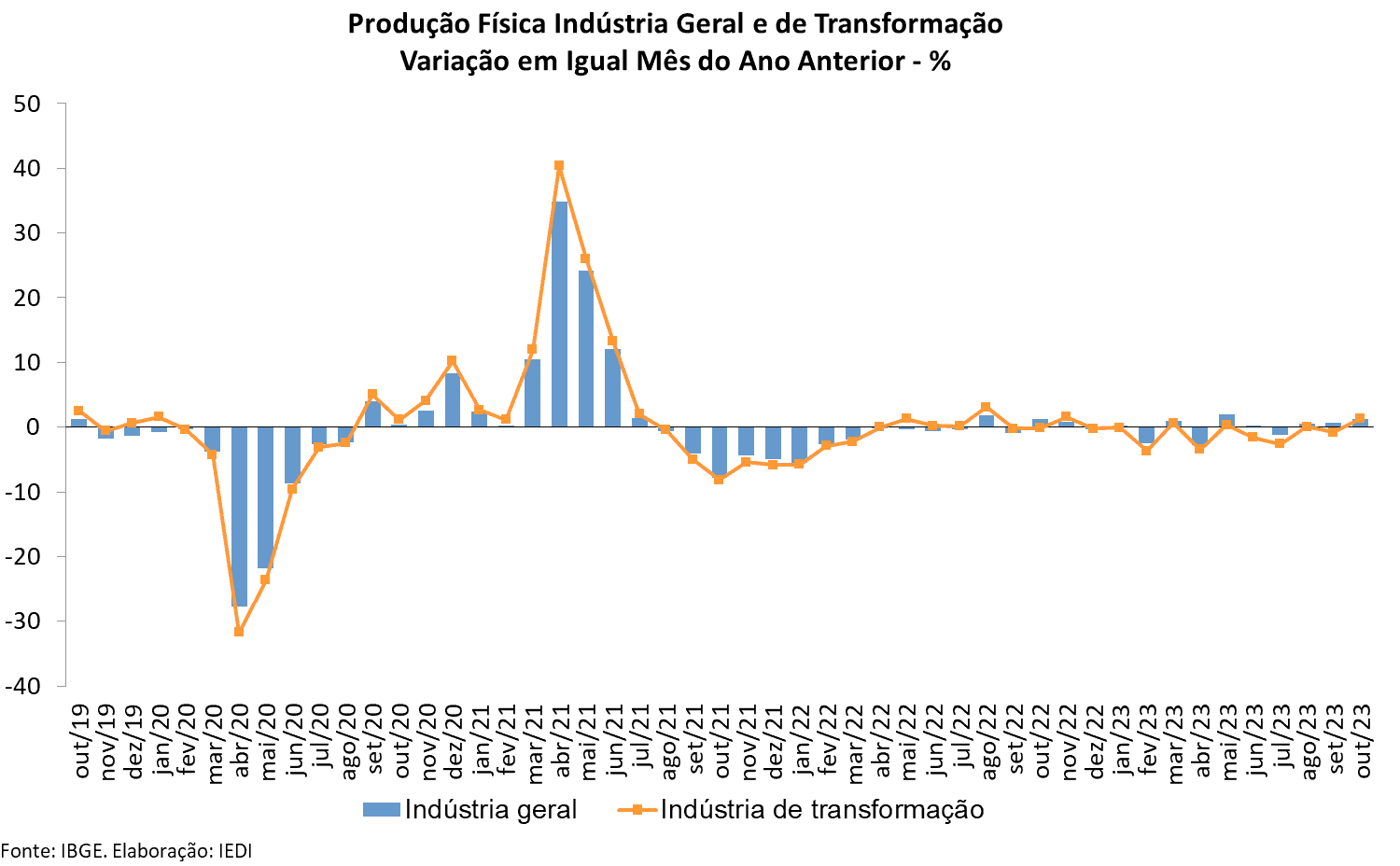

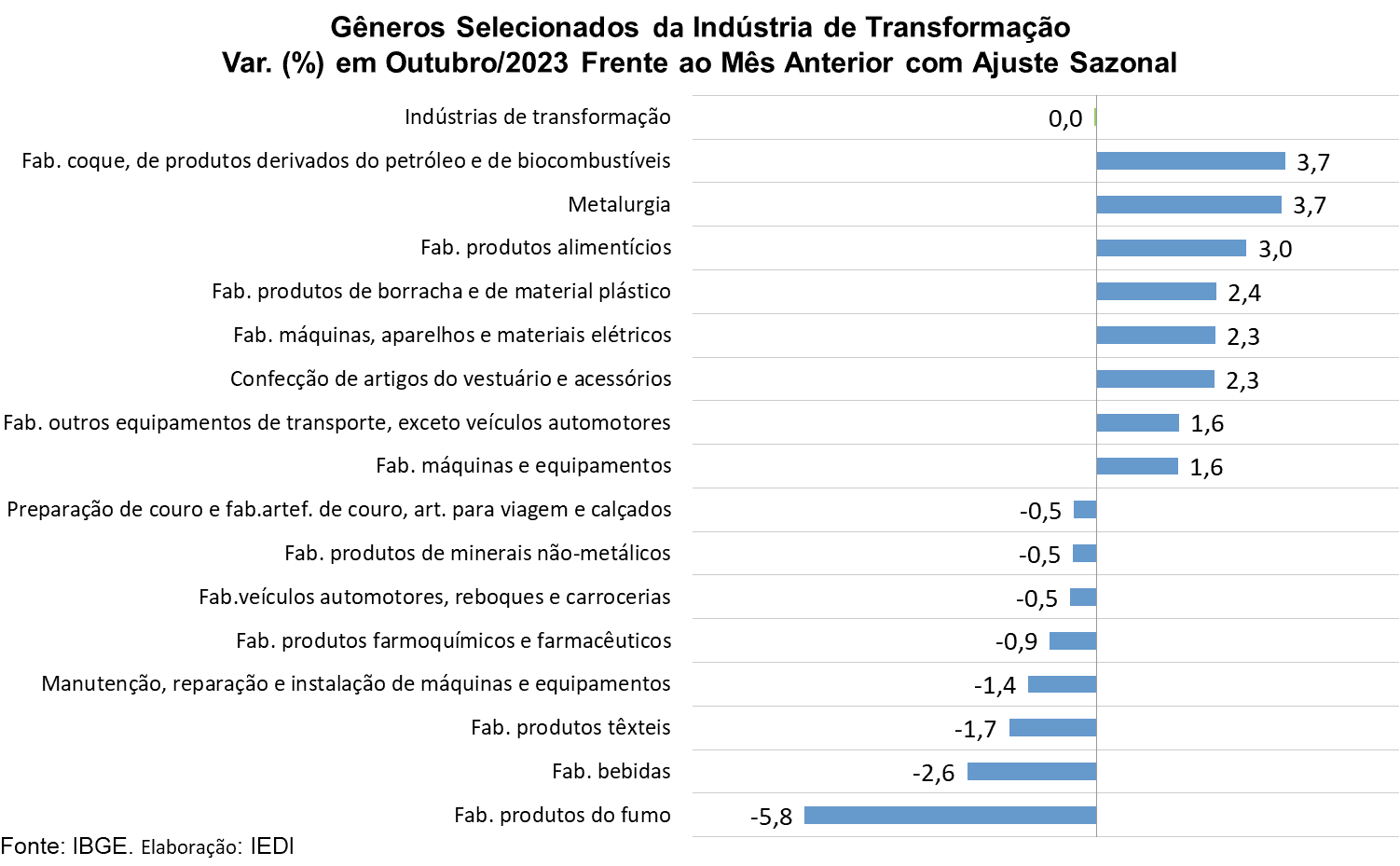

A variação de +0,1% da produção da indústria geral em out/23 frente a set/23, na série livre dos efeitos sazonais, foi acompanhada de estabilidade (0,0%) na indústria de transformação, e variação de -1,1% no ramo extrativo.

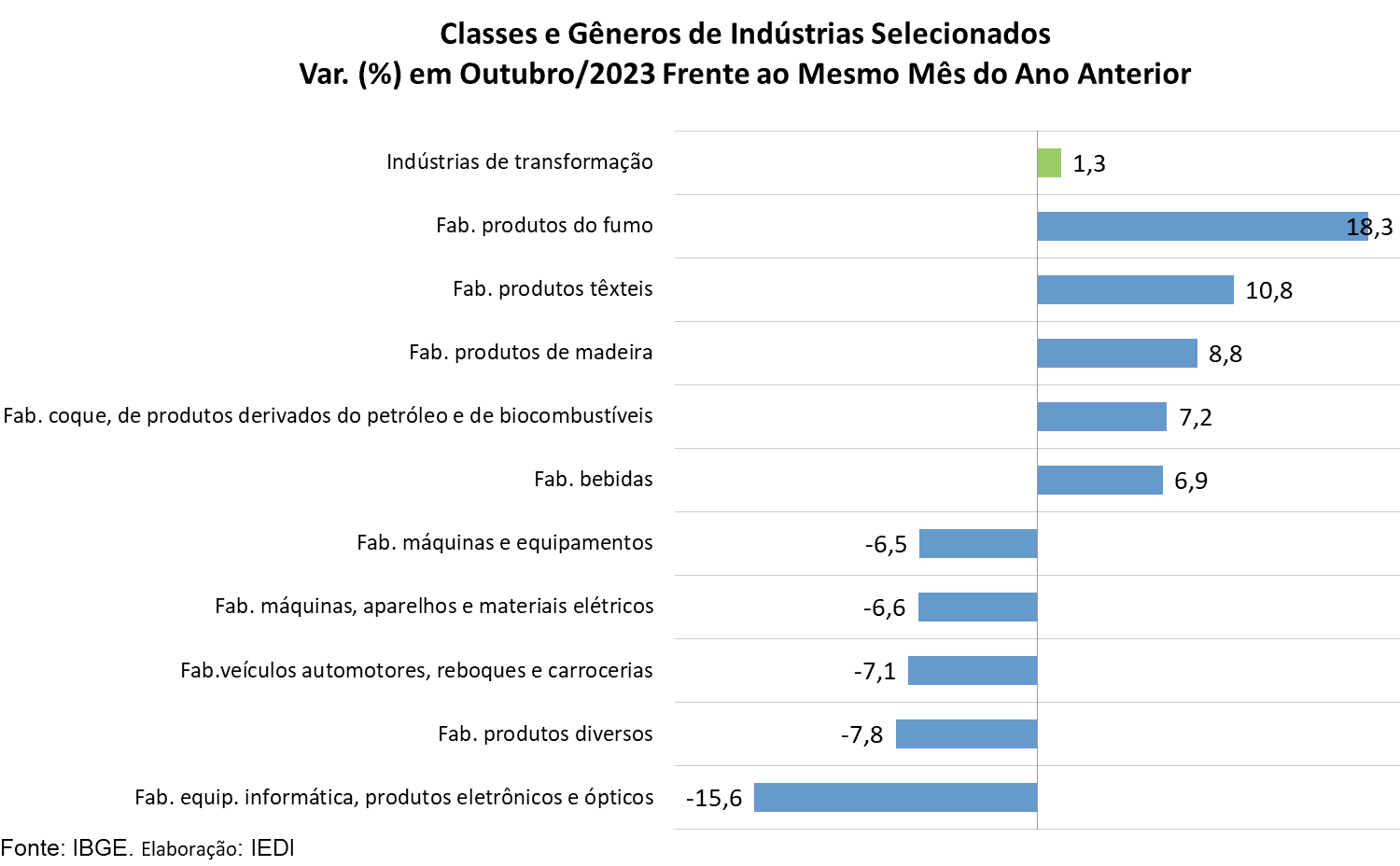

Na comparação com out/22, enquanto a indústria geral cresceu +1,2%, a indústria de transformação assinalou crescimento de +1,3%, após queda de -0,8% no mês anterior. Já a indústria extrativa manteve o desempenho positivo, com alta de +0,5%.

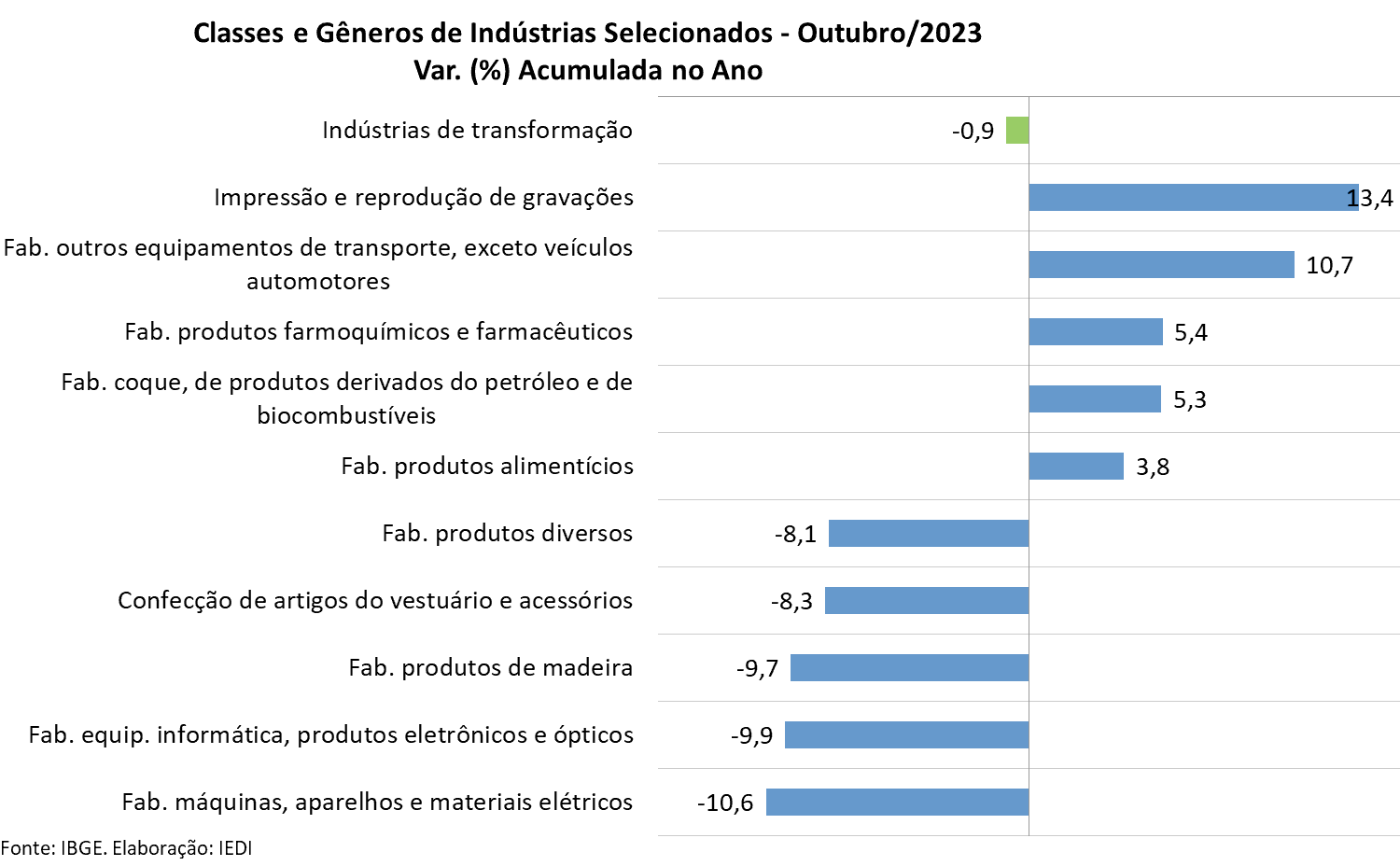

Deste modo, a indústria geral ficou estável (0,0%) no período de jan-out/23 frente a igual período do ano anterior, mas é o ramo extrativo, com alta de +5,4% no período, que está evitando um desempenho mais adverso. Se for observada apenas a indústria de transformação, a queda acumulada nos dez primeiros meses do ano chega a -0,9%.

A variação de +0,1% da atividade da indústria geral na passagem de set/23 para out/23 foi acompanhada de alta em 14 dos 25 ramos acompanhados pelo IBGE. Entre as influências positivas mais importantes na indústria de transformação estão: produtos alimentícios (+1,6%), produtos farmoquímicos e farmacêuticos (+3,7%), máquinas e equipamentos (+2,4%), produtos de metal (+2,3%) e veículos automotores, reboques e carrocerias (+0,9%), entre outros. Por outro lado, entre as onze atividades que apontaram redução na produção, coque, produtos derivados do petróleo e biocombustíveis (-1,4%) exerceu o principal impacto negativo em out/23.

Na comparação com out/22, o avanço de +1,2% do setor industrial deveu-se aos resultados positivos em 12 dos 25 ramos, 36 dos 80 grupos e 46,5% dos 789 produtos pesquisados. Vale citar que out/23 (21 dias) teve 1 dia útil a mais do que igual mês do ano anterior (20), conferindo um efeito-calendário positivo `comparação interanual.

Entre as atividades, as principais influências positivas na indústria de transformação frente ao mesmo período do ano anterior foram registradas por coque, produtos derivados do petróleo e biocombustíveis (+10,8%) e produtos alimentícios (+4,3%), bebidas (+8,8%), produtos de madeira (+18,3%), produtos de borracha e de material plástico (+4,2%), dentre outros.

Por outro lado, ainda na comparação com out/22, entre as 13 atividades da indústria de transformação que apontaram redução na produção, veículos automotores, reboques e carrocerias (-7,1%), equipamentos de informática, produtos eletrônicos e ópticos (-15,6%) e máquinas e equipamentos (-6,5%) exerceram as maiores influências negativas.

No índice acumulado entre jan-out/23, frente a igual período do ano anterior, o setor industrial ficou estável (0,0%), com resultados negativos em 15 dos 25 ramos, 51 dos 80 grupos e 56,7% dos 789 produtos pesquisados.

Entre as atividades, as principais influências negativas foram registradas pelos seguintes ramos da indústria de transformação: produtos químicos (-6,3%), veículos automotores, reboques e carrocerias (-5,9%), máquinas e equipamentos (-6,6%), máquinas, aparelhos e materiais elétricos (-10,6%), equipamentos de informática, produtos eletrônicos e ópticos (-9,9%) e produtos de minerais não metálicos (-7,2%).

Por outro lado, entre as 9 atividades que apontaram expansão na produção, coque, produtos derivados do petróleo e biocombustíveis (+5,3%) e produtos alimentícios (+3,8%) representaram as maiores influências na formação da média da indústria de transformação.

Utilização de Capacidade

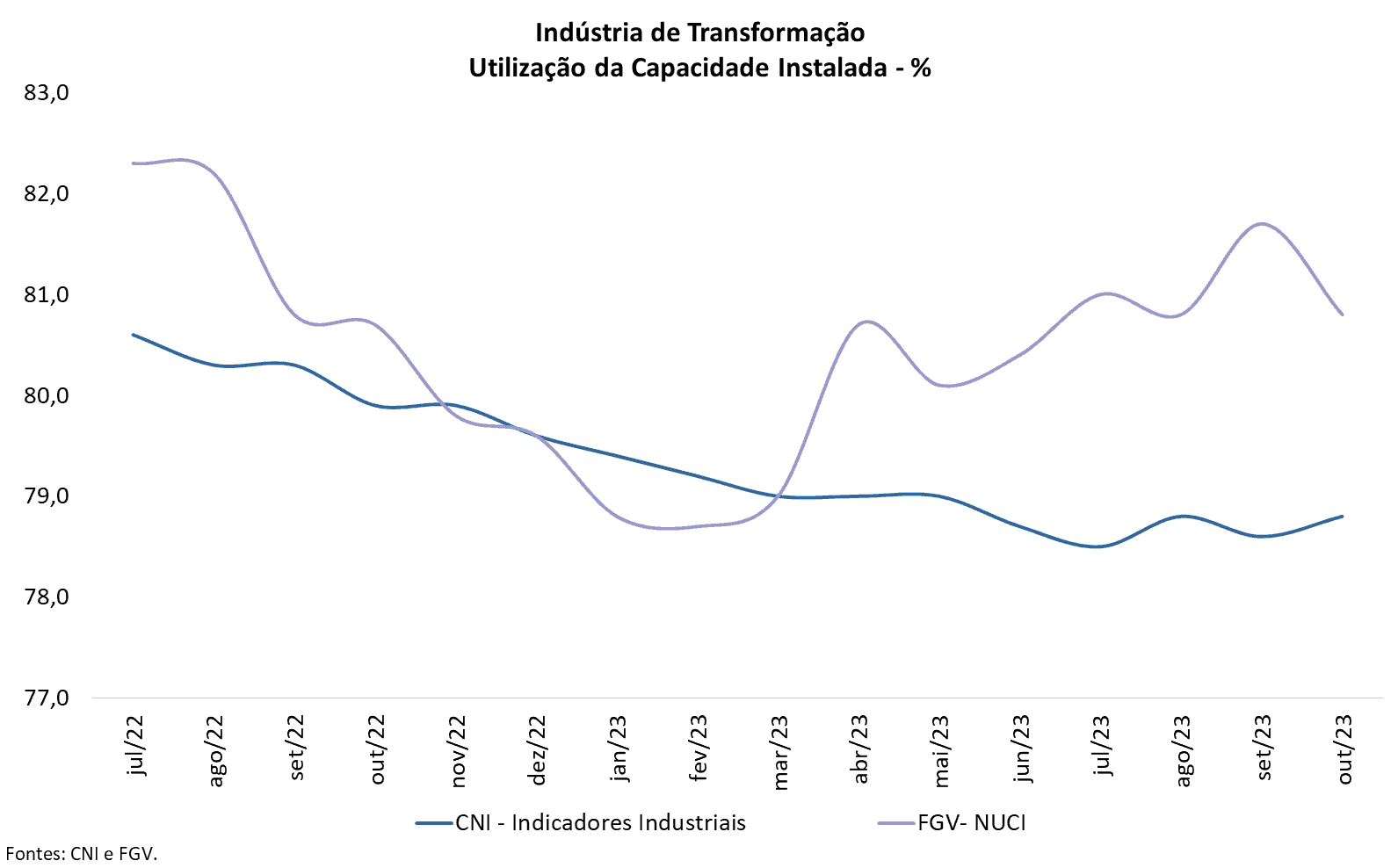

A utilização da capacidade instalada da indústria de transformação, de acordo com a série da FGV com ajustes sazonais, assinalou recuo entre os meses de set/23 (81,7%) e out/23 (80,8%), voltando ao nível de ago/23.

Com esse resultado, o dado de out/23 ficou 4,6 pontos percentuais acima do indicador pré-pandemia (fev/20: 76,2%) e 1,2 p.p. acima da média histórica (79,6%). Em nov/23 esse indicador ficou praticamente estável em comparação com out/23, atingindo a 80,9% da capacidade instalada.

De acordo com os dados da CNI, entretanto, a utilização da capacidade instalada da indústria de transformação avançou marginalmente, de 78,6% para 78,8% entre set/23 e out/23, na série com ajuste sazonal. Com isso, a capacidade utilizada na indústria ficou 2,1 pontos percentuais acima do indicador pré-pandemia (fev/20: 76,7%) e 1,7 p.p. abaixo da média histórica (80,5%).

Estoques

De acordo com os dados da Sondagem Industrial da CNI, o indicador da evolução dos estoques de produtos finais da indústria total ficou em 50,4 pontos em out/23, recuando 0,4 ponto frente ao mês anterior. Como se encontra acima da marca de 50 pontos, sinalizou novo aumento dos estoques.

No segmento da indústria de transformação, o indicador da CNI ficou em 50,3 pontos, com queda de 0,5 ponto frente a set/23, mantendo quadro de expansão dos estoques. No caso da indústria extrativa houve recuo entre set/23 e out/23, de 52,6 pontos para 52,3 pontos, ainda sugerindo aumento dos estoques.

Para a indústria geral, o indicador de satisfação dos estoques ficou em 51,2 pontos em out/23, ou seja, sinalizando estoques superiores ao planejado. Vale lembrar que a marca de equilíbrio é dada pelo valor de 50 pontos, acima do qual há excesso de estoques e abaixo dele, estoques menores do que o desejado. No caso do setor extrativo e no caso da indústria de transformação, o indicador de satisfação registrou 53,9 pontos e 51,1 pontos, respectivamente.

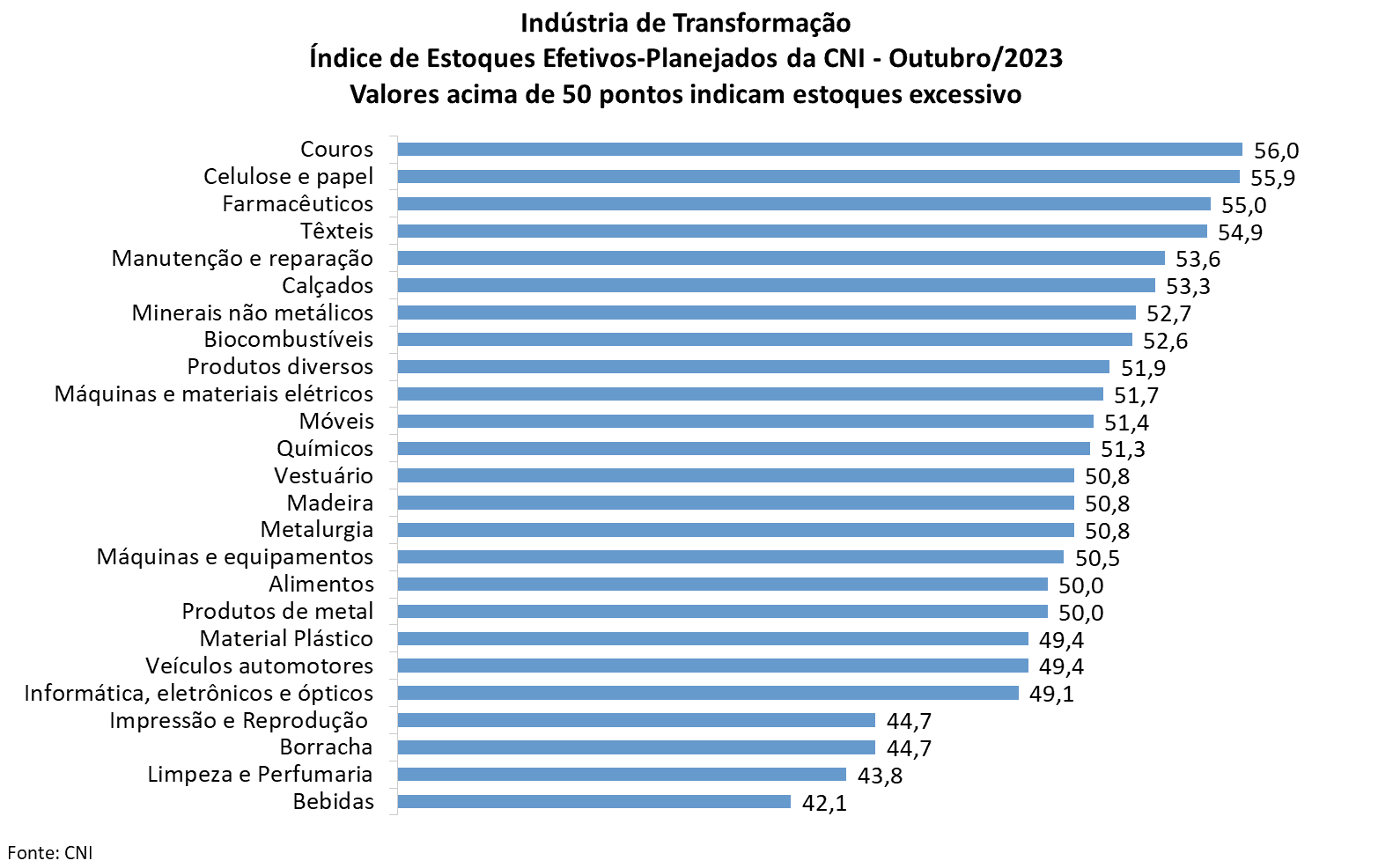

Em out/23, 72% dos ramos da indústria de transformação apresentaram estoques maiores do que o planejado (acima de 50 pontos) ante 64% em set/23. Os destaques ficaram a cargo de: couros (56,0 pontos), celulose e papel (55,9 pontos) e farmacêuticos (55,0 pontos), entre outros.

Os setores produtores de alimentos e produtos de metal ficaram em equilíbrio (50 pontos), enquanto os destaques dos setores que ficaram abaixo e mais distantes do equilíbrio foram: bebidas (42,1 pontos), limpeza e perfumaria (43,8 pontos), e impressão e reprodução (44,7 pontos).

Confiança e Expectativas

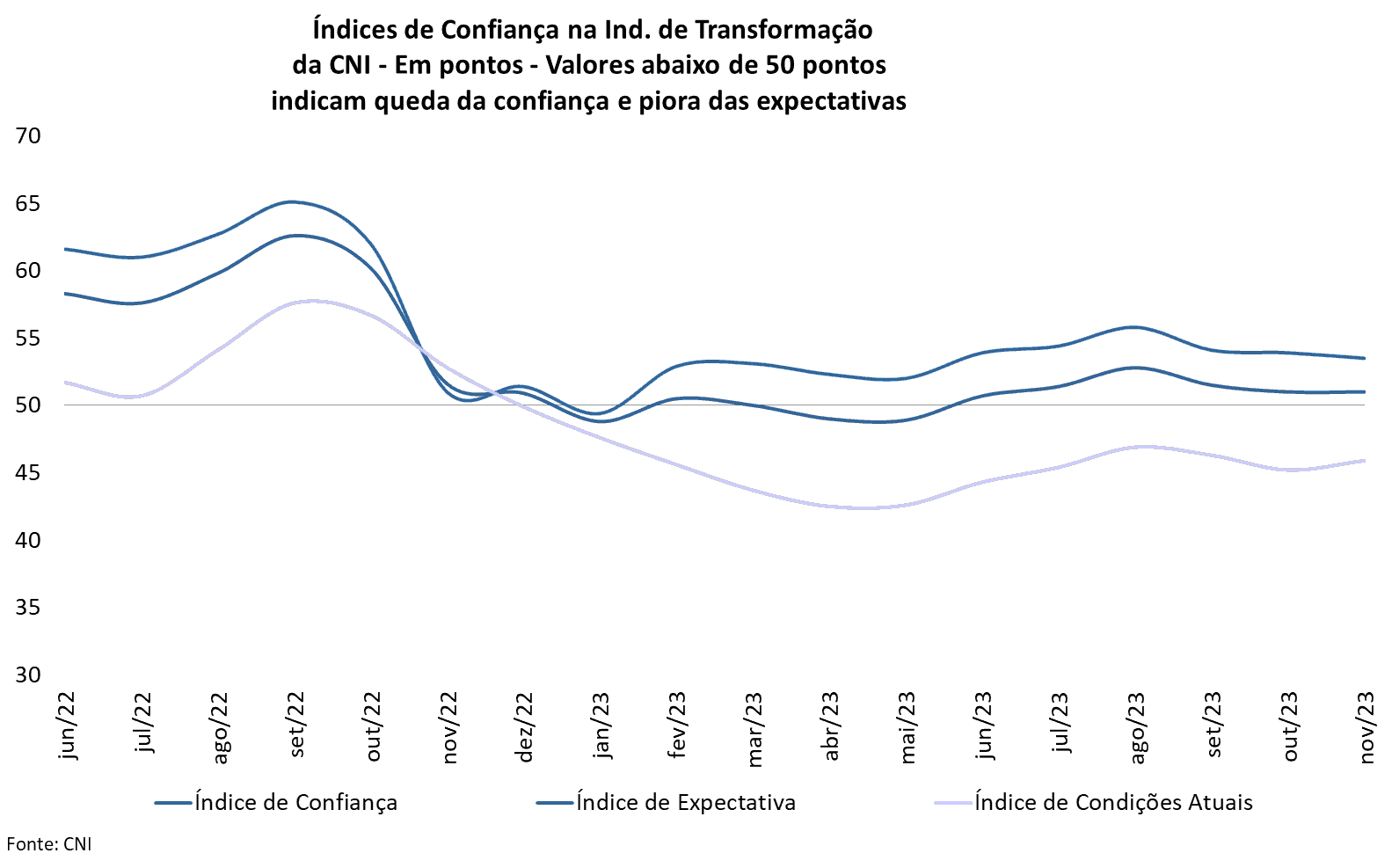

O Índice de Confiança do Empresário da Indústria Geral da CNI, que havia assinalado queda entre os meses de set/23 (51,9 pontos) e out/23 (50,5 pontos), ficou virtualmente estável em nov/23, atingindo 50,4 pontos, mas ainda ficando na zona de otimismo. Cabe lembrar que valores abaixo da marca dos 50 pontos indicam pessimismo e acima dela, otimismo do empresariado industrial. No caso da indústria de transformação, o indicador ficou em 51,0 pontos em nov/23, registrando estabilidade frente a out/23 (51,0 pontos), também permanecendo na zona de otimismo.

Na passagem de out/23 para nov/23, o componente referente às expectativas em relação ao futuro na indústria de transformação do índice da CNI declinou de 53,9 pontos para 53,5 pontos. O componente que capta a percepção dos empresários quanto à evolução presente dos negócios, assinalou pequena melhora, de 45,2 pontos em out/23 para 45,9 em nov/23, porém manteve-se na região de pessimismo.

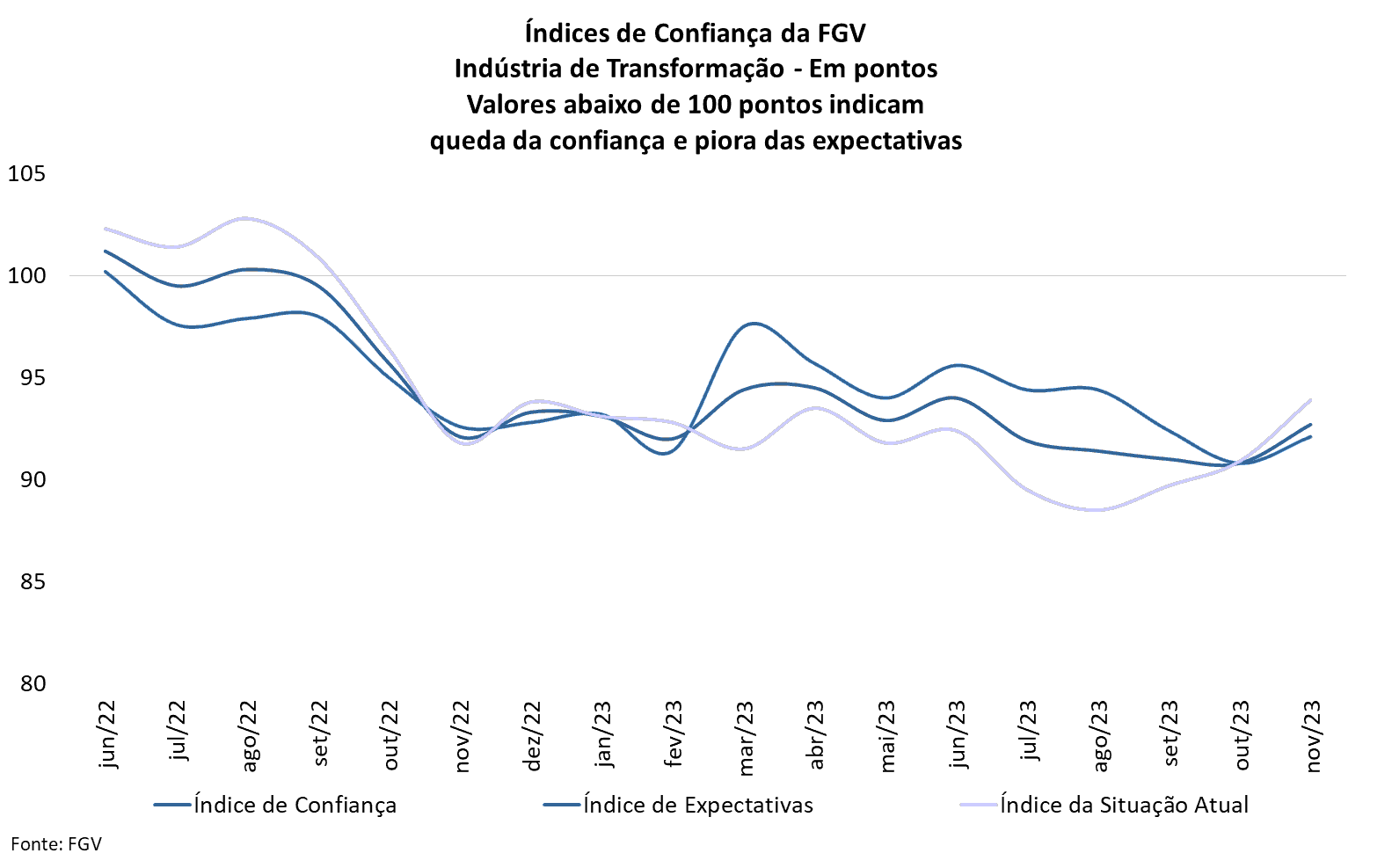

O Índice de Confiança da Indústria de Transformação (ICI) da FGV, por sua vez, apresentou melhora das expectativas dos empresários na passagem de out/23 para nov/23, indo de 90,8 pontos para 92,7 pontos.

O componente deste indicador referente à situação atual subiu de 90,9 para 93,9 pontos no período e aquele referente às expectativas futuras subiu de 90,8 pontos para 92,1 pontos. Apesar da melhora, os indicadores mantiveram-se abaixo de 100 pontos, e dessa forma, ainda na zona de pessimismo.

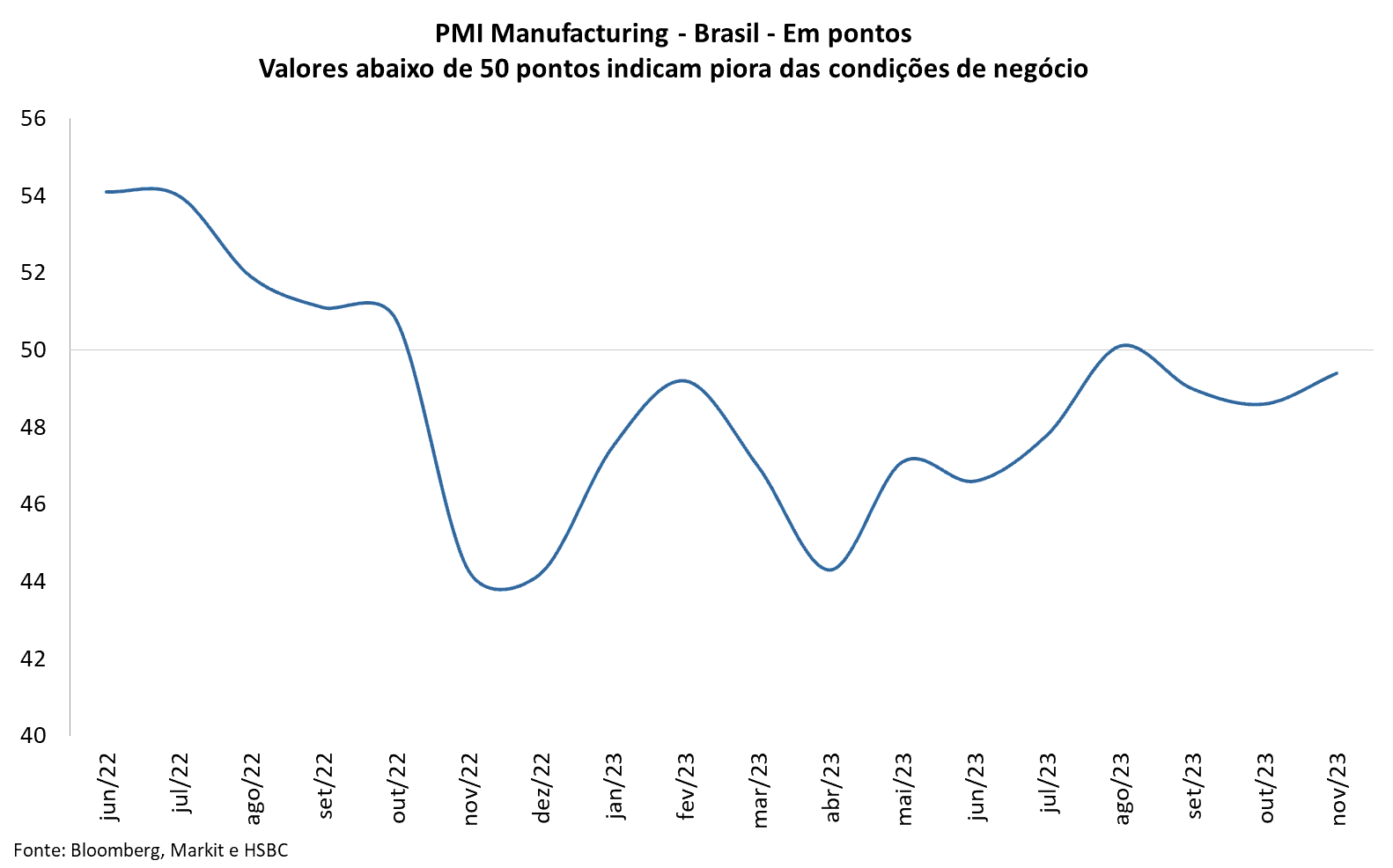

Outro indicador frequentemente utilizado para se avaliar a perspectiva do dinamismo da indústria é o Purchasing Managers’ Index – PMI Manufacturing, calculado pela consultoria Markit Financial Information Services. Entre out/23 e nov/23, este indicador caminhou na mesma direção que o indicador da FGV e obteve alta, passando de 48,6 pontos para 49,4 pontos. Entretanto, como permaneceu abaixo da marca de 50 pontos, ainda indica um quadro pouco favorável aos negócios do setor industrial.