Carta IEDI

Estado vegetativo

Segundo os últimos dados do IBGE, o ano passado se encaminhou para o fim sem grandes novidades em relação ao nível de atividade econômica. A indústria, mais uma vez, ficou no vermelho em nov/21, o varejo até teve crescimento, mas, com uma edição fraca da Black Friday, não compensou perdas anteriores. Apenas os serviços se mostraram mais aquecidos, pois, como sabemos, a vacinação contra a Covid-19 abriu as portas para uma normalização do setor.

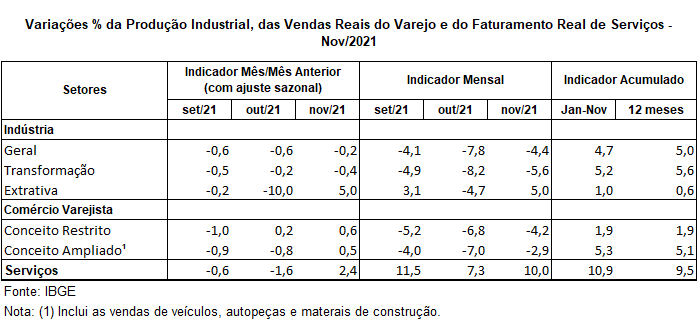

Com os efeitos sazonais já corrigidos, a produção física da indústria recuou -0,2%, o sexto sinal negativo seguido. As vendas do varejo ampliado, que inclui os segmentos de veículos, autopeças e material de construção, variou +0,5% e o faturamento real dos serviços avançou +2,4%.

Assim, devido sobretudo aos serviços, o índice IBC-Br do Banco Central, que funciona como uma proxy do PIB, registrou desempenho positivo, de +0,69% na passagem de out/21 para nov/21. Apesar disso, os indicativos para o final de 2021 não são favoráveis.

Tanto é que as novas projeções do Boletim Focus para o PIB 2021, divulgadas em 21/01/22, foram revisadas para baixo: +4,58%, isto é, distante do que se esperava na entrada do segundo semestre (+5,3%). Se crescemos em 2021 é, sobretudo, graças ao efeito estatístico herdado da segunda metade de 2020, quando medidas emergenciais suportavam algum dinamismo em meio à pandemia.

Sem as bases de comparação para inflarem o resultado, as expectativas para a economia brasileira em 2022 tornam nítido o estado vegetativo em que nos encontramos. Ainda de acordo com o Boletim Focus, o PIB total do Brasil não passará de +0,29% no acumulado do presente ano. Pior ainda é o cenário da indústria, cujo PIB de 2022 apontado por esta mesma fonte, pela primeira vez, foi negativo: -0,25%.

E não são apenas os agentes domésticos que reconhecem a falta de pulso da economia brasileira. Agora em jan/22, o FMI cortou sua estimativa de crescimento do PIB do país em 2021 de +5,2% para +4,7%. Já o PIB de 2022 foi reduzido para 1/5 da taxa que o Fundo previa em out/21, passando de +1,5% para +0,3%.

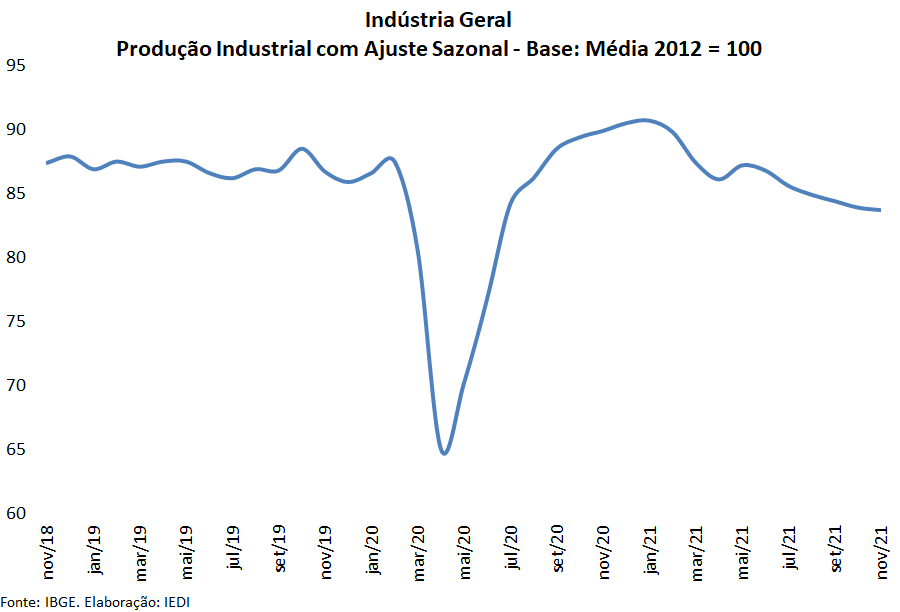

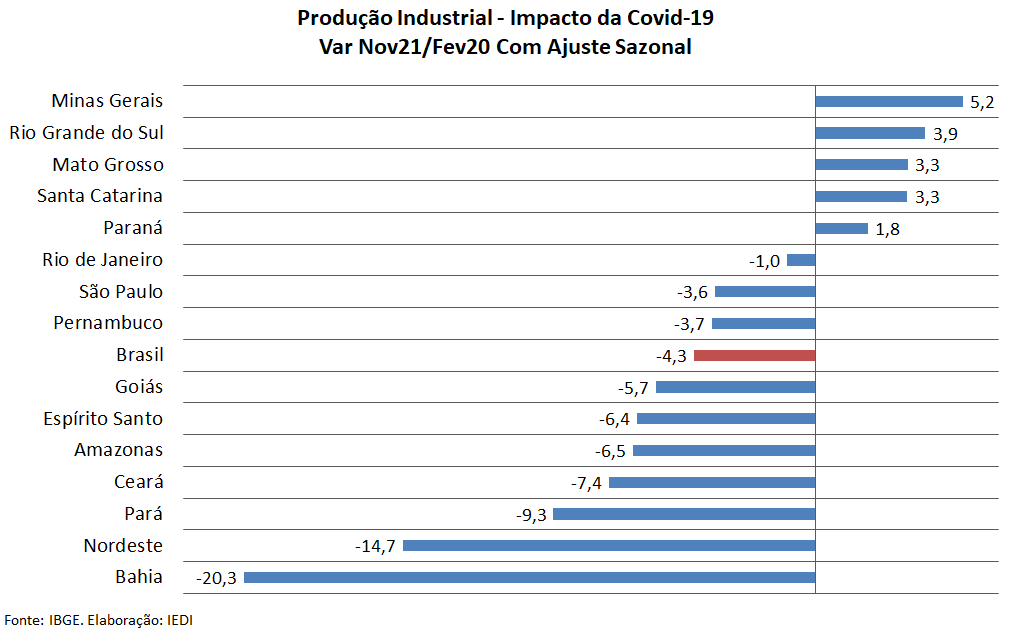

Como o IEDI sempre lembra, a história seria diferente se a indústria estivesse crescendo, pois reúne um conjunto de atividades com capacidade ímpar de espalhar dinamismo pelo sistema econômico. Ao contrário, em nov/21 o setor encontrava-se em um nível de produção 7,5% inferior ao de dez/20 e 4,3% aquém do pré-pandemia (fev/20).

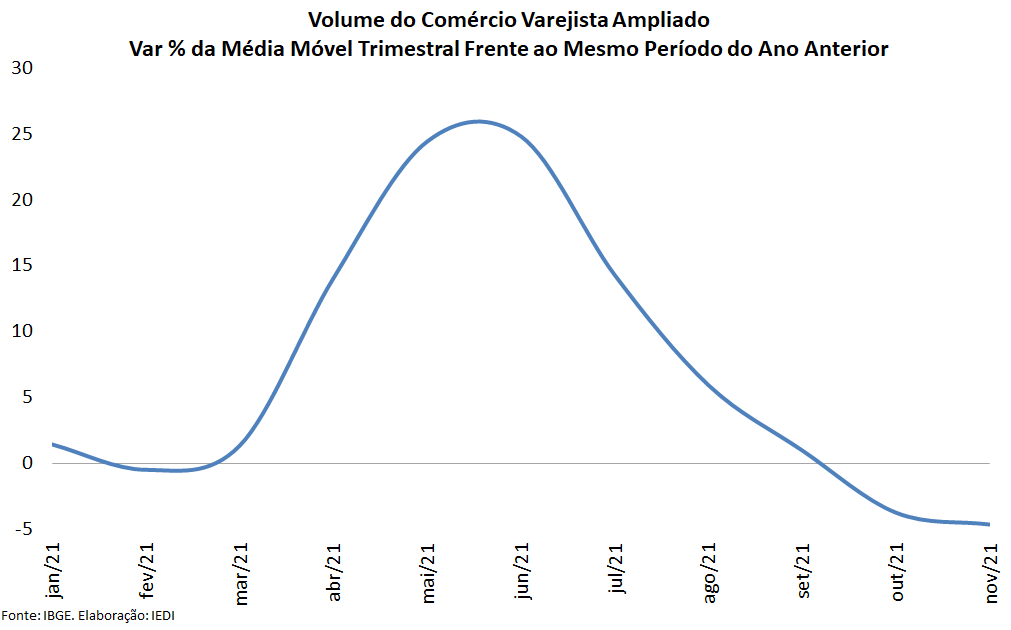

O varejo também não estava em posição de comemorar sua evolução. Em nov/21 as vendas reais do setor, em seu conceito ampliado, estavam 2,7% abaixo do final de 2020 e eram 1,9% inferiores ao de fev/20.

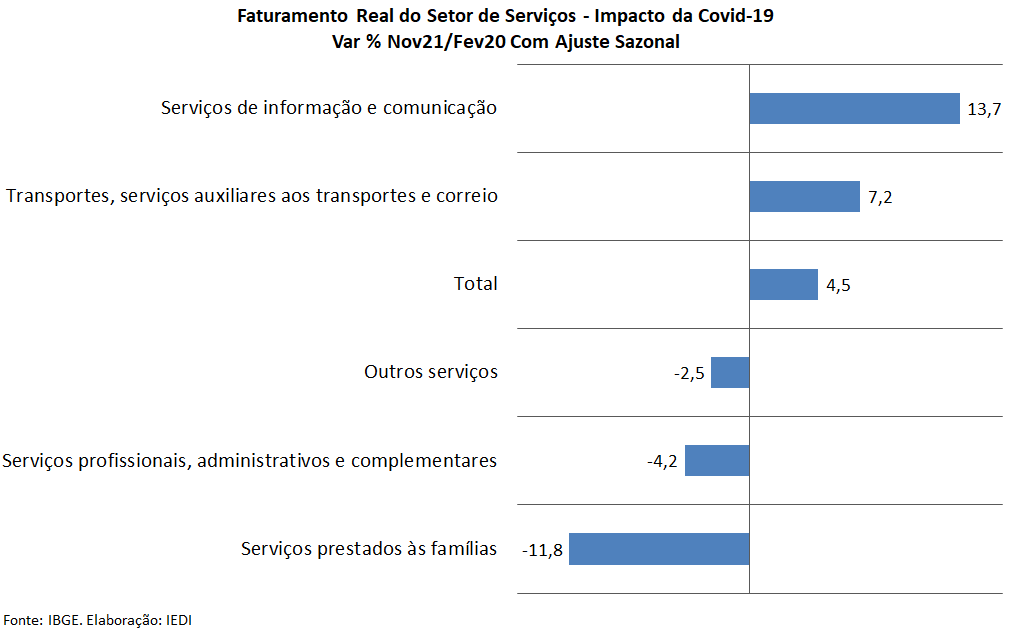

A exceção, como mencionado, cabe aos serviços, com um faturamento real de 7,9% acima do patamar de dez/20 e 4,5% maior do que era em fev/20. O problema é que, com o surto da variante ômicron, os riscos de deterioração tendem a ser maiores para as atividades de serviço, seja pela reintrodução de medidas restritivas, seja pelo medo de contágio dos consumidores.

O espalhamento da ômicron no mundo todo também deve postergar o fim da desorganização das cadeias produtivas, com efeitos diretos sobre a produção da indústria, que já vem sofrendo outros obstáculos, como os efeitos da crise hídrica, elevação dos juros, estreitamento de mercados, dada a perda de poder de compra da população etc.

Em 2022, além de todas as incertezas provocadas pela pandemia, o Brasil ainda terá que lidar com as incertezas políticas e com a indefinição de qual agenda econômica emergirá do processo eleitoral, colocando em compasso de espera muitas decisões privadas importantes que poderiam injetar dinamismo à nossa economia ao longo do ano.

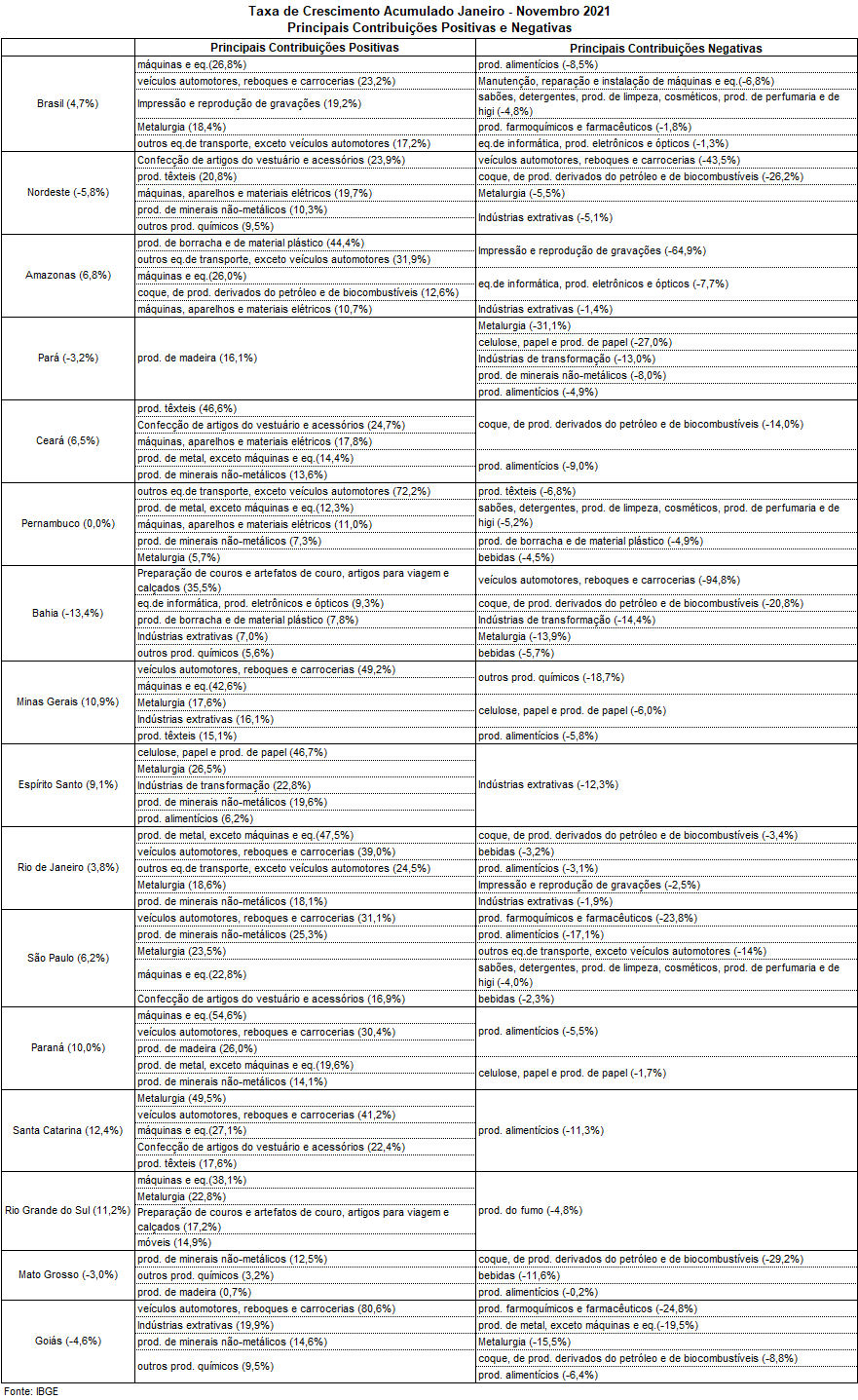

Indústria

Em nov/21, a produção industrial do total do país registrou seu sexto resultado negativo: -0,2% na série com ajuste sazonal. Muitos de seus setores e pouco mais da metade de seus parques regionais ficaram no vermelho. Esta profusão de perdas foi a regra em 2021.

Segundo os dados do IBGE, as perdas atingiram quase metade (46%) dos 26 ramos industriais pesquisados pelo IBGE. Variações negativas de destaque por sua intensidade vieram de borracha e plástico (-4,8% ante out/21), perfumaria e produtos de limpeza (-4,5%), móveis (-3,4%), metalurgia (-3,0%) e produtos de metal (-2,7%), entre outros.

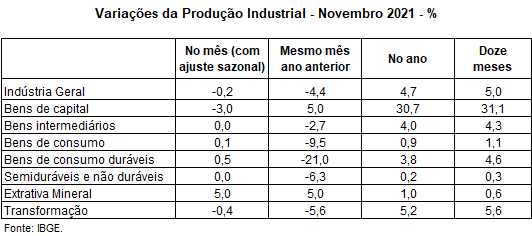

Até mesmo o macrossetor de bens de capital, que era o único sem grandes dificuldades para crescer, não só recuou em nov/21 como foi quem levou a indústria geral ao vermelho no penúltimo mês de 2021. Registrou -3% frente a out/21 na série com ajuste sazonal e parece ter entrado em uma nova fase, em que o sinal negativo prepondera.

Os demais macrossetores ou não saíram do lugar ou cresceram muito pouco: 0% em bens intermediários e em semi e não duráveis e apenas +0,5% em bens de consumo duráveis, depois de uma longa sequência de dez meses consecutivos de declínio.

Regionalmente, 8 das 15 localidades acompanhadas pelo IBGE tiveram queda de produção na passagem de out/21 para nov/21, já descontados os efeitos sazonais. Ou seja, uma parcela de 53% do total.

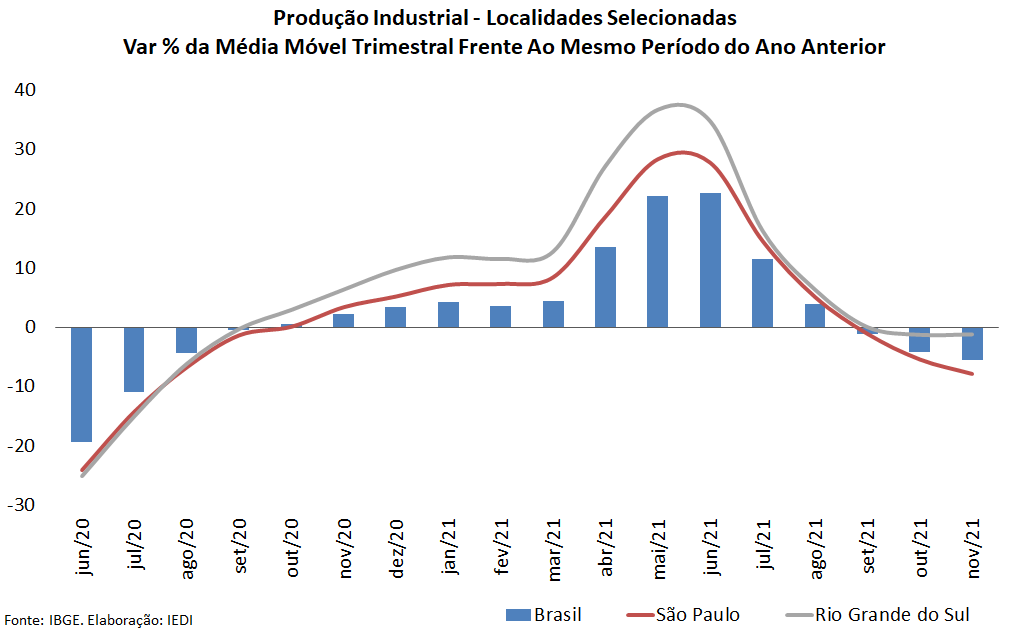

São Paulo, que possui um dos maiores e mais completos parques industriais do país, conseguiu crescer desta vez, registrando +1% frente a out/21. Embora favorável, este resultado ficou longe de compensar as sucessivas perdas nos cinco meses anteriores. Como resultado, a produção paulista de nov/21 está 6% abaixo de onde se encontrava no final da primeira metade do ano.

Entre os piores resultados de nov/21 ficaram o Amazonas (-3,5% ante out/21), Rio de Janeiro (-2,2%) e a região Nordeste (-1,8%) como um todo, em função da Bahia e do Ceará, principalmente.

A evolução desfavorável não apenas deste último mês, mas ao longo de todo o ano de 2021 e, sobretudo, do segundo semestre, foi grande responsável por distanciar a indústria de muitos estados do nível de produção pré-pandemia, isto é, de fev/20.

Em nov/21, das 15 localidade pesquisadas pelo IBGE, 10 estavam em patamares aquém de fev/20, o que corresponde por 67% do total. Em dez/20, eram 47% nesta situação. Reviravoltas importantes foram registradas em São Paulo (de +6,7% em dez/20 para -3,6% em nov/21), Amazonas (de +7,3% para -6,5%), Ceará (de +13,2% para -7,4%) e Pernambuco (de +1,2% para -3,7%).

Dos 10 parques regionais que submergiram a níveis inferiores ao pré-pandemia, 7 estão com uma defasagem maior que o agregado da indústria nacional. Enquanto o total Brasil está 4,3% abaixo de fev/20, o Nordeste está 20,3% abaixo (em muito devido à Bahia), o Pará, 9,3% abaixo e o Amazonas, 6,5% abaixo, só para citar os casos mais graves.

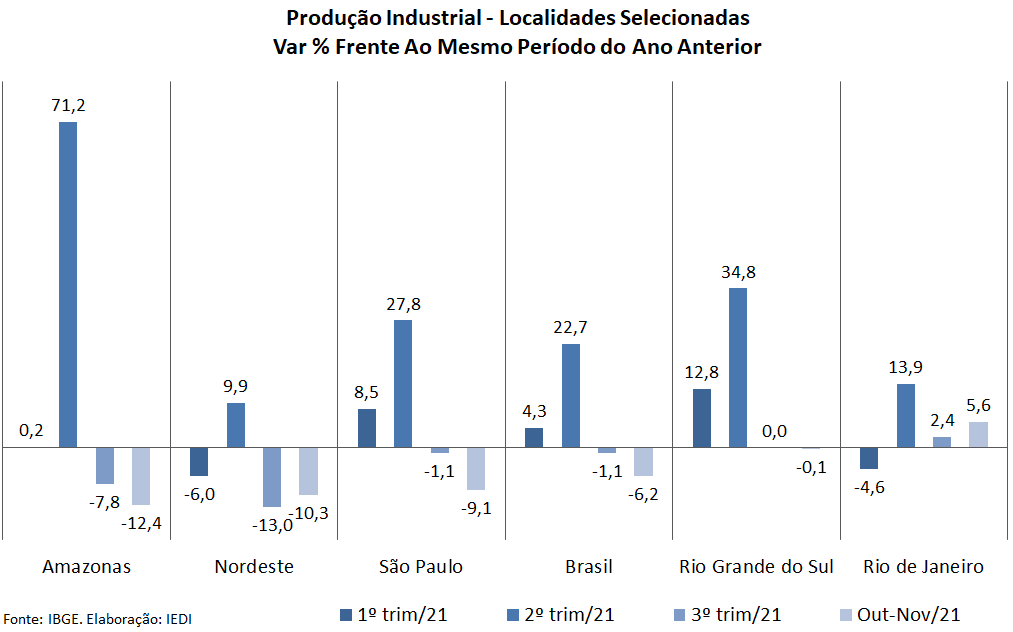

Sinais negativos também se mostram difundidos quando analisado o quadro industrial do final de 2021 em comparação com o final de 2020. Depois de ter registrado -1,1% no 3º trim/21, a indústria do total do país aponta queda de -6,2% no bimestre out-nov/21 ante out-nov/20, ensejada por recuos em 80% de seus parques regionais.

Ao que tudo indica, 2021 terminou particularmente mal vis-à-vis 2020 para São Paulo, com perda de -9,1% no bimestre outubro-novembro, para a região Nordeste, com -10,3%, e para o estado do Amazonas, cuja produção industrial recuou -12,4%.

Comércio

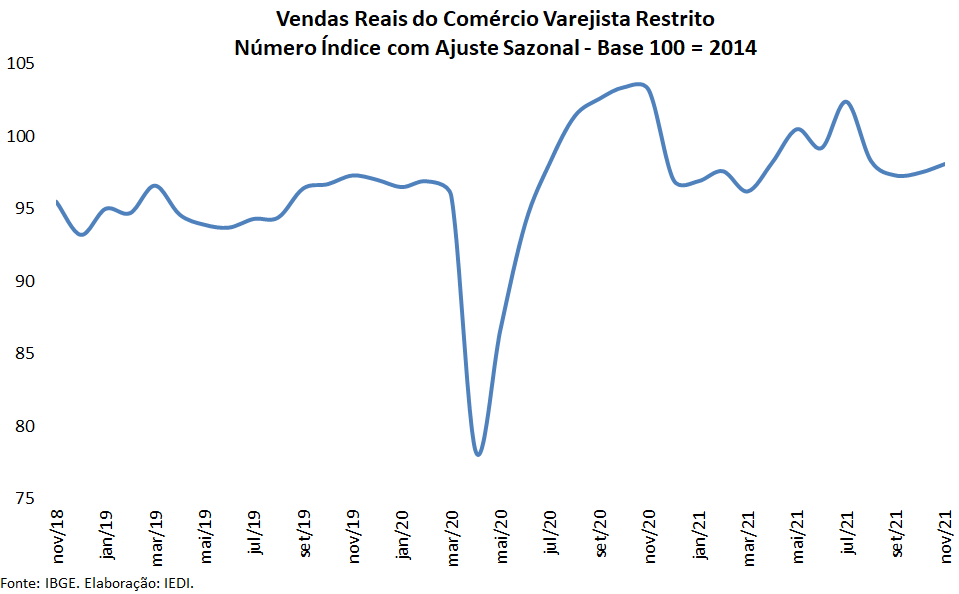

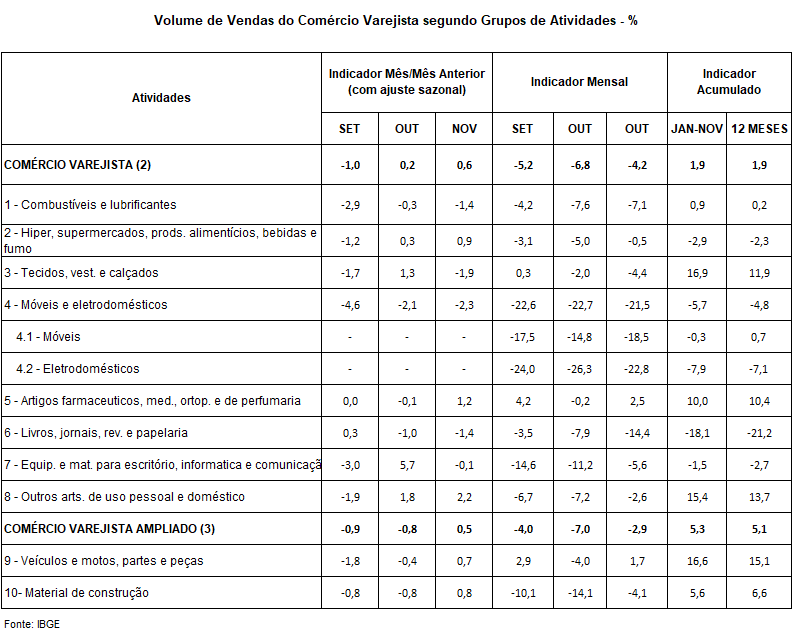

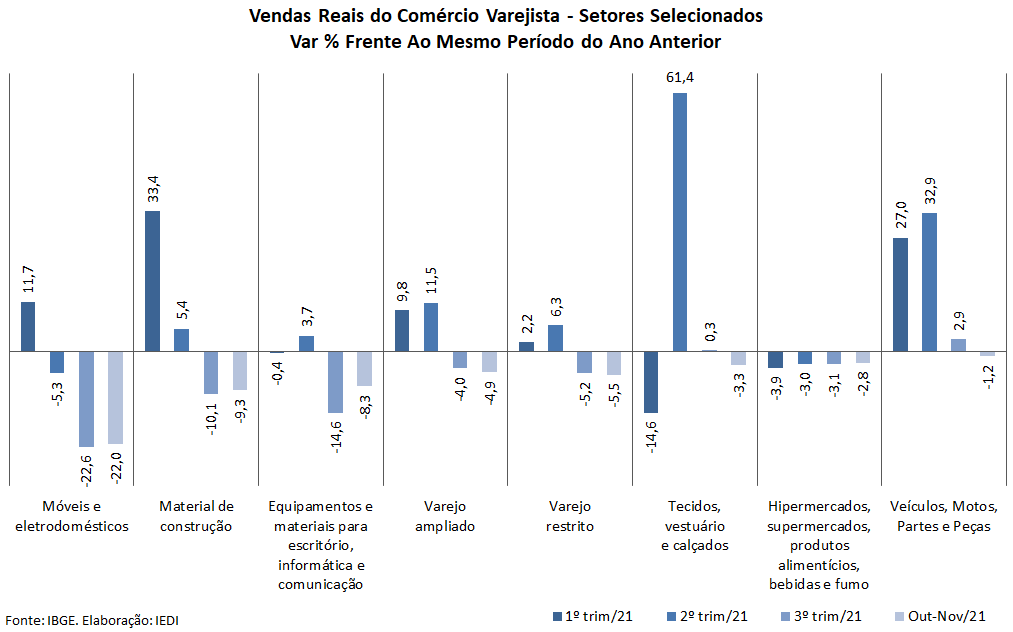

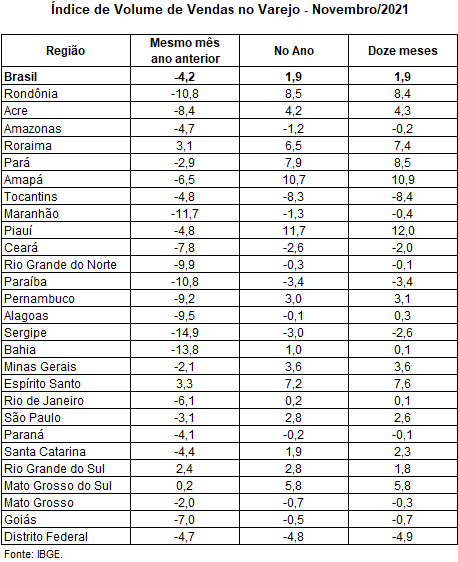

As vendas do comércio varejista voltaram a crescer em nov/21, embora metade de seus segmentos tenham recuado sob efeito de uma fraca edição das liquidações da Black Friday no ano passado. Frente a out/21, a variação foi de +0,6% no varejo restrito e de +0,5% no varejo ampliado, que inclui as vendas de veículos, autopeças e material de construção, já descontados os efeitos sazonais.

A prática de descontos nos preços de muitos produtos durante a pandemia, em 2020, e a corrosão do poder de compra da população, provocada pelo desemprego elevado, aceleração da inflação e redução do auxílio emergencial pago às famílias, em 2021, contribuíram para vendas menos intensas durante a Black Friday do ano passado, restringindo o desempenho do varejo como um todo no último mês de novembro.

O crescimento das vendas na passagem de out/21 para nov/21 se deu mais em função de segmentos menos influenciados pelas promoções que se tornaram tradicionais no período, como supermercados, alimentos, bebidas e fumo, que registraram +0,9%, e artigos farmacêuticos e perfumaria, com alta de +1,2%, já descontados os efeitos sazonais.

Entre os cinco segmentos do varejo no vermelho, destacam-se combustíveis e lubrificantes, móveis e eletrodomésticos e tecidos, vestuário e calçados.

O segmento de combustíveis, sob efeito da escalada de preços, já acumula seis meses seguidos de queda no volume das vendas. Em nov/21, registrou -1,4% ante out/21, já descontados os efeitos sazonais.

Móveis e eletrodomésticos vêm igualmente de uma longa sequência de recuos, que nem mesmo as liquidações de novembro reverteram: -2,3%, com ajuste. A demanda por estes produtos tende a ser adiada pelas famílias no atual contexto de desemprego e inflação. Isto também ocorre com vestuário e calçados (-1,9%), ainda mais quando a sociabilidade não está plenamente restabelecida e quando o teletrabalho segue uma realidade para muitas pessoas.

Equipamentos de escritório, informática e comunicação, após a interrupção de out/21 (+5,7%) retomaram a tendência de queda e registraram -0,1%, reforçando a fase adversa para o varejo de bens de consumo duráveis.

Material de construção, por sua vez, em declínio entre jun/21 e out/21, voltou a apresentar ampliação de vendas. A alta de +0,8%, contudo, recompôs muito pouco das perdas anteriores. O mesmo ocorreu com as vendas de veículos e autopeças, que registraram +0,7% em nov/21, embora neste caso, o período anterior de perdas tenha sido menor.

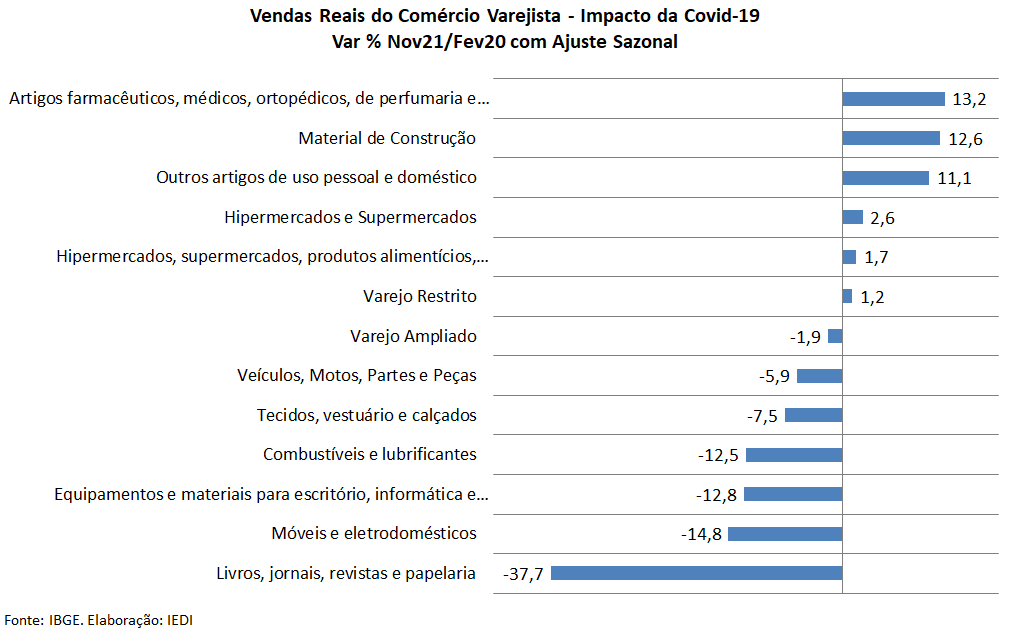

À exceção de material de construção, todos estes segmentos do varejo anteriormente citados estão entre os ramos mais distantes do pré-pandemia. Em alguns casos, 2021 trouxe expressivo retrocesso, a exemplo de móveis e eletrodomésticos, que em dez/20 estavam 8,5% acima de fev/20 e agora em nov/21 ficaram 14,8% abaixo deste patamar.

Com uma defasagem de dois dígitos também se encontravam combustíveis e lubrificantes (-12,5%) e equipamentos de escritório, informática e comunicação (-12,8%). Para veículos e autopeças, assim como para vestuário e calçados, 2021 não agravou a situação em comparação com o pré-pandemia, mas também não ajudou. No primeiro caso o nível de vendas está 5,9% aquém de fev/20 e no segundo caso, 7,5% abaixo, o que representa um quadro muito próximo ao que estavam em dez/20 (-5,6% e -7,8%, respectivamente).

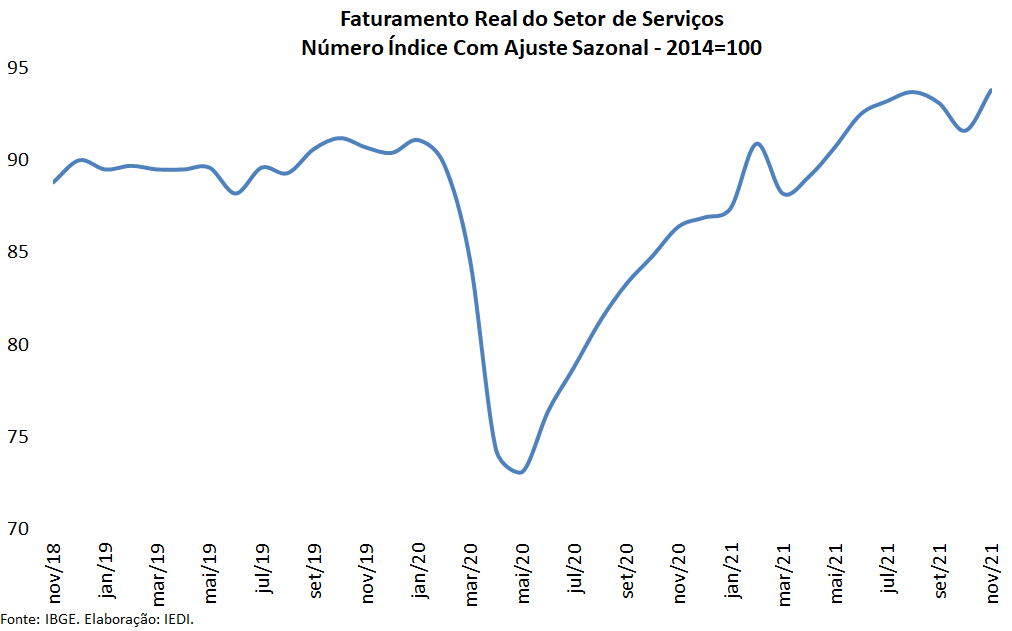

Serviços

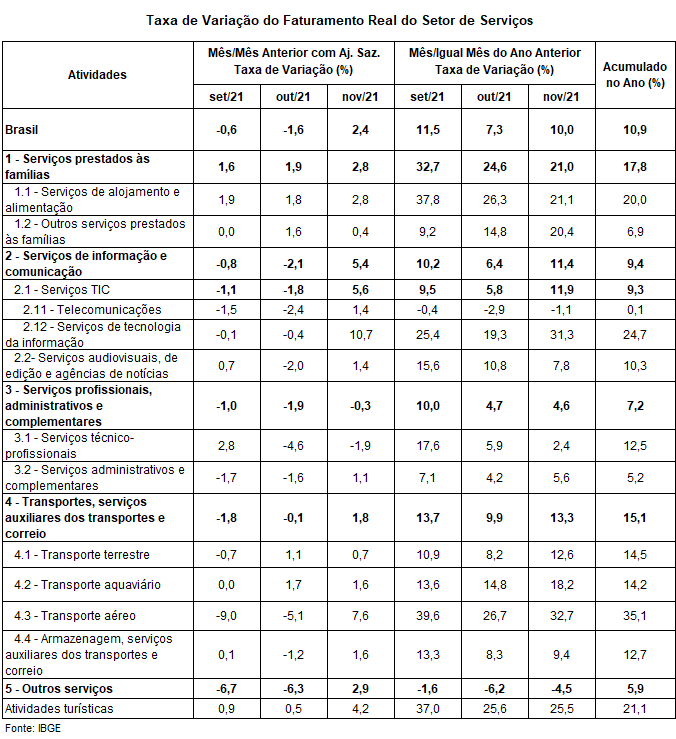

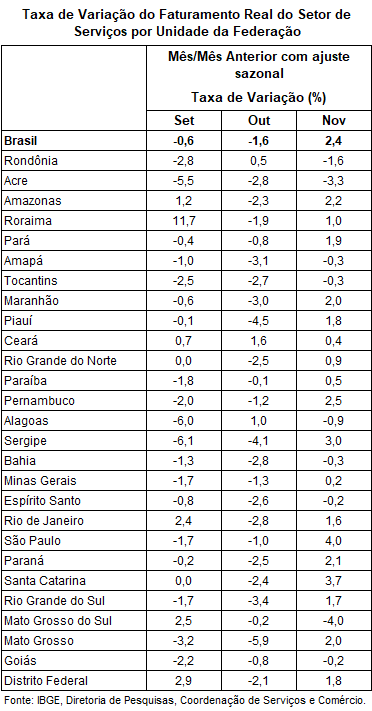

Assim, como o varejo, o setor de serviços caminhou em direção oposta à indústria em nov/21. Enquanto a produção industrial recuou -0,2%, como vimos anteriormente, o faturamento real dos serviços avançou +2,4% ante out/21, mais forte portanto que a expansão do comércio varejista.

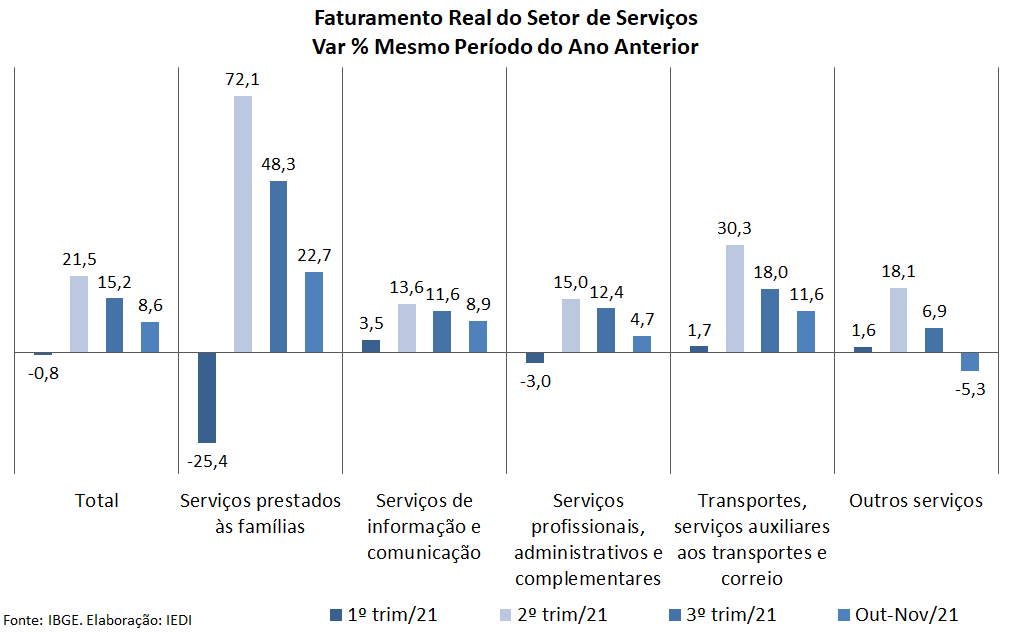

Ainda assim, há sinais de certa desaceleração do crescimento dos serviços. A alta de nov/21 foi suficiente apenas para compensar as perdas do bimestre set-out/21 e três dos cinco segmentos acompanhados pelo IBGE permanecem abaixo do nível de faturamento do pré-pandemia: serviços prestados às famílias (-11,8% ante fev/20), os profissionais e administrativos (-4,2%) e outros serviços (-2,5%).

À exceção dos serviços às famílias, que tendem ser os mais favorecidos pela melhora da situação sanitária, já que em geral exigem contato físico e mobilidade, ainda é pouco favorável o quadro dos serviços profissionais, administrativos e complementares, cujo faturamento não cresce desde jul/21, e dos outros serviços, cuja alta de nov/21 ficou longe de compensar as quedas anteriores.

Entre os melhores desempenhos no penúltimo mês de 2021, estão os serviços de informação e comunicação, que, embora venham oscilando no período recente, cresceram +5,4% ante out/21, anulando as perdas anteriores. O principal impulso veio dos serviços de tecnologia da informação (+10,7% ante out/21), que, como se sabe, possuem um caminho promissor de expansão dado o processo de digitalização da economia.

Os serviços de transportes, armazenagem e correios, que respondem por quase 1/3 do total do setor, também ficaram no azul. Apesar disso, tem sido fraco seu dinamismo na segunda metade de 2021. Como é um ramo bastante dependente da evolução do nível geral de atividade econômica, notadamente, do crescimento industrial e do comércio, tal desempenho não chega a surpreender. Isso sem falar nos efeitos do persistente aumento dos preços dos combustíveis.

A alta de 1,8% do faturamento real dos serviços de transportes só compensou o recuo de set-out/21. Como os meses anteriores também não foram bons, encontram-se praticamente no mesmo patamar que estavam no final da primeira metade de 2021. Além disso, o avanço de nov/21 deve-se muito ao transporte aéreo (+7,6%), mais vulnerável à evolução da pandemia e, portanto, com continuidade incerta. No transporte terrestre, o crescimento foi bem menor (+0,7%).