Carta IEDI

Exportações industriais mais fracas no 1º sem/23

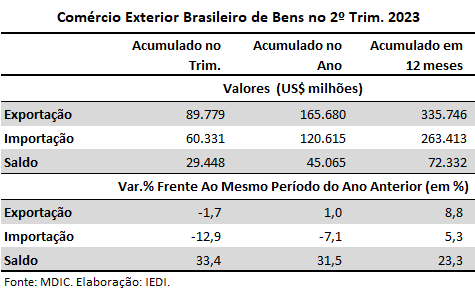

O saldo de comércio de bens da economia brasileira somou US$ 45.065 milhões no 1º sem/23, apresentando crescimento de +31,5% frente ao mesmo período de 2022. Pouco disso, entretanto, teve a ver com nosso desempenho exportador. As importações encolheram -7%, para US$ 120.615 milhões, e o aumento das exportações, que somaram US$ 165.680 milhões, foi de tão somente +1% no período.

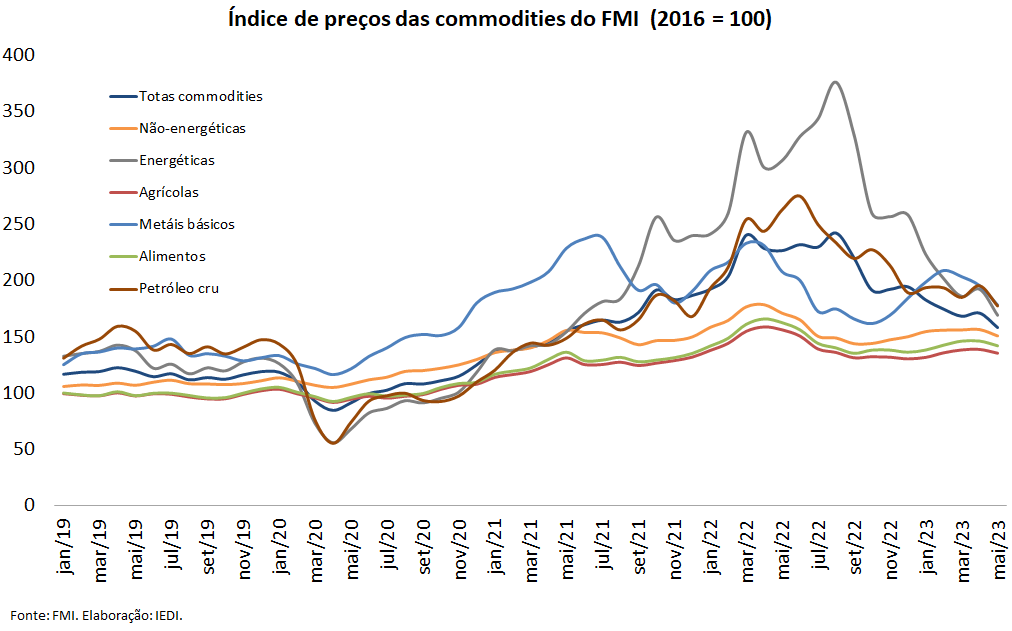

Este desempenho medíocre das nossas vendas externas decorreu da queda dos preços das principais commodities exportadas pelo Brasil num contexto de desaceleração global associado ao endurecimento da política monetária nas economias avançadas, que chega a ser mais intenso desde os anos 1970.

De acordo com o cenário atual do FMI, a economia mundial deve crescer +3,0% em 2023 contra +3,5% em 2022. Essa queda resultou num efeito-preço negativo que mais que anulou o avanço de +8,2% do quantum exportado pelo Brasil.

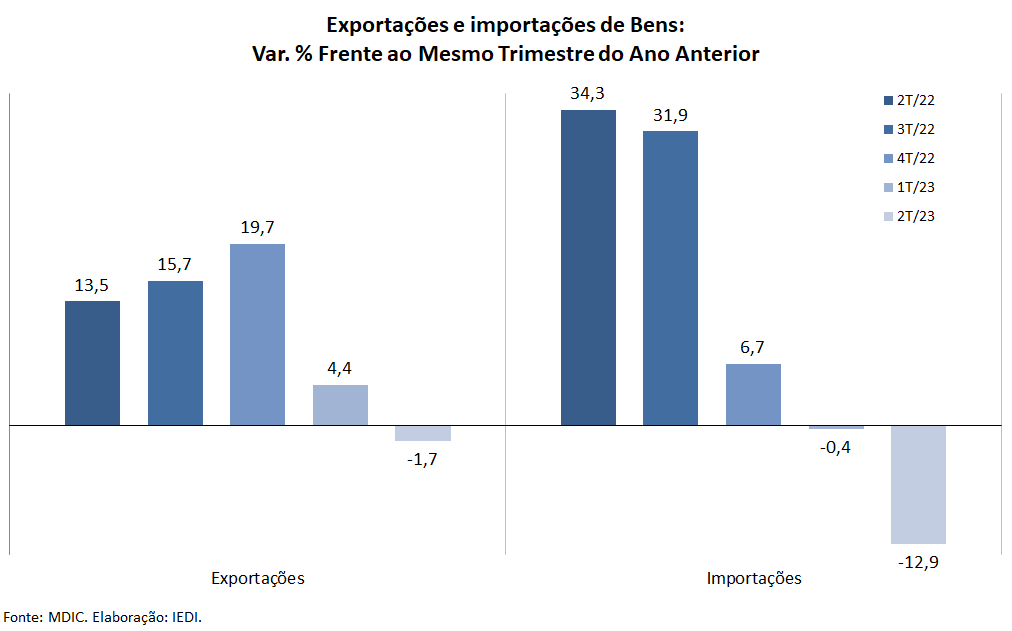

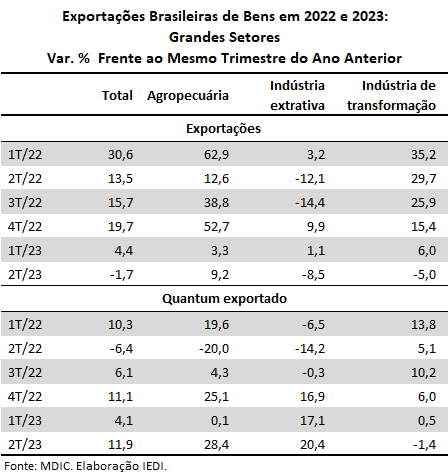

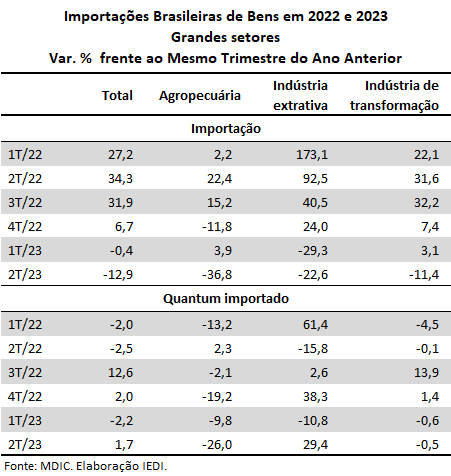

Comparando o desempenho no acumulado na primeira metade do ano e a variação do último trimestre em tela, sempre em relação ao mesmo período do ano anterior, nota-se um indicativo de forte desaceleração: as exportações e as importações recuaram -1,7% e -12,9%, respectivamente, no 2º trim/23.

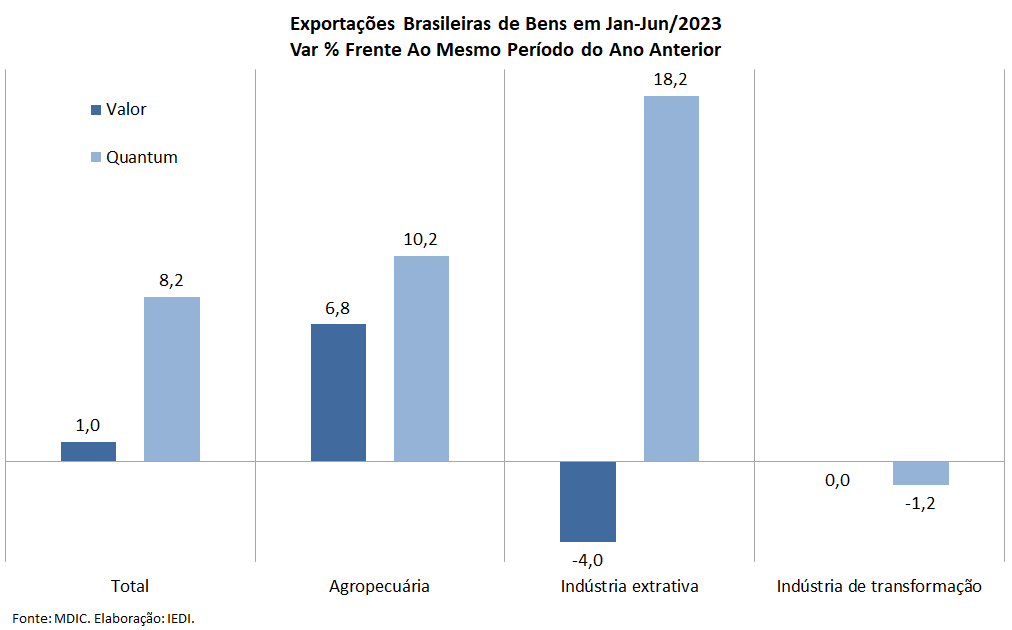

Nosso desempenho exportador foi heterogêneo entre os três grandes setores tanto em ritmo como em composição, isto é, considerando o efeito-preço e/ou o efeito-quantidade. Enquanto o primeiro efeito afetou sobretudo bens agropecuários e do ramo extrativo, a indústria de transformação foi o único a reduzir o quantum exportado na primeira metade de 2023.

As vendas externas da agropecuária no período em tela tiveram o melhor desempenho (+6,8%) frente ao mesmo primeiro semestre de 2022, sob influência do aumento significativo do quantum exportado (+10,2%), que mais do que compensou a queda dos preços de commodities. Essa evolução positiva esteve associada ao crescimento das exportações para a China.

Na indústria extrativa, embora o quantum exportado também tenha aumentado (+18,2%), o efeito-preço negativo foi mais intenso e mais grave do que na agropecuária, resultando numa queda do valor exportado de -4%. Esta queda decorreu, sobretudo, da deflação do preço internacional do petróleo.

Já as vendas externas da indústria de transformação sofreram a influência negativa do efeito-quantidade (queda de -1,2%), associado à desaceleração da demanda externa. Apesar disso, houve um efeito-preço ligeiramente positivo associado a contratos de exportação de produtos manufaturados derivados de commodities efetuados quando as cotações internacionais estavam num patamar mais elevado. O resultado líquido foi uma estabilidade frente ao mesmo semestre de 2022.

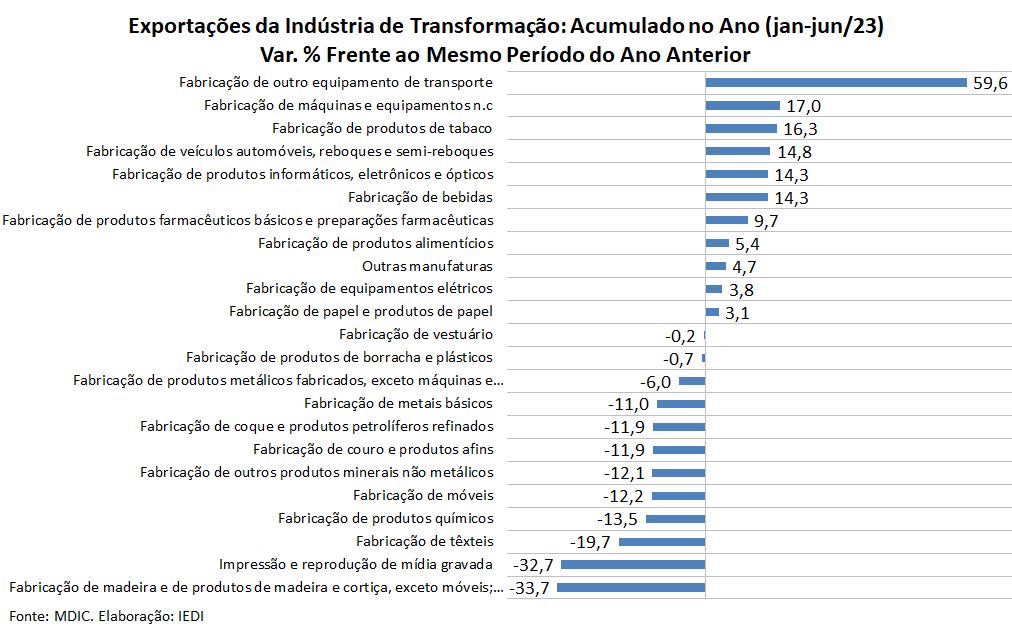

Entre os diferentes ramos da indústria de transformação, alguns até apresentaram desempenho superior ao agregado do setor, mas formaram uma parcela minoritária. As exportações de 11 ramos num total de 23 aumentaram em relação mesmo período do ano anterior, o que representa 48% do total. Este desempenho é significativamente inferior ao panorama de 2022, quando as vendas externas de 21 ramos industriais avançaram no acumulado do ano, como discutiu a Carta IEDI n. 1195.

A primeira posição entre os ramos mais exportadores foi ocupada por “outros equipamentos de transporte”, cujas exportações avançaram +43,7% frente ao 1º sem/22. “Máquinas e equipamentos” assumiu a segunda posição (+17%) e “fabricação de produtos de tabaco” a terceira (+16,3%), seguido por “fabricação de veículos automóveis, reboques e semirreboques” (+14,8%).

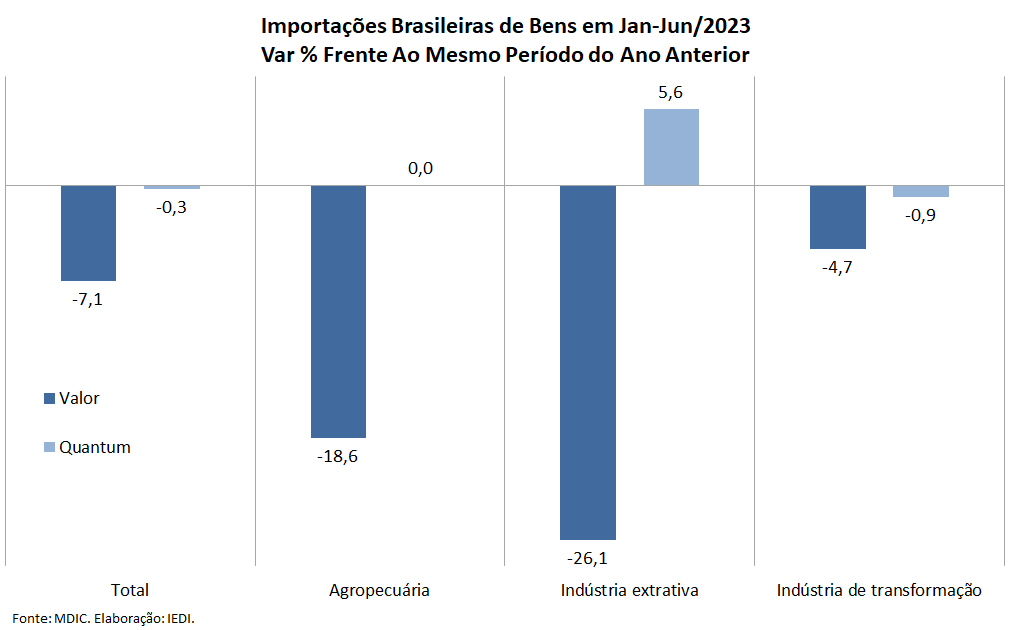

Quanto às importações de bens, estas encolheram -7,1% no 1º sem/23, em função do recuo dos preços das commodities. Também contribuiu para isso a virtual estabilidade do quantum importado (-0,3%), a despeito do aumento no volume de importação da indústria extrativa (+5,6%). A retração de -0,9% o quantum importado pela indústria de transformação acabou prevalecendo.

Esta evolução sinaliza que a desaceleração do mercado interno no início de 2023, que afetou muito a indústria, começou a surtir efeito nas compras externas do setor. Além disso, a perda de dinamismo da economia global contribuiu para um efeito-preço negativo não apenas dos bens primários, mas também de bens industriais.

Introdução

Esta Carta IEDI analisa o desempenho do comércio exterior brasileiro de bens no 1º semestre de 2023, detalhando sua evolução por valor, destino, grandes setores, quantum exportado e importado, bem como as exportações da indústria de transformação com base nos dados do Ministério da Indústria, Desenvolvimento e Comércio (MIDC).

Resultados gerais

O saldo de comércio de bens da economia brasileira somou US$ 45.065 milhões no 1º semestre de 2023, cifra 31,5% superior à registrada no mesmo período de 2022. Este resultado decorreu da queda de 7% das importações – que atingiram US$ 120.615 milhões - e de um ligeiro avanço, de somente 1%, das exportações – que somaram US$ 165.680 milhões.

No acumulado em 12 meses, as exportações somaram US$ 335.746 bilhões e as importações US$ 263.413 milhões, cifras 8,8% e 5,3% superiores às registradas no mesmo período do ano anterior. Com isso, o superávit comercial aumentou 23,3% a mesma base de comparação, somando US$ 72.332 milhões.

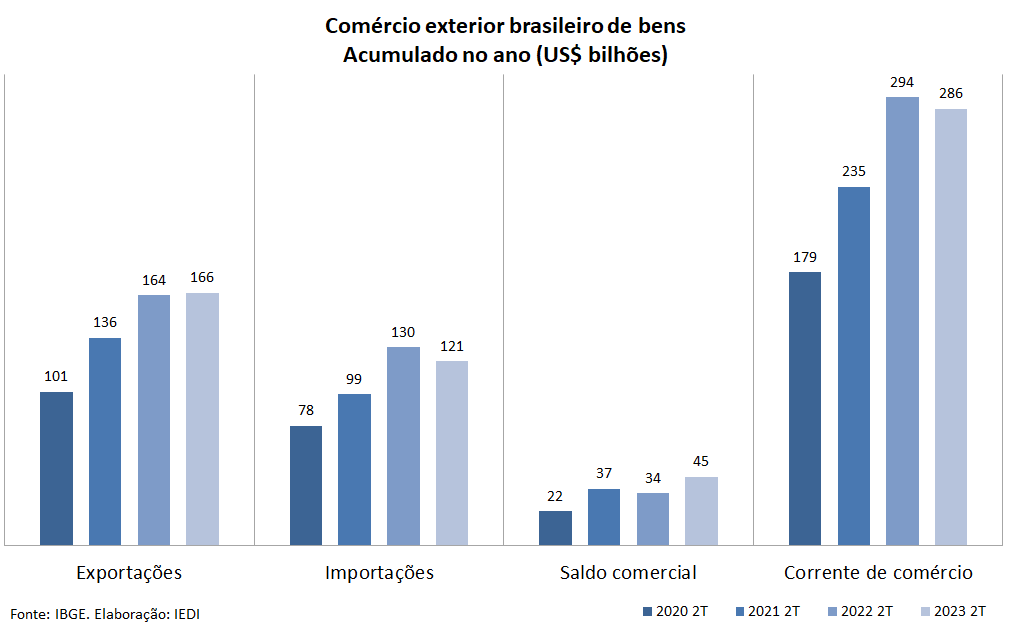

Já a corrente de comércio de bens recuou 2,7% em termos nominais, de US$ 294 no 1º semestre de 2022 para US$ 286 bilhões no 1º semestre do corrente ano.

Comparando o desempenho no acumulado do ano com a variação trimestral frente ao mesmo período do ano anterior, há sinais de importante desaceleração. No 2º trimestre de 2023, as exportações e importações recuaram 1,7% e 12,9%, respectivamente. Como detalhado a seguir, esse desempenho está associado à desaceleração das economias global e brasileira (e, assim, das demandas externa e interna) e à evolução dos preços das commodities. De acordo com o cenário de jul/23 do FMI, a economia mundial deve crescer 3,0% em 2023 contra 3,5% em 2022 e a economia brasileira 2,1% contra 2,9% na mesma base de comparação.

Principais destinos das exportações de bens

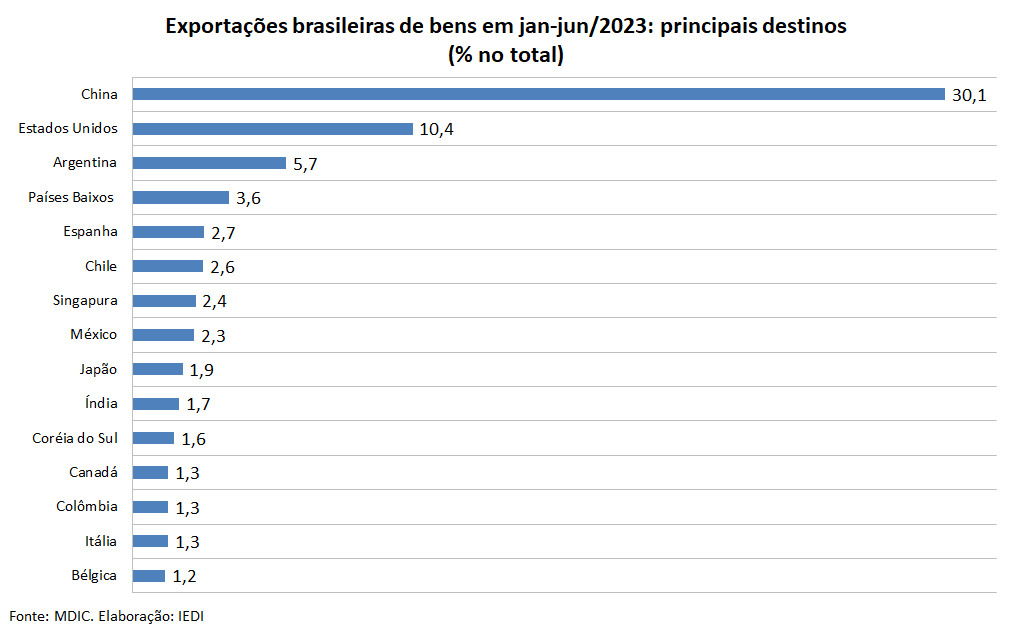

O ranking dos 15 principais destinos das exportações de bens brasileiras manteve-se estável no 1º semestre de 2023 na comparação com 2022 (Carta IEDI 1195). Contudo, os cinco principais destinos aumentaram sua participação no total, respondendo por 52,5% do total contra 50,5% em 2022. Este aumento decorreu do avanço na participação no total da China e da Argentina, que mais do que compensou o recuo da participação dos Estados Unidos.

A China seguiu na liderança, aumentando sua participação no total de 27% em 2022 para 30% no 1º semestre de 2023. Nossas exportações de bens para este destino avançaram 5,9% no período em tela contra somente 0,2% no mesmo período de 2022, num contexto de aceleração do crescimento da economia chinesa após o fim da política de Covid-zero no final do ano passado. Este crescimento deve atingir 5,2% em 2023 contra 3% em 2022, segundo o atual cenário do FMI, divulgado no final de julho.

Os Estados Unidos, por sua vez, mantiveram-se na segunda posição no ranking, mas sua participação no total recuou de 11,2% em 2022 para 10,4% no 1º semestre de 2023, como reflexo do recuo de 2,1% das vendas externas brasileiras para esse destino.

Esse desempenho já reflete a perda de ritmo economia americana associada à política monetária contracionista em curso desde março de 2022 – que deve desacelerar de 2,1% em 2022 para 1,7% em 2023 também segundo as últimas projeções do Fundo.

Já as vendas externas para a Argentina, o 3º principal destino, avançaram 26,3%, o que resultou num aumento da sua participação no total 4,5% em 2022 para 5,7% no 1º semestre de 2023

Desempenho por grandes setores

No 1º semestre de 2023, as exportações brasileiras de bens aumentaram somente 1% frente ao mesmo período de 2022 em função da queda dos preços das principais commodities exportadas pelo Brasil, dado o contexto de desaceleração da economia global devido ao choque de política monetária nas economias avançadas, que se mostra mais intenso desde os anos 1970.

Essa queda resultou num efeito-preço negativo que mais do que anulou o avanço de 8,2% do quantum total exportado pelo país. Contudo, o desempenho foi heterogêneo entre os três grandes setores tanto em ritmo como em composição (efeito-preço e/ou efeito-quantidade).

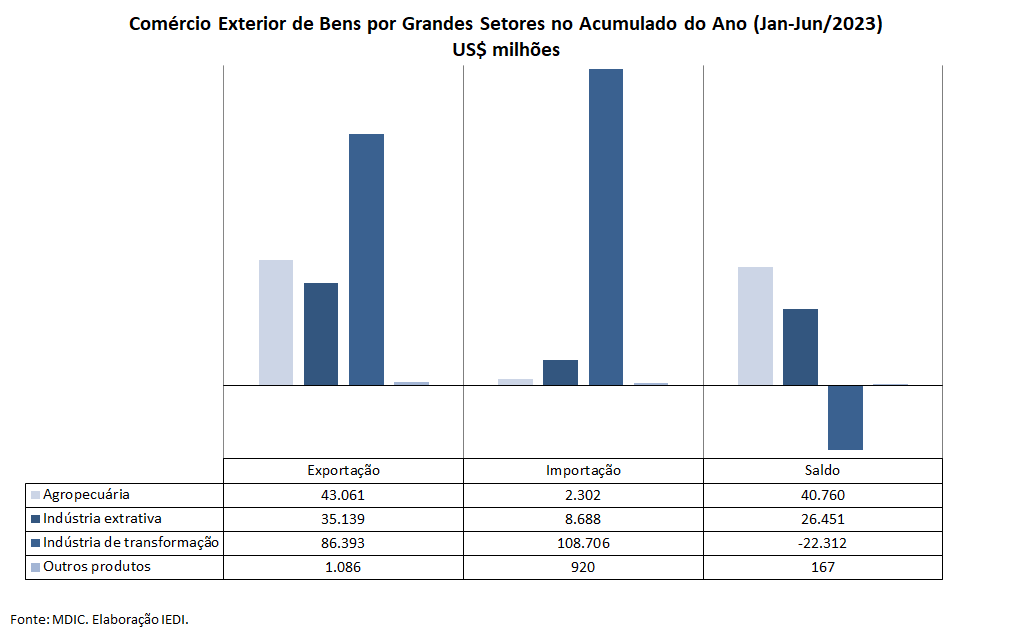

As vendas externas da agropecuária no período em tela tiveram o melhor desempenho, atingindo US$ 43.061 milhões, um avanço de 6,8% frente ao mesmo primeiro semestre de 2022, sob influência do aumento significativo do quantum exportado (+10,2%), que mais do que compensou a queda dos preços de commodities do setor. Essa evolução positiva está associada ao crescimento das exportações para a China.

Na indústria extrativa, embora o quantum exportado também tenha aumentado (+18,2%), o efeito-preço negativo foi mais intenso do que na agropecuária, resultando numa queda do valor exportado de 4%. Esta queda decorreu, sobretudo, da deflação do preço internacional do petróleo. Com isso, as vendas externas desse setor somaram US$ 35.139 milhões no 1º semestre de 2023.

Já as vendas externas da indústria de transformação sofreram a influência negativa do efeito-quantidade (queda de 1,2%) – associado à desaceleração da demanda externa –, mas um efeito-preço ligeiramente positivo – associado a contratos de exportação de produtos manufaturados derivados de commodities efetuados quando as cotações internacionais estavam num patamar mais elevado. O resultado líquido foi uma estabilidade frente ao mesmo semestre de 2022. Com isso, as exportações do setor somaram US$ 86.393 milhões.

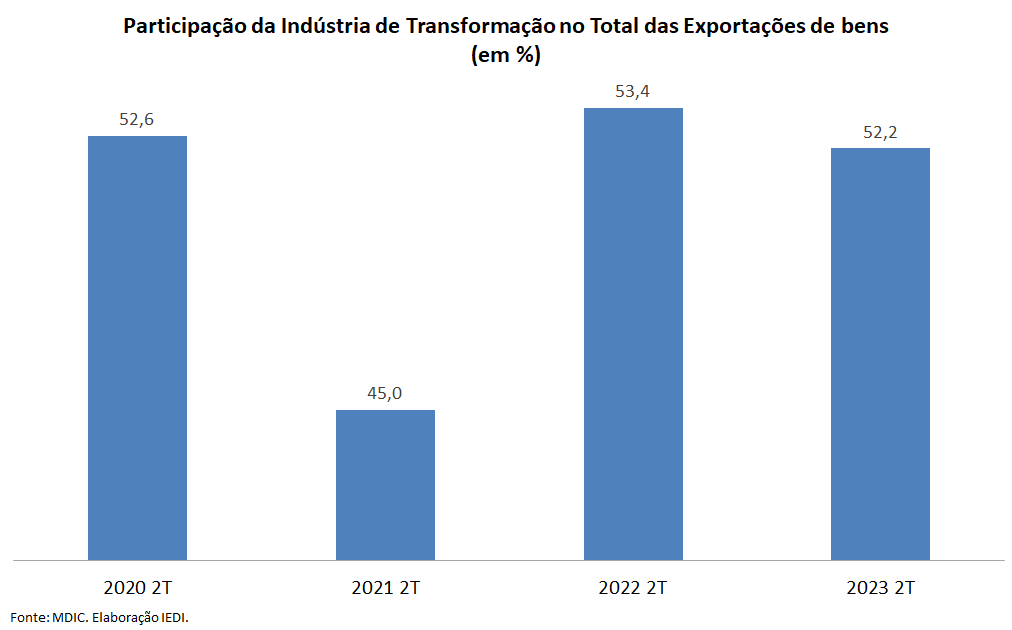

Neste contexto, a indústria de transformação continuou sendo o líder nas nossas vendas externas de bens, mas sua participação no total recuou ligeiramente de 53,4% no 1º trimestre de 2022 para 52,3% no 2º trimestre de 2023, praticamente o mesmo patamar registrado no 2º trimestre de 2022.

Comparando o desempenho do acumulado do ano com o registrado no 2º trimestre de 2003, nota-se uma intensificação do efeito-quantum nos três setores. No trimestre, as quantidades exportadas avançaram 28,4% na agropecuária e 20,4% na indústria extrativa e recuaram 1,4% na indústria de transformação. Com isso, no 2º trimestre, as vendas externas deste último setor recuaram 5%.

Já as importações de bens recuaram 7,1% no 1º semestre de 2023 frente ao mesmo período do ano anterior porque o recuo dos preços das commodities se somou à pequena queda do quantum importado (-0,3%). Esta pequena queda decorreu do aumento das quantidades importadas da indústria extrativa (+5,6%), que praticamente anulou a retração de 0,9% na indústria de transformação. Isto quer dizer que a desaceleração do mercado interno no início de 2023 já começou a surtir efeito nas compras externas do setor.

O efeito-preço foi negativo nos três setores devido à queda das cotações internacionais das commodities importadas pelo Brasil. O maior recuo foi registrado na indústria extrativa, devido à deflação do preço do petróleo, já que o Brasil é importador de derivados desta commodity energética. Com isso, o valor importado pelo setor caiu 26,1%.

Na agropecuária, a queda do valor exportado foi menor, mas também significativa (-18,6%), enquanto na indústria de transformação, o efeito-preço foi menos intenso, resultando numa queda de 4,7% das importações.

Comparando o desempenho do acumulado do ano com o registrado no 2º trimestre de 2003, assim como no caso das exportações, nota-se uma intensificação do efeito-quantum na agropecuária e na indústria extrativa (quantidades exportadas recuaram 26% e avançaram 29,4%, respectivamente). Já indústria de transformação, a queda do quantum foi menor (-0,5%).

Por dentro das exportações da indústria de transformação

No 1º semestre de 2023, as exportações de 11 ramos da indústria de transformação num total de 23 ramos (48% deles) aumentaram frente ao mesmo período do ano anterior. Este desempenho é significativamente inferior ao panorama de 2022, quando as vendas externas de 21 ramos industriais avançaram no acumulado do ano, como discutiu a Carta IEDI n. 1195.

No período em tela, só não houve mudança na 1ª posição, que continuou ocupada por “Outros equipamentos de transporte”, cujas exportações avançaram 43,7% frente ao 1º semestre de 2022. “Maquinas e equipamentos” assumiu a 2ª posição (+17%) e “Fabricação de produtos de tabaco”, a 3ª colocação (+16,3%), seguido por “Fabricação de veículos automóveis, reboques e semi-reboques” (+14,8%).

Os demais setores com desempenho positivo em ordem decrescente foram: “Produtos informáticos, eletrônicos e ópticos”, “Fabricação de bebidas”, “Fabricação de produtos farmacêuticos básicos e preparação farmacêuticas”, “Fabricação de produtos alimentícios”, “Outras manufaturas”, “Fabricação de equipamentos elétricos” e “Fabricação de produtos de papel”.

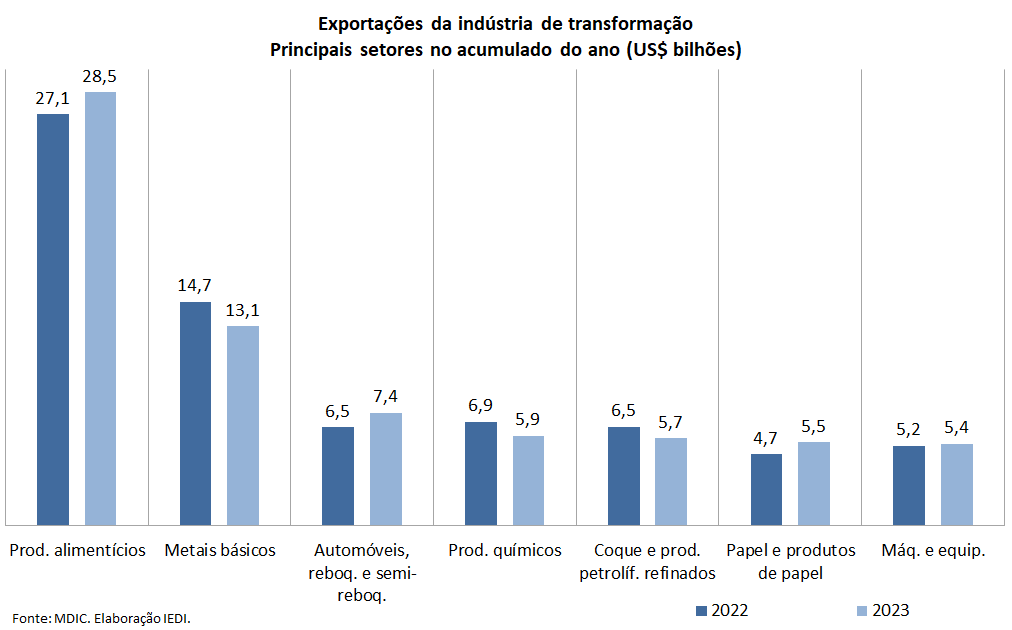

O ranking por valor exportado dos sete principais setores da indústria de transformação também sofreu algumas mudanças, exceto nas primeira, segunda e quinta posições, que continuaram sendo ocupadas por “Produtos alimentícios”, “Metais básicos” e “Coque e produtos petrolíferos refinados”, respectivamente.

Houve “dança das cadeiras” entre as terceira e quarta posições – com “Automóveis, reboques e semi-reboques” passando na dianteira de “Produtos químicos” – e nas duas últimas posições – com “Produtos de papel” assumindo a sexta posição e “Máquinas e equipamentos” a sétima.