Carta IEDI

Indústria: oito fatores mitigadores da queda de janeiro

À primeira vista, 2024 começou pior do que 2023 para a indústria brasileira ao registrar a queda mais intensa desde abr/21, na série com ajuste sazonal. Embora não haja como negar o sinal negativo de jan/24, há fatores atenuantes importantes que acabaram sendo ofuscados pelo desempenho agregado.

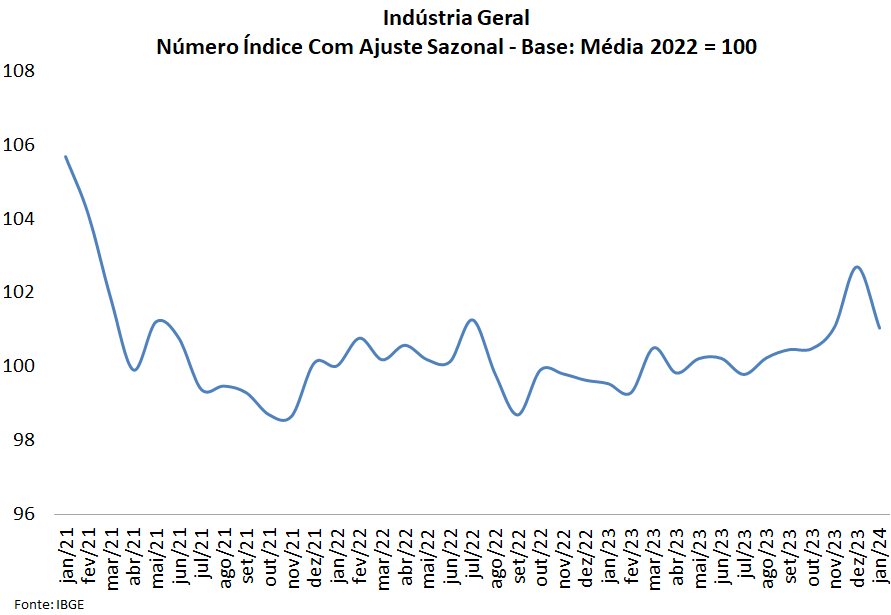

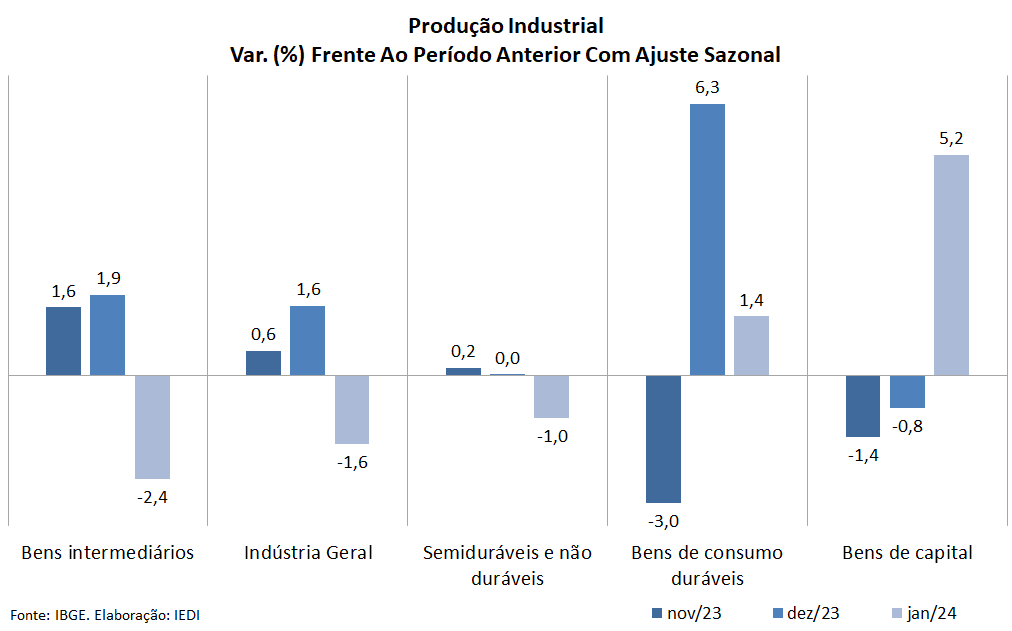

Os dados do IBGE registraram recuo de -1,6% em jan/24 na comparação com o mês anterior, já descontados os efeitos sazonais. Com isso, anulou-se a alta de +1,6% de dez/23, dado que foi revisto para cima nesta última divulgação (+1,1% na edição anterior da pesquisa).

Muito disto, porém, está concentrado no ramo extrativo, que cuja produção caiu -6,3%, após dois meses seguidos de expansão (+3,4% em nov/23 e +3,2% em dez/23). Vale lembrar que esta parcela da indústria se saiu muito bem em 2023, acumulando expansão de +7% ante variação de somente +0,2% para a indústria como um todo.

Mas não é só este aspecto a mitigar a queda de jan/24. Uma leitura mais atenta aponta ao menos oito outros fatores:

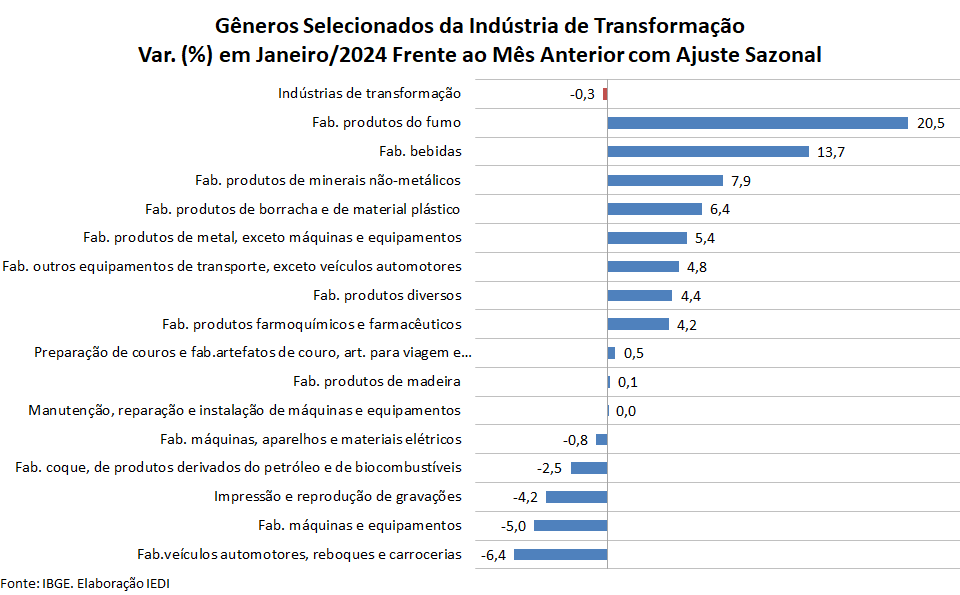

Em primeiro lugar, o número de ramos sem crescimento não apenas foi minoritário neste início de ano, como diminuiu em comparação com o final de 2023. Dos 25 ramos acompanhados, 8 ficaram estáveis ou perderam produção em jan/24 contra 11 ramos em dez/23. Isso equivale a 32% ante 44%, respectivamente.

Em segundo lugar, dos ramos que lograram aumento de produção em jan/24, representando 68% do total, uma fração majoritária deles (82%) se saiu melhor do que em des/23, sempre considerando os dados com ajuste sazonal, que dão o tom mais de curto prazo.

Em terceiro lugar, os macrossetores que acumularam mais meses adversos ao longo de 2023 conseguiram ampliar produção nesta entrada de ano. Foi notadamente o caso de bens de capital (+5,2%), mas também de bens de consumo duráveis (+1,4%).

Em quarto lugar, em uma perspectiva regional, também foi minoritário o número de parques industriais no vermelho em jan/24: seis das quinze localidades acompanhadas pelo IBGE ou 40% do total.

Em quinto lugar, a indústria de São Paulo, que é o maior e mais diversificado parque industrial do país, não acompanhou o agregado nacional e registrou crescimento de +0,8%, ficando acima do patamar pré-pandemia (+0,4% ante fev/20).

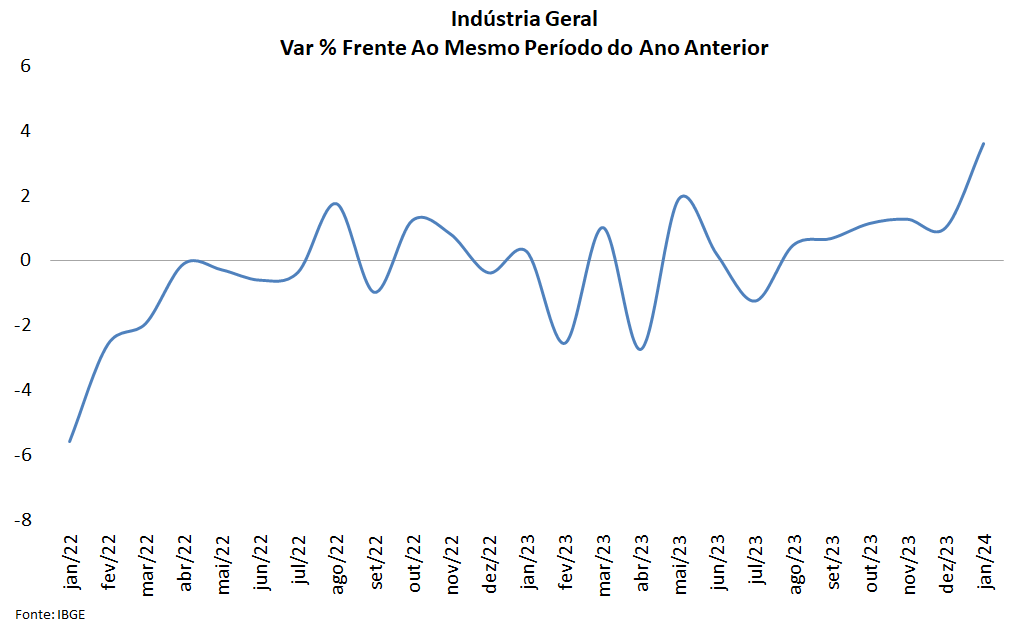

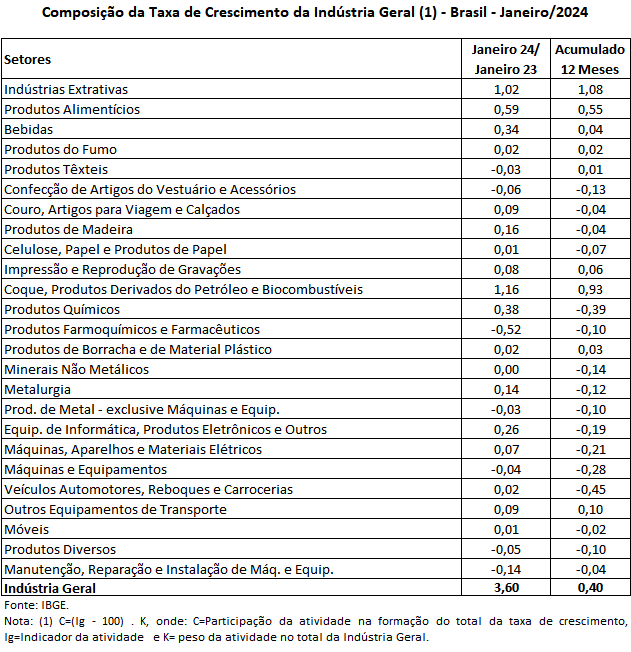

Em sexto lugar, na comparação interanual, isto é, frente ao mesmo período do ano anterior, houve crescimento não apenas para a indústria geral, como para todos os seus macrossetores. Embora uma base de comparação modesta tenha ajudado, a alta na indústria geral, de +3,6%, foi a mais elevada desde jun/21 (+12,1%), quando o setor ainda respondia aos efeitos negativos da pandemia de Covid-19 do ano anterior.

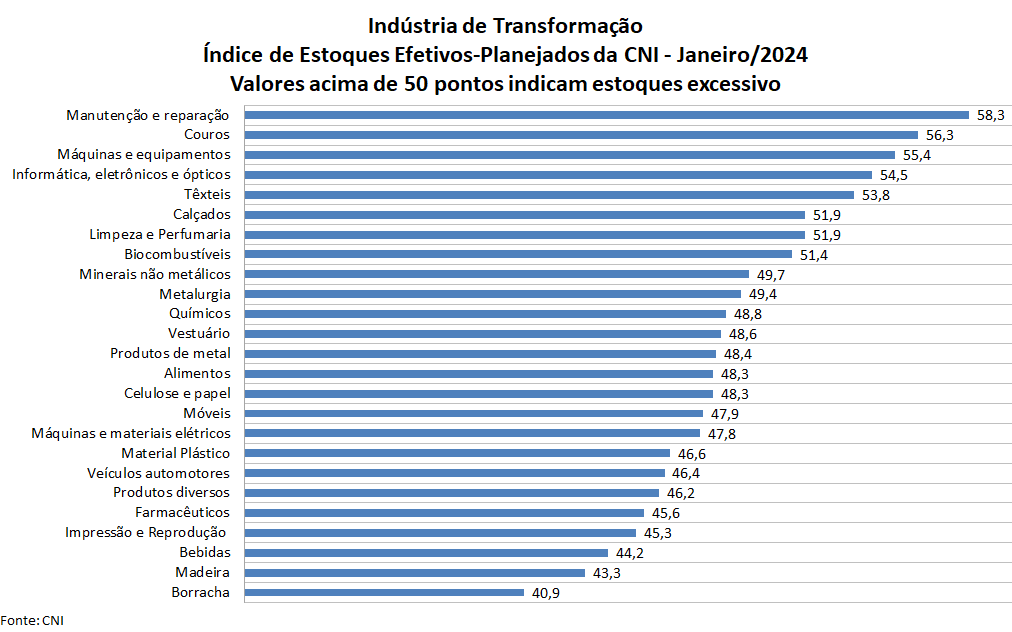

Em sétimo lugar, os estoques foram considerados excessivos por um número minoritário de ramos da indústria de transformação: 32%, segundo levantamento da CNI. Ou seja, estoques elevados não serão obstáculo para o aumento da produção nos meses seguintes para a maior parte do setor.

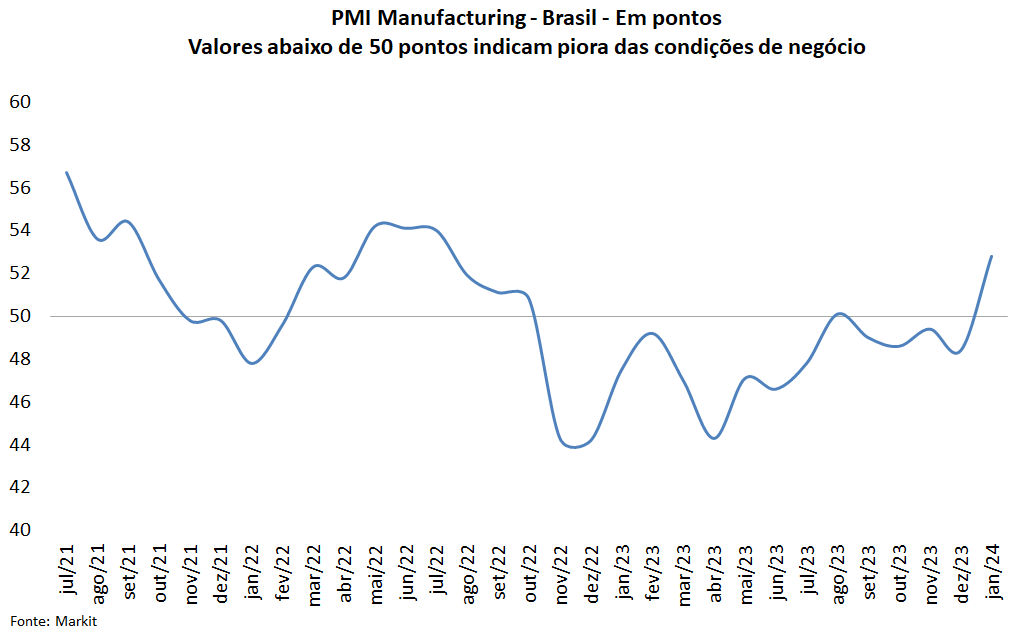

Em oitavo lugar, os indicadores de confiança dos empresários da indústria de transformação ficaram estáveis na passagem de jan/24 para fev/24, de acordo a FGV e a CNI. Além disso, o PMI Manufacturing do Brasil, outro indicador de alta frequência utilizado para avaliar o dinamismo do setor, subiu de 52,8 pontos em jan/24 para 54,1 pontos em fev/24, indicando melhora do quadro de negócios.

Estes indícios favoráveis na entrada de 2024 não significam que a indústria não passará por momentos de volatilidade, nem que esteja garantida uma trajetória de aceleração. Apenas mitigam o declínio do agregado do setor.

Apesar disso, 2024 tem muito para ser um ano mais positivo para a indústria. Isso porque a queda da taxa básica de juros (Selic) deve se fazer sentir mais claramente nas taxas de empréstimos aos tomadores finais, criando um ambiente menos adverso ao investimento.

Como discutido na Análise de 01/03 “PIB 2023: mais setor externo, menos investimento”, a formação bruta de capital fixo, a indústria de transformação e a indústria da construção formam a parte do PIB que pior se saiu em 2023.

Ações de política econômica, como o PAC, a Depreciação Acelerada, o Plano Mais Produção, entre outros, se bem implementados, tendem a ter efeitos dinamizadores sobre a produção industrial do país. A NIB, por sua vez, tem o poder de promover melhorias produtivas, por meio do apoio à digitalização e produtividade, à descarbonização e à agregação de valor.

Resultados da Indústria

Depois de ter encerrado o ano de 2023 quase estagnada (+0,2%), a indústria entra em 2024 no negativo. Na série com ajuste sazonal, a indústria brasileira teve um avanço de +1,6% em dez/23 frente ao mês anterior, o que, segundo os dados revisados pelo IBGE, foi o mais intenso desde set/20. Em jan/24, entretanto, a produção industrial recuou -1,6%.

Com o resultado do primeiro mês de 2024, produção industrial volta a se encontrar -0,8% abaixo do patamar pré-pandemia (fev/20) e -17,5% abaixo do nível recorde alcançado em mai/11.

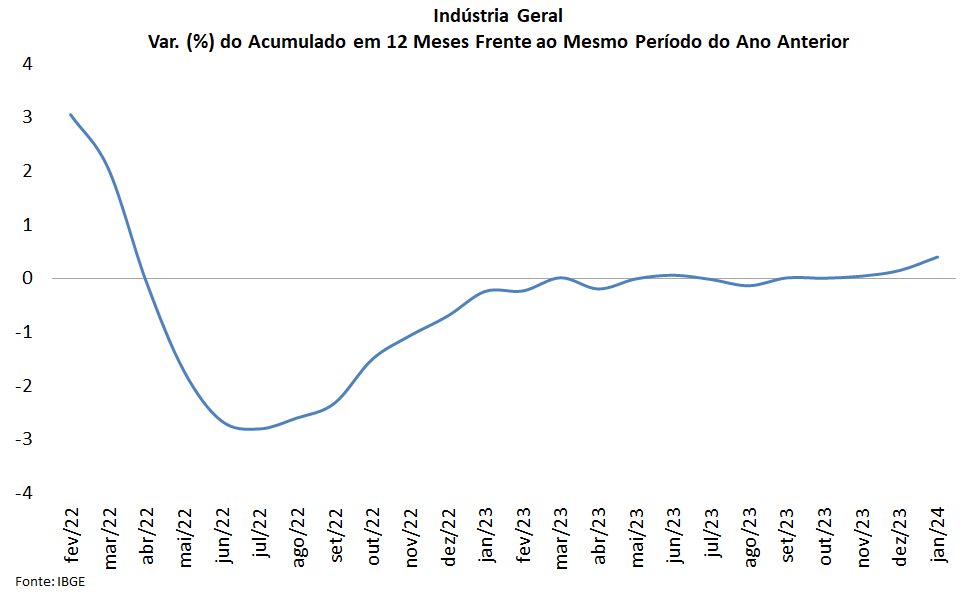

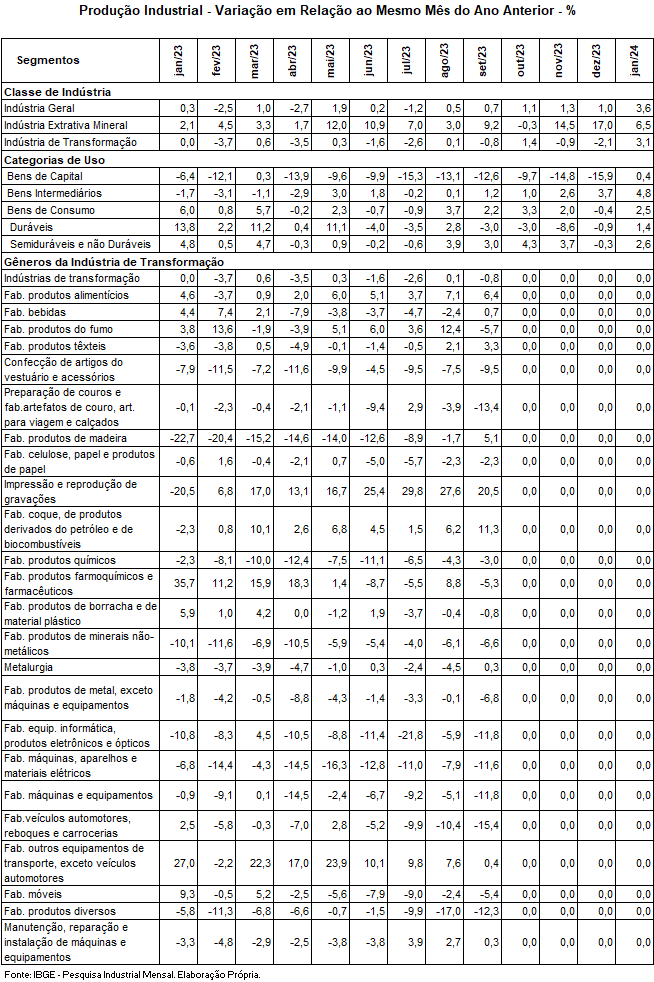

Frente a janeiro de 2023, na série sem ajuste sazonal, o desempenho industrial neste início de ano foi melhor, crescendo +3,6%. É verdade que uma base de comparação modesta ajudou, mas esta alta de +3,6% foi o sexto resultado positivo consecutivo neste tipo de comparação e a taxa mais elevada desde jun/21 (+12,1%), quando o setor ainda respondia aos efeitos negativos da pandemia de Covid-19.

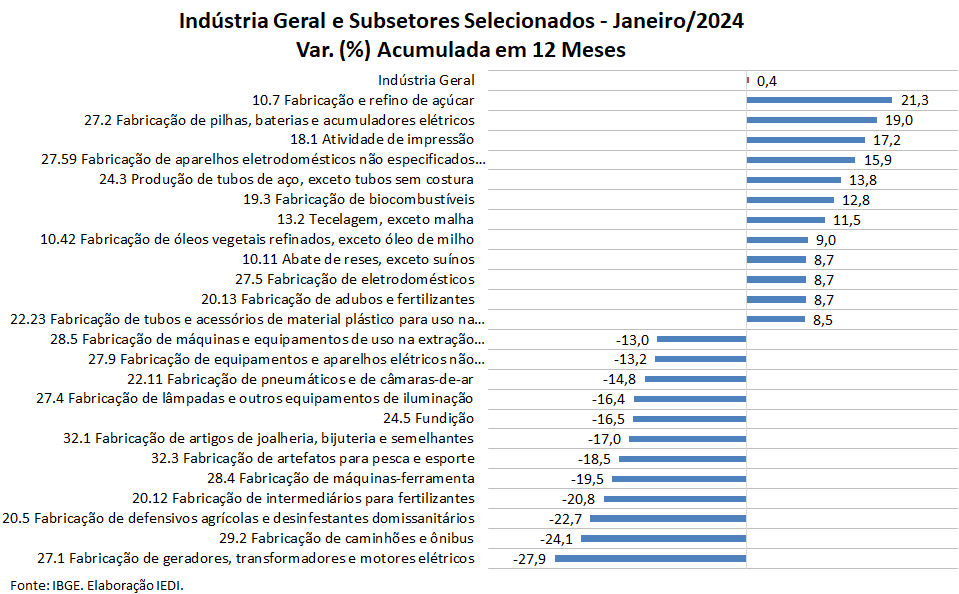

No indicador acumulado nos últimos 12 meses, o setor registrou crescimento de +0,4% em jan/24. intensificando o ritmo frente ao resultado registrado em dez/23 (+0,2%), quando interrompeu o comportamento de estabilidade observado em novembro (0,0%), outubro (0,0%) e setembro (0,0%) de 2023.

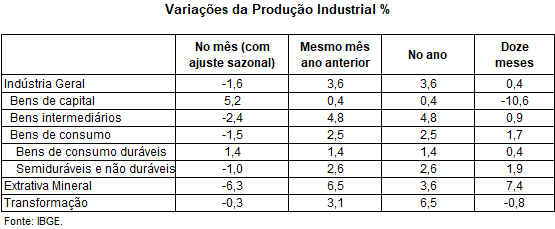

Em relação às grandes categorias industriais, na comparação entre jan/24 e dez/23, na série com ajuste sazonal, houve variação negativa em metade dos macrossetores industriais. Bens intermediários (-2,4%) e bens de consumo semi e não duráveis (-1,0%) assinalaram as taxas negativas, com a primeira interrompendo quatro meses seguidos de avanço na produção, período em que acumulou expansão de +5,0%; e a segunda marcando o primeiro resultado negativo desde out/23 (-0,2%).

Por outro lado, os setores produtores de bens de consumo duráveis (+1,4%) e de bens de capital (+5,2%) apontaram os resultados positivos em jan/24, com o primeiro registrando crescimento de +7,8% em dois meses consecutivos de avanço na produção; e o último eliminando a redução de -4,8% acumulada no período set-dez/23.

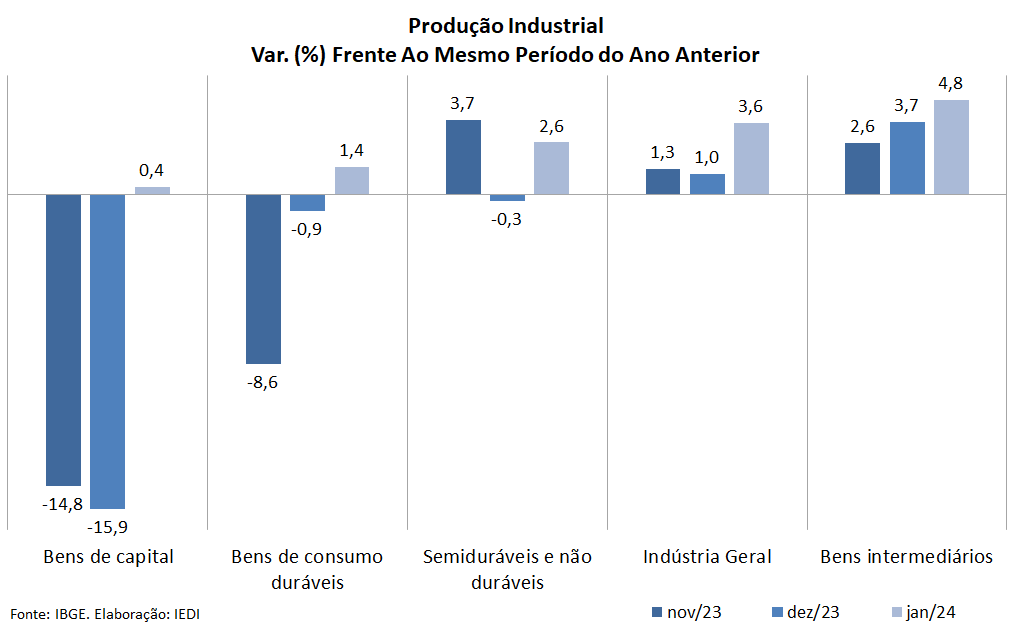

Na comparação com jan/23, a alta de +3,6% da indústria geral foi puxada por todos os quatro macrossetores. A categoria de bens intermediários (+4,8%) assinalou em jan/24 a expansão mais acentuada. Os setores produtores de bens de consumo semi e não duráveis (+2,6%), de bens de consumo duráveis (+1,4%) e de bens de capital (+0,4%) registraram as demais taxas positivas nesse mês.

O segmento de bens intermediários cresceu +4,8% em jan/24 frente a jan/23, sexta taxa positiva consecutiva nesse tipo de comparação e a mais intensa desde jun/21 (+10,9%). O resultado foi explicado principalmente pelos avanços nos setores produtores de coque, produtos derivados do petróleo e biocombustíveis (+10,1%), indústrias extrativas (+6,5%), produtos alimentícios (+5,1%) e produtos químicos (+4,1%), entre outros. Por outro lado, as pressões negativas foram registradas por produtos têxteis (-3,7%), produtos de metal (-1,4%), produtos de minerais não metálicos (-0,1%) e produtos de borracha e de material plástico (-0,1%).

A produção de bens de consumo semi e não duráveis cresceu +2,6% frente jan/23, após interromper em dez/23 (-0,3%) quatro meses consecutivos de taxas positivas nesse tipo de comparação. O desempenho positivo nesse mês foi explicado, principalmente, pelo avanço na produção de alimentos e bebidas elaborados para consumo doméstico (+5,2%), carburantes (+6,3%), de semiduráveis (+1,4%) e de alimentos e bebidas básicos para consumo doméstico (+15,7%). Por outro lado, o grupamento de não duráveis (-5,5%) assinalou o único impacto negativo nesse mês, pressionado, em grande medida, pela menor produção de medicamentos.

Bens de consumo duráveis avançou +1,4% em jan/24, interrompendo quatro meses consecutivos de queda na produção: dezembro (-0,9%), novembro (-8,6%), outubro (-3,0%) e setembro (-3,0%) de 2023. Nesse mês, o macrossetor foi impulsionado pela expansão de eletrodomésticos da “linha marrom” (+16,8%), outros eletrodomésticos (+53,3%), eletrodomésticos da “linha branca” (+2,1%) e de motocicletas (+14,1%). Por outro lado, o impacto negativo mais importante veio da menor produção de automóveis (-11,1%).

O setor produtor de bens de capital cresceu +0,4% frente a igual mês do ano anterior, interrompendo nove meses de taxas negativas consecutivas nesse tipo de comparação. Na formação do índice desse mês, o segmento foi influenciado pelos avanços observados nos grupamentos de bens de capital de uso misto (+30,9%), equipamentos de transporte (+3,0%) e para fins industriais (+2,6%). Por outro lado, os principais impactos negativos foram registrados por bens de capital agrícolas (-14,7%), para energia elétrica (-10,4%) e para construção (-17,5%).

Por dentro da Indústria de Transformação

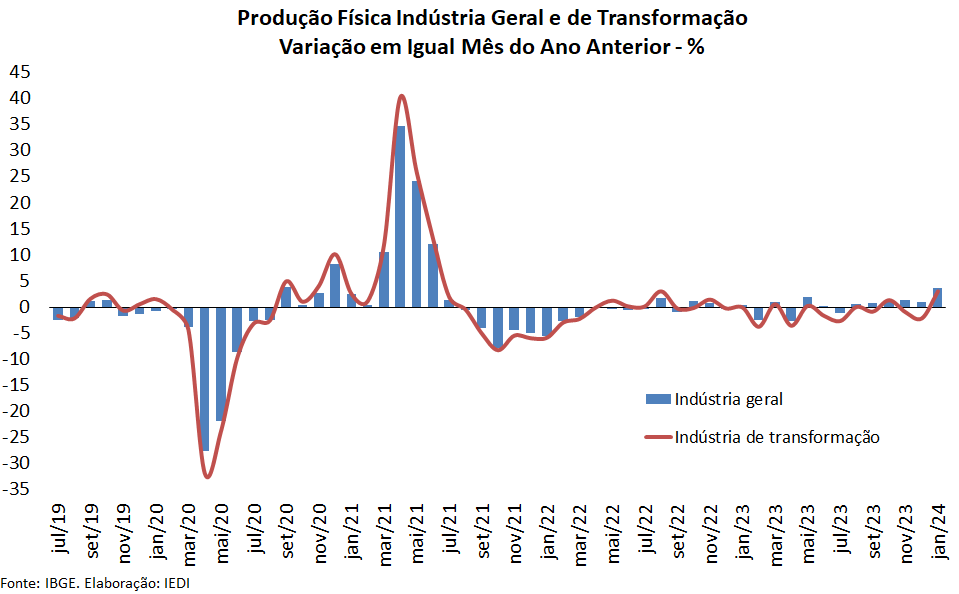

A variação negativa (-1,6%) da produção da indústria geral em jan/24 frente a dez/23, na série livre dos efeitos sazonais, foi acompanhada de variação de -0,3% na indústria de transformação e de -6,3% no ramo extrativo.

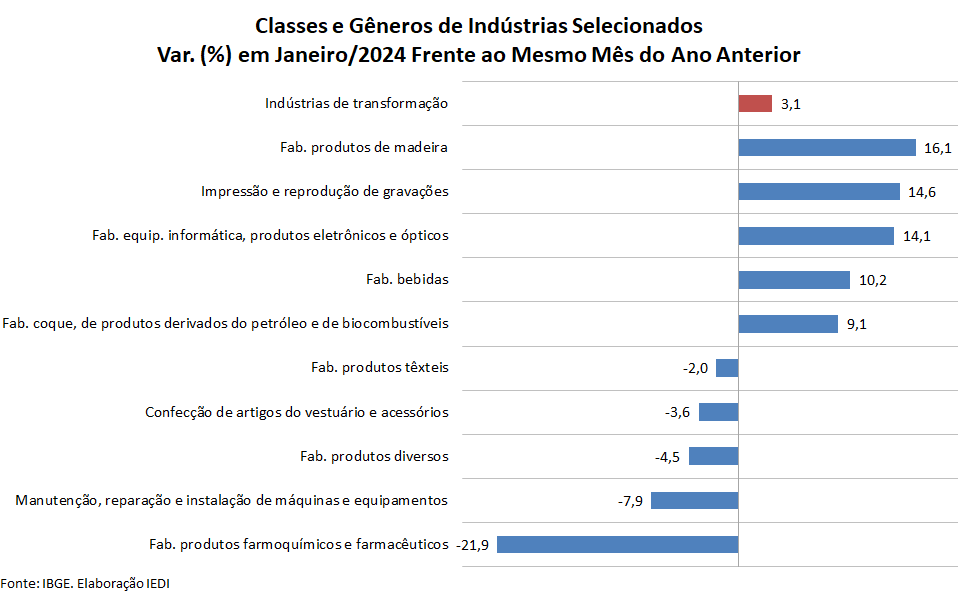

Na comparação com jan/23, enquanto a indústria geral avançou +3,6%, o desempenho da indústria de transformação foi de +3,1%. O ramo extrativo também assinalou alta, mas de maior magnitude (+6,5%).

Na variação negativa de -1,6% da atividade industrial na passagem de dez/23 para jan/24, 6 dos 25 ramos industriais pesquisados mostraram redução na produção. Entre as atividades, as influências negativas mais importantes na indústria de transformação foram assinaladas por: produtos alimentícios (-5,0%), artigos do vestuário e acessórios (-6,4%) e produtos têxteis (-4,2%).

Por outro lado, entre as atividades que apontaram expansão na produção, produtos químicos (+7,9%), equipamentos de informática, produtos eletrônicos e ópticos (+13,7%), veículos automotores, reboques e carrocerias (+4,0%) e máquinas e equipamentos (+6,4%) exerceram os principais impactos em jan/24.

Na comparação com jan/23, o setor industrial assinalou avanço de +3,6% em jan/24, com resultados positivos em 17 dos 25 ramos, 46 dos 80 grupos e 49,8% dos 789 produtos pesquisados. Vale citar que jan/24 (22 dias) teve o mesmo número de dias úteis que igual mês do ano anterior (22), portanto, não houve efeito calendário.

Entre as atividades, as principais influências positivas foram: coque, produtos derivados do petróleo e biocombustíveis (+9,1%), produtos alimentícios (+3,8%), produtos químicos (+5,2%), bebidas (+10,2%) e equipamentos de informática, produtos eletrônicos e ópticos (+14,1%), entre outros.

Em direção oposta, entre as 8 atividades que tiveram redução de produção, o setor produtor de farmoquímicos e farmacêuticos (-21,9%) exerceu a maior influência na formação da média da indústria, pressionada, em grande medida, pela menor produção de medicamentos. Outros impactos negativos importantes foram assinalados por manutenção, reparação e instalação de máquinas e equipamentos (-7,9%) e confecção de artigos do vestuário e acessórios (-3,6%).

Utilização de Capacidade

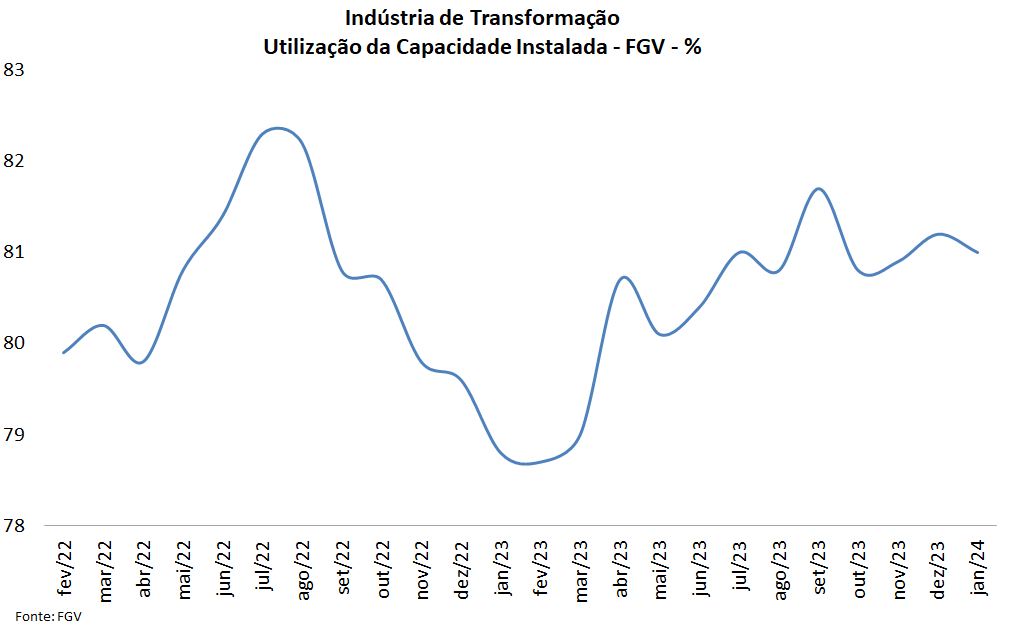

A utilização da capacidade instalada da indústria de transformação, de acordo com a série da FGV com ajustes sazonais, recuou -0,2 ponto percentual na passagem de dez/23 (81,2%) para jan/24, quando registrou valor de 81,0%, após dois meses consecutivos de alta. Em fev/24, a utilização da capacidade instalada caiu mais uma vez, atingindo 80,8%.

Dessa forma, em jan/24, a capacidade utilizada na indústria ficou 4,8 pontos percentuais acima do indicador pré-pandemia (fev/20:76,2%) e 1,4 pontos acima da média histórica (79,6%).

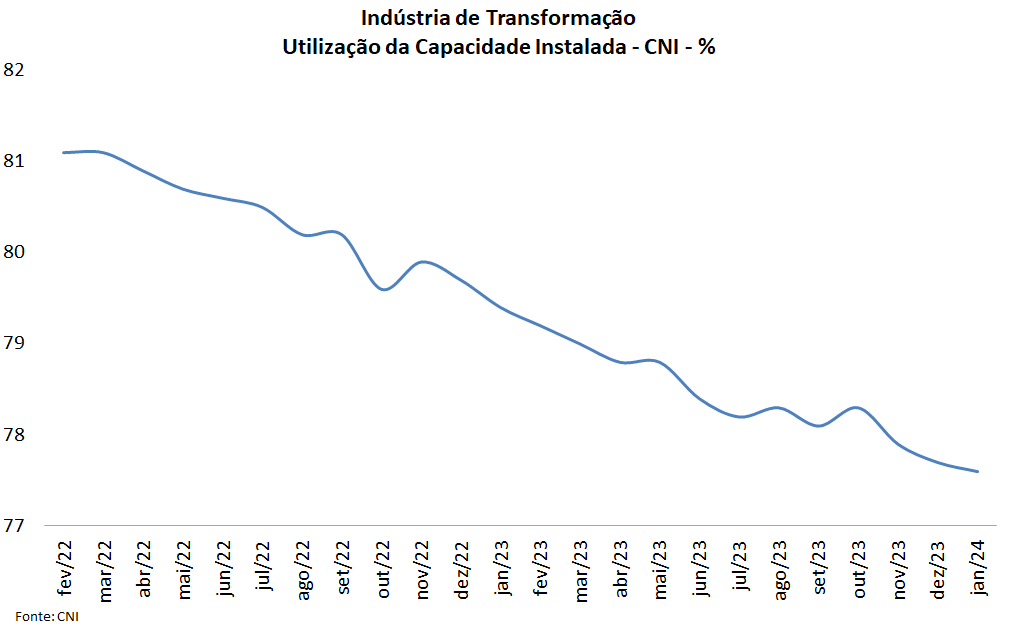

De acordo com os dados da CNI, a utilização da capacidade instalada da indústria de transformação também recuou um pouco, de 77,7% para 77,6% na passagem entre dez/23 e jan/24 na série com ajuste sazonal. Desde o segundo semestre de 2021 o indicador se encontra em uma leve tendência de queda. Na comparação com jan/23, a variação foi de -1,9 p.p..

Com isso, a capacidade utilizada na indústria ficou 1,0 ponto percentual acima do indicador pré-pandemia (fev/20: 76,7%), e 2,9 p.p. abaixo da média histórica (80,5%).

Estoques

De acordo com os dados da Sondagem Industrial da CNI, o indicador da evolução dos estoques de produtos finais da indústria total ficou em 48,6 pontos, crescendo 0,7 pontos frente a dez/23, porém esse resultado não foi suficiente para superar a queda de -2,9 pontos acumulada no período entre out-dez/23.

No caso do segmento da indústria de transformação, o indicador da CNI avançou de 47,9 pontos em dez/23 para 48,4 pontos em jan/24. A indústria extrativa assinalou mesma dinâmica, visto que foi de 48,4 pontos em dez/23 para 54,3 pontos em jan/24.

Para a indústria geral, o indicador de satisfação dos estoques ficou em 49,6 pontos em jan/24, sinalizando que os estoques estão levemente abaixo do planejado. Vale lembrar que a marca de equilíbrio é dada pelo valor de 50 pontos, acima do qual há excesso de estoques e abaixo dele, estoques menores do que o desejado. No caso do setor extrativo e no caso da indústria de transformação, o indicador de satisfação registrou 54,0 pontos e 49,4 pontos, respectivamente.

Em jan/24, 32% dos ramos industriais apresentarem estoques maiores do que o planejado (acima de 50 pontos). Entre os ramos iguais ou acima de 50 pontos em jan/24 destacam-se: manutenção e reparação (58,3 pontos), couros (56,3 pontos), máquinas e equipamentos (55,4 pontos) e informática, eletrônicos e ópticos (54,5 pontos), entre outros. Ficaram abaixo e mais distantes do equilíbrio os seguintes ramos: borracha (40,9 pontos), madeira (43,3 pontos), bebidas (44,2 pontos), impressão e reprodução (45,3 pontos), farmacêuticos (45,6 pontos) e veículos automotores (46,4 pontos).

Confiança e Expectativas

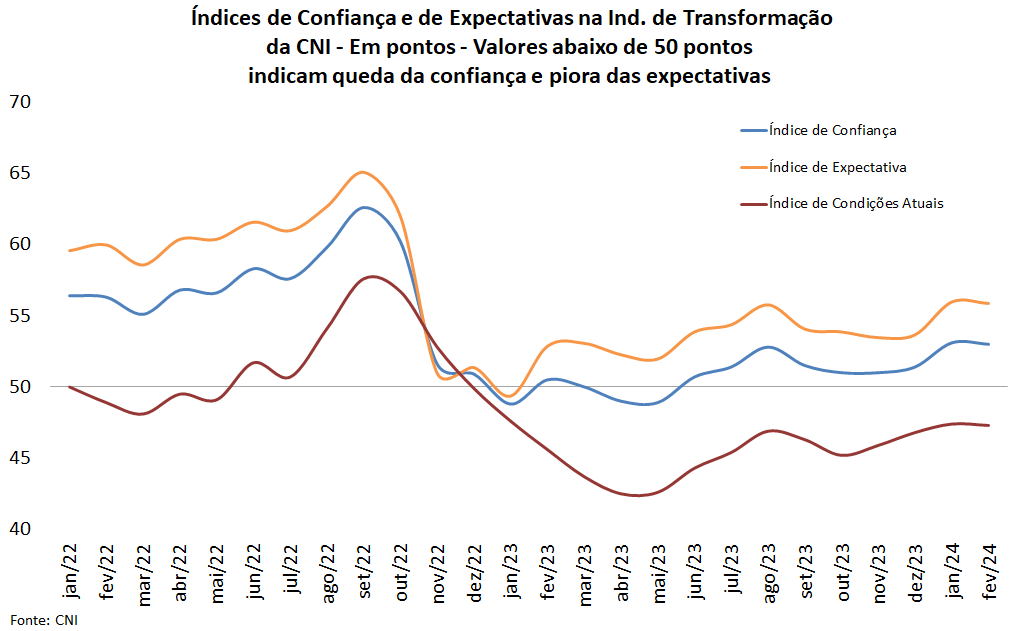

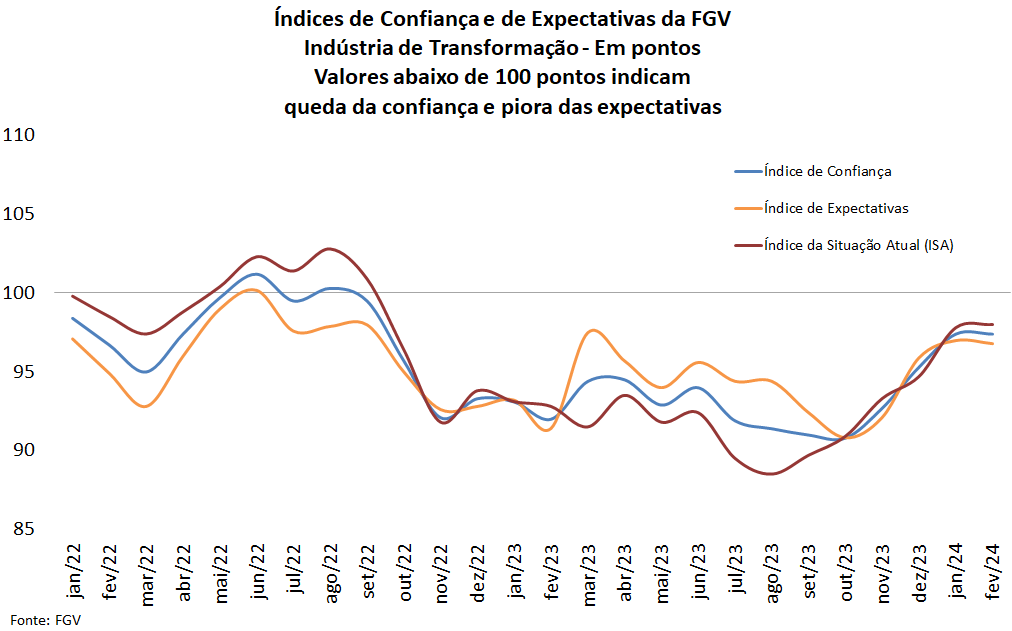

O Índice de Confiança do Empresário da Indústria de Transformação da CNI registrou 53,0 pontos em fev/24, recuando 0,1 ponto em relação a jan/24 (53,1 pontos). Na passagem de jan/24 para fev/24, o componente referente às expectativas em relação ao futuro foi de 56,0 para 55,9 pontos, mantendo-se na zona de otimismo. Já o componente que capta a percepção dos empresários quanto à evolução presente dos negócios também recuou -0,1 p.p., ficando na região pessimista (47,3 pontos).

O Índice de Confiança da Indústria de Transformação (ICI) da FGV, ficou estável na passagem de jan/24 para fev/24, registrando 97,4 pontos, ainda ficando na região de pessimismo, ou seja, abaixo de 100 pontos.

O resultado de fev/24 foi influenciado pela queda do seu componente referente às avaliações da situação futura, que passou de 97,0 pontos em jan/24 para 96,8 pontos em fev/24 e pela alta de mesma magnitude do índice de situação atual, que foi de 97,8 pontos em jan/24 para 98,0 pontos.

Outro indicador utilizado para avaliar a perspectiva do dinamismo da indústria é o Purchasing Managers’ Index – PMI Manufacturing, calculado pela consultoria Markit Financial Information Services. Em jan/24 ficou em 52,8 pontos, subindo para 54,1 pontos em fev/24. Dessa forma, esse indicador permanece acima da marca de 50 pontos, indicando melhora do quadro de negócios do setor.

Anexo Estatístico

Mais Informações

Tabela: Produção Física - Subsetores Industriais

Variação % em Relação ao Mesmo Mês do Ano Anterior (clique aqui)