Carta IEDI

Recuperação e seus desafios

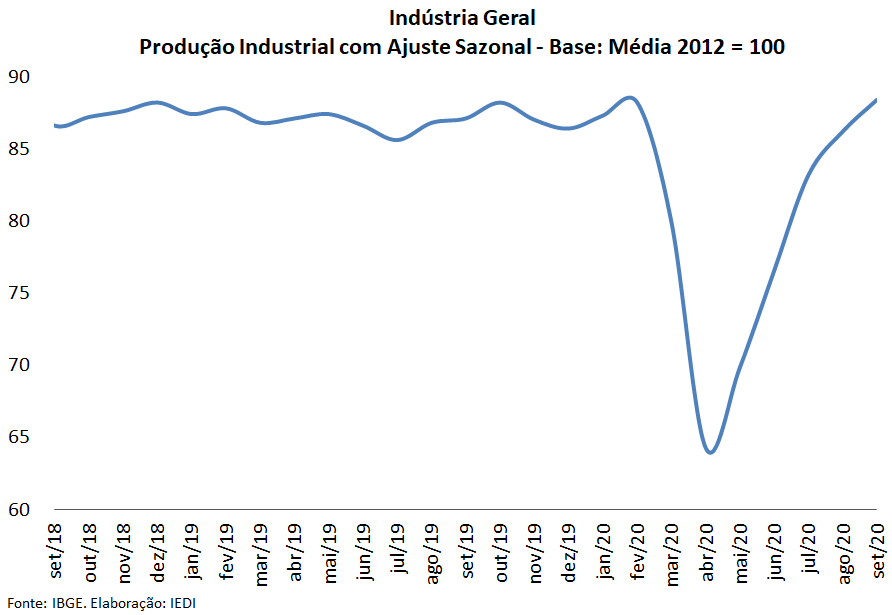

A economia brasileira, desde o mês de maio, vem crescendo sem interrupção, de modo a compensar boa parte das partes provocadas pelo choque inicial da Covid-19 no bimestre de mar-abril de 2020. Até o mês de setembro, porém, este processo permaneceu incompleto e desafios importantes ao ritmo de recuperação ainda precisariam ser superados.

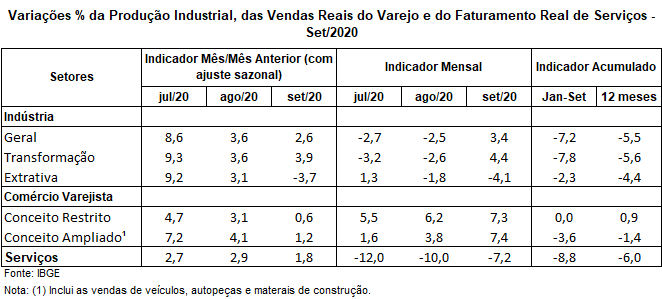

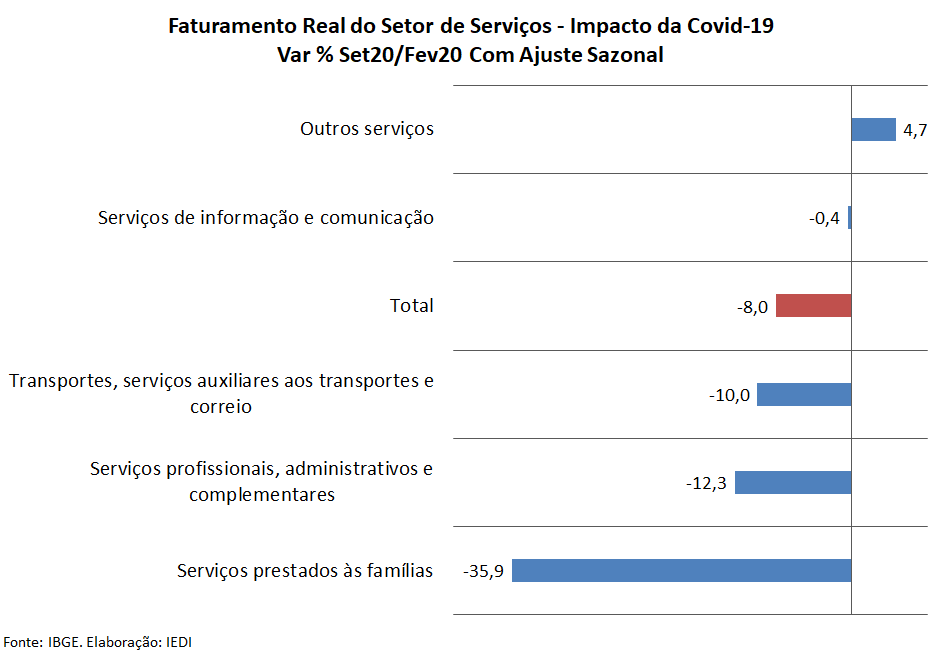

Indústria e comércio varejista já superaram seus níveis de atividade de fev/20, mas o setor de serviços, cuja recuperação é fundamental para a redução do elevado desemprego que o país enfrenta, continua 8% abaixo do seu patamar de faturamento pré-crise.

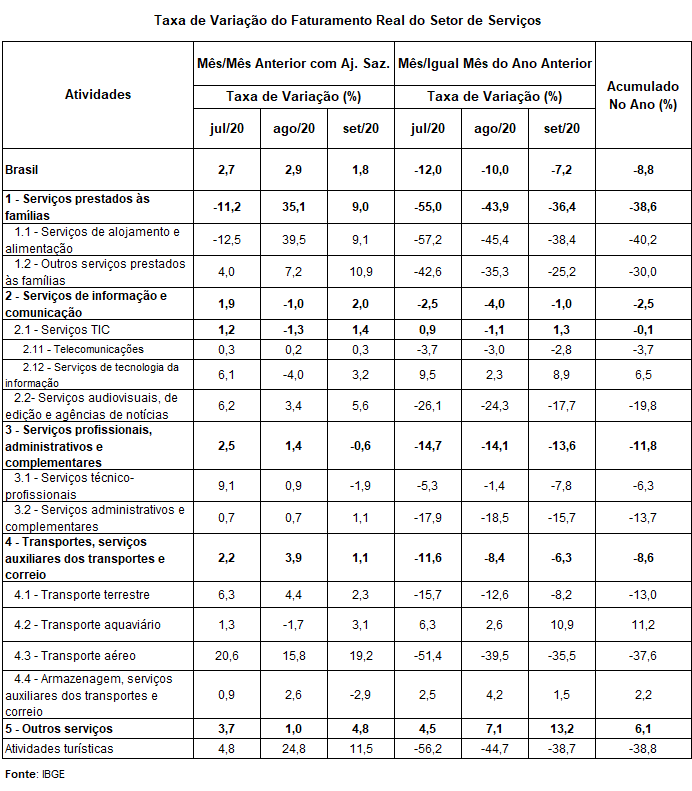

Além disso, mesmo contanto com bases baixas de comparação, os serviços registraram sinais de alguma perda de dinamismo em set/20, crescendo +1,8%, já descontados os efeitos sazonais ante +2,8% em ago/20. O ramo de serviços profissionais, administrativos e complementares, que são demandados pelas empresas, ficou novamente no vermelho, enquanto outros, como transportes, avançaram pouco.

Muito desta recuperação mais restringida dos serviços deriva do fato de o setor reunir algumas das atividades mais afetadas pelo isolamento social e pela perda de renda da população. Ramos que exigem contato direto ou se baseiam na mobilidade das pessoas encontram dificuldades de se normalizar enquanto houver risco de contágio pelo novo coronavírus. O menor nível de atividade econômica geral também contém a reativação dos ramos mais vinculados ao ciclo econômico.

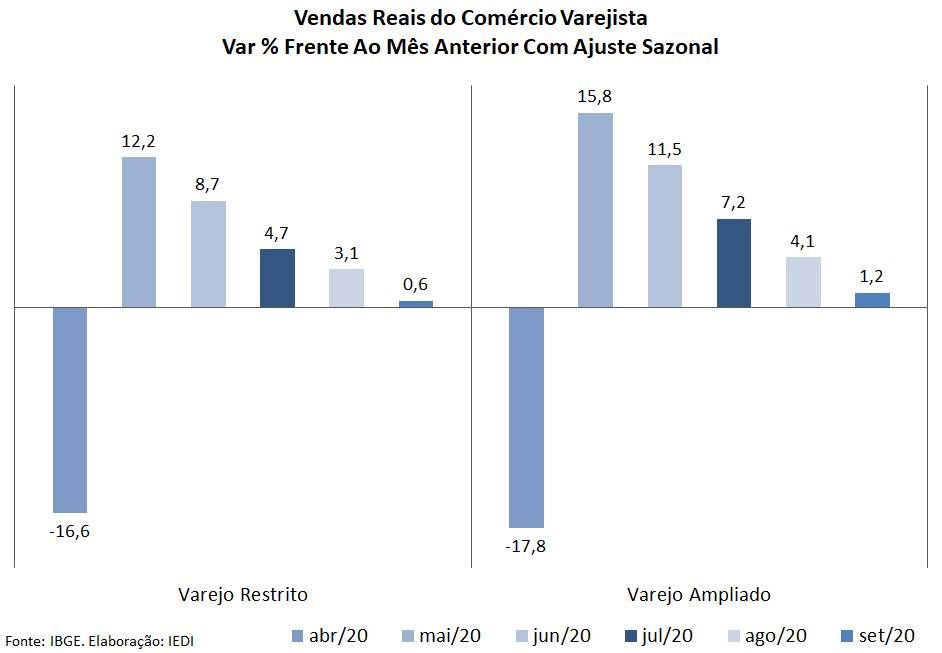

O varejo foi outro setor a apresentar acomodação em set/20, variando apenas +0,6% em seu conceito restrito e +1,2% em seu conceito ampliado, já com ajuste sazonal, embora 70% dos seus ramos tenham ficado no azul. Destacam-se duas razões para isso. Em primeiro lugar, o fator base de comparação já não contribui da mesma forma que antes para a obtenção de taxas mais altas de crescimento.

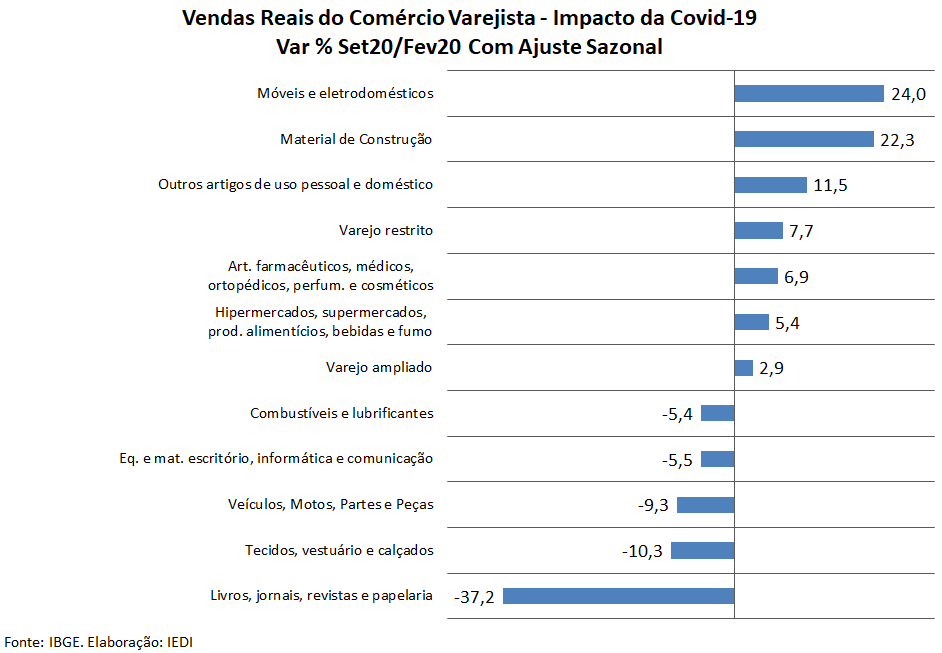

Isso porque o tombo de mar-abr/20, devido à Covid-19, foi em grande medida eliminado em agosto. Agora em setembro, o nível de vendas reais do varejo encontra-se 7,7% acima daquele de fev/20 em seu conceito restrito e 2,9% acima em seu conceito ampliado.

A segunda razão da perda de ritmo do varejo foi o declínio das vendas de supermercados, alimentos, bebidas e fumo. Na passagem de ago/20 para set/20 caíram -0,4%, seu terceiro resultado negativo. Além da flexibilização do isolamento social, que reduziu o consumo em domicílio, pode ter contribuído muito para isso o aumento da inflação de alimentos nos últimos meses.

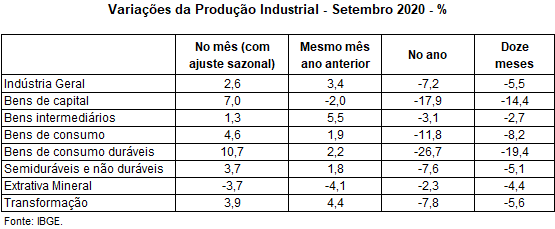

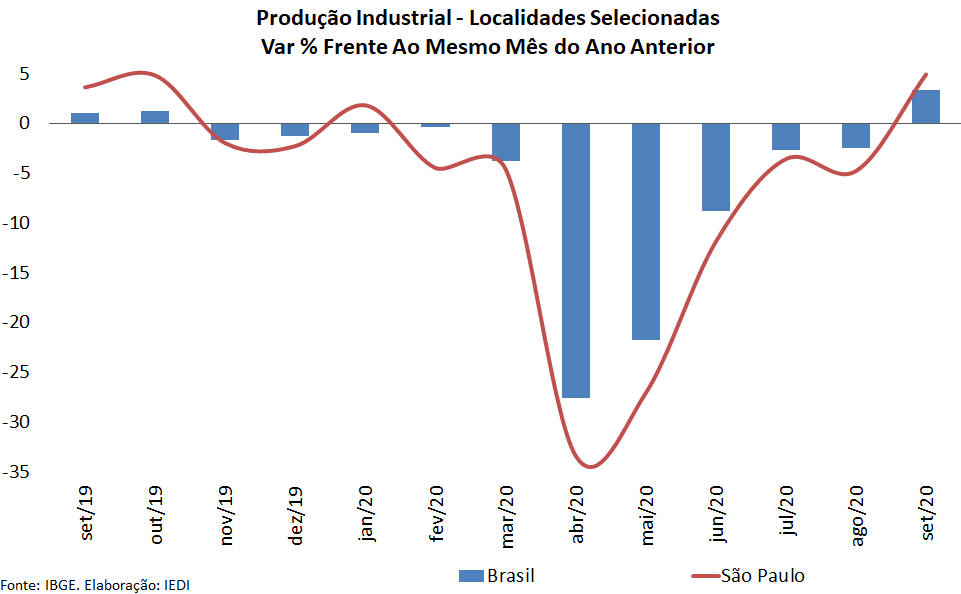

A indústria, que é peça-chave para alavancar a recuperação do PIB e a geração de empregos de qualidade e para equilibrar as contas públicas, dada sua elevada carga tributária, conseguiu crescer +2,6% em set/20, isto é, assim como os demais setores, menos do que em ago/20 (+3,6%), mas isso devido sobretudo ao ramo extrativo (-3,7%).

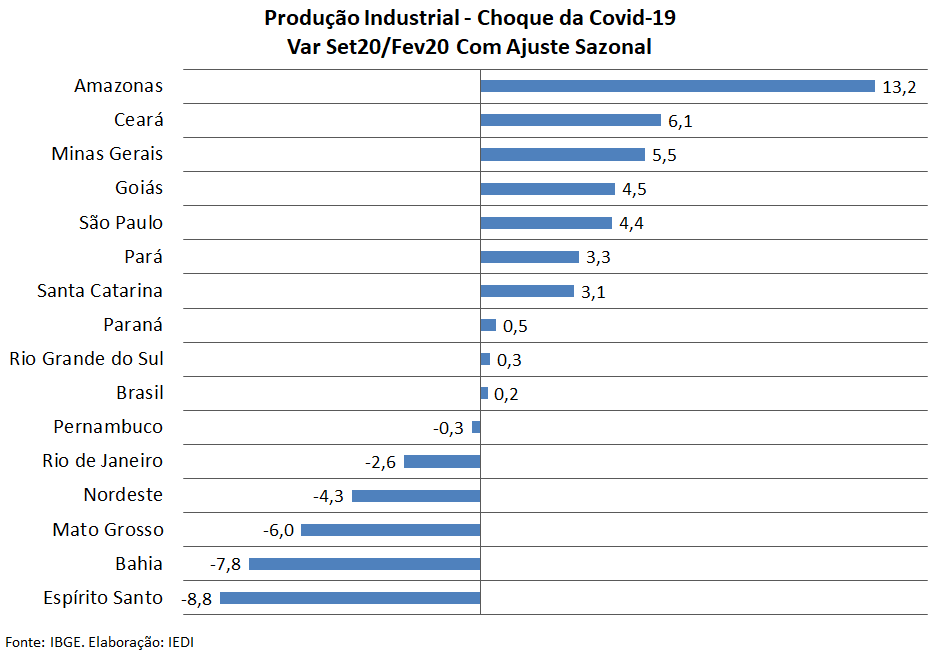

Dos 15 parques industriais acompanhadas pelo IBGE, a produção aumentou em 11 deles em set/20 (73% do total) e 58% já conseguiram retornar a patamares anteriores ao choque da Covid-19. Cresceram bem acima da média nacional parques importantes, como São Paulo (+5% ante ago/20) e os estados do Sul, bem como Amazonas e Espírito Santo.

Com estas evoluções dos principais setores da economia, o Índice IBC-Br do Banco Central, que funciona como uma proxy do PIB, acusou expansão do nível geral de atividade econômica em set/20 de +1,3%, em linha com o resultado de ago/20. Mantido este ritmo de expansão, levará mais dois meses para que seu nível retorne àquele de fev/20. Por ora, está 2,5% abaixo.

A questão é que os próximos meses serão pontuados por desafios a serem superados para que isso ocorra. É o caso da redução do valor do auxílio emergencial às famílias de R$ 600 para R$ 300 no último trimestre do ano, do desemprego elevado e do maior endividamento das empresas, bem como da ocorrência de uma segunda onda de contágio em certas partes do mundo, como na Europa, que pode vir a deteriorar o desempenho de nossas exportações. As expectativas do boletim Focus/BCB em 13/11 apontavam para queda de -4,66% para o PIB 2020.

Indústria

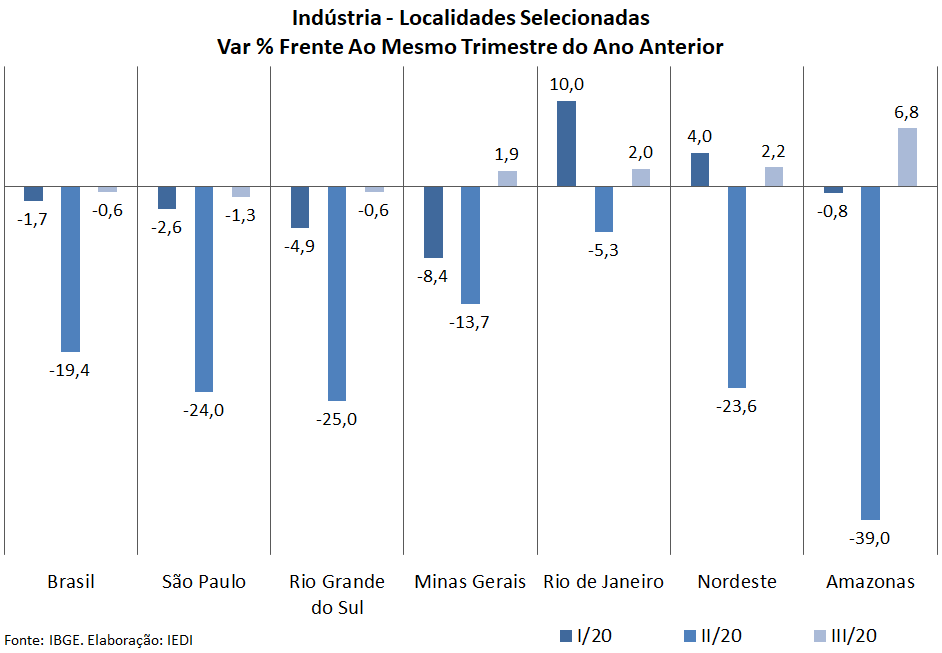

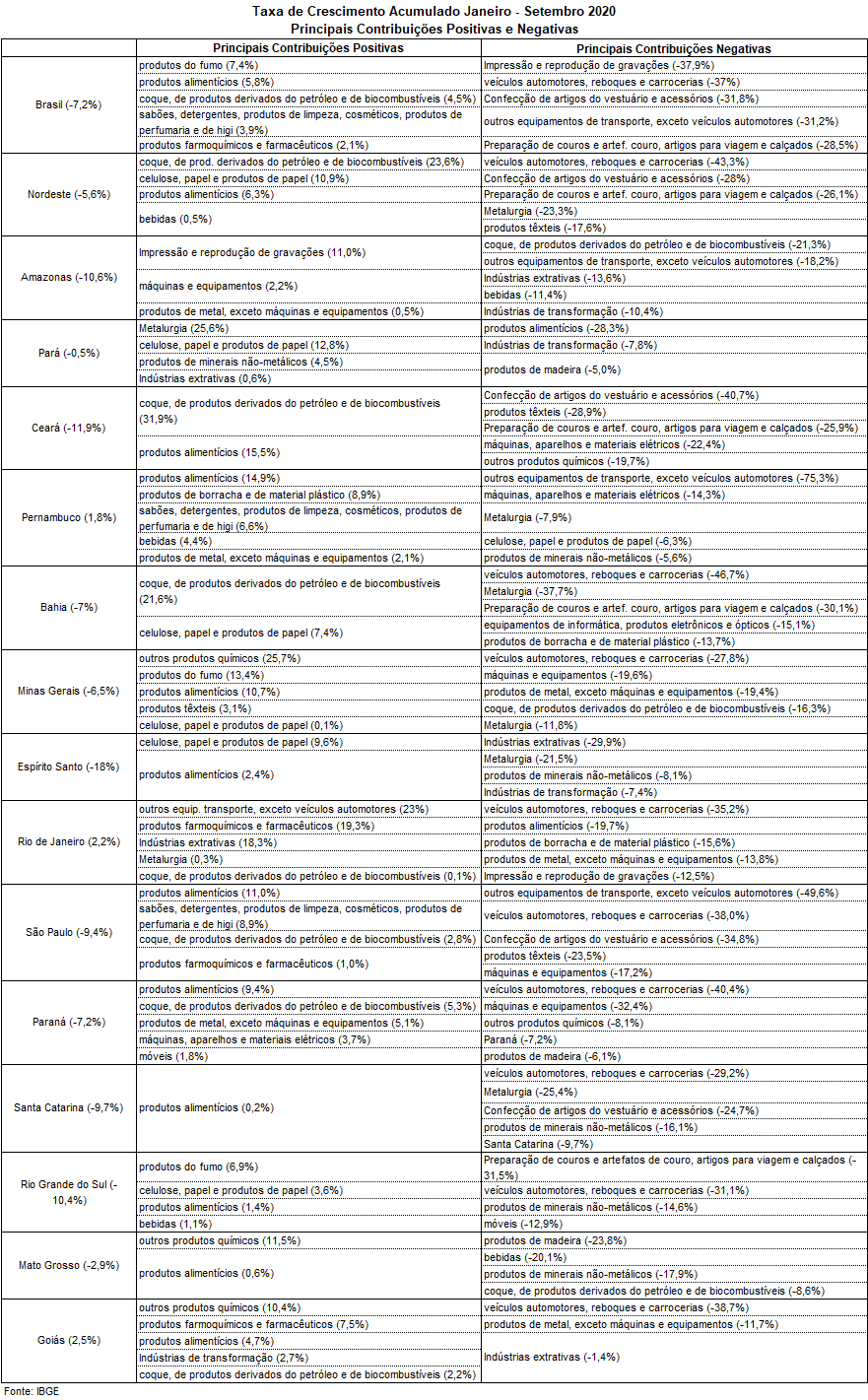

O quinto mês de reação da indústria, registrado em setembro último, assegurou o retorno do setor a níveis de produção anteriores ao choque da Covid-19 no bimestre mar-abr/20. A alta foi de +2,6% na passagem de agosto para setembro, já descontados os efeitos sazonais. Com isso, a produção industrial atingiu um nível 0,2% acima daquele de fev/20, isto é, antes do choque da Covid-19.

Os dados do IBGE mostram que das 15 localidades acompanhadas pelo IBGE, a produção industrial aumentou em 11 em set/20 (73% do total) e 58% já conseguiram retornar a patamares anteriores ao choque da Covid-19.

Setorialmente, os sinais positivos também foram bastante difundidos. Em comparação com ago/20, todos os macrossetores industriais registraram crescimento e dos 26 ramos acompanhados pelo IBGE, 22 ficaram no azul (85% do total). Entretanto, metade dos macrossetores e 42% dos ramos industriais ainda não retomaram ao nível de fev/20.

Em set/20, cresceram bem acima da média nacional parques industriais importantes, como São Paulo, que registrou +5% na série com ajuste sazonal e manteve o ritmo de recuperação de ago/20, e Rio Grande do Sul, com +4,5%.

Também apresentaram taxas expressivas as indústrias dos demais estados do Sul (Paraná com +7,7% e Santa Catarina com +4,5%), do Amazonas (+5,8%) e do Espírito Santo (+5%). No vermelho, ficaram apenas Pará (-2,8%), Pernambuco (-1,3%), Rio de Janeiro (-3,1%) e Mato Grosso (-3,7%).

Com o resultado positivo de set/20, 9 das 15 indústrias regionais acompanhadas pelo IBGE superaram o nível de produção de fev/20, isto é, antes do choque da Covid-19. Embora majoritária, esta parcela ainda indica uma reação incompleta, cuja continuidade nos próximos meses é importante e só ocorrerá se alguns desafios sofrem superados, a exemplo da redução do auxílio emergencial.

Entre as localidades no positivo estão as indústrias dos estados do Sul do país e de parte do Sudeste, além de outros parques menos diversificados. São Paulo superou em 4,4% o nível de fev/20, alavancando, portanto, o total Brasil, que em set/20 ficou apenas 0,2% acima do pré-crise. No Sudeste, a indústria de Minas Gerais foi outro caso positivo, ultrapassando em 5,5% o patamar de fev/20.

Quem melhor se saiu recentemente foi Amazonas, em um nível 13,2% acima do pré-crise, graças ao desempenho de setores importantes em sua indústria, como bebidas, eletrônicos e informática.

Já os estados do Sul, embora tenham ficado também no positivo, apresentaram um quadro mais próximo à média nacional, com exceção de Santa Catarina, cuja produção em set/20 superou em 3,1% à de fev/20. Rio Grande do Sul (+0,3%) e Paraná (+0,5%) praticamente só eliminaram a defasagem até então existente.

Ainda no vermelho está o Nordeste como um todo: 4,3% aquém do patamar pré-crise. E a contar pelo seu resultado de set/20, de apenas +1,1%, é possível que demore mais tempo para recuperar as perdas da pandemia, sobretudo, porque a região deve ser a que mais sentirá a redução do valor do auxílio emergencial de R$ 600 para R$ 300, pois foi a maior beneficiária do programa.

Outras localidades distantes de reaver as perdas da Covid-19 incluem Rio de Janeiro (-2,6% ante fev/20), Mato Grosso (-6,0%) e Espírito Santo (-8,8%), onde são importantes as atividades de início de cadeia, vinculadas à extração mineral e à agropecuária.

Comércio

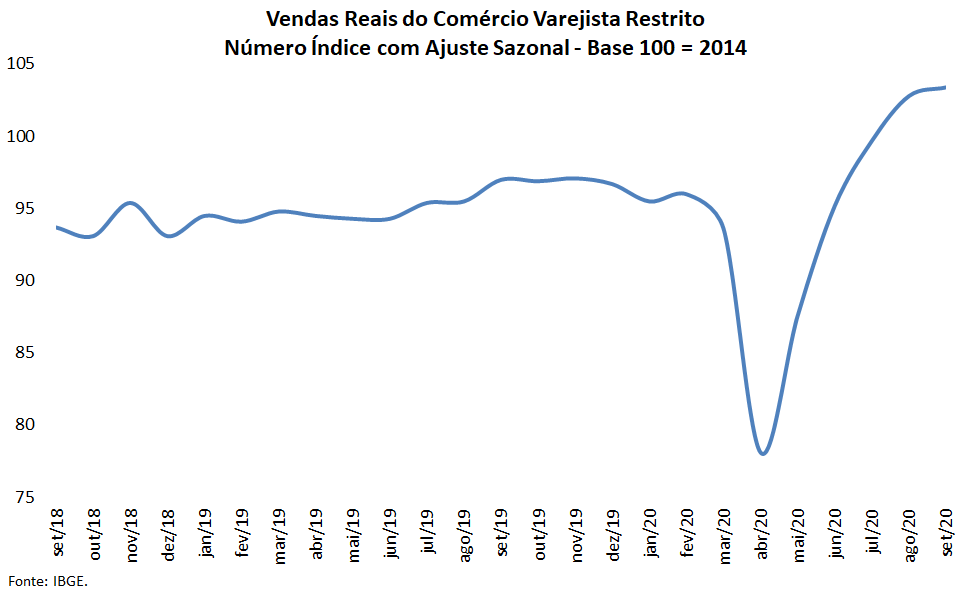

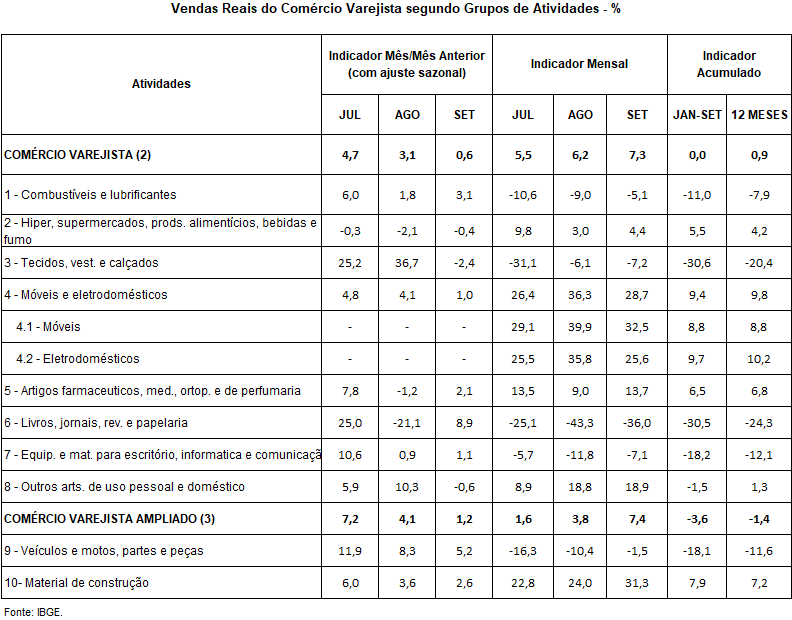

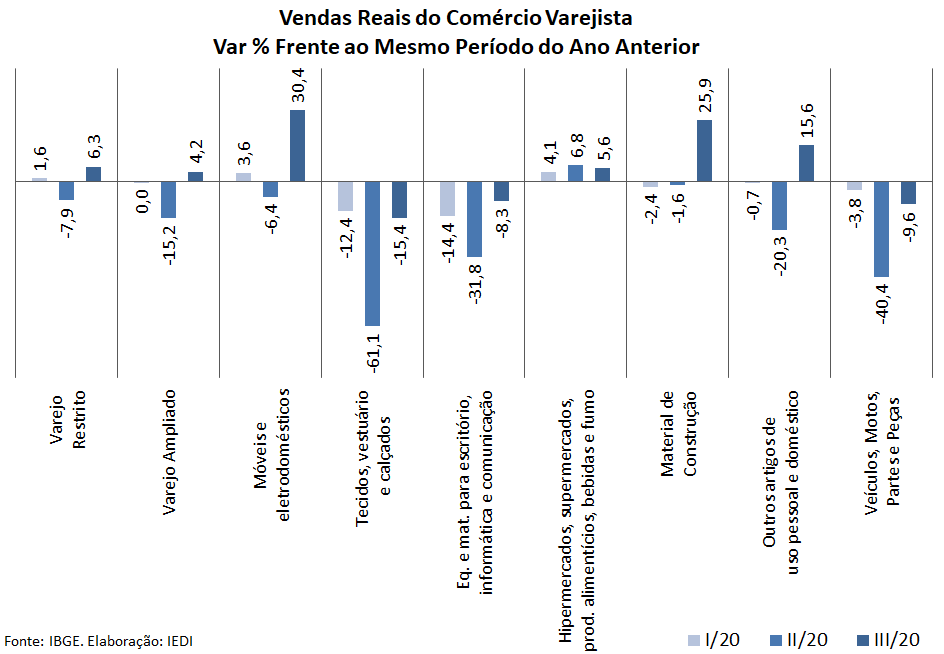

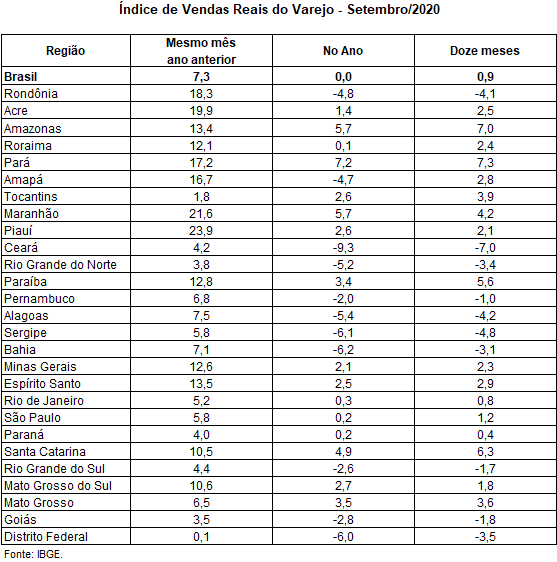

Em setembro de 2020, assim como ocorreu na indústria, o comércio varejista obteve seu quinto mês consecutivo de recuperação ao registrar +0,6% frente a agosto, já descontados os efeitos sazonais, e +1,2% em seu conceito ampliado, isto é, ao serem incluídas as vendas de veículos, autopeças e material de construção.

Este desempenho positivo, embora favorável e disseminado em 70% dos ramos do varejo, trouxe importante desaceleração em comparação com os meses anteriores. Destacam-se duas razões para isso. Em primeiro lugar, a base de comparação baixa já não contribui da mesma forma que antes na obtenção de taxas mais altas de crescimento.

Isso porque o tombo de mar-abr/20, devido à Covid-19, foi em grande medida eliminado em agosto. Agora em setembro, o nível de vendas reais do varejo encontra-se 7,7% acima daquele de fev/20 em seu conceito restrito e 2,9% acima em seu conceito ampliado.

A segunda razão da perda de ritmo foi o declínio das vendas de supermercados, alimentos, bebidas e fumo, que contam por algo como 1/3 do setor como um todo. Na passagem de ago/20 para set/20 caíram -0,4%, seu terceiro resultado negativo.

Além da flexibilização do isolamento social, que reduziu o consumo em domicílio, pode ter contribuído muito para isso o aumento da inflação de alimentos nos últimos meses. Em set/20, os preços de alimentos e bebidas subiram +2,28% ante apenas +0,64% do IPCA geral. No ano, a inflação de alimentos já acumula alta de 9,37% até o mês de outubro, cerca de quatro vezes maior que o IPCA geral.

A tendência negativa ou de baixo dinamismo no ramo de supermercados e alimentos pode, inclusive, se manter nos próximos meses, já que é um dos principais candidatos a primeiro refletir a redução do auxílio emergencial às famílias de R$ 600 para R$ 300, pois alimentação tende a ter grande peso na cesta de consumo de seus beneficiários.

Além de alimentos e supermercados, dois outros segmentos do varejo que vinham com um bom dinamismo resvalaram para a região negativa em set/20: tecidos, vestuário e calçados (-2,4% ante ago/20) e outros artigos de uso pessoal e doméstico (-0,6%). Neste último caso o nível de vendas já superou o de fev/20, mas no primeiro caso não (-10,3%) e por isso ainda é cedo para interromper sua recuperação.

Dois outros ramos também passaram por desaceleração antes de retomar o patamar de vendas anterior à crise. São os casos de equipamentos de escritório, informática e comunicação (+1,1% ante ago/20), que permanecem 5,5% abaixo do nível de fev/20, e veículos e autopeças, cuja taxa de crescimento em set/20 (+5,2%) é metade daquela de jul/20, embora ainda se encontrem 9,3% abaixo de fev/20.

Esta acomodação em vários ramos do varejo não chega a ser alarmante, dada a recomposição das bases de comparação, mas adia a eliminação completa das perdas da Covid-19 e, consequentemente, freia a entrada do setor em uma nova fase de expansão.

De todo modo, no acumulado de jan-set/20 as vendas reais do varejo, em seu conceito restrito, já não apresentam mais queda: sua variação de 0% indica estabilidade. Em seu conceito ampliado, devido às vendas de veículos e autopeças (-18,1%), o saldo de 2020 ainda permanece negativo em -3,6%, mas vale observar que a intensidade desta retração é metade daquela acumulada no primeiro semestre (-7,7%), sugerindo clara amenização do quadro geral.

Serviços

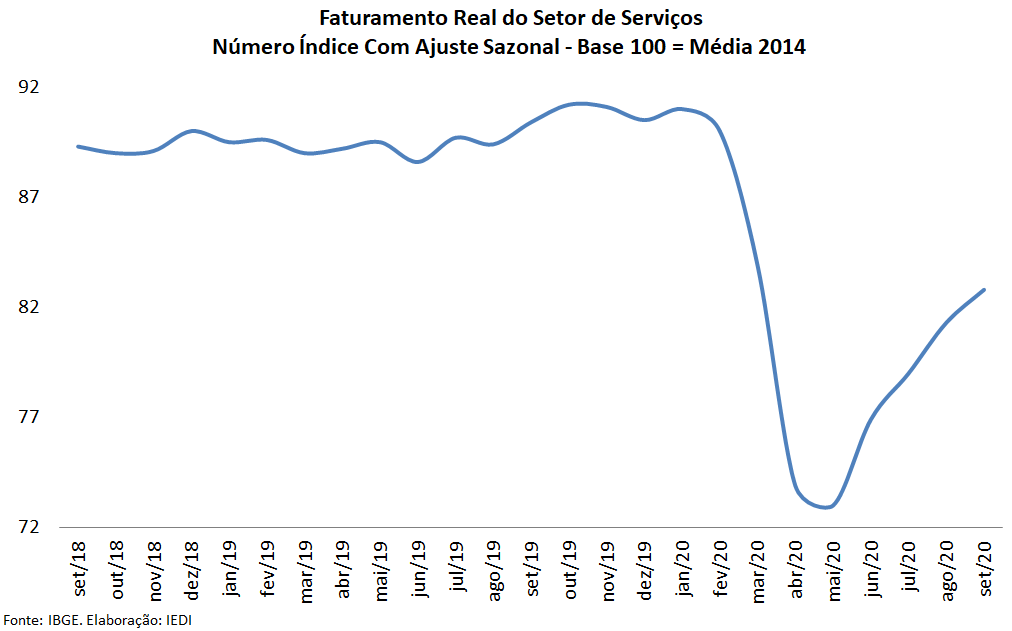

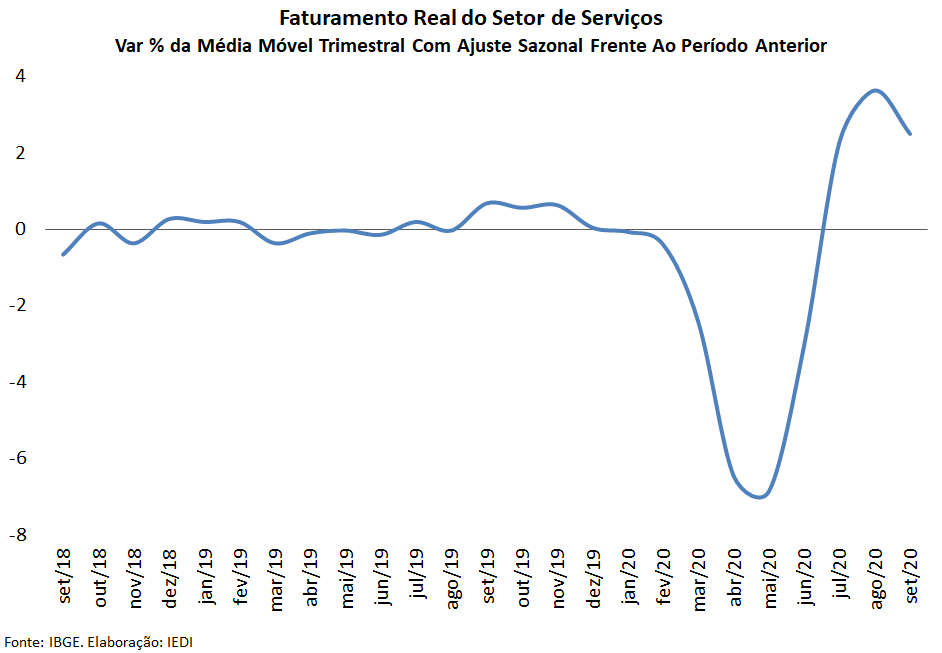

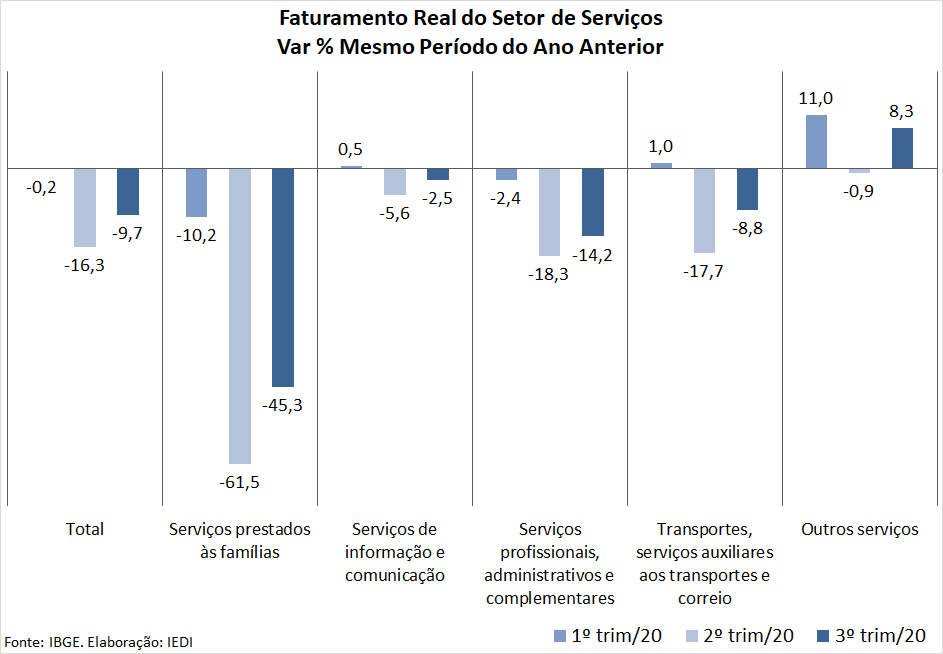

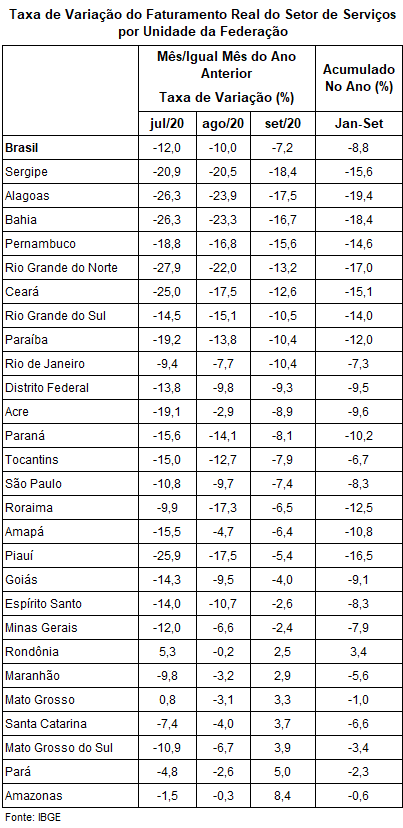

De todos os grandes setores da economia, os serviços são os que apresentam a recuperação mais restringida. Crescem há menos meses que outras atividades e ainda estão longe de retomarem o patamar de faturamento real anterior ao choque da Covid-19, ocorrido em mar-abr/20. Mas, apesar disso, registram perda recente de dinamismo.

Enquanto indústria e comércio varejista já somam cinco meses de reação, até set/20 o setor acumula apenas quatro. A produção industrial e sobretudo as vendas do varejo já superaram seus níveis de fev/20, mas os serviços permanecem 8% abaixo do pré-crise e alguns de seus ramos estão muito mais distantes do que isso.

Muito desta performance inferior vis-à-vis os demais setores deriva do fato de os serviços reunirem algumas das atividades mais afetadas pelo isolamento social e perda de renda da população. Ramos que exigem contato direto ou se baseiam na mobilidade das pessoas, como serviços pessoais e de transporte, encontram dificuldades de se normalizar enquanto houver risco de contágio pelo novo coronavirus.

O menor nível de atividade econômica também contém a reativação dos ramos mais vinculados ao ciclo econômico, como aqueles demandados pelas empresas e o transporte de mercadorias.

Seja como for, ao menos, o resultado do mês de set/20 foi positivo, segundo os dados mais recentes divulgados pelo IBGE: +1,9% frente a agosto, já descontados os efeitos sazonais, impulsionado pelo crescimento em 4 dos seus 5 ramos.

O aspecto adverso a ser destacado neste resultado é que, embora longe do nível pré-crise, como dito anteriormente, houve desaceleração. Ou seja, mesmo com uma base de comparação ainda favorável à obtenção de taxas mais elevadas, o faturamento do setor refluiu de +5,3% em jun/20 para +1,8% em set/20, a despeito da progressiva flexibilização do isolamento social.

O ramo de serviços prestados às famílias, que está 36% abaixo do nível de fev/20, tem apresentado nos últimos meses grande volatilidade, sobretudo por seu componente de alojamento e alimentação. Embora em amplitude menor, o ramo de informação e telecomunicação também tem oscilado, mas ao menos reforçou seu resultado agora em set/20.

Serviços de transporte e seus auxiliares tiveram sua taxa de crescimento em set/20 reduzida para 1/4 daquele de ago/20, de +3,9% para +1,1%, com ajuste sazonal, mesmo estando 10% abaixo do nível de faturamento pré-crise. Enquanto o segmento aéreo continua se recuperando a taxas de dois dígitos, o segmento terrestre dá sinais de alguma acomodação.

É de se esperar que este desempenho nos transportes terrestres não se deva apenas ao transporte rodoviário de pessoas, mas também de mercadorias, já que a atividade da indústria e comércio também se expandiu menos em set/20.

O segmento de serviços profissionais e administrativos, por sua vez, que são aqueles geralmente demandados pelas empresas, foi quem pior se saiu, pois voltou ao vermelho (-0,6% ante ago/20), mesmo sendo o segundo ramo mais distante do nível de fev/20 (12,3% abaixo). Este resultado foi condicionado pelo seu componente de serviços técnico-profissionais, que reúne as atividades de maior qualificação, com recuo de -1,9%.

Por fim, a fração do setor de serviços que mais claramente apresenta uma trajetória de recuperação é aquela classificada pelo IBGE como “outros serviços”, que reúne um conjunto bastante diversificado de atividades, como financeiras, imobiliárias, serviços urbanos etc. Neste caso houve alta de +4,8% em set/20, mais forte do que em ago/20, o que levou seu nível de faturamento a ficar 4,7% acima do pré-crise.