Carta IEDI

Resultados díspares

A primeira metade de 2021 terminou com resultados díspares entre os grandes setores da economia. Enquanto os serviços avançaram, estimulados pelo avanço da vacinação e redução de medidas restritivas, a indústria ficou estagnada e o comércio varejista recuou. Os efeitos negativos da pandemia vão se atenuando, mas outros problemas vão surgindo.

No caso do varejo, a aceleração da inflação possui efeitos diretos ao retirar poder de compra da população, já muito combalido pelo elevado desemprego e a insuficiência de horas trabalhadas, como vem mostrando os dados da Pnad/IBGE há vários meses. Depois do aumento de preços de alimentos em 2020, agora é o custo com combustíveis e energia que tem pressionado a inflação.

Indiretamente, isso também afeta a indústria, que tem no varejo canal importante de escoamento de sua produção. Mas o setor industrial também enfrenta desafios com persistentes gargalos na obtenção de insumos nacionais e importados, devido ao desarranjo das cadeias produtivas provocados pelos sucessivos surtos de Covid-19 no Brasil e no mundo. A elevação das taxas de juros, em reação à inflação, prejudica os ramos industriais de bens duráveis. No horizonte próximo, há ainda riscos de aprofundamento da crise hídrica e energética.

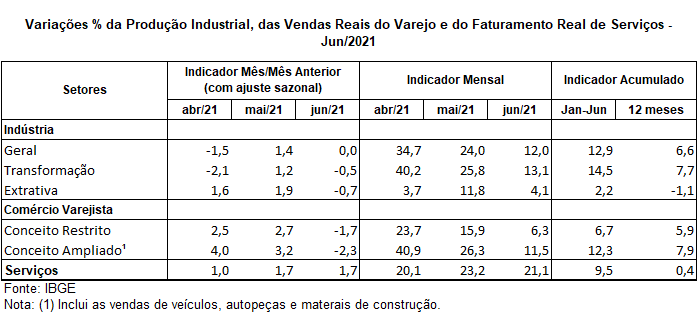

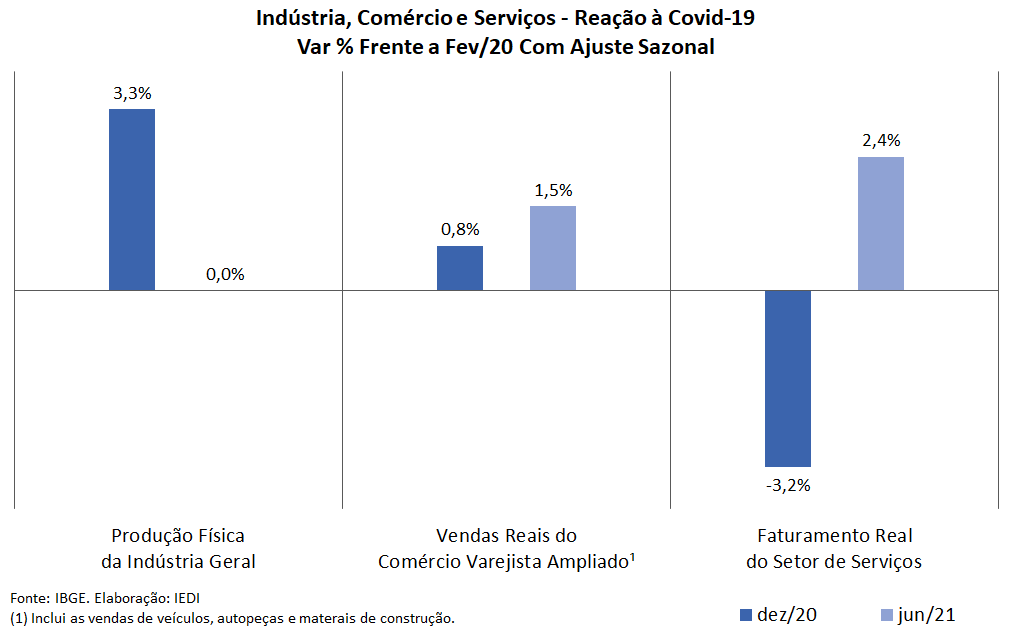

Na passagem de mai/21 para jun/21, já descontados os efeitos sazonais, as vendas reais do varejo declinaram -2,3% em seu conceito ampliado, que inclui os ramos de veículos, autopeças e material de construção, e a produção física da indústria teve resultado de 0%. Já o faturamento real do setor de serviços ficou no azul pela terceira vez consecutiva ao crescer +1,7%.

Como resultado desta fase positiva dos serviços, o indicador IBC-Br do Banco Central, que funciona como uma proxy do PIB, também cresceu em jun/21: +1,14% ante mai/21, com ajuste sazonal, levando-o a um patamar 0,8% superior ao de fev/20, isto é, do pré-pandemia.

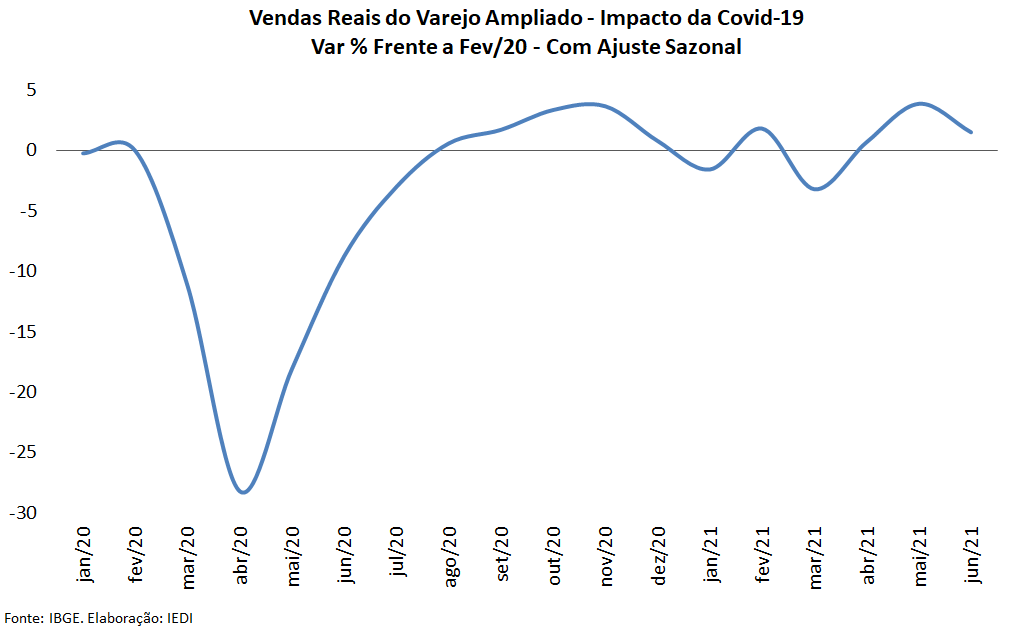

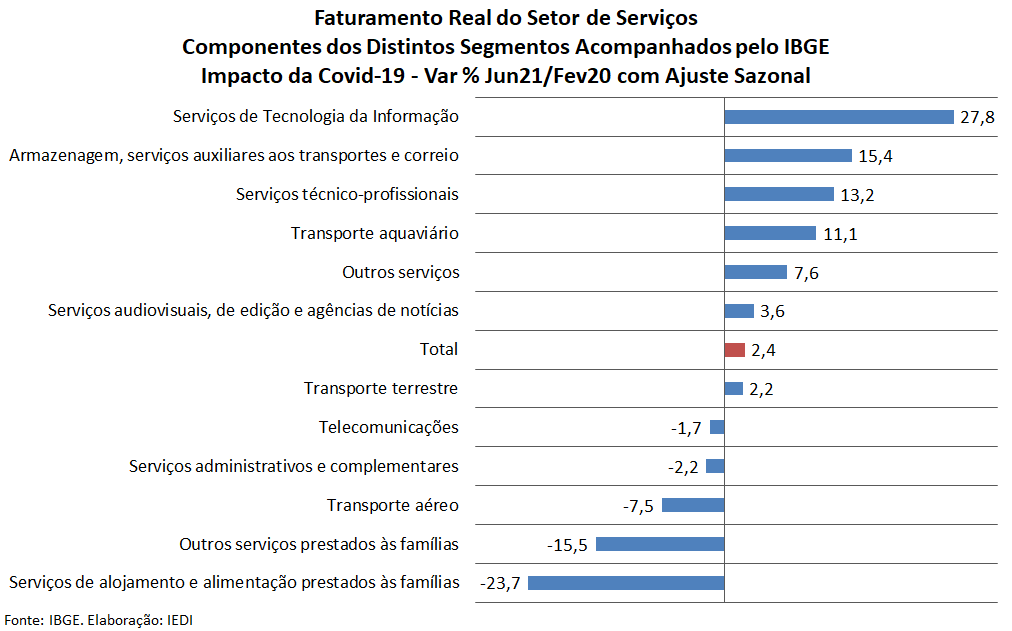

Entre os grandes setores, o varejo se manteve acima deste patamar a despeito da acomodação recente e os serviços só muito recentemente conseguiu este feito. Para ambos, a evolução nos primeiros seis meses de 2021 foi benéfica. Em dez/20, o varejo ampliado estava 0,8% acima de fev/20 e em jun/21 avançou para 1,5% acima. No caso dos serviços, encontravam-se 3,2% abaixo do pré-pandemia em dez/20 e em jun/21 superavam esta marca em 2,4%.

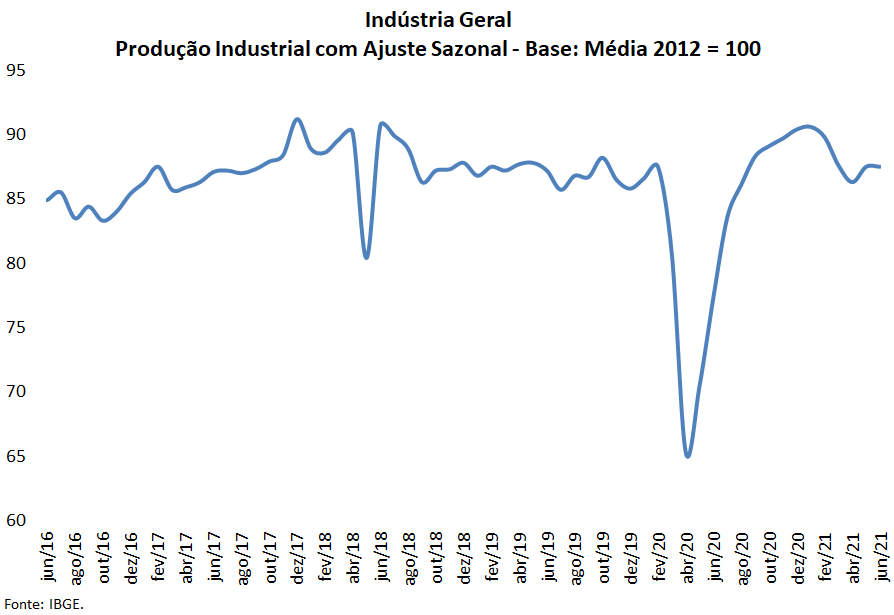

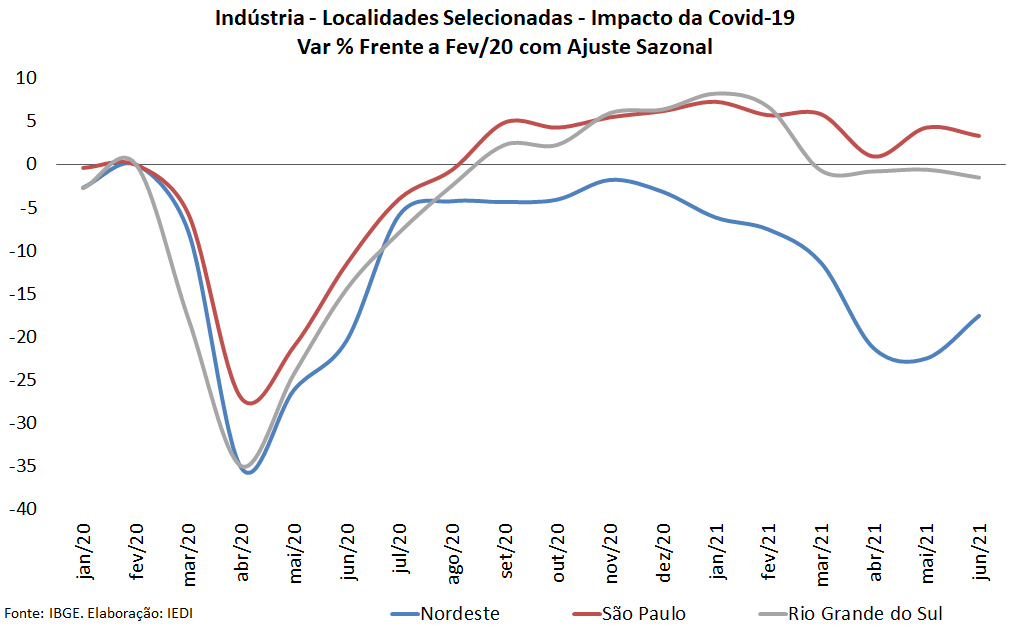

É na indústria que o quadro se complicou. De jan/21 a jun/21, na série com ajuste, houve três meses de perda de produção, dois meses de estabilidade e apenas um único mês de crescimento, em mai/21. Como consequência, o setor, que se encontrava 3,3% acima de fev/20, retornou exatamente ao mesmo nível do pré-pandemia.

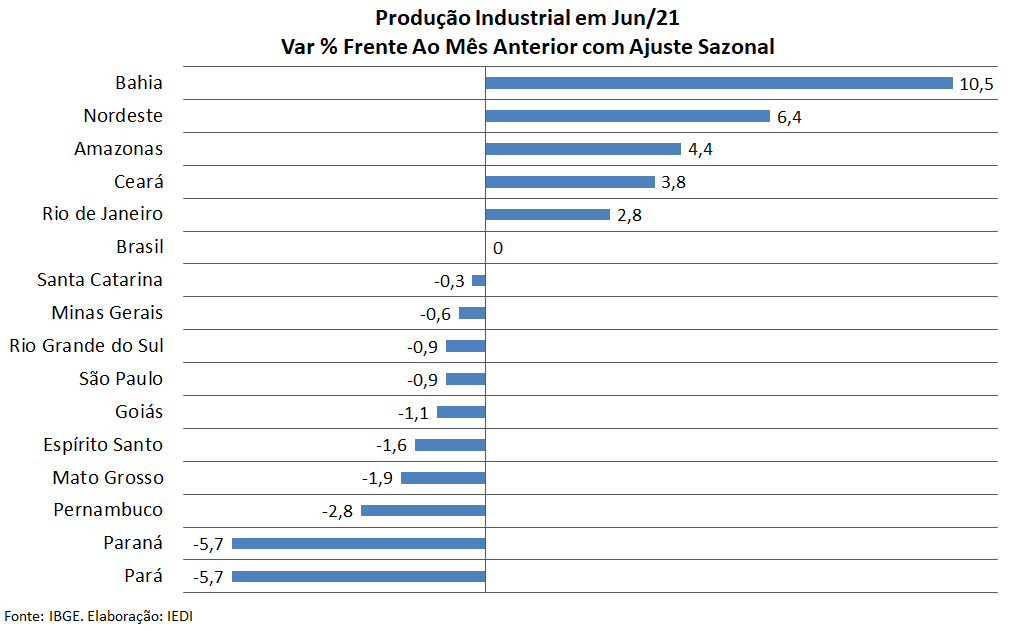

O enfraquecimento da retomada industrial vem atingindo o Sul e o Sudeste do país. Em jun/21, somente a indústria carioca cresceu no Sudeste. São Paulo registrou -0,9% ante mai/21. No Sul, todos os estados ficaram no vermelho.

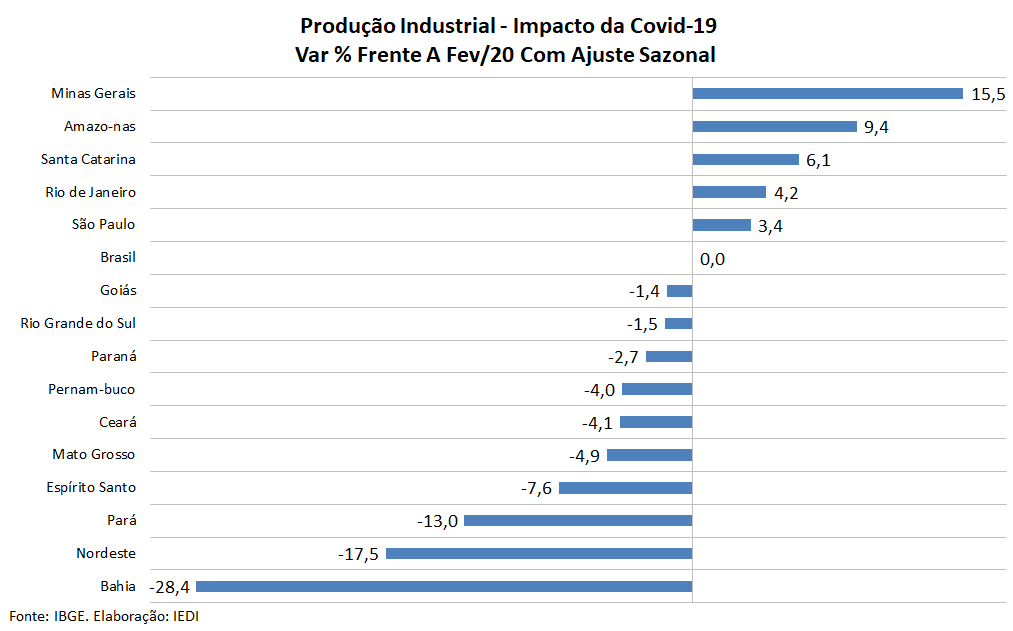

Ao todo, das 15 indústrias regionais acompanhadas pelo IBGE, 10 ficaram no vermelho na passagem de mai/21 para jun/21, o que corresponde a 67% do total. Como resultado, na maioria dos parques regionais, igualmente em 10 deles, o nível de produção de jun/21 ficou aquém da produção pré-pandemia; em dez/20, 8 parques estavam nesta situação. Isso indica é que a superação da crise da Covid-19 ficou mais concentrada regionalmente.

No comércio varejista, a evolução desfavorável decorreu de perdas na maioria dos seus ramos, atingindo 6 dos 10 acompanhados pelo IBGE. Ainda que não estejam entre os piores casos, dois ramos tiveram grande contribuição na queda de jun/21 por responderem por quase 40% do setor ampliado: combustíveis e lubrificantes (-1,2%) e supermercados, alimentos e bebidas (-0,5%).

Os preços de produtos destes dois ramos vêm se mostrando vetores importantes na aceleração recente da inflação, o que afeta negativamente não apenas as suas vendas, mas também a de outros bens, já que por sua essencialidade existe um limite para a redução de seu consumo. Outro vetor que vem ganhando força com a crise hídrica é o preço da energia elétrica.

Nos serviços, a alta de jun/21 foi na mesma intensidade daquela de mai/21, mas veio acompanhada de um perfil mais consistente, pois 100% de seus segmentos também ficaram no positivo contra 80% no mês anterior. Serviços prestados às famílias foi o segmento que mais cresceu, registrando sua terceira alta consecutiva. Uma trajetória certamente favorecida pela vacinação e muito bem vinda, já que seu faturamento ainda está 22,8% abaixo do nível pré-pandemia.

Os serviços de informação e comunicação, por sua vez, ficaram com a segunda maior taxa de expansão, retomando o padrão de dinamismo de mar-abr/21, o que preservou este segmento na dianteira do processo de retomada dos serviços. Seu faturamento supera em 9,8% o nível de fev/20.

Indústria

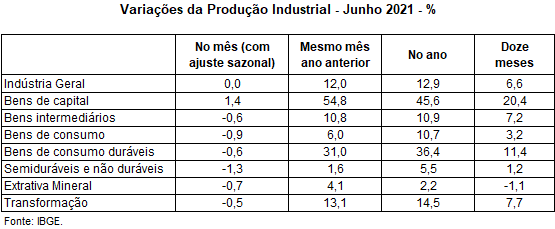

Em jun/21, a indústria não cresceu, registrando variação de 0% em relação ao mês anterior, já corrigidos os eventuais efeitos sazonais, com variações negativas na maioria de seus ramos. Os parques industriais do centro-sul do país colocaram um freio à expansão da indústria nacional, anulando o dinamismo positivo de outras regiões.

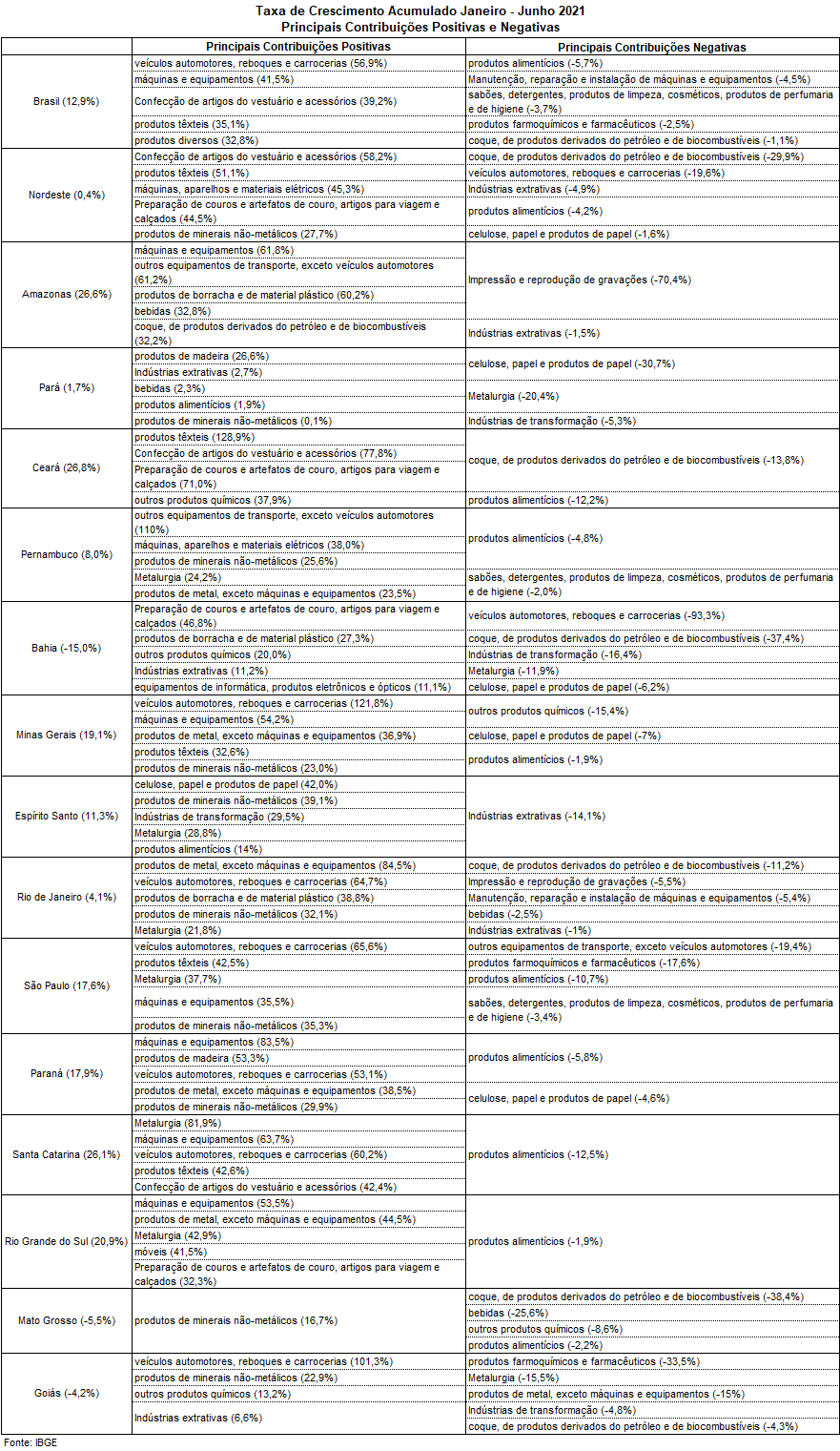

Com isso, o saldo da primeira metade do ano, considerados os resultados com ajuste sazonal, foi o seguinte: três meses de perda de produção, dois meses de estabilidade e apenas um único mês de crescimento, em mai/21. No caso da indústria de transformação, foi ainda pior: cinco meses de queda e apenas um positivo.

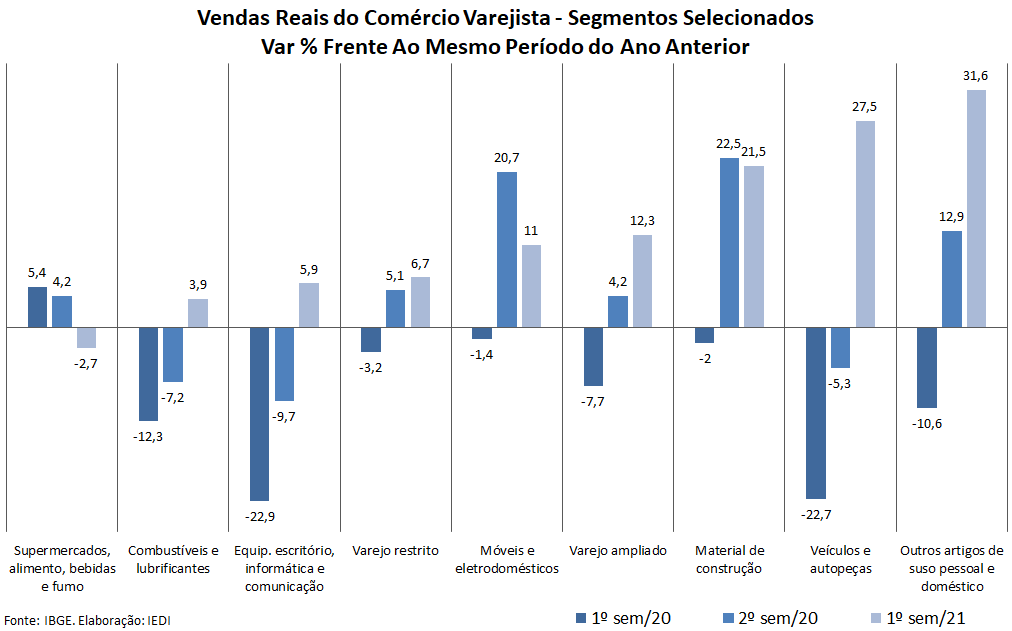

Assim, se a indústria como um todo registra avanço acumulado de jan-jun/21 (+12,9%) frente ao mesmo período do ano passado é, em grande medida, devido a uma base de comparação extremamente deprimida e ao carregamento estatístico provocado pela reação do segundo semestre de 2020, quando houve melhora no quadro sanitário e medidas emergenciais mais robustas para lutar contra os efeitos econômicos da pandemia.

Na passagem de mai/21 para jun/21, como mostram as variações com ajuste sazonal a seguir, apenas um macrossetor conseguiu crescer, o de bens de capital (+1,4%) enquanto todos os outros três ficaram no vermelho: bens intermediários (-0,6%), bens de consumo duráveis (-0,6%) e bens de consumo semi em não duráveis (-1,3%). O sinal negativo também atingiu 14 dos 26 ramos (ou 54%) acompanhados pelo IBGE, incluindo alimentos (-1,3%), veículos (-3,8%) e papel e celulose (-5,3%).

Por sua vez, regionalmente, das 15 localidades acompanhadas pelo IBGE, 10 ficaram no vermelho na passagem de mai/21 para jun/21, o que corresponde a 67% do total, e em 3 delas as perdas foram reincidentes. Como resultado, na maioria dos parques regionais, igualmente em 10 deles, o nível de produção de jun/21 ficou aquém da produção pré-pandemia; em dez/20, 8 parques estavam nesta situação. Isso indica uma concentração regional maior do processo de superação da crise industrial decorrente da Covid-19.

Na região Sudeste, apenas a indústria do Rio de Janeiro (+2,8%) conseguiu crescer e foi quem mais registrou meses em alta nesta primeira metade de 2021. São Paulo manteve sua trajetória de alternância de taxas positivas e negativas, embora a perda de jun/21 (-0,9%) tenha sido a mais amena do ano. Mesmo com esta hesitação, a indústria paulista se encontra 3,4% acima do nível de produção do pré-pandemia.

Na região Sul, por sua vez, todos os estados diminuíram sua produção industrial. O recuo mais intenso coube ao Paraná, com -5,7% ante mai/21, dando sequência a uma sucessão de meses desfavoráveis. No semestre, só cresceu em dois meses. Santa Catarina (-0,3%) não vem declinando tanto quanto o Paraná, mas a trajetória recente é pior: no vermelho desde fev/21. Já o Rio Grande do Sul (-0,9%) segue na mesma toada e há três meses oscila em torno da estabilidade.

No centro do país, a despeito do dinamismo do agronegócio, a produção industrial de Goiás (-1,1%) e Mato Grosso (-1,9%) regrediram em jun/21 e ambos os casos ainda não retornaram a níveis pré-pandemia. Goiás está 1,2% abaixo de fev/20 e Mato Grosso 4,9% abaixo deste patamar.

É no Norte e Nordeste onde se concentraram as variações positivas de jun/21, e em alguns casos com taxas de crescimento substanciais. O destaque vai para a região Nordeste como um todo, que saiu de uma sequência de seis meses de queda consecutivos para registrar +6,4% na passagem de mai/21 para jun/21. Muito disso deve-se à indústria baiana, cuja produção avançou +10,5% neste período.

Ainda assim, o Nordeste tem um longo caminho a trilhar para retornar a níveis pré-pandemia, já que se encontra 17,5% aquém de fev/20. O avanço da vacinação e o retorno do auxílio emergencial às famílias podem contribuir muito para este processo.

No Norte, quem saiu na frente foi a indústria do Amazonas, que cresceu +4,4%, depois de dois meses de fraco dinamismo. De todo modo, vem conseguindo se manter no positivo desde mar/21, sustentando um nível de produção superior ao pré-pandemia. Agora em jun/21 estava 9,4% acima de fev/20.

Comércio

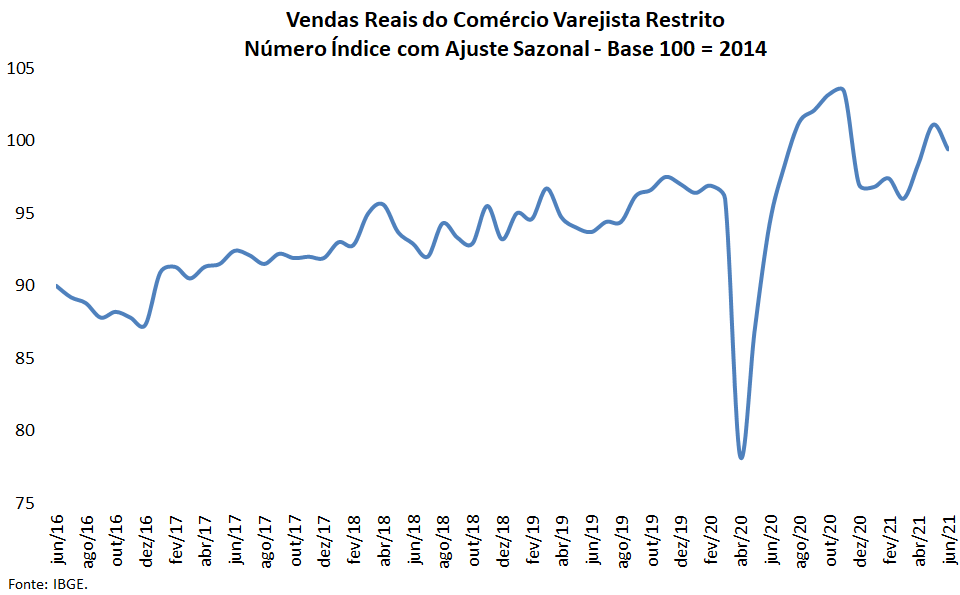

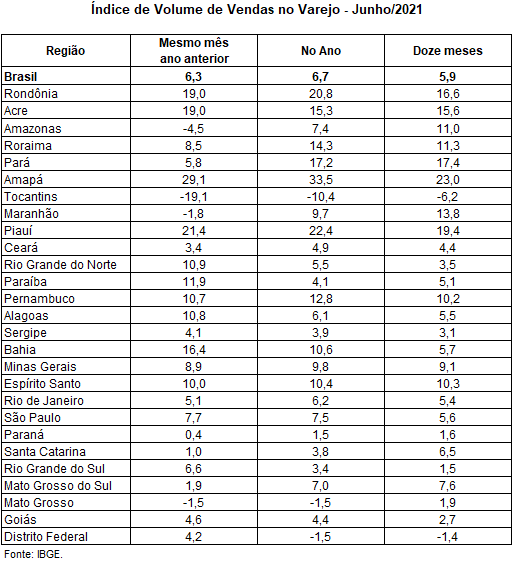

Em jun/21, depois de dois meses de razoável crescimento, as vendas reais do comércio varejista ficaram no vermelho. O varejo continua sendo o setor com melhor recuperação do choque provocado pela Covid-19, mas a aceleração inflacionária pode estar começando a pesar sobre a expansão de suas vendas, já que retira poder de compra da população.

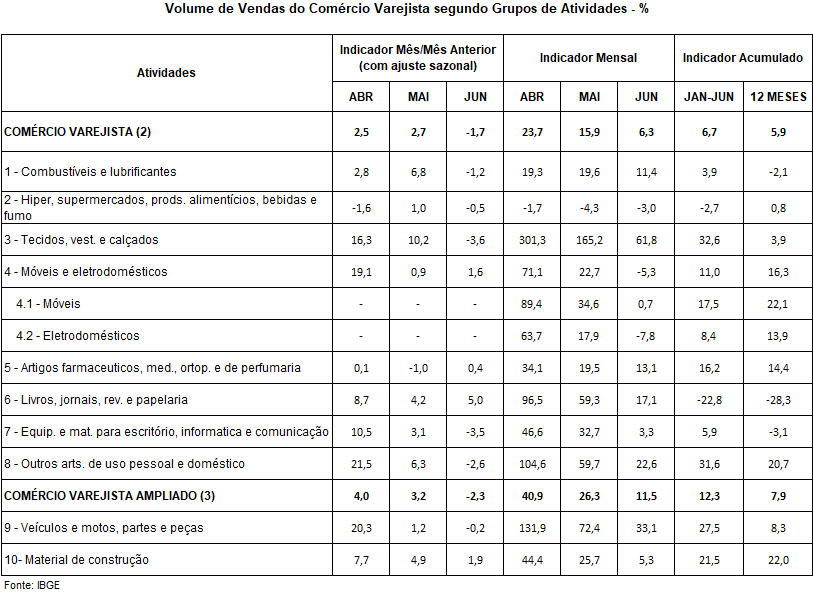

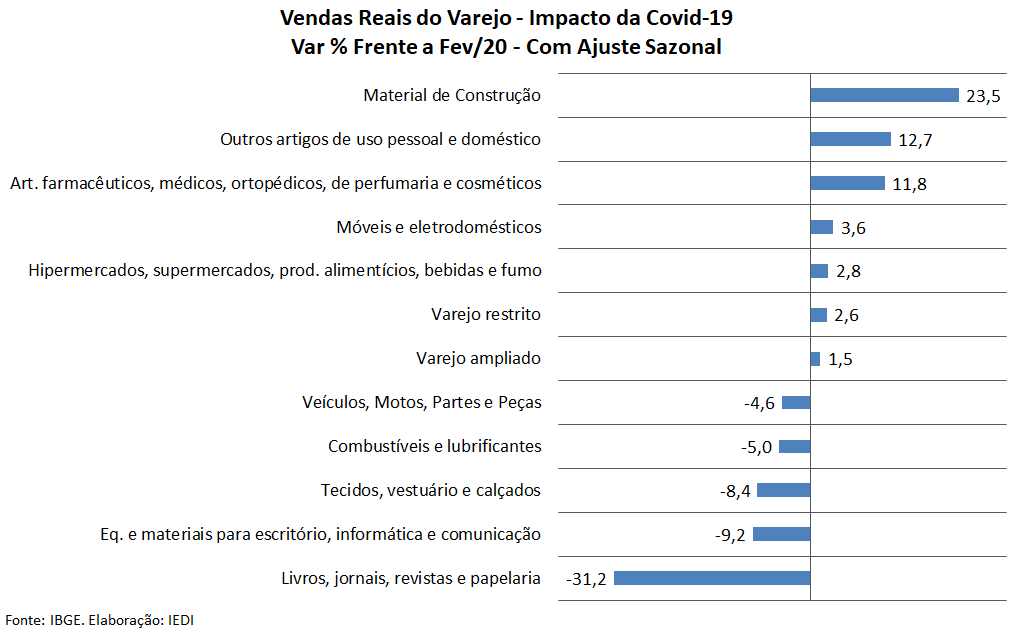

O recuo na passagem de mai/21 para jun/21, já descontados os efeitos sazonais, foi de -1,7% no varejo restrito e de -2,3% em seu conceito ampliado, que incluem as vendas de veículos, autopeças e material de construção. A despeito desta variação negativa e diferentemente da indústria, o comércio permaneceu em um patamar superior ao pré-crise: 2,6% acima de fev/20 no conceito restrito e 1,5% acima desta marca no conceito ampliado.

A evolução desfavorável neste último mês da primeira metade do ano decorreu de perdas na maioria dos ramos do varejo, atingindo 6 dos 10 ramos acompanhados pelo IBGE. Ainda que não estejam entre os piores casos, dois ramos tiveram grande contribuição na queda de jun/21 por responderem por quase 40% do setor ampliado: combustíveis e lubrificantes (-1,2%) e supermercados, alimentos e bebidas (-0,5%).

Tanto combustíveis como alimentos vêm se mostrando vetores importantes na aceleração recente da inflação, o que afeta negativamente não apenas as suas vendas, mas também a de outros produtos, já que por sua essencialidade existe um limite para a redução de seu consumo. Outro vetor que vem ganhando força com a crise hídrica é o preço da energia elétrica.

Em jan-jun/21, enquanto o IPCA como um todo acumulou alta de +3,77%, no grupo de combustíveis o salto foi de +26,7%. No caso de alimentos e bebidas, o aumento de preços de +2,72% em 2021 se dá sobre um avanço muito maior na segunda metade de 2020, o que leva o IPCA deste grupo acumulado nos últimos doze meses findos em jun/21 a um patamar de +12,6%, puxado por carnes (+38,2%), cereais e leguminosas (+31,8%), mas também aves e ovos (+16,4%) e leite e seus derivados (+13,4%). Ou seja, itens básicos de alimentação.

Entre as quedas mais intensas do varejo em jun/21 estão tecidos, vestuário e calçados (-3,6% ante mai/21 com ajuste) e equipamentos de escritório, informática e comunicação (-3,5%). Estes dois ramos, juntamente com combustíveis e lubrificantes e veículos e autopeças, cujas vendas também ficaram no vermelho (-0,2%), têm funcionado como obstáculos à superação do choque da Covid-19 no início de 2020. Nenhum deles conseguiu retomar níveis de venda pré-pandemia.

Se desconsiderarmos o varejo de livros, jornais e revistas, que além da crise conjuntural, vem passando por profundas transformações em seus mercados devido à digitalização, os ramos de tecidos, vestuário e calçados e de equipamentos de escritório, informática e comunicação são os que mais distantes estão de fev/20: -8,4% e -9,2%, respectivamente, sem sinais claros de redução desta defasagem.

Outro ramo no vermelho em jun/21 foi o de outros artigos de uso pessoal e doméstico, com -2,6% na série com ajuste sazonal. Neste caso, porém, havia ampliado vendas nos meses anteriores e já se encontra 12,7% acima do pré-pandemia. É o segundo melhor desempenho ante fev/20, só perdendo para material de construção (+23,5%), que tem apresentado uma trajetória de reação mais consistente em 2021.

Serviços

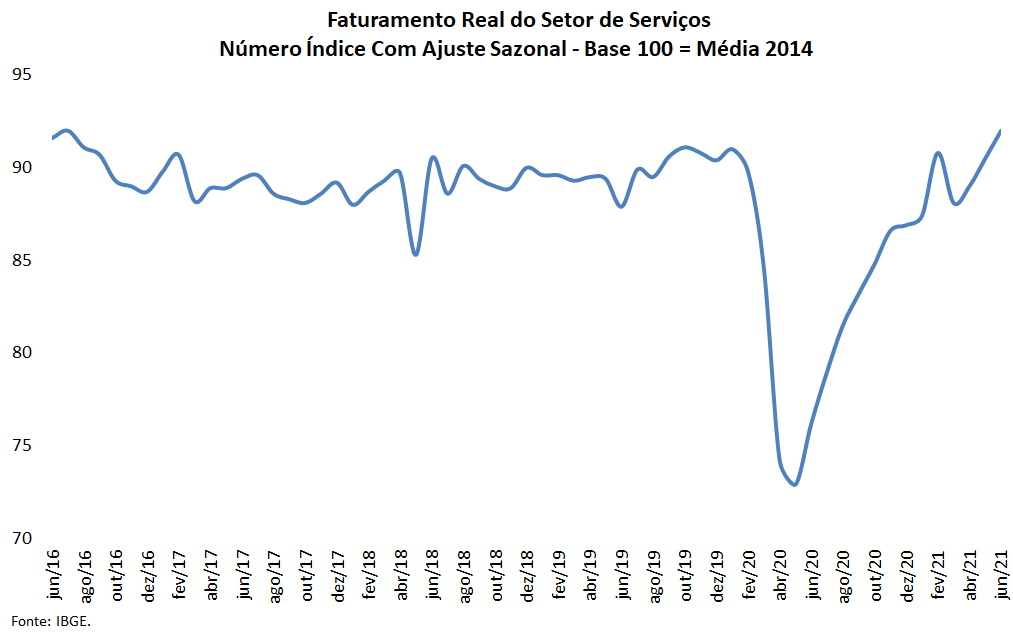

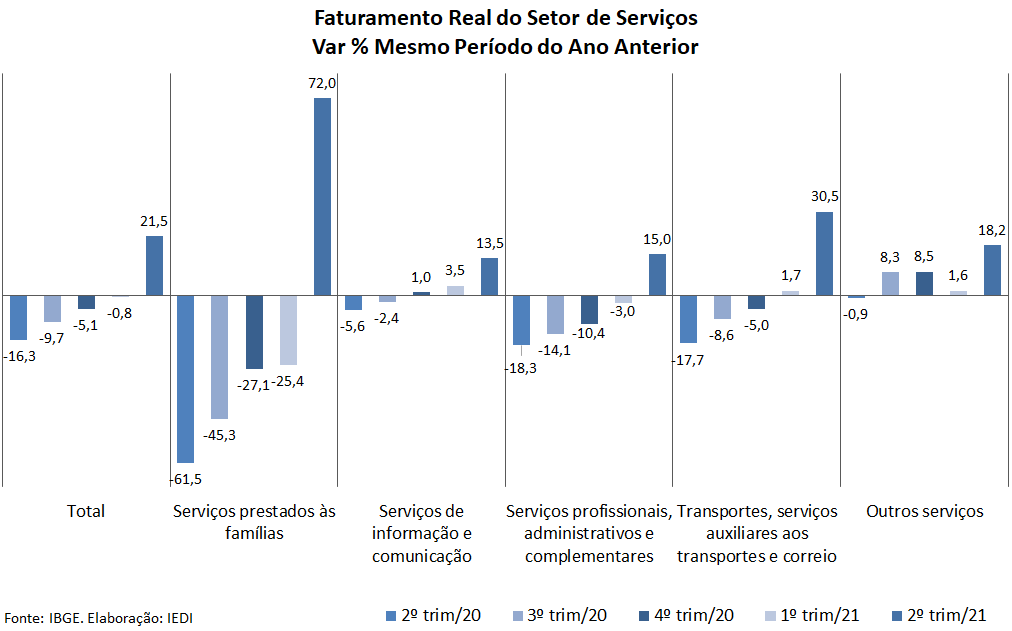

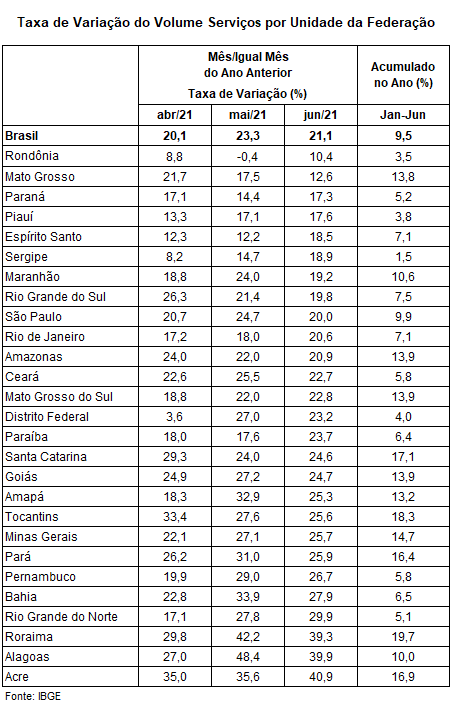

Diferentemente da indústria e do comércio varejista, que não conseguiram crescer em jun/21, o setor de serviços continuou compensando o tempo perdido e registrou nova alta frente ao mês anterior, atingindo desta vez todos os seus segmentos. Este desempenho deve muito à aceleração da vacinação nos últimos meses, permitindo a flexibilização das medidas restritivas e assegurando maior normalização da demanda.

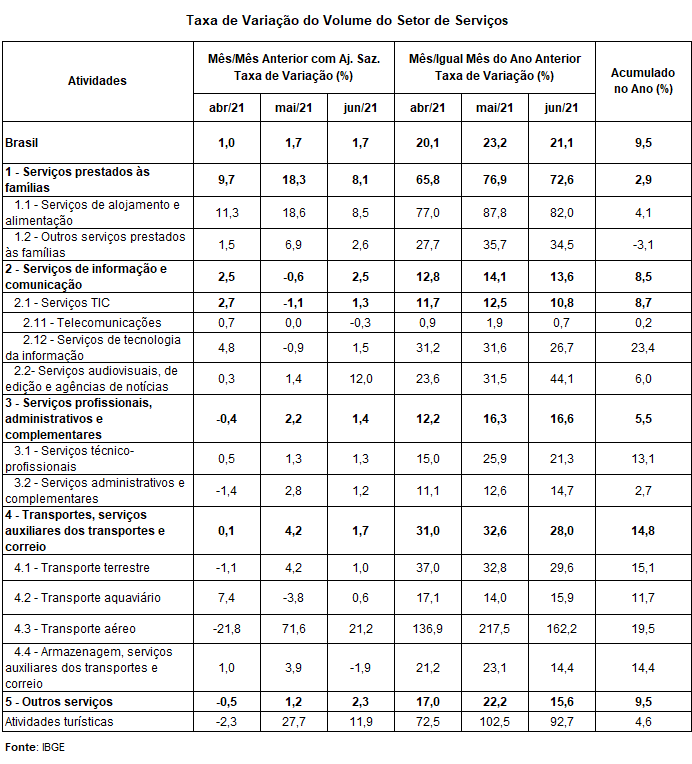

Na série com ajuste sazonal, a alta foi de +1,7% para o faturamento do total dos serviços, já corrigido pela inflação. Isto é, obteve-se um dinamismo da mesma intensidade de mai/21, mas com um perfil mais consistente, pois 100% de seus segmentos também ficaram no positivo contra 80% no mês anterior.

Como resultado, o nível de faturamento dos serviços, que até pouco tempo atrás permanecia abaixo do pré-pandemia, avançou mais uma vez, para 2,4% acima de fev/20. Só não está melhor porque os serviços prestados às famílias ainda tem muito o que recuperar, encontrando-se 22,8% abaixo do pré-pandemia. Por esta razão, foi importante a taxa mais robusta de crescimento deste segmento obtida na passagem de mai/21 para jun/21.

Serviços prestados às famílias foi o ramo que mais cresceu em jun/21, registrando sua terceira alta consecutiva. O principal estímulo veio do seu componente alojamento e alimentação (+8,5% ante mai/21), mas outros serviços pessoais também avançaram (+2,6%).

Os serviços de informação e comunicação (+2,5%) ficaram com a segunda maior taxa de expansão, após a breve interrupção de mai/21. Retomou-se, inclusive, o padrão de dinamismo de mar-abr/21, preservando este segmento na dianteira do processo de retomada dos serviços. Seu faturamento supera em 9,8% o nível pré-pandemia de fev/20.

O segmento de outros serviços, que inclui um conjunto variado de atividades, avançou +2,3% frente a mai/21, já descontados os efeitos sazonais, sendo seguido por transportes, que teve alta de +1,7%. Estes dois segmentos, mais interrelacionados com outras atividades econômicas, como setor imobiliário, agrícola, financeiro e a indústria, cuja movimentação de mercadorias é grande fonte de atividade para transportes, também estão bem posicionados em relação ao pré-pandemia: 7,6% e 7,5% acima do nível de faturamento de fev/20, respectivamente.

Outro dado importante de ser destacado é a reincidência de sinal positivo no segmento de serviços profissionais, administrativos e complementares, que agora em jun/21 registrou +1,4%, devido a todos os seus componentes. Com isso, voltou praticamente ao patamar de fev/20: está apenas 0,1% abaixo dele.

Neste segmento, é o componente de serviços administrativos e complementares, que reúne funções terceirizadas pelas empresas, geralmente de menor qualificação, que está defasado, com faturamento 2,2% abaixo de fev/20, ainda afetado pelo trabalho remoto e esvaziamento dos escritórios.