Carta IEDI

A indústria em 2022

Em 2022, a produção física da indústria brasileira apresentou novo recuo. A despeito das medidas anticíclicas adotadas pelo governo, como liberação de FGTS, aumento do auxílio Brasil e redução da tributação de combustíveis, o aumento das taxas de juros e a corrosão do poder de compra da população, devido à inflação e ao encarecimento do crédito, pesaram mais no desempenho industrial.

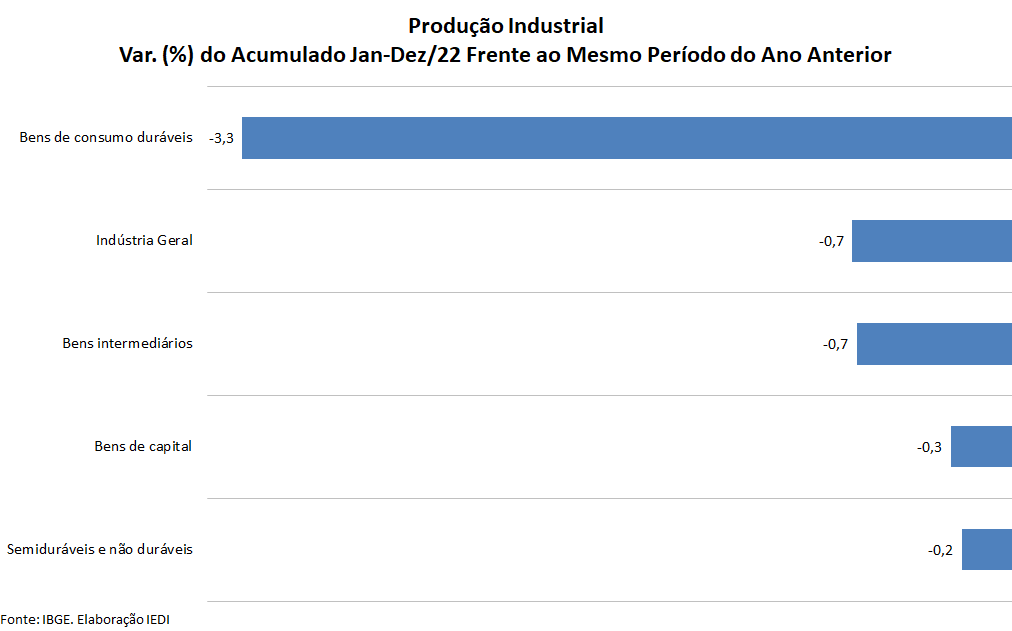

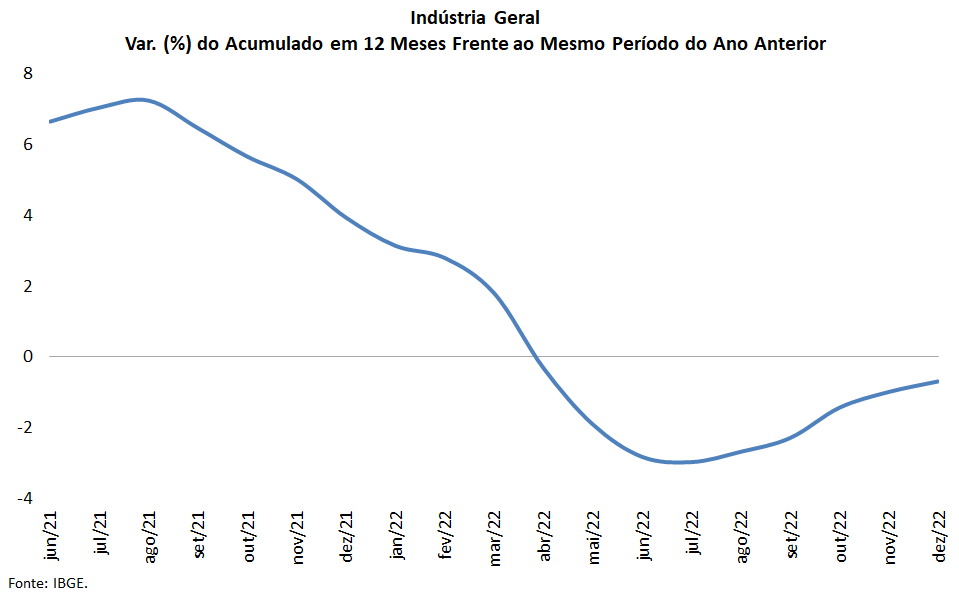

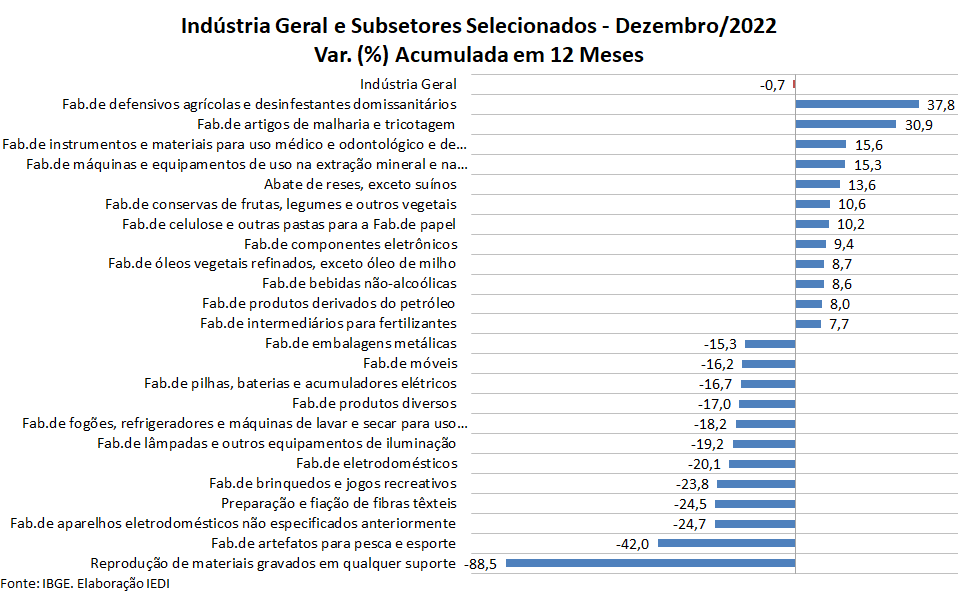

O resultado de -0,7% foi a sexta variação negativa registrada nos últimos dez anos, embora tenha sido a menos intensa. Neste período, anos de expansão mais robusta só mesmo com bases muito deprimidas de comparação, como em 2017 (+2,5%), depois de três anos seguidos de intenso declínio, e 2021 (+3,9%), que não chegou a compensar integralmente as perdas do ano anterior, quando a Covid-19 atingiu o país.

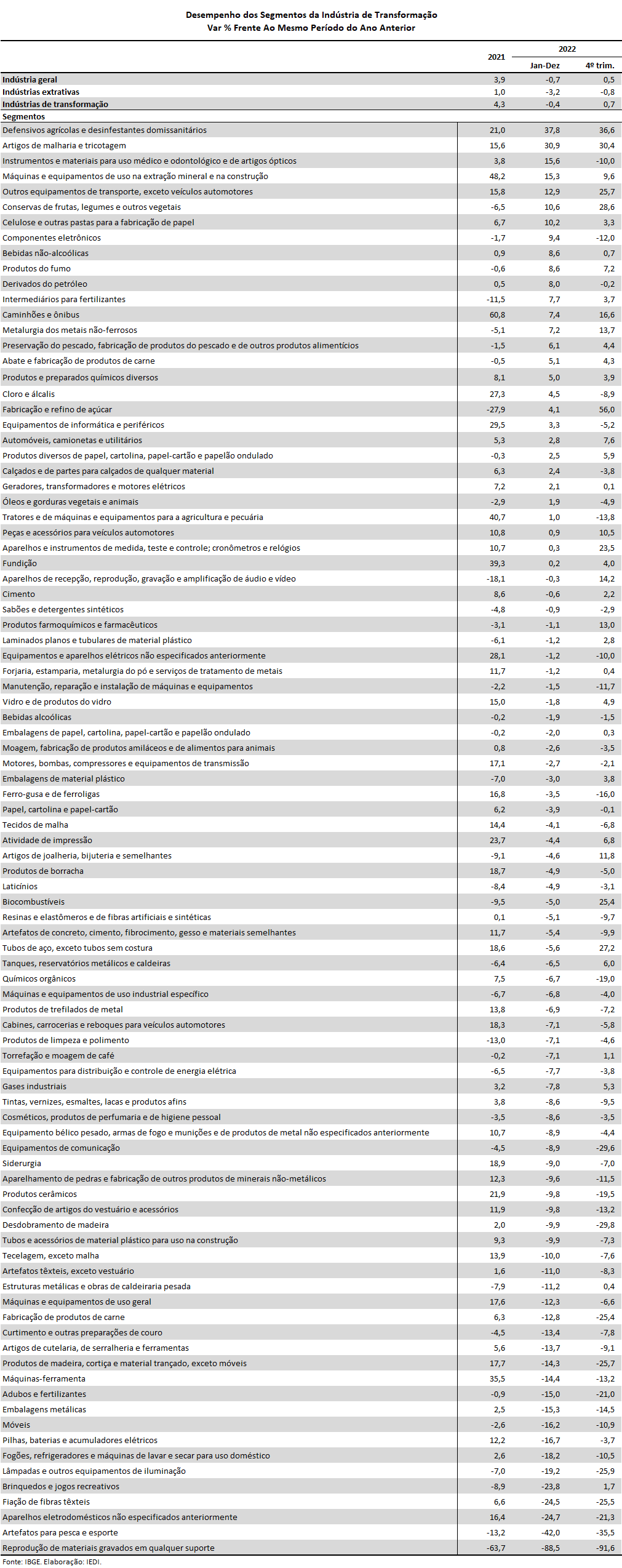

Levantamento realizado pelo IEDI, desmembrando a indústria em noventa e três segmentos, mostra que houve uma reversão de quadro entre 2021 e 2022. O número de segmentos em crescimento no acumulado de jan-dez representou 61,3% do total em 2021, parcela que recuou para 31,2% em 2022. Em contrapartida, o peso dos segmentos em declínio saltou de 38,7% para 68,8%, respectivamente.

Cabe observar ainda que do total de segmentos, houve expressivo aumento do número de segmentos industriais com profundas perdas, isto é, aqueles com queda igual ou mais intensa do que -10%. Era 6,5% em 2021 e 21,5% em 2022. Nem mesmo o último trimestre de 2022, quando as bases de comparação ajudaram a indústria, trouxe uma reversão de tendência.

No 4º trim/22 frente ao mesmo período do ano anterior, a indústria como um todo registrou crescimento de +0,5%, dando continuidade ao movimento positivo da virada do semestre, ainda que com menos força (+0,9% no 3º trim/22). O número de segmentos com quedas de dois dígitos, contudo, chegou a 25,8% no período, superando largamente a parcela daqueles que conseguiram se expandir a um ritmo superior a +10% em out-dez/22 (15,1% do total de segmentos).

Entre os segmentos que tiveram piora no último quarto do ano, podemos citar: componentes eletrônicos (-12,0%), produtos cerâmicos (-19,5%), adubos e fertilizantes (-21,0%), produtos de madeira, exceto móveis (-25,7%) e equipamentos de comunicação (-29,6%), entre outros.

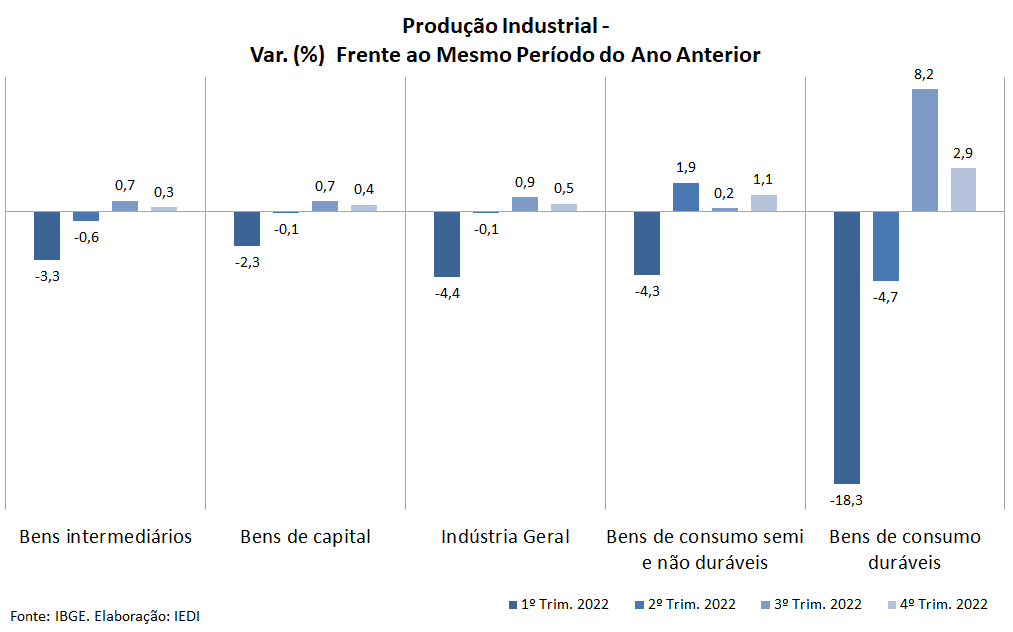

Quanto aos macrossetores industriais, todos encerraram 2022 no vermelho. O macrossetor com maiores dificuldades foi bens de consumo duráveis, com variação de -3,3% frente ao ano anterior. Também é o macrossetor que pouco havia compensado as perdas durante os piores momentos da pandemia. Em 2020 caiu -19,8% e em 2021 cresceu somente +2,0%.

Vale lembrar que a produção de bens de consumo duráveis tende a ser mais vulnerável aos gargalos nas cadeias produtivas, já que se baseia em linhas de montagem com grande número de peças e componentes, muitos deles importados. É também, juntamente com bens de capital, particularmente prejudicado pela elevação das taxas de juros e piora das condições de crédito, neste caso, das famílias. Além disso, consumidores de maior renda, com o controle da pandemia, tenderam a deslocar demanda destes bens industriais em direção a serviços, cujo consumo vinha reprimido.

De todo modo, tal como o restante da indústria, bens de consumo duráveis voltaram ao positivo na segunda metade do ano na comparação interanual, mas, ainda assim, perdeu dinamismo na passagem do 3º trim/22 (+8,2%) para o 4º trim/22 (+2,9%), devido à desaceleração da indústria automobilística. Móveis e Eletrodomésticos não chegaram a ter um único trimestre positivo em 2022.

Todos os demais macrossetores tiveram resultado anual igual ou não tão adverso quanto o da indústria geral, aproximando-se de um quadro de estabilidade. Bens intermediários recuaram -0,7% em jan-dez/22 frente ao mesmo período do ano anterior. Sua reação no 2º semestre do ano foi fraca e chegou ao 4º trim/22 virtualmente estagnado (+0,3%).

Bens de capital e bens de consumo semi e não duráveis ficaram virtualmente estáveis: +0,3% e +0,2%, respectivamente, no acumulado do ano. No 4º trim/22, bens de consumo semi e não duráveis ganharam robustez, com uma alta de +1,1% no 4º trim/22, devido a dois segmentos: combustíveis e produtos farmacêuticos.

Já para bens de capital não houve melhora substantiva, sua produção registrou variação +0,4%, isto é, quase a mesma do acumulado jan-dez/22, mas com flagrante piora em bens de capital de uso misto (-12,5%) e para agricultura (-12,1%). No caso de bens de capital para a própria industrial, tivemos mais um trimestre de perda: -6,3%. Como o IEDI vem destacando, este não é um bom sinal para o investimento do setor, tão necessário para sua modernização.

Ainda que o 4º trim/22 tenha sido positivo para todos os macrossetores e para a indústria como um todo, ao ter trazido alguma desaceleração – exceto para bens de consumo semi e não duráveis – acende-se uma luz amarela para o dinamismo industrial da entrada de 2023. Algo que também se expressa nos indicadores de confiança dos empresários do setor.

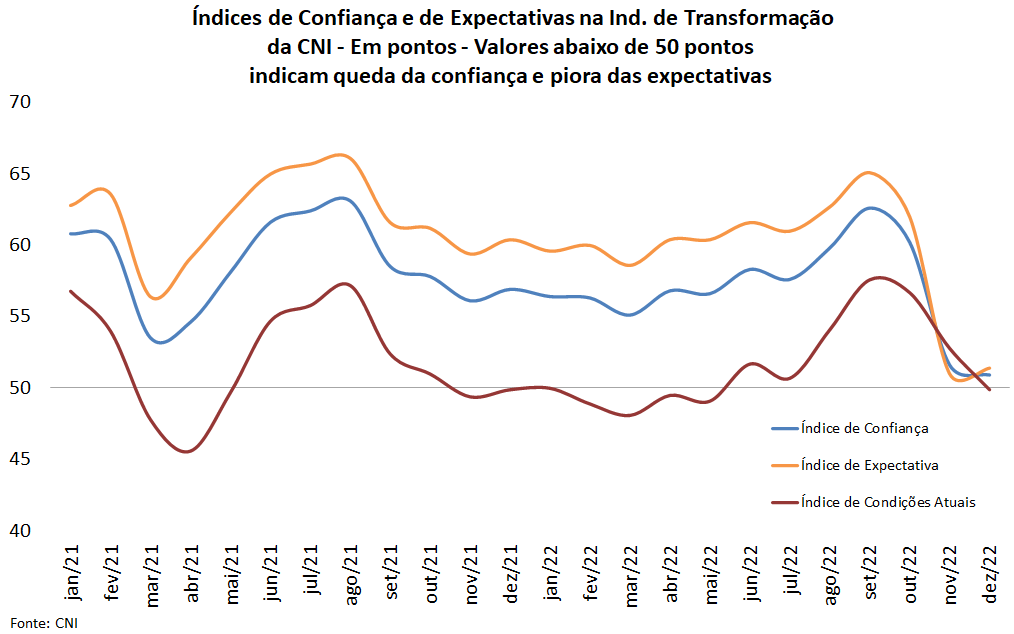

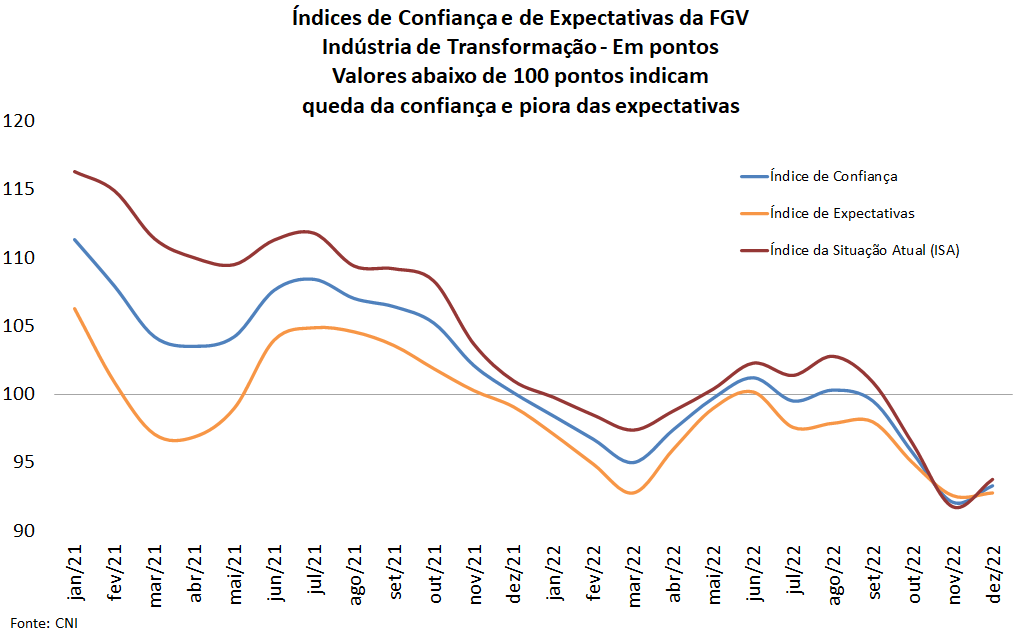

Em jan/23, o indicador da CNI ficou pela primeira vez desde jul/20 na região de pessimismo, tanto em função da avaliação presente dos negócios como do componente de expectativa para os próximos meses. O indicador da FGV também recuou na entrada de 2023, mantendo-se na região de pessimismo em que se encontra desde set/22.

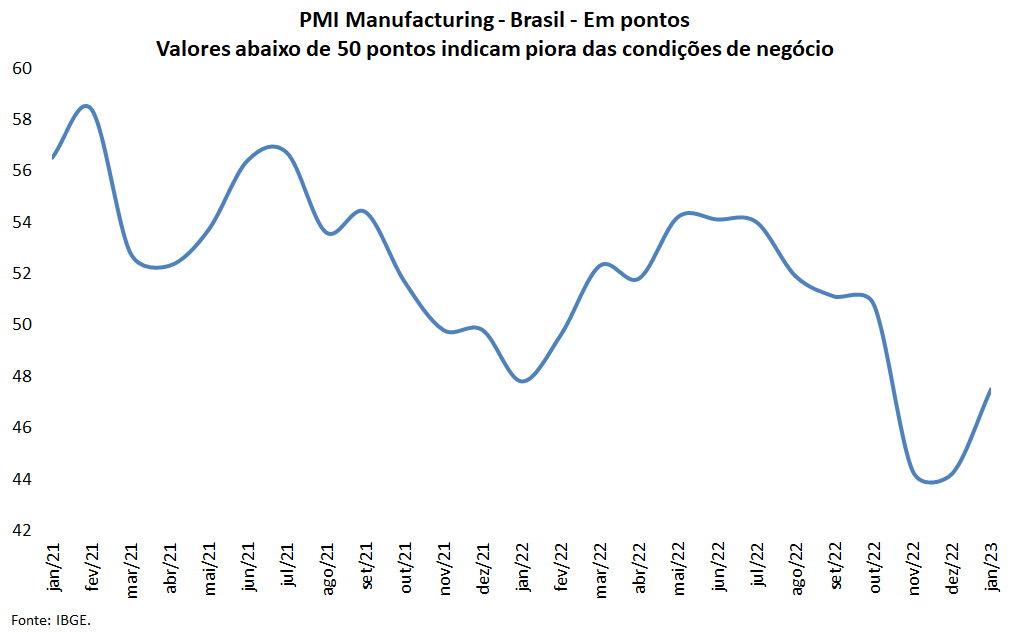

Por fim, outro indicador frequentemente utilizado para se avaliar a perspectiva do dinamismo da indústria, o Purchasing Managers’ Index – PMI Manufacturing, calculado pela consultoria Markit Financial Information Services, indicou igualmente piora dos negócios em jan/23.

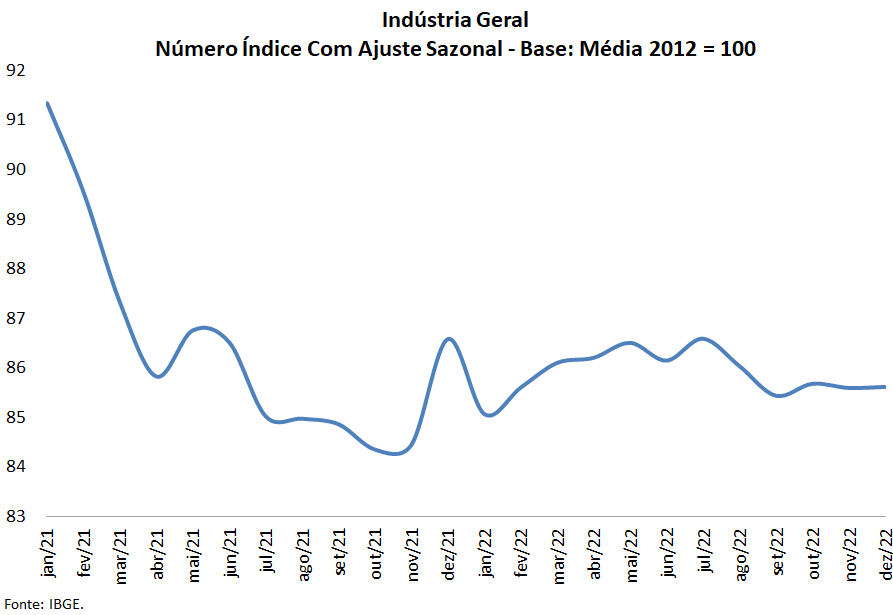

Resultados da Indústria

Em dezembro de 2022, a produção industrial brasileira ficou estagnada: 0%, já descontados os efeitos sazonais. Este resultado ocorreu após registrar -0,1% em nov/22 e +0,3% em out/22, quando interrompeu dois meses consecutivos de taxas negativas (acumulando queda de -1,3% no bimestre ago-set/22). Com o resultado do último mês do ano, a indústria brasileira ainda se encontrava -2,2% abaixo do patamar pré-pandemia da Covid-19 (fev/20) e -18,5% abaixo do nível recorde da série (mai/11).

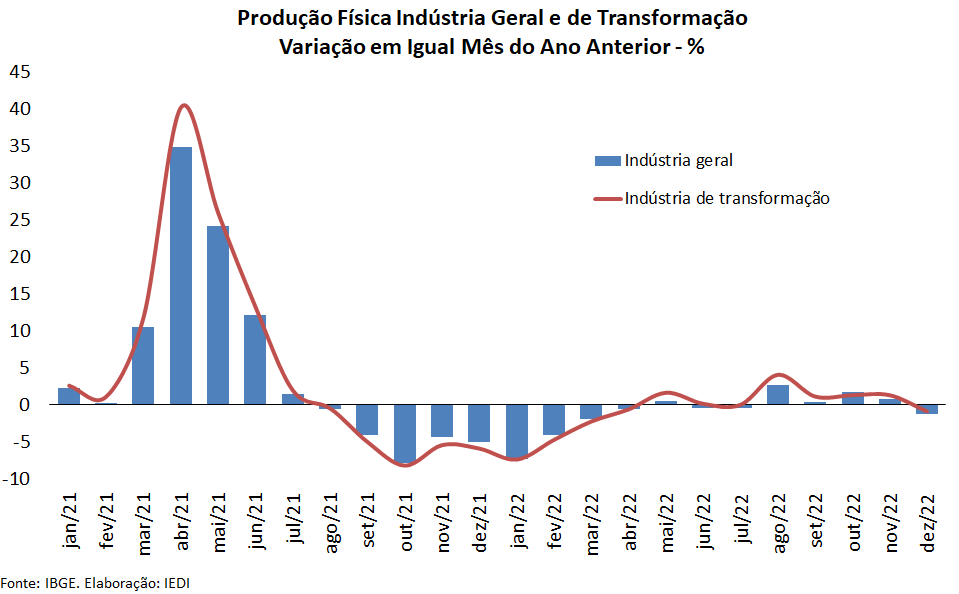

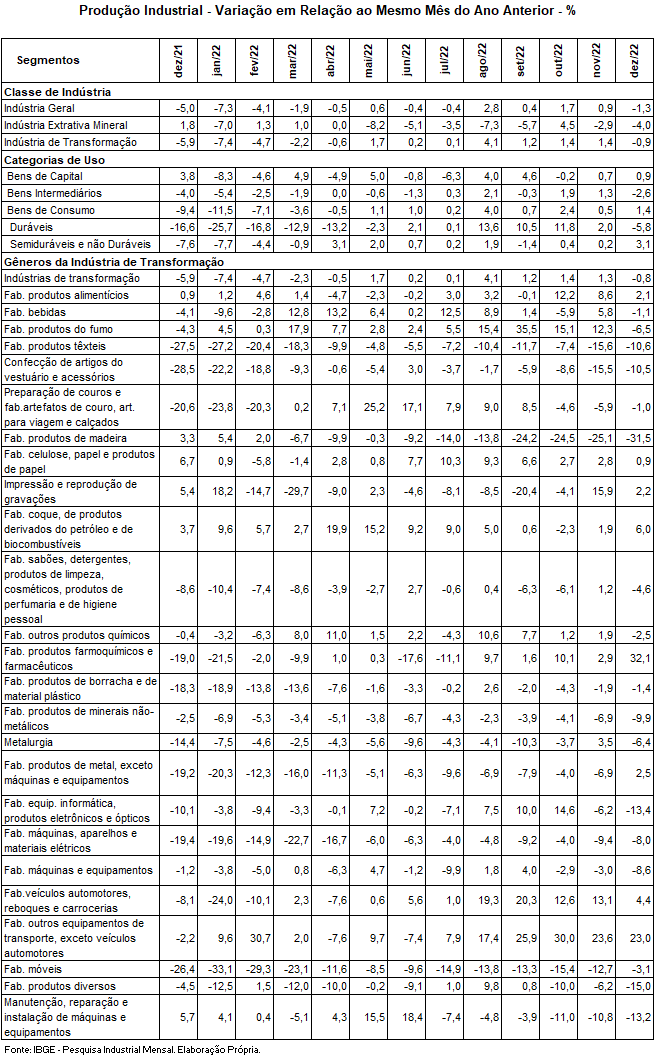

Frente a dezembro de 2021, a produção industrial caiu -1,3%, após crescer nos quatro meses anteriores:+0,9% em novembro, +1,7% em outubro, +0,4% em setembro e +2,8% em agosto. Vale citar que dezembro de 2022 teve um dia útil a menos (22 dias) do que o mesmo mês do ano anterior (23). Os resultados, em sua maioria, positivos no 2º semestre ocorreram devido a bases de comparação deprimidas, por conta da perda de fôlego na segunda metade de 2021.

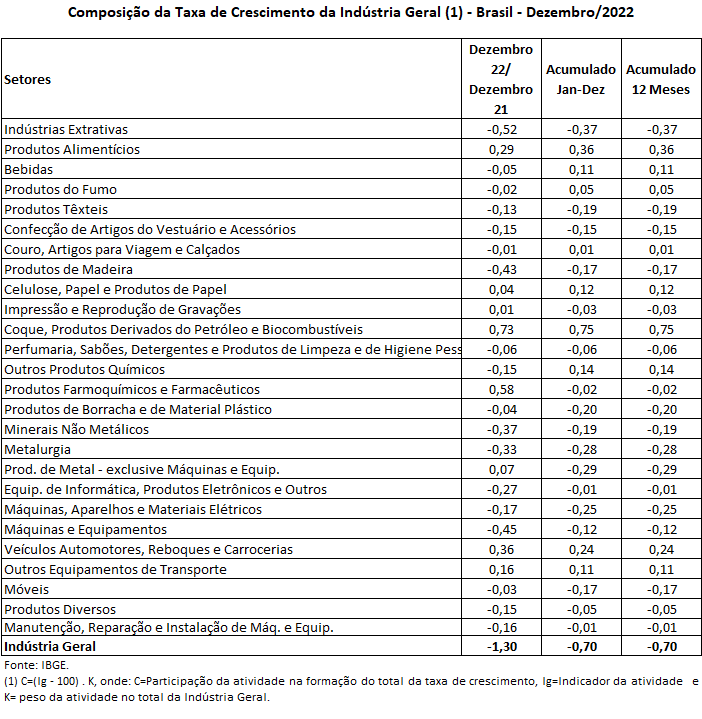

No indicador acumulado no ano, o setor registrou queda de -0,7% em 2022. A queda de 2022 vem precedida de uma alta em 2021 (+3,9%), mas anteriormente, a indústria havia registrado duas quedas seguidas, em 2019 (-1,1%) e 2020 (-4,5%). Entretanto, cabe destacar que o avanço da indústria em 2021 deveu-se à baixa base de comparação de 2020, por conta dos impactos negativos da pandemia de Covid-19, que não chegaram a ser integralmente compensados.

Assim, ao longo de 2022, as medidas de incremento da renda realizada pelo governo, como antecipação do 13º para aposentados e pensionistas, liberação do FGTS, aumento do Auxílio-Brasil e redução dos impostos sobre combustíveis, entre outros não foram suficientes para colocar a indústria em rota de crescimento. Não conseguiram fatores adversos, como pressões de custo, gargalos remanescentes das cadeias, aumento das taxas de juros e encarecimento do crédito, desemprego e queda do poder de compra da população devido à inflação, além das incertezas advindas do campo político e do cenário internacional.

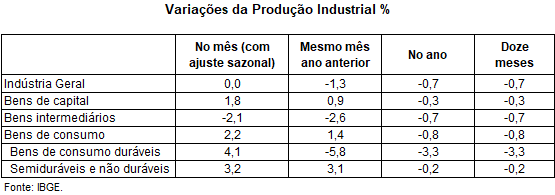

Em relação às grandes categorias industriais, na comparação entre dez/22 e nov/22, na série com ajuste sazonal, houve variação positiva em quase todos os macrossetores industriais, exceto bens intermediários (-2,1%). Dessa forma, essa categoria interrompeu dois meses consecutivos de crescimento na produção, período em que acumulou variação de +0,9%.

Os setores produtores de bens de consumo duráveis (+4,1%), bens de consumo semi e não duráveis (+3,2%) e bens de capital (+1,8%) assinalaram as taxas positivas em dez/22. Com esses resultados, a primeira eliminou parte da perda de -4,6% do período setembro-novembro de 2022; a segunda marcou o terceiro mês seguido de crescimento na produção, período em que se expandiu +4,5%; e a última intensificou o avanço registrado em novembro de 2022 (+0,8%).

Na comparação com dez/21, a queda de -1,3% da indústria geral foi puxada por metade dos quatro macrossetores. Bens de consumo duráveis (-5,8%) e bens intermediários (-2,6%) assinalaram os resultados negativos entre as grandes categorias econômicas, enquanto os setores produtores de bens de consumo semi e não duráveis (+3,1%) e de bens de capital (+0,9%) registraram os avanços nesse mês.

Bens de consumo duráveis (-5,8%) tiveram a maior queda, interrompendo, dessa forma, seis meses consecutivos de taxas positivas na comparação interanual. Nesse mês, o setor foi pressionado, em grande medida, pela redução na fabricação de automóveis (-6,5%), eletrodomésticos da “linha branca” (-9,1%), outros eletrodomésticos (-21,8%) e móveis (-5,4%). No caso dos bens intermediários, o recuo de -2,6% foi explicado, principalmente, pelas quedas nos produtos associados às atividades de indústrias extrativas (-4,0%), produtos de minerais não metálicos (-10,0%) e metalurgia (-6,4%), dentre outros.

No caso dos bens de capital, a variação positiva de +0,9% intensificou a expansão registrada no mês anterior (+0,7%). O segmento foi influenciado pelo crescimento observado nos bens de capital para equipamentos de transporte (+15,5%) e para energia elétrica (+11,3%). Os bens de consumo semi e não duráveis, por sua vez, tiveram expansão de +3,1% em dez/22 explicada, principalmente, pelo crescimento observado no grupamento de não duráveis (+12,2%).

No acumulado do ano de 2022 frente a 2021, todas as categorias econômicas acumularam perdas, sobretudo, bens de consumo duráveis, com -3,3%. Tal como o restante da indústria, voltou ao positivo na segunda metade do ano na comparação interanual, mas, ainda assim, perdeu dinamismo no 4º trim/22 (+2,9%), devido à desaceleração da indústria automobilística. Móveis e Eletrodomésticos não chegaram a ter um único trimestre positivo em 2022.

Quanto aos demais macrossetores, a intensidade de declínio no acumulado do ano é bem mais moderada. O macrossetor de bens intermediários recuou -0,7% em jan-dez/22 frente ao mesmo período do ano anterior. Sua reação no 2º semestre do ano foi fraca e chegou ao 4º trim/22 virtualmente estagnado (+0,3%). Têxteis (-9,7% ante 4º trim/21), insumos para construção civil (-5,3%) e intermediários de metalurgia (-2,1%), que também só tiveram trimestres negativos no ano, foram os principais obstáculos. Ademais, houve forte desaceleração em derivados de petróleo (de +9,5% no 3º trim/22 para +0,1% no 4º trim/22) e celulose (de +21% para +3,3%).

Bens de capital e bens de consumo semi e não duráveis ficaram em um quadro de quase estabilidade no acumulado do ano: +0,3% e +0,2%, respectivamente. No último trimestre de 2022, bens de capital registraram alta de +0,4%, mas com piora substancial em bens de capital de uso misto (-12,5%) e para agricultura (-12,1%). No caso de bens de capital para a própria indústria, houve mais um trimestre de perda: -6,3%.

Por outro lado, bens de consumo semi e não duráveis foram o único macrossetor a apresentar melhora no final do ano. A alta de +1,1% no 4º trim/22 veio principalmente de dois segmentos: combustíveis, que passaram de -4,4% no 3º trim/22 para +6,7%, e produtos farmacêuticos, que progrediram de +0,5% para +13,9% neste mesmo período.

Por dentro da Indústria de Transformação

A variação nula (0,0%) da produção da indústria geral em dez/22 frente a nov/22, na série livre dos efeitos sazonais, foi acompanhada de variação de +0,3% na indústria de transformação e queda de -1,1% no ramo extrativo. Com o resultado de dez/22, a indústria de transformação se encontra 1,9% abaixo do nível de produção pré-pandemia de fev/20 e o ramo extrativo está 4,5% aquém deste patamar.

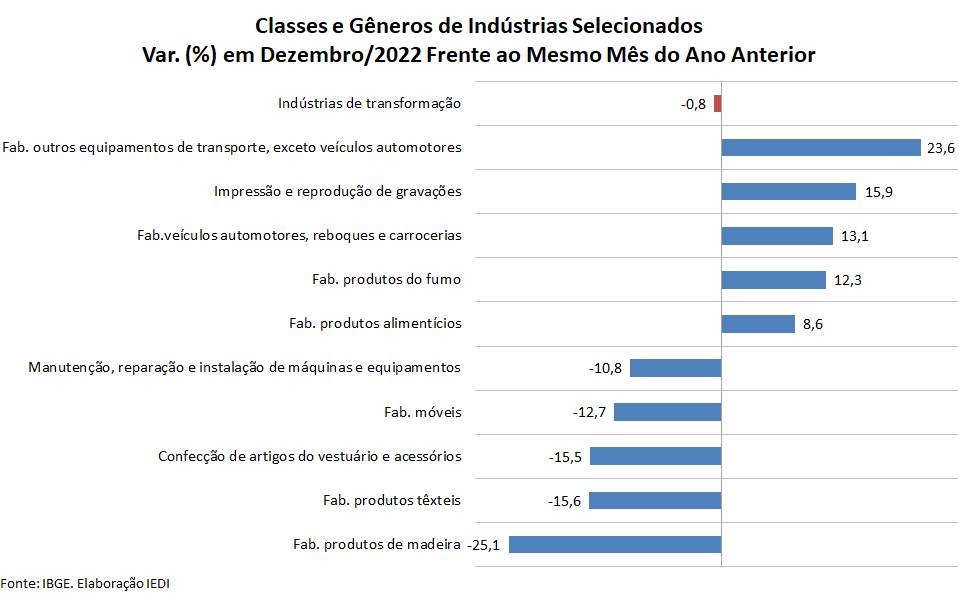

Na comparação com dez/21, enquanto a indústria geral recuou -1,3%, o desempenho da indústria de transformação foi de -0,8%. O ramo extrativo, por sua vez, após apresentar em out/22 (+4,5%) sua primeira variação positiva desde mai/22, voltou a ficar no vermelho em nov/22 (-2,9%) e intensificou seu recuo em dez/22 (-4,0%).

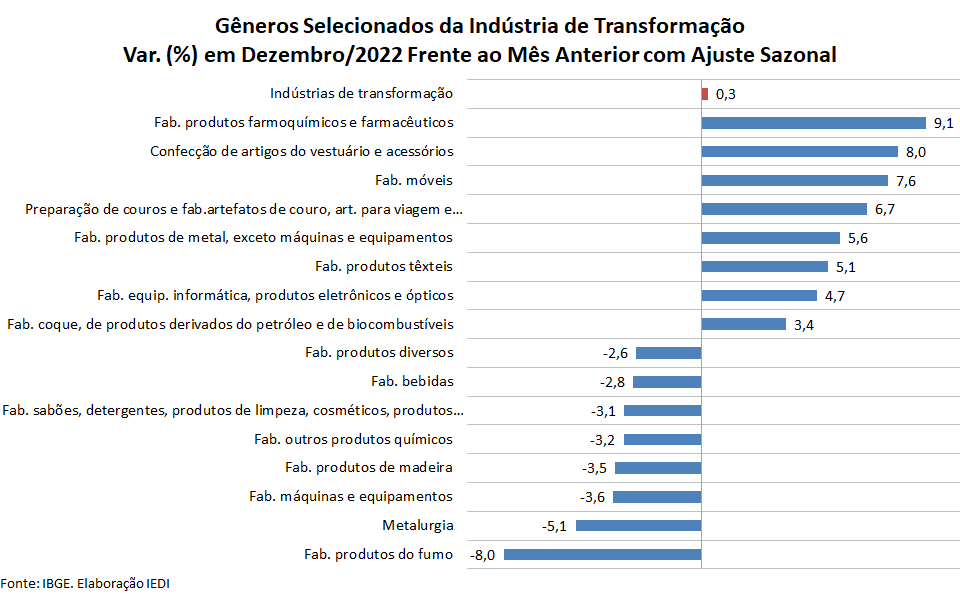

De volta à série livre de efeitos sazonais frente a nov/22, a estabilidade da indústria geral teve influência positiva de 11 dos 26 ramos pesquisados pelo IBGE (42% do total). Entre as atividades, as influências positivas mais importantes vieram de coque, produtos derivados do petróleo e biocombustíveis (+3,4%) e produtos farmoquímicos e farmacêuticos (+9,1%). A primeira registrou o terceiro mês seguido de expansão na produção, período em que acumulou avanço de +6,8%. Já a segunda eliminou a queda de -0,4% verificada no mês anterior.

Por outro lado, entre as 15 atividades que apontaram redução na produção, produtos alimentícios (-2,6%) e metalurgia (-5,1%) exerceram os principais impactos em dez/22, com ambas interrompendo dois meses consecutivos de avanço, período em que acumularam expansão de +8,5% e +8,6%, respectivamente.

Na comparação com dez/21, em que a indústria geral apresentou variação de -1,3% na produção, foram observados resultados negativos em 18 dos 26 ramos, 45 dos 79 grupos e 57,8% dos 805 produtos pesquisados. Vale citar que dezembro de 2022 teve um dia útil a menos (22 dias) do que o mesmo mês do ano anterior (23).

As maiores influências negativas nesta comparação vieram das seguintes atividades da indústria de transformação: máquinas e equipamentos (-8,6%), produtos de madeira (-31,5%), minerais não metálicos (-9,9%), metalurgia (-6,4%), equipamentos de informática, produtos eletrônicos e ópticos (-13,4%), dentre outros.

Em direção oposta, entre as 8 atividades que tiveram expansão de produção, coque, produtos derivados do petróleo e biocombustíveis (+6,0%), produtos farmoquímicos e farmacêuticos (+32,1%), veículos automotores, reboques e carrocerias (+4,4%), produtos alimentícios (+2,1%) e outros equipamentos de transporte (+23,0%) exerceram as maiores influências sobre a indústria.

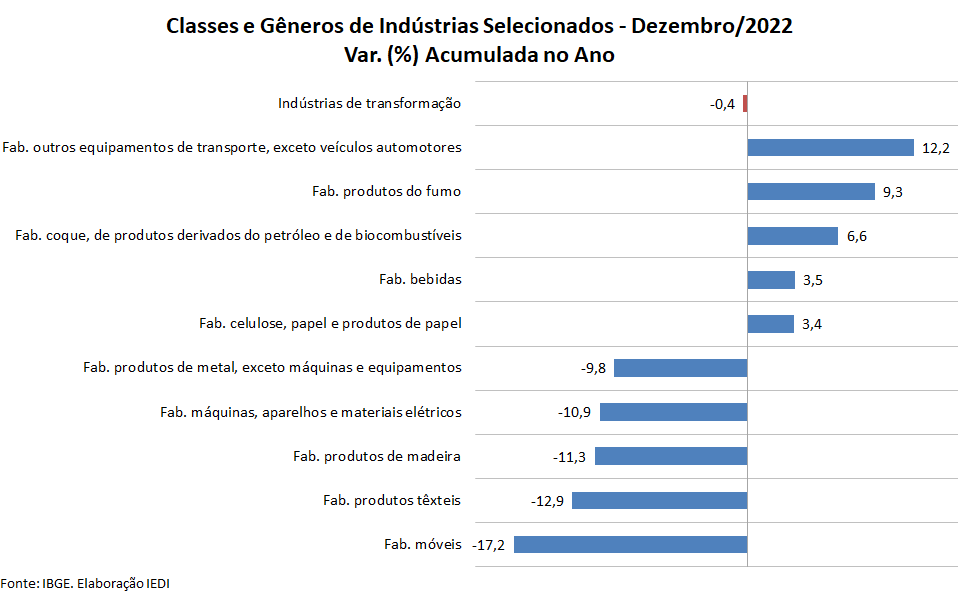

No índice acumulado do ano, frente a igual período do ano anterior, a indústria assinalou queda de -0,7%, com resultados negativos em 17 dos 26 ramos, 54 dos 79 grupos e 62,4% dos 805 produtos pesquisados. Entre as atividades, as principais influências negativas no total da indústria foram registradas por produtos de metal (-9,0%), metalurgia (-5,0%), máquinas, aparelhos e materiais elétricos (-10,7%) e produtos de borracha e de material plástico (-5,7%).

Por outro lado, ainda na comparação com jan-dez/21, entre as 9 atividades que apontaram expansão na produção, os setores produtores de coque, produtos derivados do petróleo e biocombustíveis (+6,6%), produtos alimentícios (+2,4%) e veículos automotores, reboques e carrocerias (+3,0%) foram as principais influências positivas.

Utilização de Capacidade

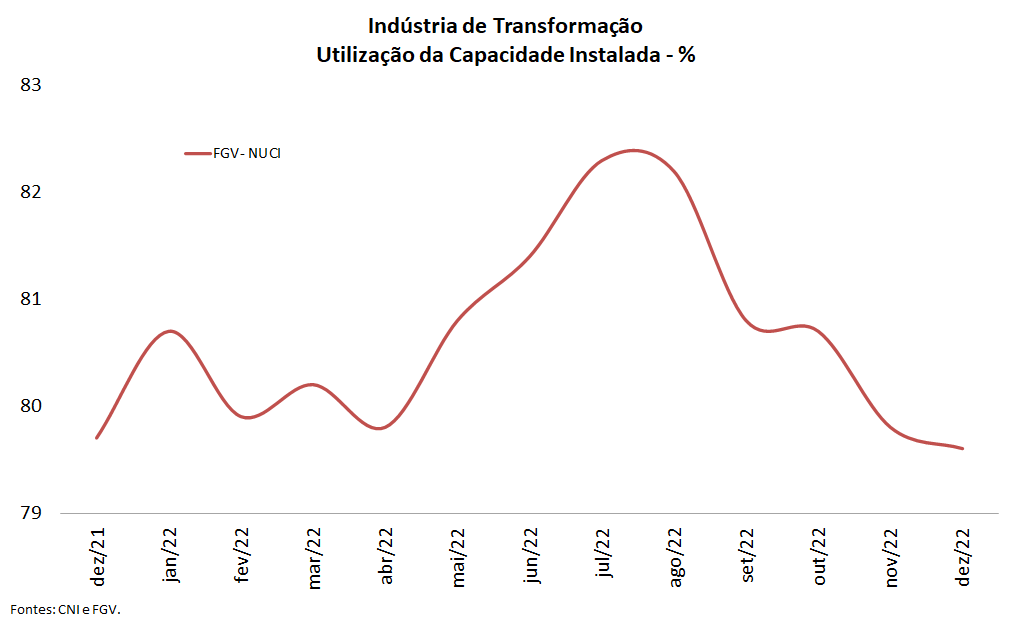

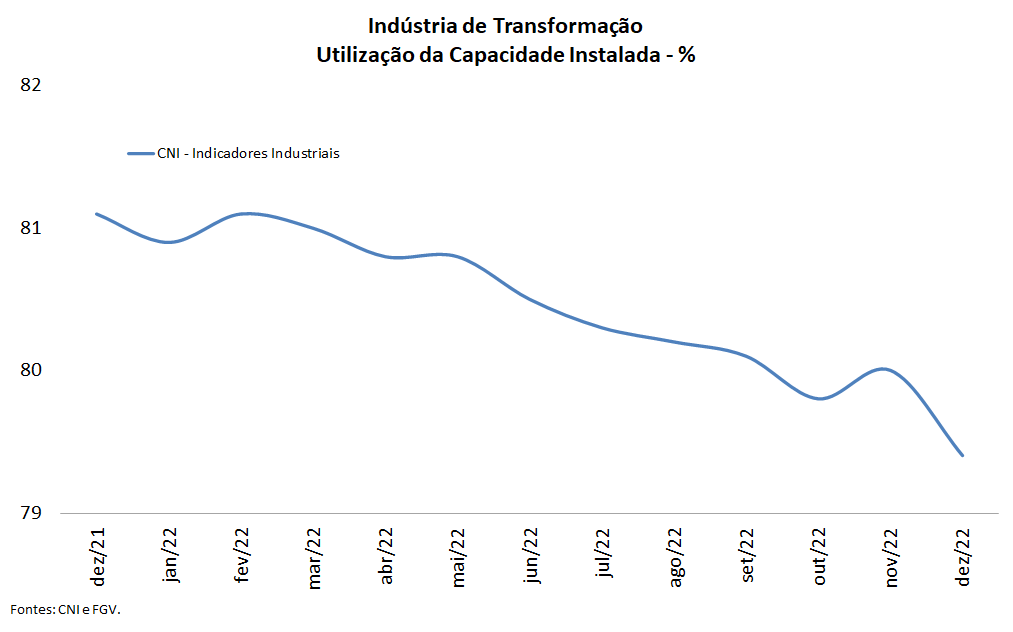

A utilização da capacidade instalada da indústria de transformação, de acordo com a série da FGV com ajustes sazonais, recuou pelo quinto mês consecutivo (-0,2 ponto percentual) na passagem de nov/22 (79,8%) para dez/22, quando registrou valor de 79,6%, o menor patamar desde jun/21. No primeiro mês de 2023, o indicador segue em declínio, fechando o mês em 78,8%. De acordo com os dados da CNI, a utilização da capacidade instalada da indústria de transformação caiu de 80,0% em nov/22 para 79,4% em dez/22, dados com ajuste sazonal.

Estoques

De acordo com os dados da Sondagem Industrial da CNI, o indicador da evolução dos estoques de produtos finais da indústria total, após ter ficado acima do nível de equilíbrio em jul-nov/22, sinalizando expansão dos estoques, voltou a níveis inferiores à marca de equilíbrio de 50 pontos em dez/22. Registrou 49,5 pontos no último mês de 2022 e em jan/23 manteve-se nesta região de declínio ao registrar 49,8 pontos.

No caso do segmento da indústria de transformação, o indicador da CNI recuou de 50,3 pontos em nov/22 para 49,8 pontos em jan/23. A indústria extrativa, por sua vez, seguiu na mesma direção, mas em intensidade maior, passando de 49,9 pontos para 47,7 pontos entre nov/22 e dez/22. Na entrada de 2023, ambos ficaram abaixo da linha de estabilidade: 49,8 pontos e 48,2 pontos, respectivamente.

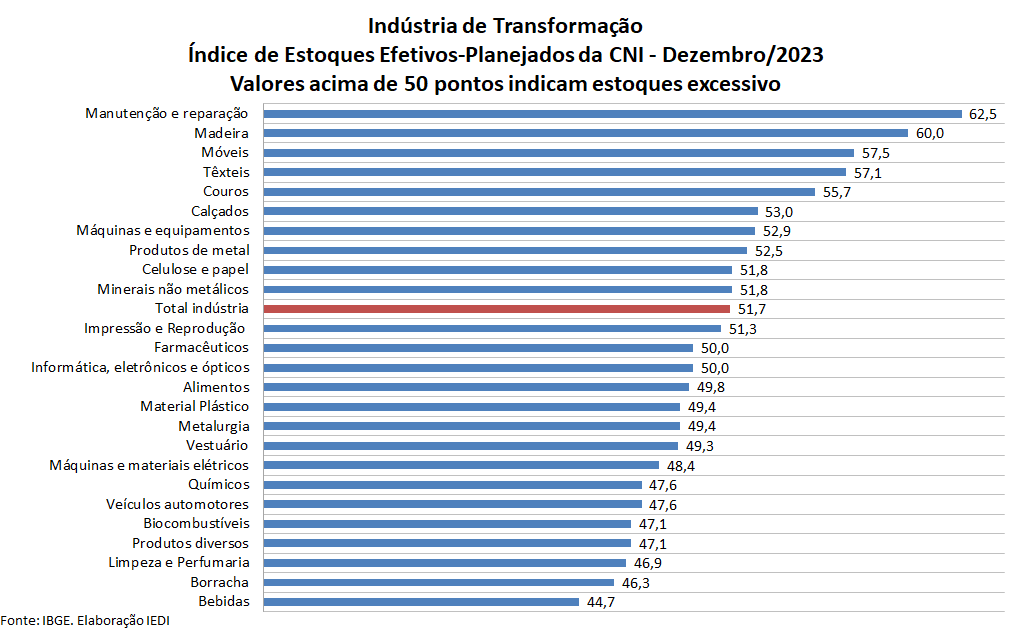

Para a indústria geral, o indicador de satisfação dos estoques ficou em 51,7 pontos em dez/22, sinalizando que, a despeito do declínio registrado no mês, as empresas ainda avaliavam que seus estoques seguiam acima do que haviam planejado, uma situação que teve continuidade em jan/23. Vale lembrar que a marca de equilíbrio, também neste indicador, é dada pelo valor de 50 pontos, acima do qual há excesso de estoques e abaixo dele, estoques menores do que o desejado. No caso do setor extrativo e no caso da indústria de transformação, o indicador de satisfação registrou 52,2 pontos e 51,7 pontos, respectivamente.

Em out/22, 24% dos ramos industriais tinham apresentado estoques menores do que o planejado (abaixo de 50 pontos), fração que subiu para 48% dos ramos em nov/22 e então para 52% em dez/22. Isso mostra que o quadro de excesso de estoques para a indústria como um todo visto acima, deve a um número cada vez menor de ramos.

Entre os ramos iguais ou acima de 50 pontos em dez/22 destacam-se: madeira (60 pontos), móveis (57,5 pontos), têxteis (57,1 pontos) e couros (55,7 pontos), entre outros. Ficaram abaixo e mais distantes do equilíbrio os seguintes ramos: bebidas (44,7 pontos), borracha (46,3 pontos), limpeza e perfumaria (46,9 pontos) e biocombustíveis (47,1 pontos).

Confiança e Expectativas

O Índice de Confiança do Empresário da Indústria de Transformação da CNI registrou 48,6 pontos em jan/23, perdendo 2,2 pontos em relação a dez/22 (50,8 pontos). Essa é a primeira vez desde jul/20 (47,6 pontos) que esse indicador ficou na área de pessimismo, isto é, abaixo da marca de 50 pontos.

Na passagem de dez/22 para jan/23, o componente referente às expectativas em relação ao futuro caiu de 51,0 para 48,8 pontos. Já o componente que capta a percepção dos empresários quanto à evolução presente dos negócios recuou -2,0 p.p., também ficando na região pessimista (48,3 pontos).

O Índice de Confiança da Indústria de Transformação (ICI) da FGV, também apresentou piora na passagem de dez/22 (93,3 pontos) para jan/23, quando registrou 93,1 pontos. Mais uma vez o indicador ficou na região de pessimismo, ou seja, abaixo de 100 pontos.

O resultado de jan/23 foi influenciado por seu componente referente às avaliações da situação atual, que passou de 93,8 pontos em dez/22 para 93,1 pontos em jan/23. As perspectivas em relação ao futuro, por sua vez, que ficaram na região de pessimismo quase que sistematicamente ao longo de todo o ano de 2022, agora em jan/23 registrou uma melhora, saindo de 92,8 pontos em dez/22 para 93,2 pontos, mas não o suficiente para voltar a um quadro de confiança.

Outro indicador frequentemente utilizado para se avaliar a perspectiva do dinamismo da indústria é o Purchasing Managers’ Index – PMI Manufacturing, calculado pela consultoria Markit Financial Information Services. Em jan/23 ficou em 47,5 pontos, abaixo da marca de 50 pontos, indicando piora do quadro de negócios do setor, porém assinalando pequena recomposição em relação ao mês anterior (44,2 pontos).

Anexo Estatístico

Mais Informações

Tabela: Produção Física - Subsetores Industriais

Variação % em Relação ao Mesmo Mês do Ano Anterior (clique aqui)