Carta IEDI

Saldo recorde, mas exportações estagnadas

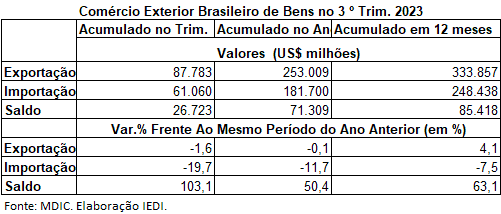

O saldo de comércio de bens da economia brasileira somou US$ 71,3 bilhões no acumulado de jan-set/23, decorrente de exportações no valor de US$ 253 bilhões e de importações de US$ 181,7 bilhões. Este saldo é 50,4% superior àquele registrado no mesmo período de 2022.

No 3º trim/23, que é analisado em mais detalhes nesta Carta IEDI, a geração de superávit comercial do país se acentuou, bem como nos meses que se seguiram, levando o superávit do país ao patamar recorde de US$ 89,5 bilhões em jan-nov/23.

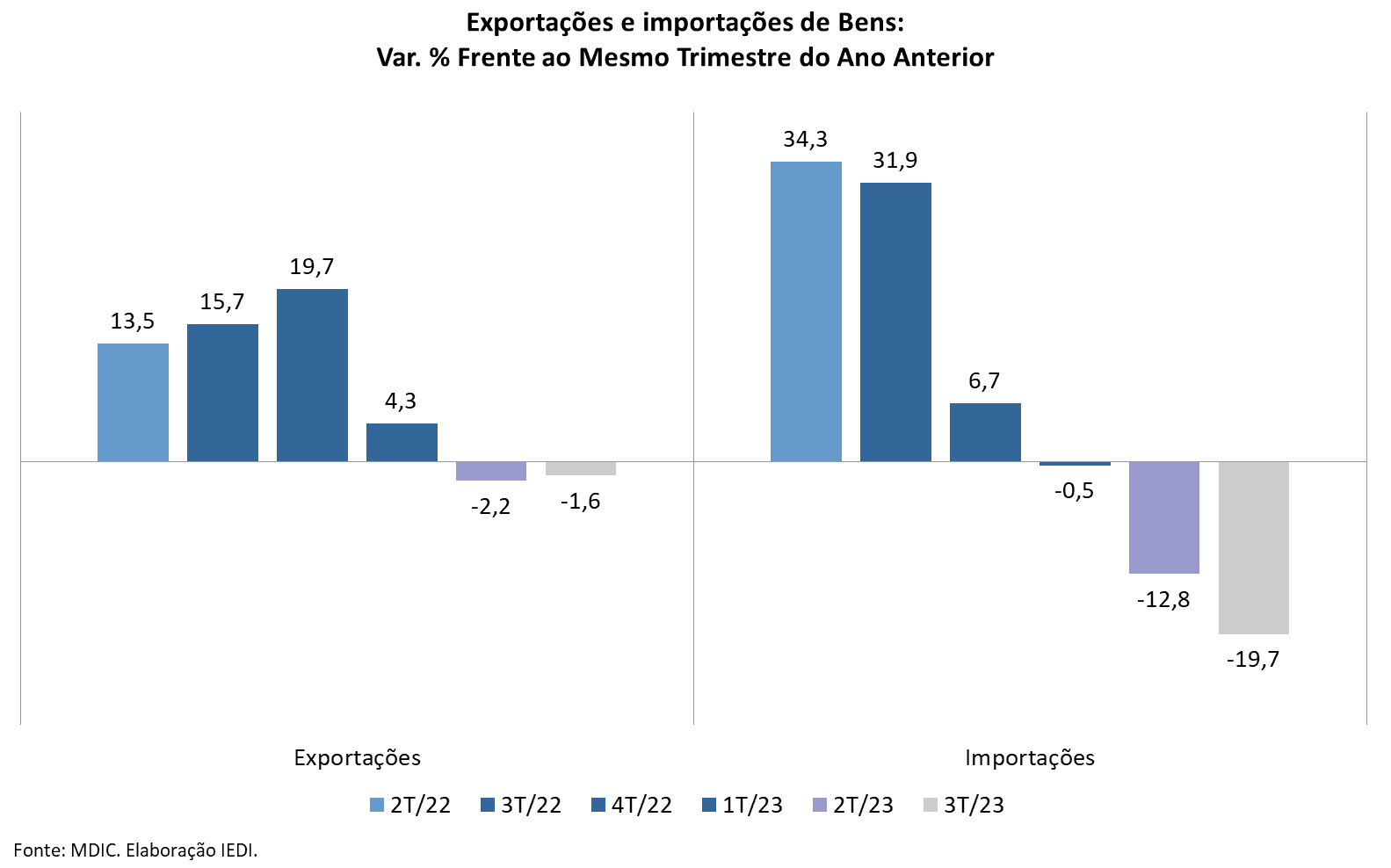

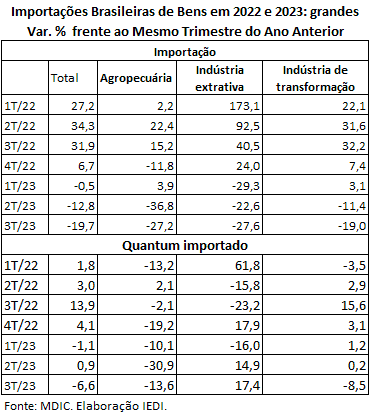

Isso, contudo, vem ocorrendo em função da retração de nossas importações. A queda chegou a -19,7% no 3º trim/23 ante o 3º trim/22, na esteira da desaceleração do PIB brasileiro. As exportações, vale notar, também recuaram, mas de forma bem menos intensa no período: -1,6%. No acumulado jan-set/23 ante jan-set/22, período coberto por esta Carta, este perfil também se verifica: -11,7% para as importações e -0,1% nas exportações.

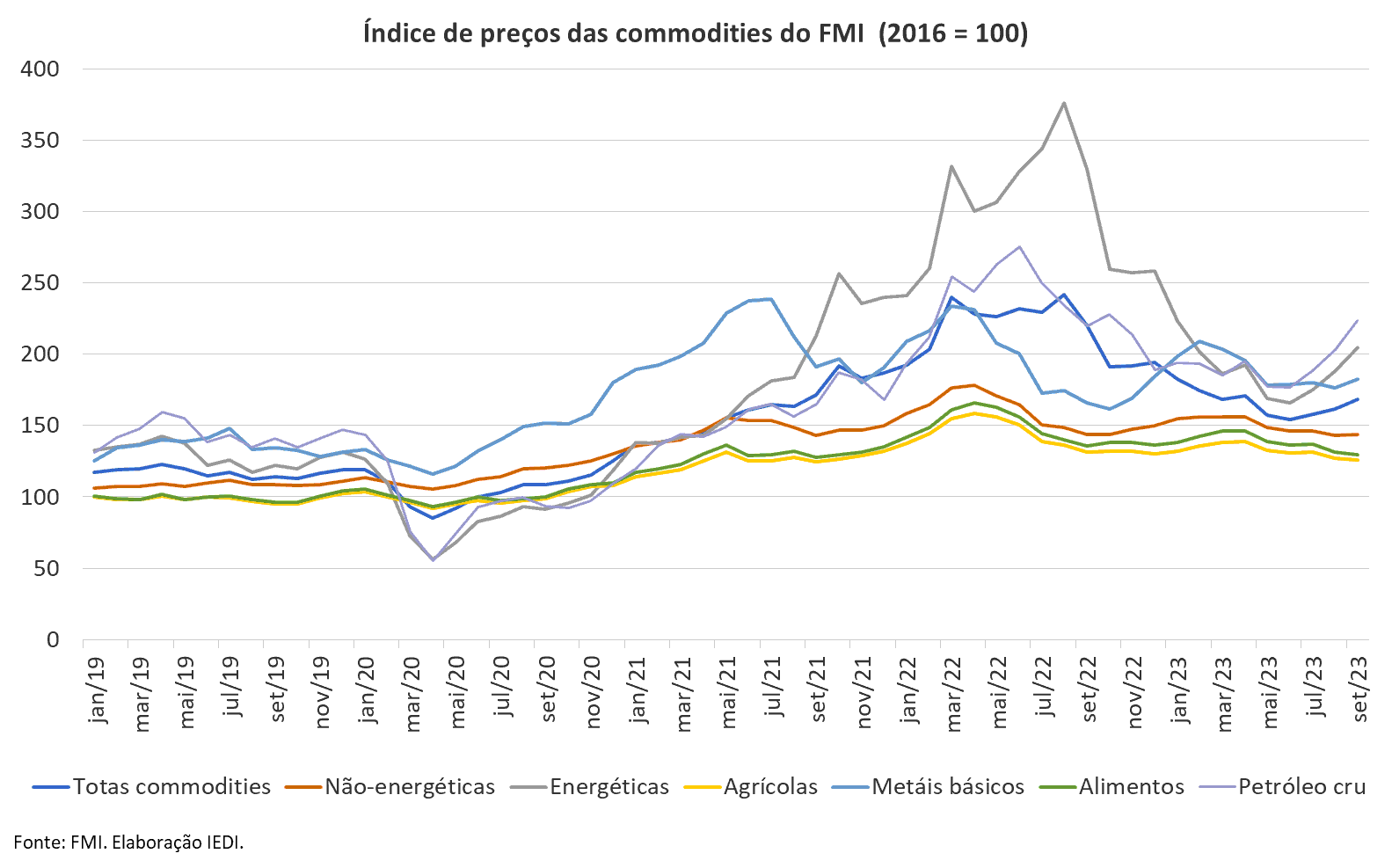

Em 2023, não tem ajudado nosso desempenho exportador o declínio dos preços de commodities e a desaceleração do crescimento da economia mundial. Como discutido na Carta IEDI n. 1236, o PIB global deve crescer +3,0% em 2023 contra +3,5% em 2022, mantendo-se quase 4% abaixo das projeções anteriores à pandemia, segundo o FMI.

Por outro lado, como argumentamos na Análise de 05/12/23, embora o PIB brasileiro do 3º trim/23 tenha evitado o sinal negativo, houve importante perda de ritmo em comparação com a primeira metade do ano. O resultado foi de +0,1% ante o 2º trim/23, vis-à-vis +1,4% em jan-mar/23 e +1,0% em abr-jun/23, e de +2,0% frente ao mesmo período do ano anterior, o menor desde o 1º trim/22 nesta comparação. Isso se traduziu em menos importação.

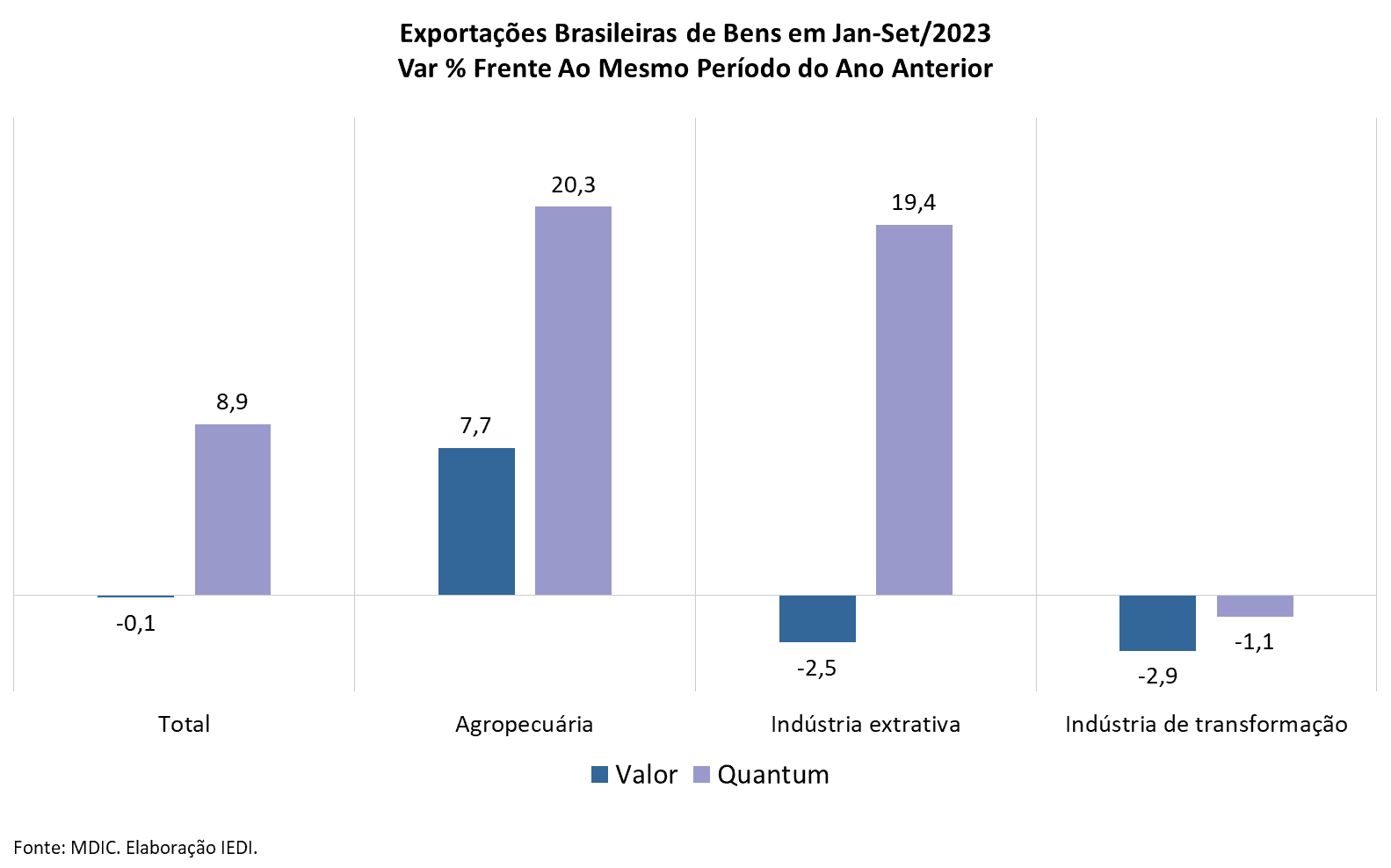

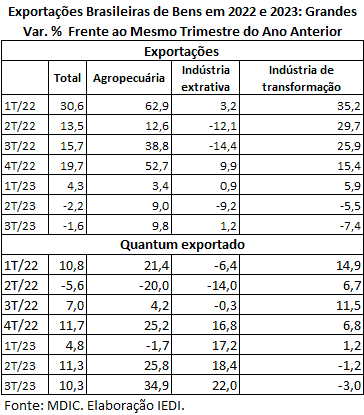

No caso de nossas vendas externas, até chegou a haver alta de +8,9% do quantum total exportado em jan-set/23, sendo mais forte no 3º trim/23: +10,3% frente ao mesmo período do ano anterior. Essa expansão, contudo, foi anulada pela queda dos preços das principais commodities exportadas até meados do ano, que resultou num efeito-preço negativo.

Este desempenho, ademais, foi heterogêneo entre os três grandes setores tanto em ritmo como em composição (efeito-preço e/ou efeito-quantidade).

As vendas externas da agropecuária em jan-set/23 tiveram o melhor resultado, avançando +7,7% frente ao mesmo período de 2022, sob influência do aumento significativo do quantum exportado (+20,3%), que mais do que compensou a queda dos preços de commodities do setor. No 3º trim/23 em específico este movimento foi ainda mais forte: +9,8% em valor e +34,9% em quantidade.

Na indústria extrativa, embora o quantum exportado também tenha aumentado expressivamente (+19,4%) em jan-set/23, o efeito-preço negativo foi mais intenso do que na agropecuária, resultando numa queda do valor exportado de -2,5%. No 3º trim/23, o valor exportado conseguiu ficar no positivo: +1,2%.

Já as vendas externas da indústria de transformação recuaram -2,9% sob influência tanto da queda da quantidade exportada (-1,1% ante jan-set/22) como do efeito-preço negativo associado a produtos manufaturados derivados de commodities. No 3º trim/23 estas tendências se agravaram: -7,4% em valor e -3,0% em quantidade.

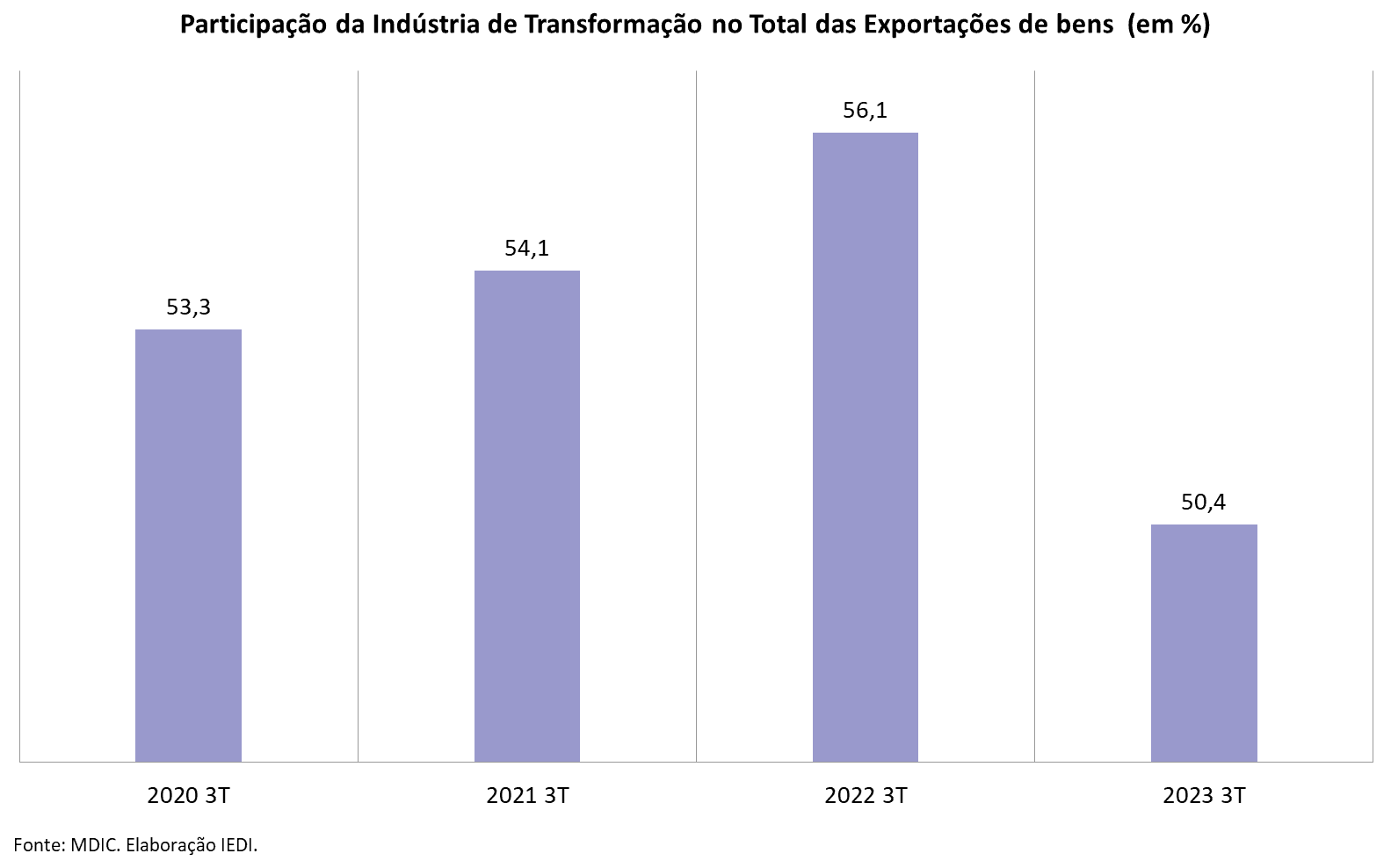

Vale notar que a despeito da queda do valor exportado, a indústria de transformação continuou liderando os nossos embarques de bens, mas não sem uma redução de participação no total: de 56,1% em jan-set/22 para 50,4% em jan-set/23 – o menor percentual desde 2020. A história seria outra se o país não tivesse se descuidado tanto da competitividade das cadeias produtivas mais longas e complexas. Cabe lembrar que esta participação da indústria de transformação era de quase 80% vinte anos atrás.

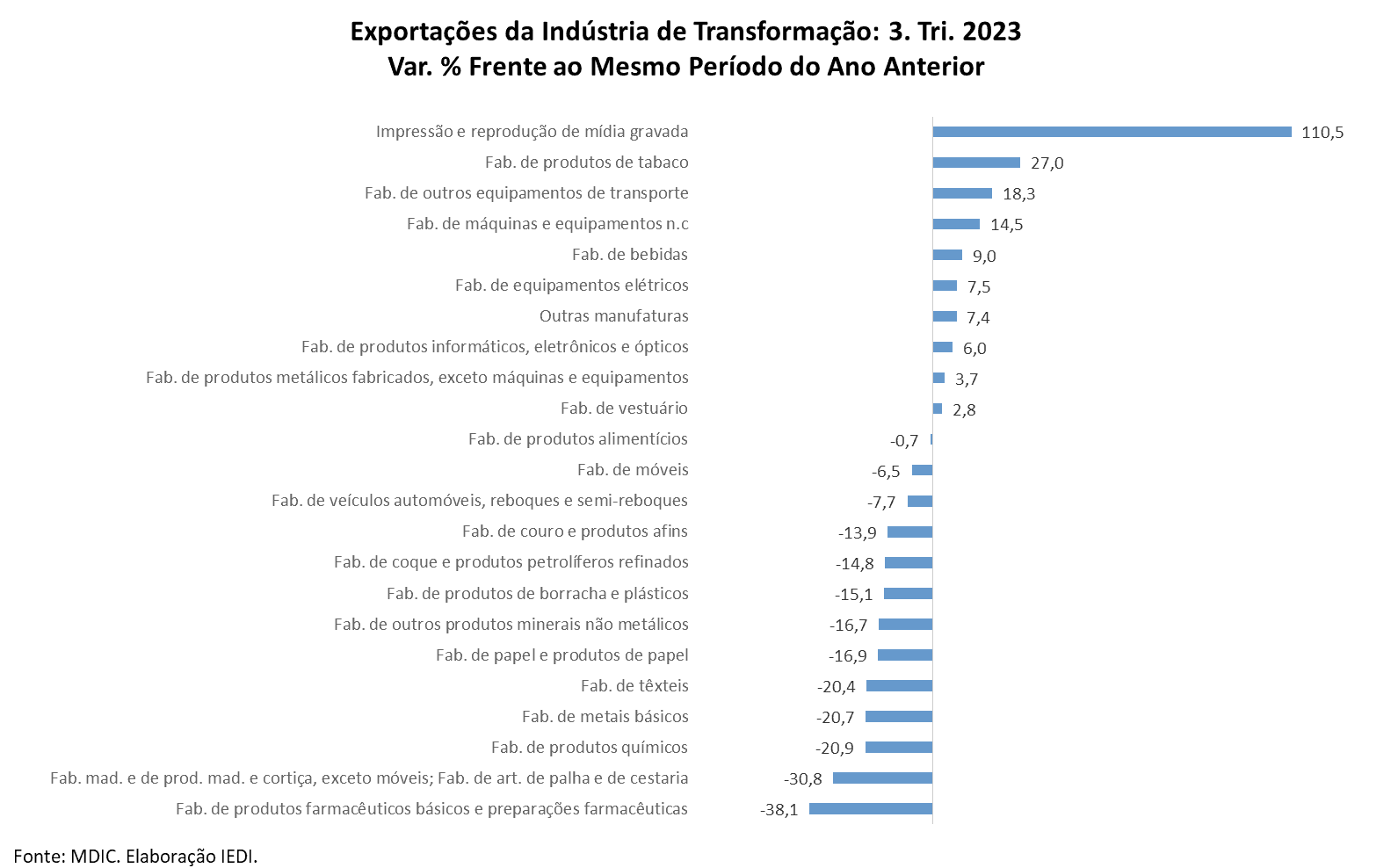

Setorialmente, as exportações de 11 ramos da indústria de transformação num total de 23 ramos (48% deles) aumentaram em jan-set/23 frente ao mesmo período do ano anterior (10 ramos no 3º trim/23). Este desempenho é significativamente inferior ao panorama de 2022, quando as vendas externas de 21 ramos industriais avançaram no acumulado do ano.

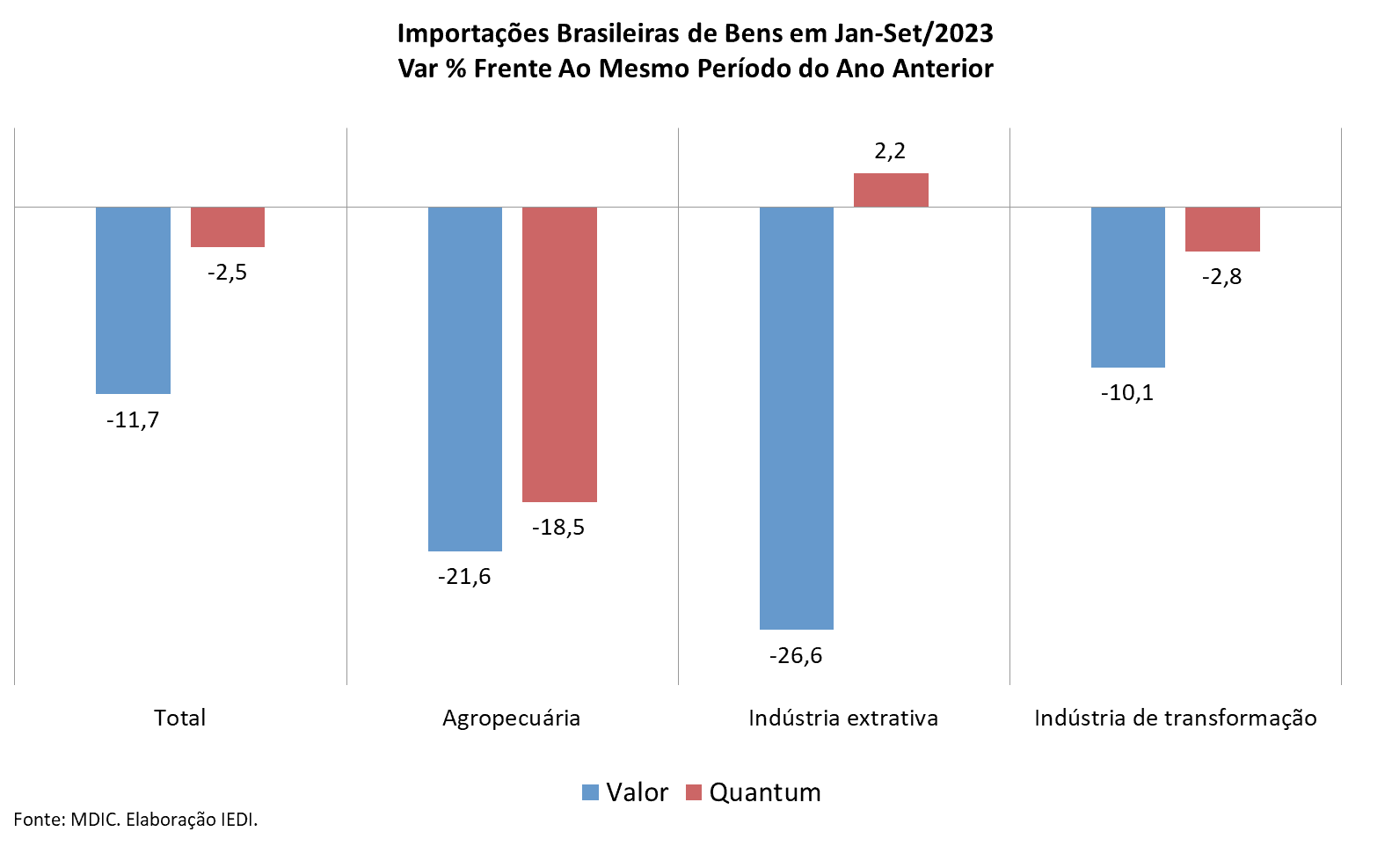

Já as importações de bens recuaram -11,7% em jan-set/23 frente ao mesmo período do ano anterior porque o recuo dos preços das commodities se somou à queda do quantum importado (-2,5%). Esta queda decorreu do recuo das quantidades importadas da agropecuária (-18,5%) e da indústria de transformação (-2,8%), que mais que anularam o aumento do quantum importado na indústria extrativa (+2,2%).

O efeito-preço foi negativo nos três setores devido à queda das cotações internacionais das commodities importadas pelo Brasil. O maior recuo foi registrado na indústria extrativa devido à deflação do preço do petróleo, já que o Brasil é importador de derivados desta commodity. Com isso, o valor importado pelo setor extrativo caiu -26,6% em jan-set/23. Na agropecuária e na indústria de transformação, a queda do valor importado foi de -21,6% e -10,7%, respectivamente.

Introdução

Esta Carta IEDI analisa o desempenho do comércio exterior brasileiro de bens no acumulado do ano até o 3º trimestre de 2023, detalhando sua evolução por valor, destino, grandes setores, quantum exportado e importado, bem como as exportações da indústria de transformação com base nos dados do Ministério da Indústria, Desenvolvimento e Comércio (MIDC).

Resultados gerais

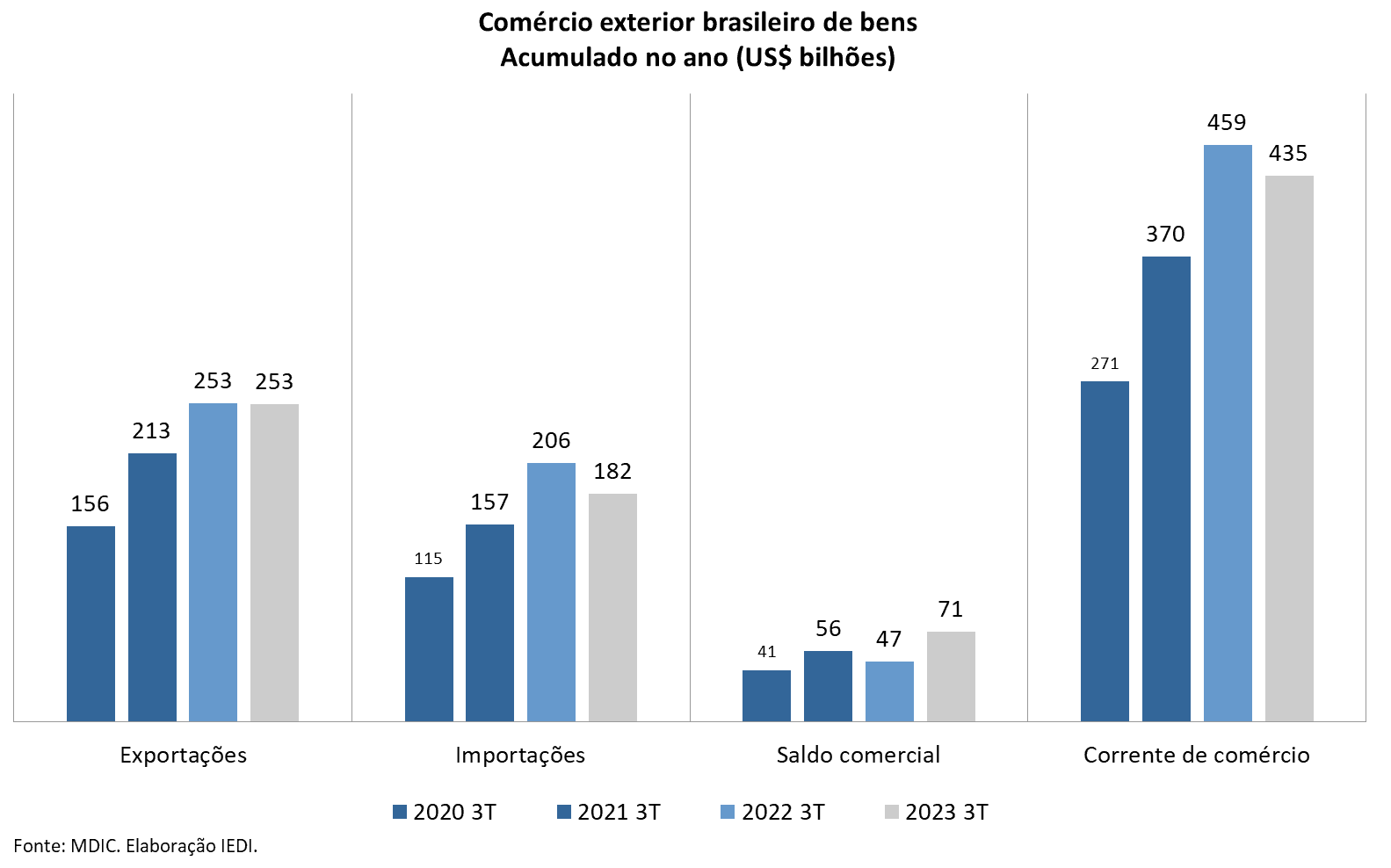

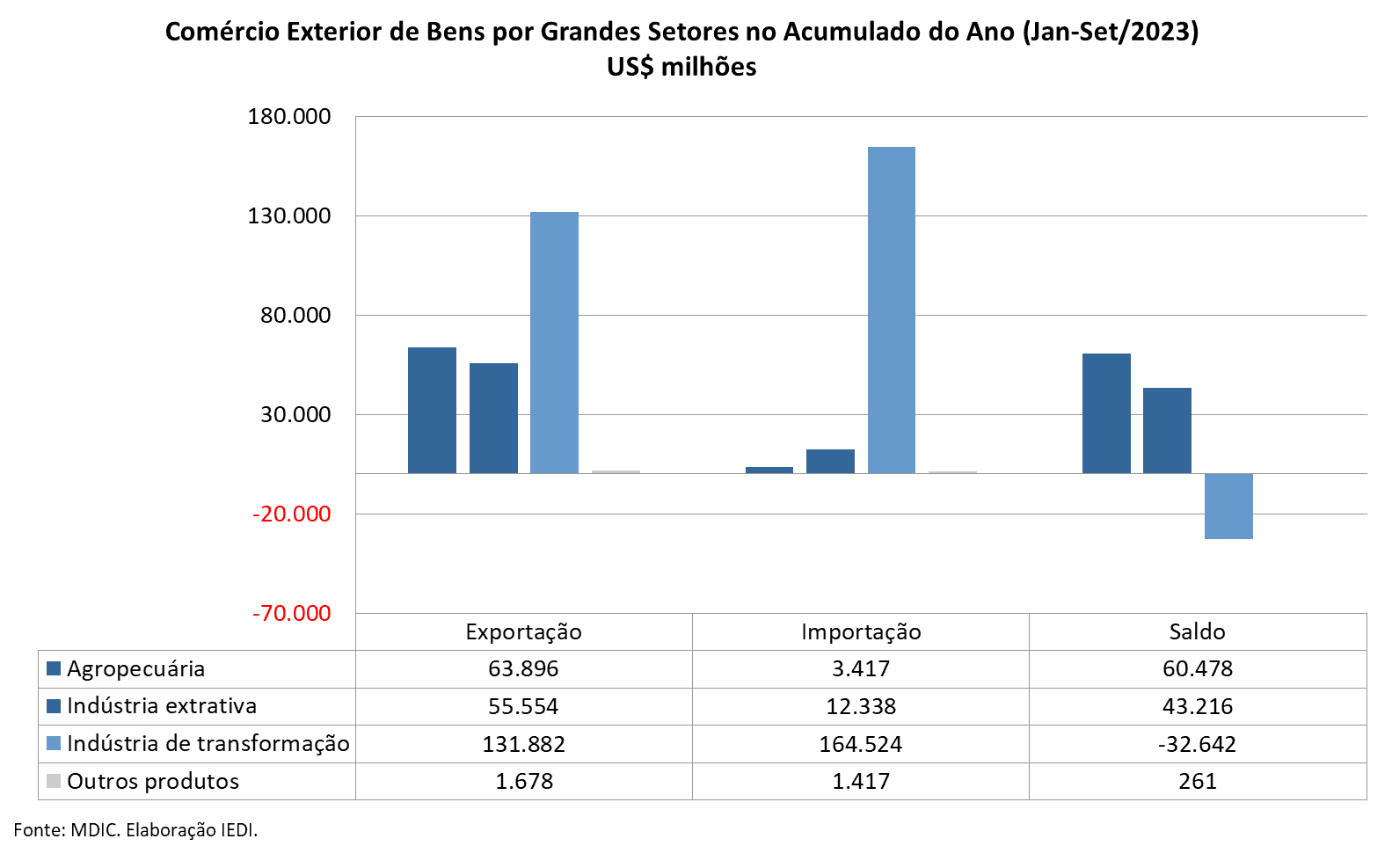

O saldo de comércio de bens da economia brasileira somou US$ 71.309 milhões no acumulado dos três primeiros trimestres de 2023 (janeiro a setembro), cifra 50,4% superior à registrada no mesmo período de 2022. Assim, o melhor desempenho da balança comercial de bens frente ao ano anterior observada nos dois primeiros trimestres não somente se manteve, mas se acentuou no período em tela. Este resultado decorreu da queda das importações (em 11,7%) – que atingiram US$ 181.700 milhões -, já que as exportações se mantiveram praticamente estáveis (recuo de 0,1%), somando US$ 253.009 milhões.

No acumulado em 12 meses, as exportações atingiram US$ 333.857 bilhões, cifra 4,1% superior à registrada no mesmo período de 2022. Já as importações somaram US$ 248. 438 milhões, cifra 7,5% inferior à registrada no mesmo período do ano anterior. Com isso, o superávit comercial aumentou 63,1% na mesma base de comparação, somando US$ 85.418 milhões.

Já a corrente de comércio de bens recuou 5,3% em termos nominais, de US$ 459 bilhões no acumulado do ano até o 3º trimestre de 2022 para US$ 435 bilhões no mesmo período do corrente ano.

Comparando o desempenho no acumulado do ano com a variação trimestral frente ao mesmo período do ano anterior, há sinais de importante desaceleração, mesma tendência observada no 1º semestre de 2023. No 3º trimestre de 2023, as exportações e importações recuaram 1,6% e 19,7%, respectivamente.

Como detalhado a seguir, o desempenho do comércio exterior de bens no acumulado do ano até setembro está associado à trajetória de queda dos preços das commodities até meados do ano devido à desaceleração da economia global. De acordo com o cenário atual do FMI, divulgado em outubro, a economia global deve crescer 3,0% em 2023 contra 3,5% em 2022. Essa desaceleração afetou, igualmente, a demanda por nossas exportações, sobretudo de bens manufaturados. Também contribuiu para esse resultado a desaceleração da economia brasileira, que se refletiu na demanda por importações.

Principais destinos das exportações de bens

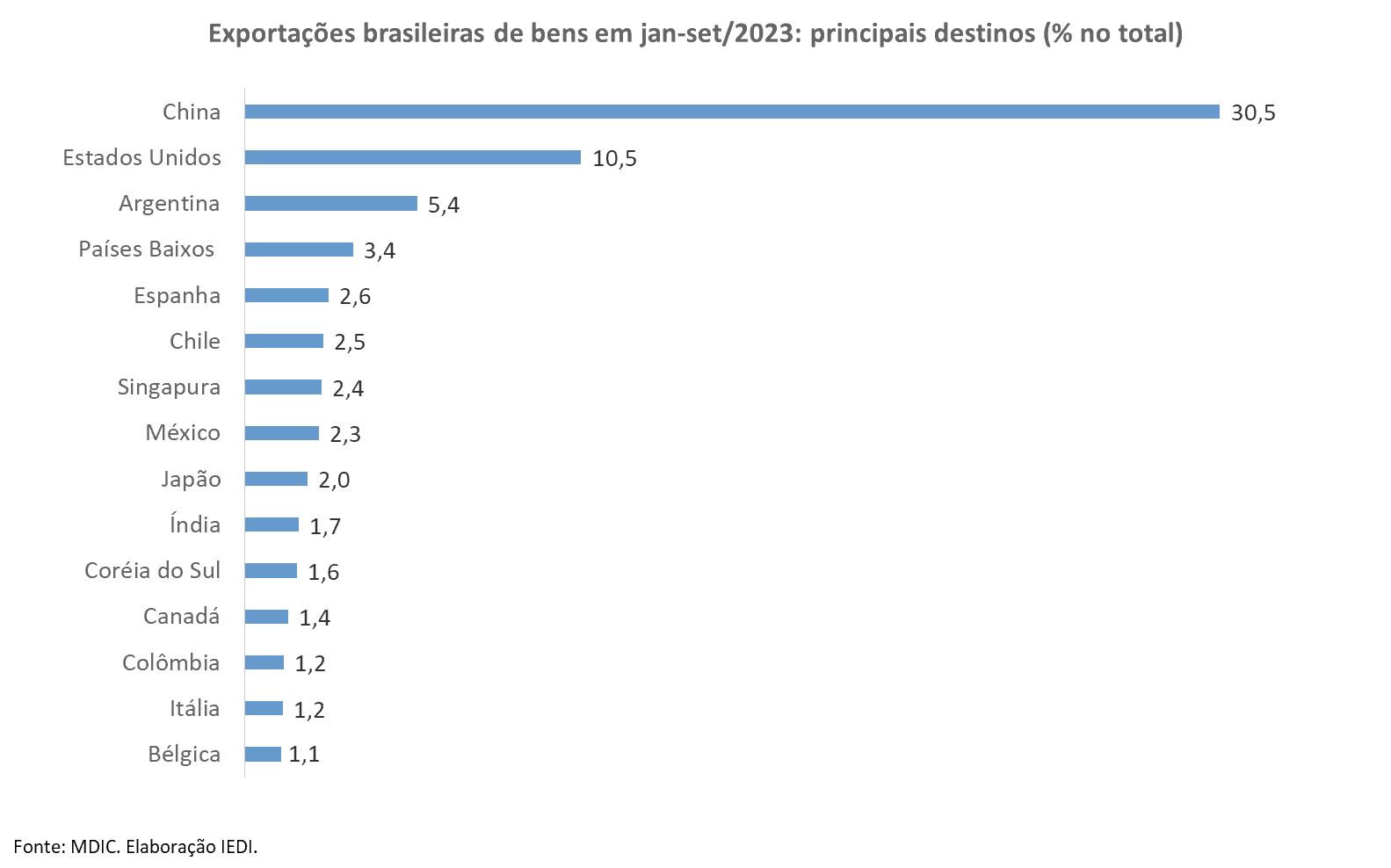

O ranking dos 15 principais destinos das exportações de bens brasileiras manteve-se estável no acumulado do ano até setembro de 2023 na comparação com o mesmo período de 2022. Contudo, os cinco principais destinos aumentaram sua participação no total, respondendo por 52,5% do total (contra 49,7% em janeiro-setembro de 2022). Este aumento decorreu do avanço na participação no total da China e da Argentina, que mais do que compensou o recuo da participação dos Estados Unidos, Países Baixos e Espanha.

A China seguiu na liderança, aumentando sua participação no total de 27,5% no acumulado dos 3 primeiros trimestres de 2022 para 30,5% no mesmo período de 2023. Nossas exportações de bens para este destino avançaram 10,8% no período em tela contra um recuo de 2,7% no mesmo período de 2022, num contexto de aceleração do crescimento da economia chinesa após o fim da política de Covid-zero no final do ano passado. Este crescimento deve atingir 5% em 2023 contra 3% em 2022, segundo o atual cenário do FMI.

Os Estados Unidos, por sua vez, mantiveram-se na segunda posição no ranking, mas sua participação no total recuou ligeiramente de 11% para 10,5% na mesma base de comparação, como reflexo do recuo de 4,5% das vendas externas brasileiras para esse destino.

Já as vendas externas para a Argentina, nosso 3º principal destino, avançaram 14,9% no período em tela, o que resultou num aumento da sua participação no total de 4,7% no acumulado de janeiro a setembro de 2022 para 5,4% no mesmo período de 2022.

Desempenho por grandes setores

No acumulado dos três primeiros trimestres de 2023, as exportações brasileiras de bens permaneceram praticamente estáveis frente ao mesmo período de 2022 (recuo de 0,1%). A alta de 8,9% do quantum total exportado pelo país foi anulada pela queda dos preços das principais commodities exportadas pelo Brasil até meados do ano, que resultou num efeito-preço negativo. Contudo, o desempenho foi heterogêneo entre os três grandes setores tanto em ritmo como em composição (efeito-preço e/ou efeito-quantidade).

As vendas externas da agropecuária no período em tela tiveram o melhor desempenho, atingindo US$ 68.896 milhões, um avanço de 7,7% frente ao mesmo período de 2022, sob influência do aumento significativo do quantum exportado (+20,3%), que mais do que compensou a queda dos preços de commodities do setor. Essa evolução positiva está associada ao crescimento das exportações para a China.

Na indústria extrativa, embora o quantum exportado também tenha aumentado (+19,4%), o efeito-preço negativo foi mais intenso do que na agropecuária, resultando numa queda do valor exportado de 2,5%. Esta queda decorreu, sobretudo, da deflação do preço internacional do petróleo até meados de 2023. Com isso, as vendas externas desse setor somaram US$ 55.554 milhões no acumulado de janeiro a setembro de 2023.

Já as vendas externas da indústria de transformação recuaram 2,9% devido à influência negativo tanto do efeito-quantidade (queda de 1,1%) – associado à desaceleração da demanda externa – como do efeito-preço associado à queda dos preços dos produtos manufaturados derivados de commodities. Com isso, as exportações do setor somaram US$ 131.882 milhões.

A despeito da queda do valor exportado, a indústria de transformação continuou sendo o líder nas nossas vendas externas de bens, mas sua participação no total recuou de 56,1% no acumulado dos três primeiros trimestres de 2023 para 50,4% no mesmo período de 2023 – menor percentual desde 2020.

Comparando o desempenho do acumulado do ano com o registrado no 3º trimestre de 2003, nota-se uma intensificação do efeito-quantum nos três setores. No trimestre, as quantidades exportadas avançaram 34,9% na agropecuária e 22% na indústria extrativa e recuaram 3% na indústria de transformação. Com isso, no 3º trimestre, as vendas externas deste último setor recuaram 7,4%.

Comparando o desempenho do acumulado do ano com o registrado no 3º trimestre de 2023, o desempenho dos 3 setores foi bastante heterogêneo. Nota-se uma intensificação do efeito-quantum negativo na indústria de transformação (recuo de 8,5%), mas uma atenuação desse efeito no caso da agropecuária (recuo de 13,6%) e um aumento do efeito-quantum positivo no caso indústria extrativa (alta de 17,4%).

Por dentro das exportações da indústria de transformação

No acumulado de janeiro a setembro de 2023, as exportações de 9 ramos da indústria de transformação num total de 23 ramos (39% deles) aumentaram frente ao mesmo período do ano anterior. Este desempenho é significativamente inferior ao panorama de 2022, quando as vendas externas de 21 ramos industriais avançaram no acumulado do ano, como discutiu a Carta IEDI n. 1195.

No período em tela, “Impressão e reprodução de mídia gravada” assumiu a 1ª posição, seguida de “Produtos de tabaco”, “Outros equipamentos de transporte” e “Máquinas e equipamentos”. Os demais setores com desempenho positivo em ordem decrescente foram: “Bebidas”, “Equipamentos elétricos”, “Outras manufaturas”, “Produtos informáticos, eletrônicos e ópticos”, “Produtos metálicos fabricados, exceto máquinas e equipamentos” e “Vestuário”.

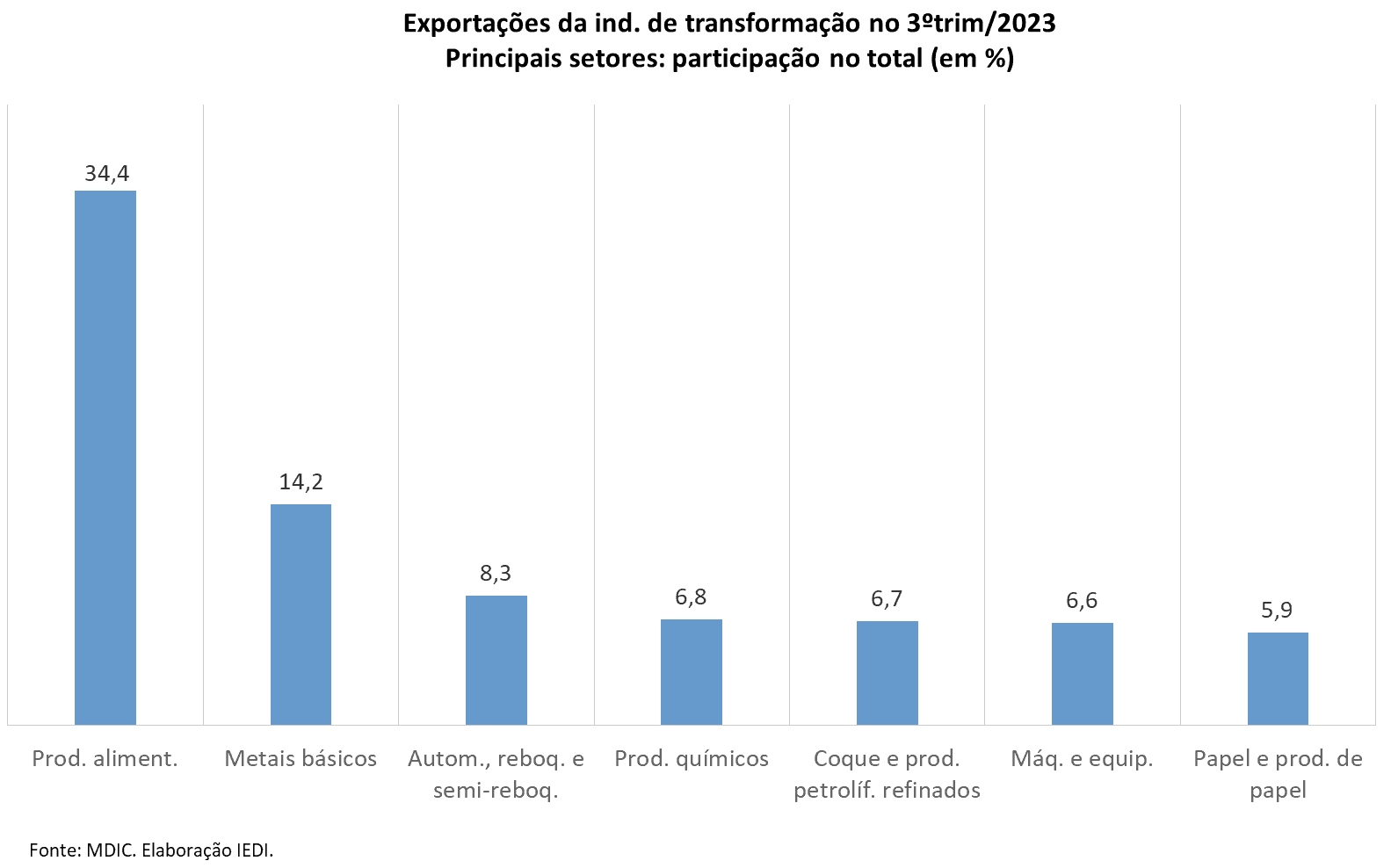

O ranking por valor exportado dos sete principais setores da indústria de transformação sofreu algumas mudanças na comparação com o mesmo período de 2022, exceto nas primeira e segunda posições, que continuaram sendo ocupadas por “Produtos alimentícios” e “Metais básicos”.

Houve “dança das cadeiras” nas demais posições. “Coque e produtos petrolíferos refinados” passou da 6ª para a 5ª posição; “Máquinas e equipamentos” da 7ª posição para a 6ª e “Papel e produtos de papel” da 5ª para a 7ª posição.