Carta IEDI

Bens industriais: importações bem acima das exportações e da produção interna

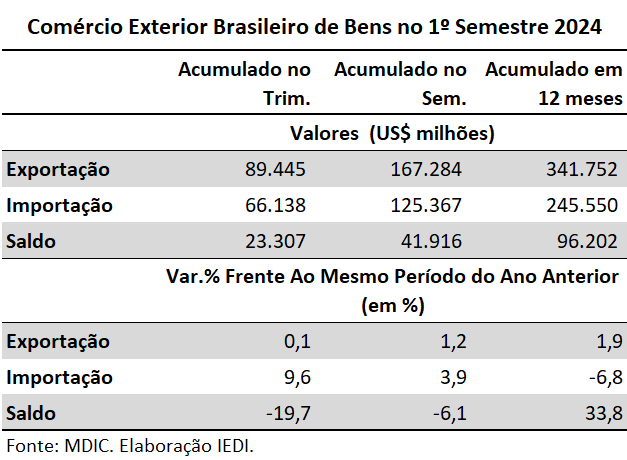

Na primeira metade de 2024, o saldo de comércio de bens da economia brasileira somou US$ 41,9 bilhões, implicando queda de -6,1% frente ao mesmo semestre de 2023, em função de um avanço de nossas importações quase três vezes mais intenso do que exportamos no período.

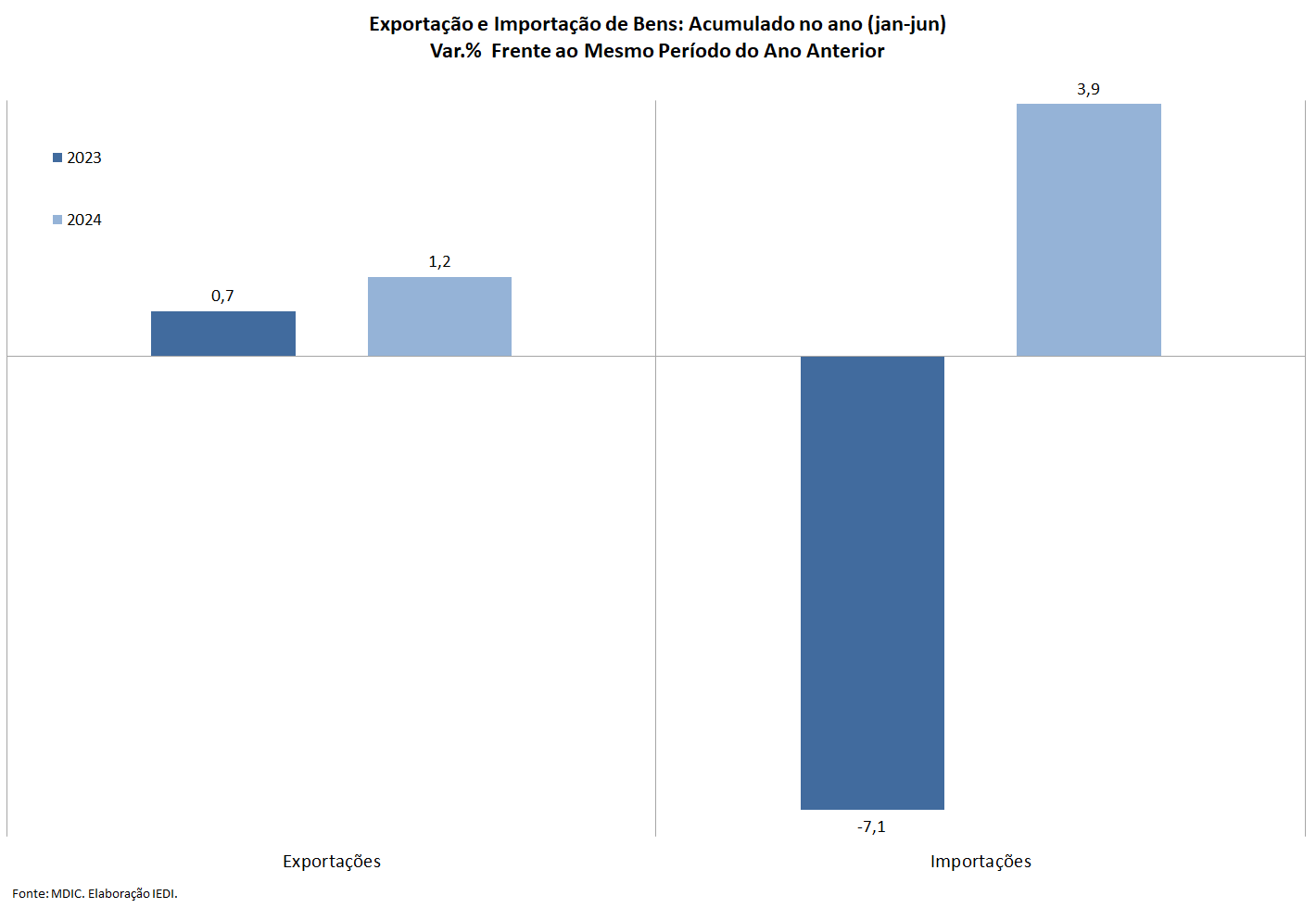

A alta dos desembarques de produtos estrangeiros no país registraram alta de +3,9% no 1º sem/24 ante o 1º sem/23, enquanto nossas exportações cresceram +1,2%. A diferença de ritmos entre os fluxos de comércio se intensificou no 2º trim/24, resultando numa redução de quase -20% do superávit comercial do país.

Considerando a defasagem entre as decisões de exportação e importação e os embarques efetivos (6 meses em média), é possível identificar fatores externos e internos que contribuíram para esses resultados.

Do lado externo, fatores favoráveis e desfavoráveis à demanda externa interagiram, sem, contudo, alavancar nossos embarques. Por um lado, o crescimento da economia global vem se mostrando mais resiliente do que o esperado, como discutido na Carta IEDI n. 1266, apoiado no dinamismo dos dois principais destinos de nossas exportações: EUA e China.

Por outro lado, o volume do comércio mundial de bens, que praticamente ficou estagnado em 2023, vem melhorando em 2024, mas não deve superar o ritmo de crescimento do PIB global. Além disso, segue sujeito a tensões geopolíticas e medidas protecionistas. O CPB World Trade Monitor indica expansão de apenas +0,9% do comércio mundial no 1º sem/24.

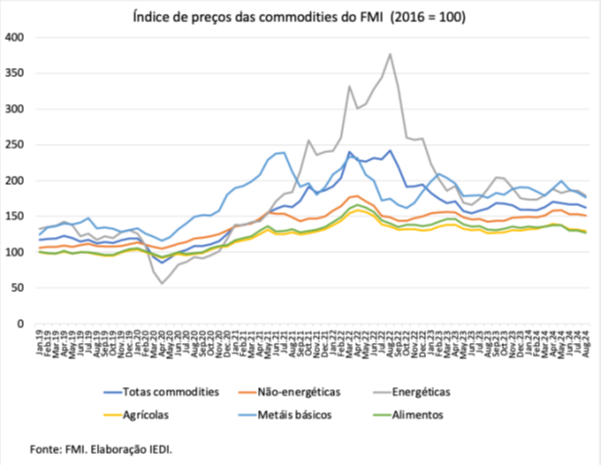

Quanto à evolução dos preços das commodities, importante para o valor das exportações brasileiras, dado o perfil de nossa pauta, houve interrupção do acentuado declínio registrado em 2023 devido a commodities energéticas, mas no 1º sem/24 a evolução tampouco foi favorável. Nesta primeira metade do ano, os preços de commodities agrícolas ficaram estáveis e os de commodities metálicas recuaram -3%.

Do lado interno, a fase de redução da taxa básica de juros (Selic) entre ago/23 e mai/24, juntamente com o aquecimento do emprego e da renda real das famílias e de programas governamentais, dinamizaram a demanda interna, como mostraram os dados do PIB (Análise IEDI de 03/09/2024) e estimularam as importações do país.

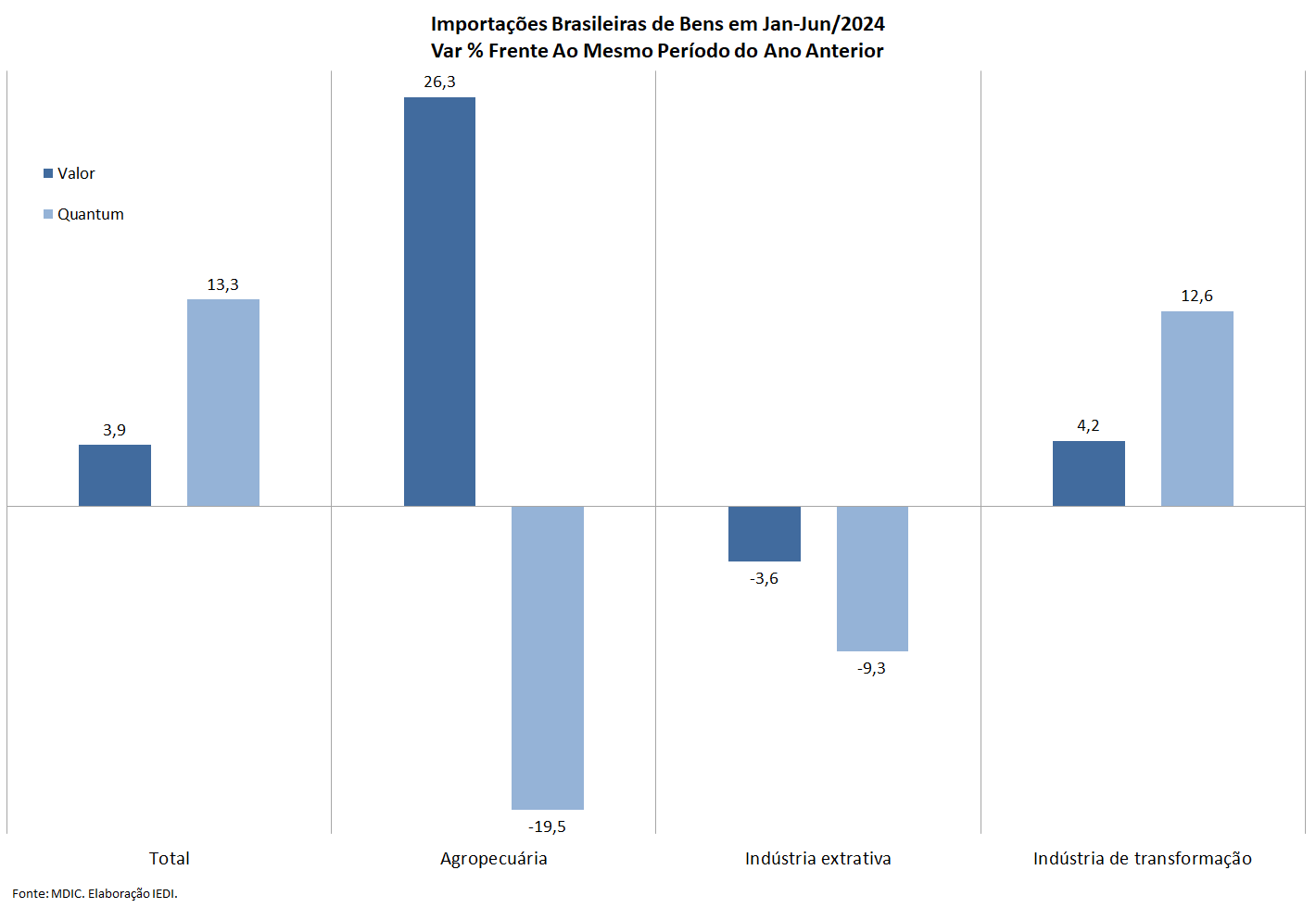

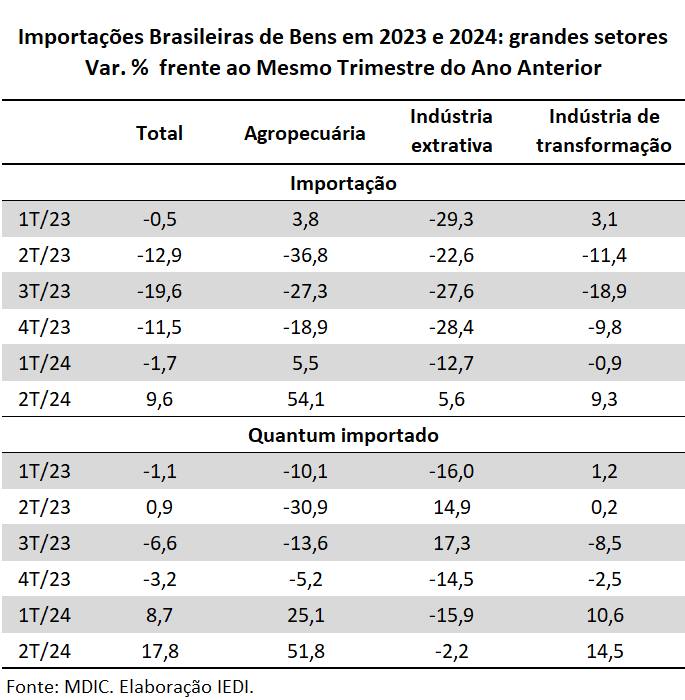

O aumento de +3,9% da importação explica-se pela alta de +13,3% da quantidade de bens, mais do que compensando o recuo de preços do que compramos no exterior. Acima desta evolução agregada esteve o aumento de nossas compras de bens da indústria de transformação: +4,2% devido à forte expansão de quantum, de +12,6%.

Cabe ressaltar ainda que no 2º trim/24, quando a expansão do PIB surpreendeu positivamente, com base no binômio investimento-indústria, houve aceleração da quantidade de bens da indústria de transformação importados, passando de +10,6% no 1º trim/24 para +14,5%.

Este ritmo de crescimento de dois dígitos do volume de bens industriais importados contrasta com a evolução da produção interna do setor, que, embora em expansão na primeiro metade de 2024, apresenta um vigor bem mais modesto: +2,7% no acumulado até jun/24 frente ao mesmo período do ano anterior.

Apesar disso, dos produtos que mais ampliaram suas compras externas em jan-jun/24 foram os do setor agropecuário, com alta de +26,3% ante jan-jun/23, a despeito da queda de -19,5% de seu quantum, o que denota uma evolução de preços bastante positiva daquilo que importados. No caso da indústria extrativa, houve queda de quantidade (-9,3%) e valor (-3,6%) importados.

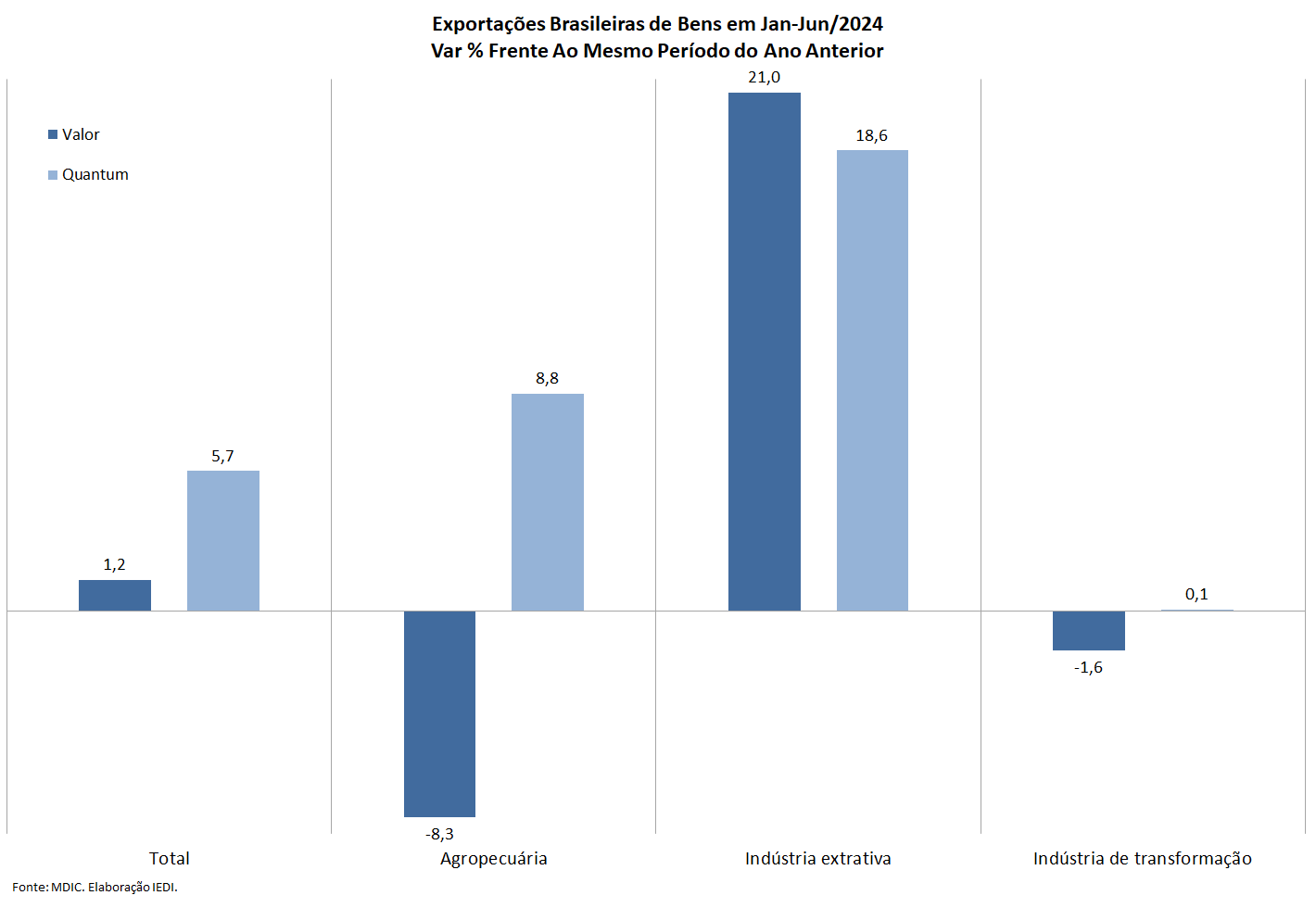

Já em relação às exportações, o fraco desempenho da primeira metade de 2024 (+1,2%) decorreu, sobretudo, da queda dos preços das commodities e seus derivados, já que o quantum exportado avançou +5,7%, repetindo o padrão observado em 2023, como analisa na Carta IEDI n. 1257.

Todavia, cabe enfatizar a alteração da composição dessas vendas externas entre 2023 e 2024. O setor extrativo assumiu a liderança, com um avanço de +21% do valor das exportações, avalancadas por uma alta de +18,6% do quantum exportado. Tal evolução ainda reflete a aceleração do crescimento chinês na segunda metade de 2023.

Embora a demanda da China também tenha contribuído para a alta de +8,8% do quantum exportado pela agropecuária, não foi suficiente para anular a queda de preços, que gerou uma retração de -8,3% do valor das suas vendas externas, a maior entre os três setores.

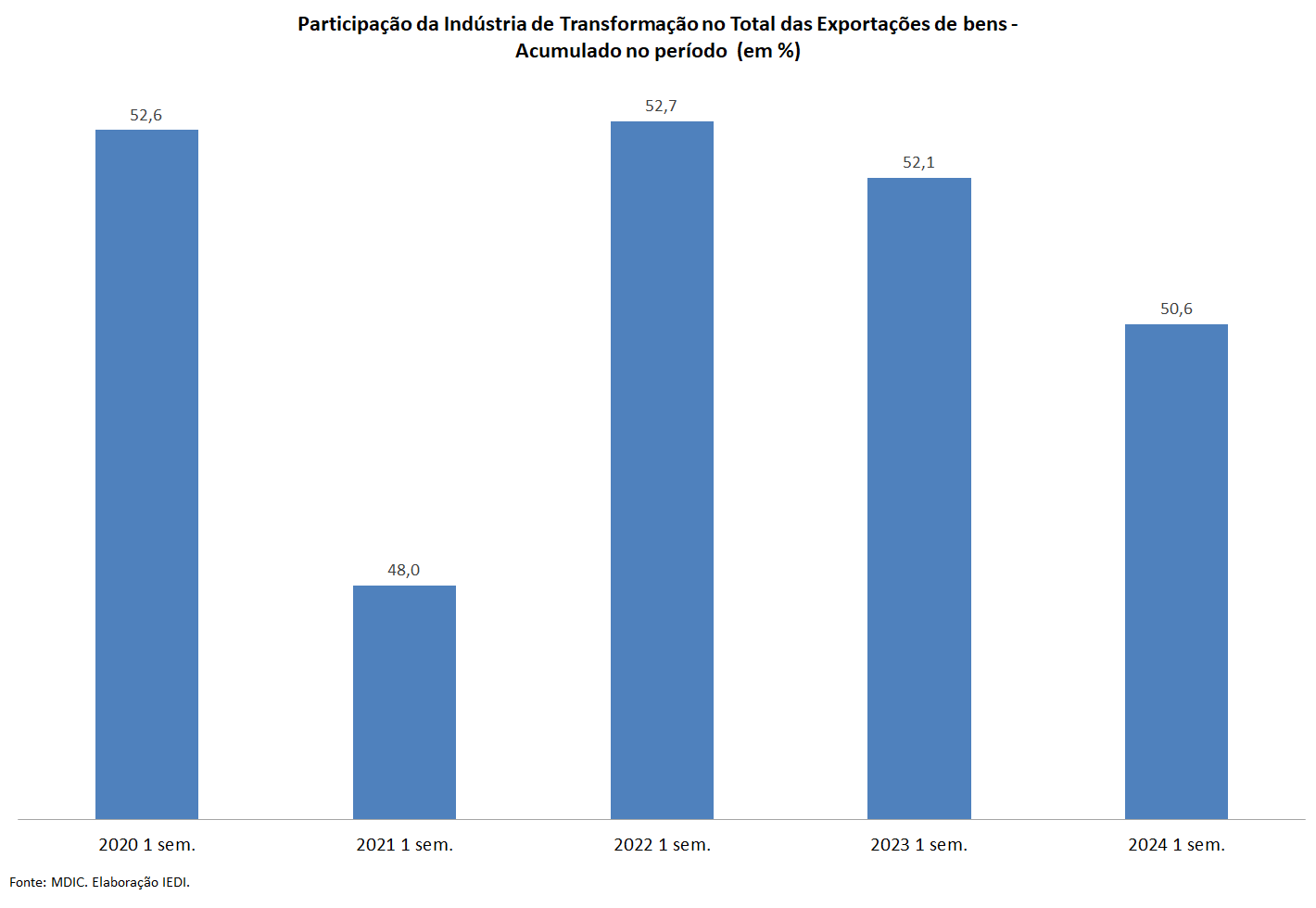

Os embarques da indústria de transformação, a seu turno, ficaram em posição intermediária, com um pequeno recuo de -1,6% do valor exportado, também como reflexo da queda dos preços, mas bem menos intensa do que dos produtos agropecuários, já que o quantum exportado ficou estagnado frente ao mesmo período de 2023, num contexto de modesto dinamismo do comércio mundial e baixa competitividade da produção nacional. Com isso, sua participação no total recuou de 52,1% no 1º sem/23 para 50,6% no mesmo período de 2024.

De um total de 23 ramos da indústria de transformação, 10 registraram aumento nas suas vendas externas frente ao ano anterior – contra 12 ramos em 2023. Além da redução dos ramos com desempenho positivo, 7 ramos concentraram ainda mais os embarques do setor, passando de uma parcela de 82,9% para 83,2% entre a primeira metade de 2023 e de 2024.

Introdução

Esta Carta analisa o desempenho do comércio exterior brasileiro de bens no 1º semestre de 2024, detalhando sua evolução por valor, destino, grandes setores, quantum exportado e importado, com ênfase nas exportações da indústria de transformação com base nos dados do Ministério da Indústria, Desenvolvimento e Comércio (MIDC).

Resultados gerais

O saldo de comércio de bens da economia brasileira somou US$ 41.916 milhões no 1º semestre de 2024, cifra 6,1% inferior à registrada no mesmo semestre de 2023 . Este resultado decorreu da maior taxa de crescimento das importações (+3,9%) relativamente às exportações (+1,2%).

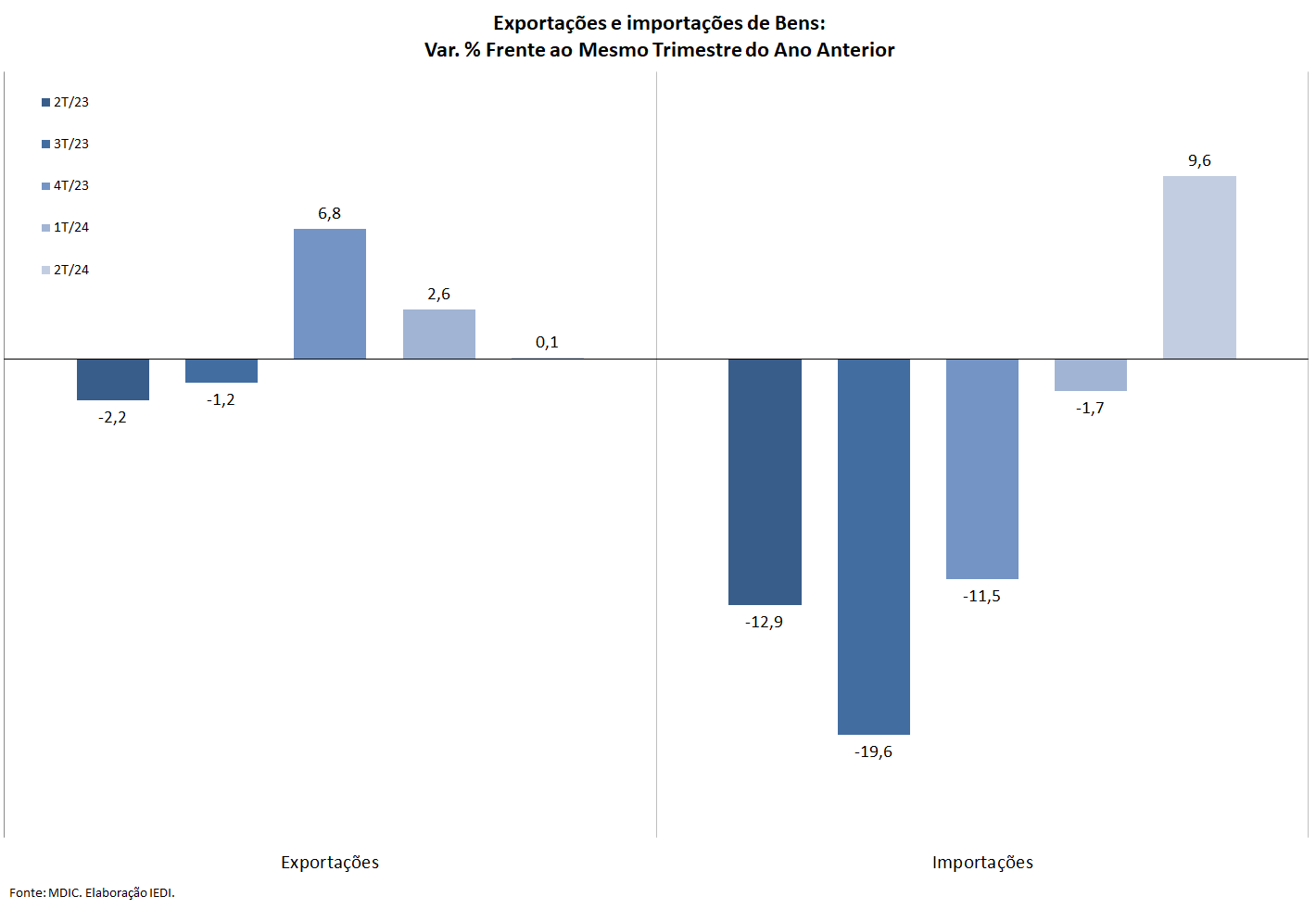

Esta diferença de ritmos de expansão dos fluxos de comércio intensificou-se no 2º trimestre, quando as compras externas avançaram 9,6% e as vendas externas ficaram estagnadas, resultando numa redução de quase 20% no saldo.

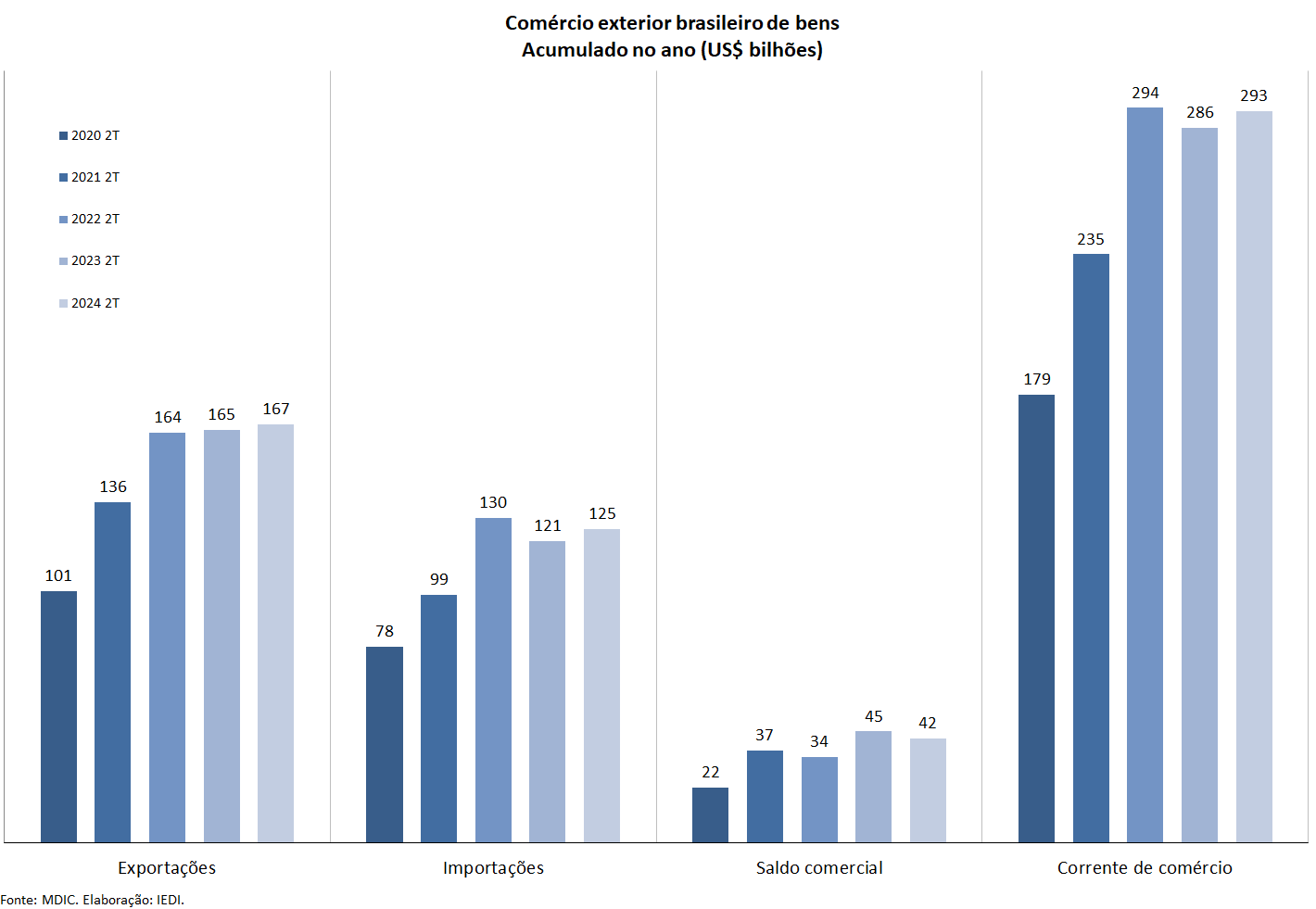

Todavia, no período analisado, o valor das importações (US$ 125 milhões) continuou inferior ao registrado no acumulado do 1º semestre de 2022, enquanto as exportações seguiram sua trajetória ascendente, atingindo o valor recorde semestral de US$ 167 milhões.

Considerando a defasagem entre as decisões de exportação e importação e os embarques efetivos (6 meses em média), é possível identificar fatores externos e internos que contribuíram para esses resultados.

Do lado externo, fatores favoráveis e desfavoráveis à demanda externa interagiram, sem, contudo, alavancar nossos embarques. Por um lado, o crescimento da economia global vem se mostrando mais resiliente do que o esperado, como discutido na Carta IEDI n. 1266, apoiado no maior dinamismo dos dois principais destinos de nossas exportações: EUA e China.

Por outro lado, o volume do comércio mundial de bens, que praticamente ficou estagnado em 2023, vem melhorando em 2024, mas não deve superar o ritmo de crescimento do PIB global e segue sujeito a tensões geopolíticas e medidas protecionistas. O CPB World Trade Monitor indica expansão de apenas +0,9% do comércio mundial no 1º sem/24.

Quanto à evolução dos preços das commodities, importante para o valor das exportações brasileiras, dado o perfil de nossa pauta, houve interrupção do acentuado declínio registrado em 2023 devido a commodities energéticas, mas no 1º sem/24 a evolução tampouco foi favorável. Nesta primeira metade do ano, os preços de commodities agrícolas ficaram estáveis e os de commodities metálicas recuaram -3%.

Assim, as projeções atuais do FMI, de alta de 0,8% dos preços das commodities energéticas e de 5% das não-energéticas, somente se confirmarão se as cotações reagirem no segundo semestre, hipótese que não deve ser descartada dada a manutenção das tensões geopolíticas e dos conflitos na Ucrânia e no Oriente Médio.

Do lado interno, a fase de redução da taxa básica de juros (Selic) entre ago/23 e mai/24, juntamente com o aquecimento do emprego e da renda real das famílias e de programas governamentais, dinamizaram a demanda interna, como mostraram os dados do PIB (Análise IEDI de 3/09/2024) e estimularam as importações do país.

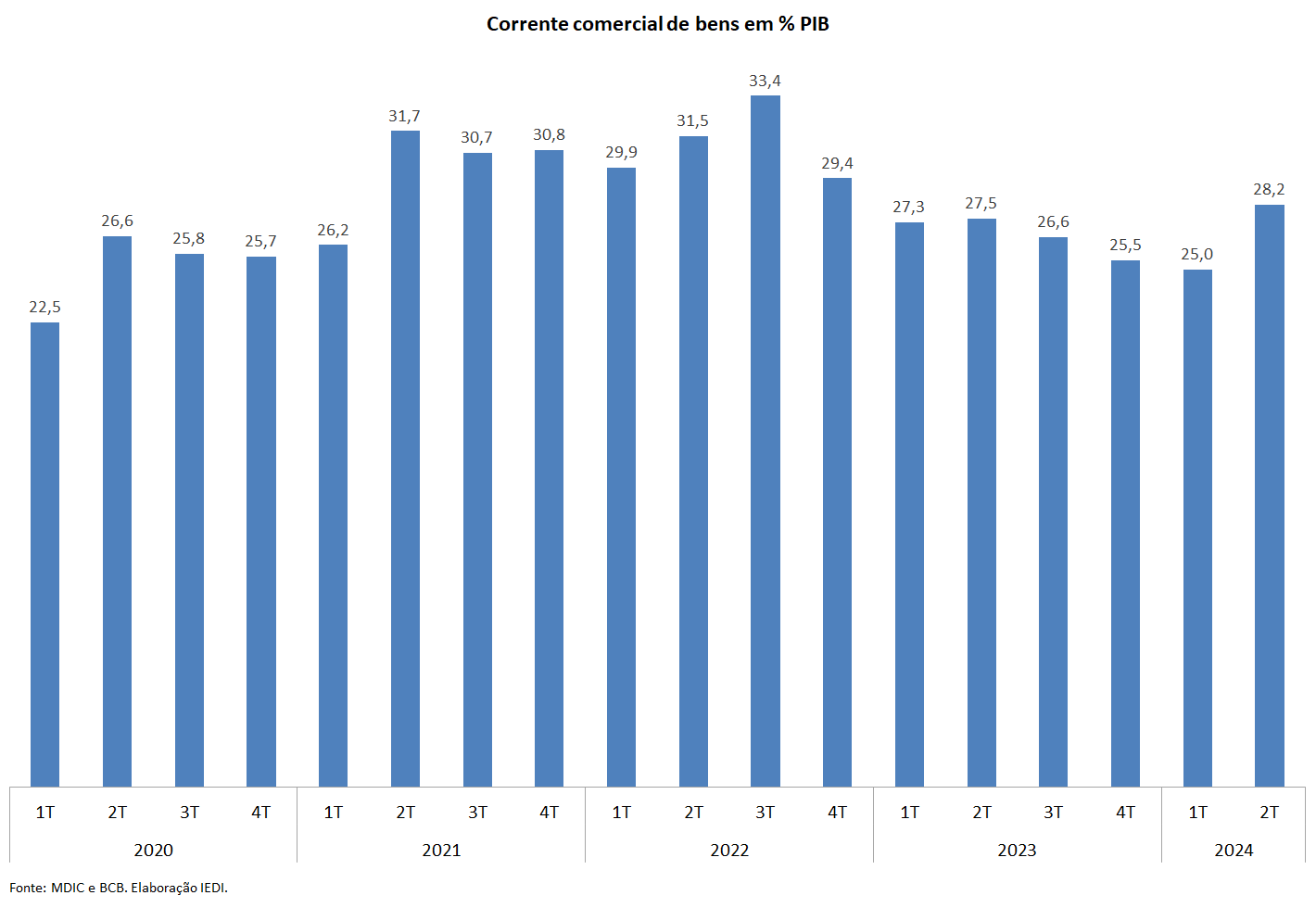

O crescimento significativo das importações somado ao desempenho ainda positivo das exportações resultou num aumento de 2,4% da corrente de comércio de bens no 1º semestre de 2024 frente ao mesmo período de 2023. Esta somou US$ 293 bilhões no acumulado do ano até junho e 28% do PIB no 2º trimestre de 2024, praticamente retornando ao patamar registrado no último trimestre de 2022.

Principais destinos das exportações de bens

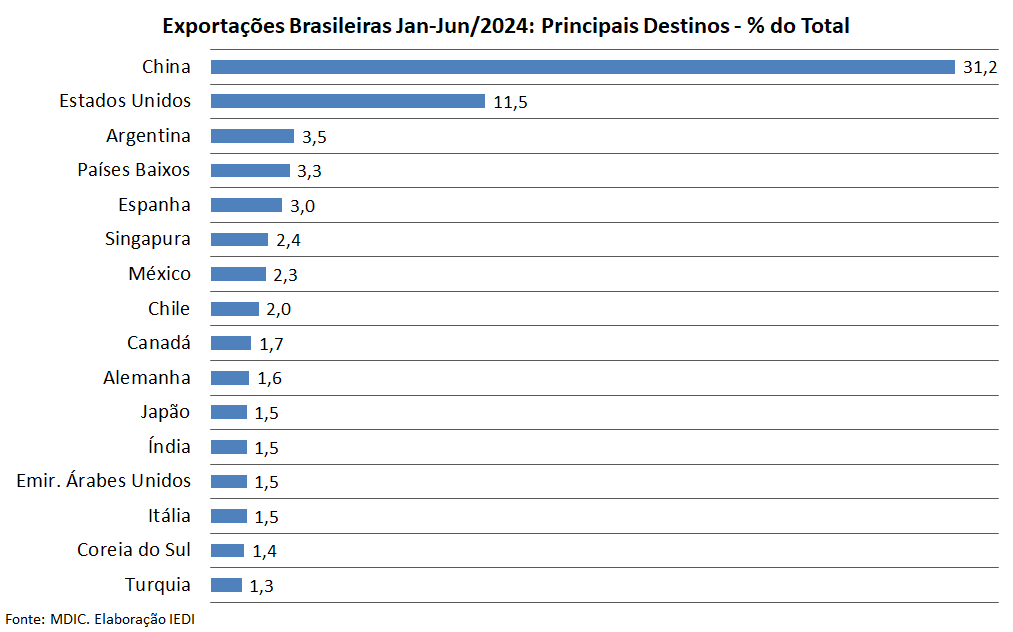

Considerando os dois principais importadores de produtos brasileiros (China e Estados Unidos), a participação no total aumentou ligeiramente de 41,6% para 42,7%, o que significa um aumento da concentração das exportações brasileiras por paises de destino.

Em 2023, a China manteve-se como principal destino das exportações brasileiras de bens, posição ocupada desde 2009. Sua participação no total aumentou para 31,2% contra 30,7% em 2023, praticamente retornando ao patamar de 2021 (31,3%), reflexo do crescimento de 23,8% das nossas exportações para esse destino.

Os Estados Unidos também mantiveram sua posição de segundo principal destino das exportações brasileiras de bens, mas sua participação registrou um maior avanço (+11,5% do total contra +10,9% em 2023) devido ao crescimento mais significativo das nossas vendas externas (em 32,4%) frente ao registrado no caso da China.

Como mencionado acima, as duas maiores economias do mundo tem apresentado maior resiliência do que previsto inicialmente pelo FMI, o que contribui para a sustentação da demanda externa pelos produtos brasileiros,

As 3 seguintes posições no ranking mantiveram-se constantes entre 2023 e o primeiro semestre de 2024, mas com mudanças na participação no total, sobretudo na 3ª posição ocupada pela Argentina. Este país passou a responder por 3,5% contra 4,9% do total, reflexo da queda de 25,4% das nossas exportações associada à crise que ainda enfrenta a economia argentina.

A partir da 6ª posição, houve mudanças. Vale mencionar a “dança das cadeiras” entre Chile – que desceu do 6º para o 8º lugar –, Singapura, que subiu do 7º o 6º e do México que subiu do 8º para o 7º lugar. Vale lembrar que Singapura, assim como os Países Baixos, que ocupam a 4ª posição, são portos de entrada das nossas vendas externas para a Ásiae a Europa, as quais tem como destino final outros países dessas regiões.

Desempenho por grandes setores

No 1º semestre de 2024, o desempenho fraco das exportações brasileiras de bens frente a 2022 (alta de somente 1,2%) decorreu, sobretudo, da queda dos preços das commodities e seus derivados, já que o quantum exportado avançou 5,7%, repetindo o padrão observado em 2023 (ver Carta IEDI n. 1257).

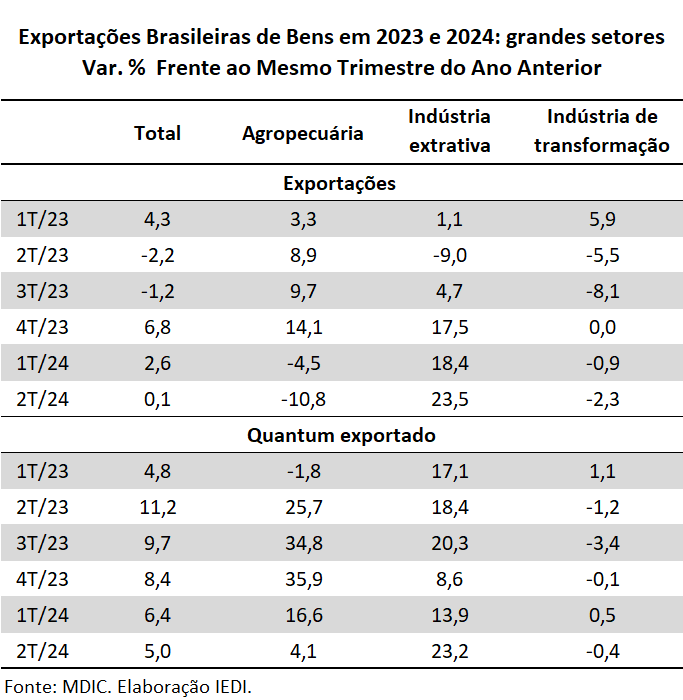

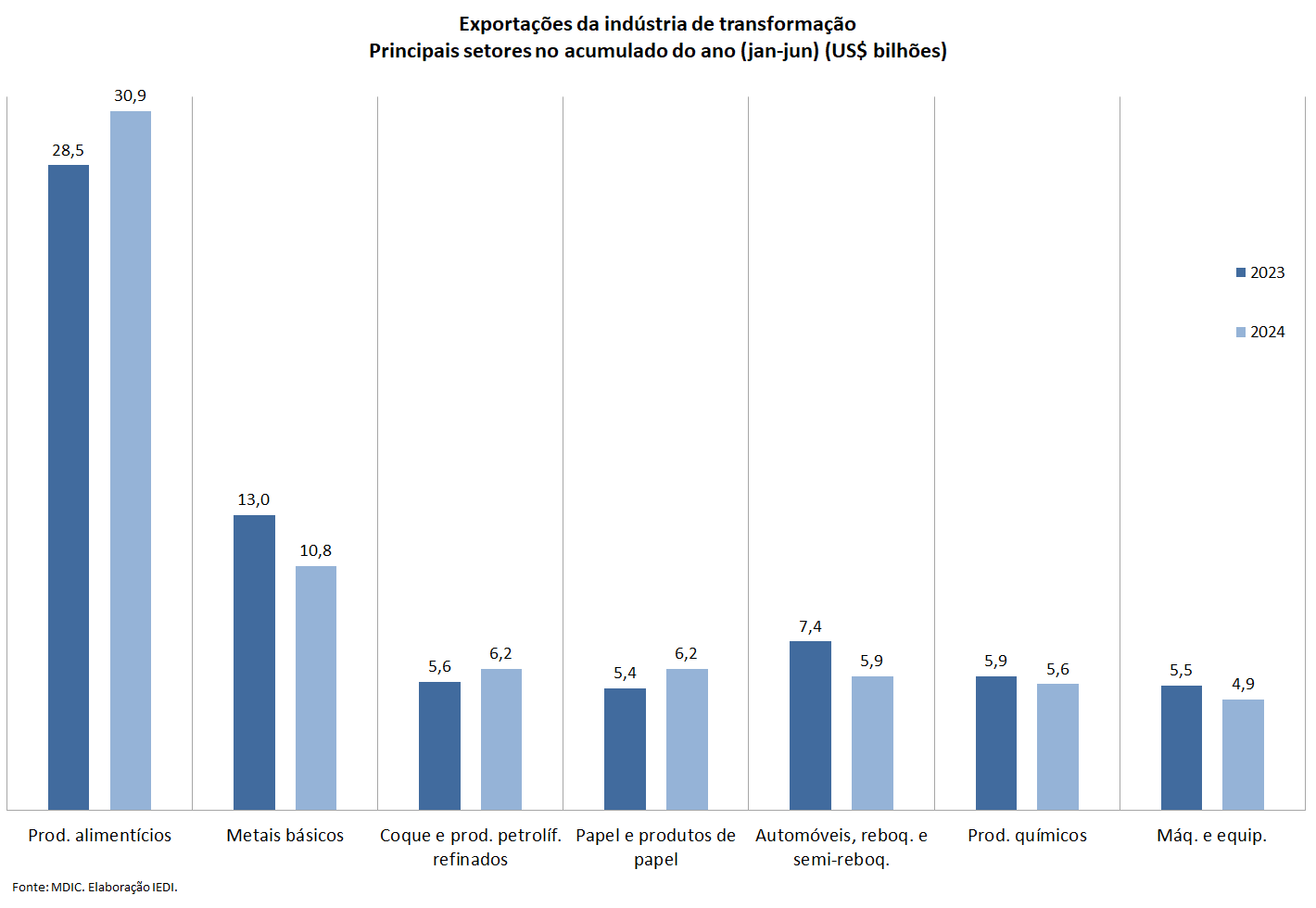

Todavia, a composição setorial foi se alterou. Enquanto em 2023, a agropecuária teve o melhor desempenho entre os 3 grandes setores (alta de 9% do valor das exportações), nos primeiros seis meses de 2024, o setor extrativo assumiu a liderança, com um avanço de 21% do valor das exportações e 18,6% do quantum exportado.

Este desempenho do ramo extrativo deve ainda ser reflexo da aceleração do crescimento chinês no segundo semestre de 2023. Embora o aumento da demanda da China também tenha contribuído para a alta de 8,8% do quantum exportado pela agropecuária, ele não foi suficiente para anular a queda de 8,3% do valor, a maior entre os 3 setores.

A indústria de transformação, por sua vez, ficou em posição intermediária, com uma pequena queda de 1,6% do valor exportado, também como reflexo da queda dos preços, mas bem menos intensa do que dos produtos agropecuários, já que o quantum exportado ficou estagnado frente ao mesmo período de 2023 num contexto de baixo dinamismo do comércio mundial.

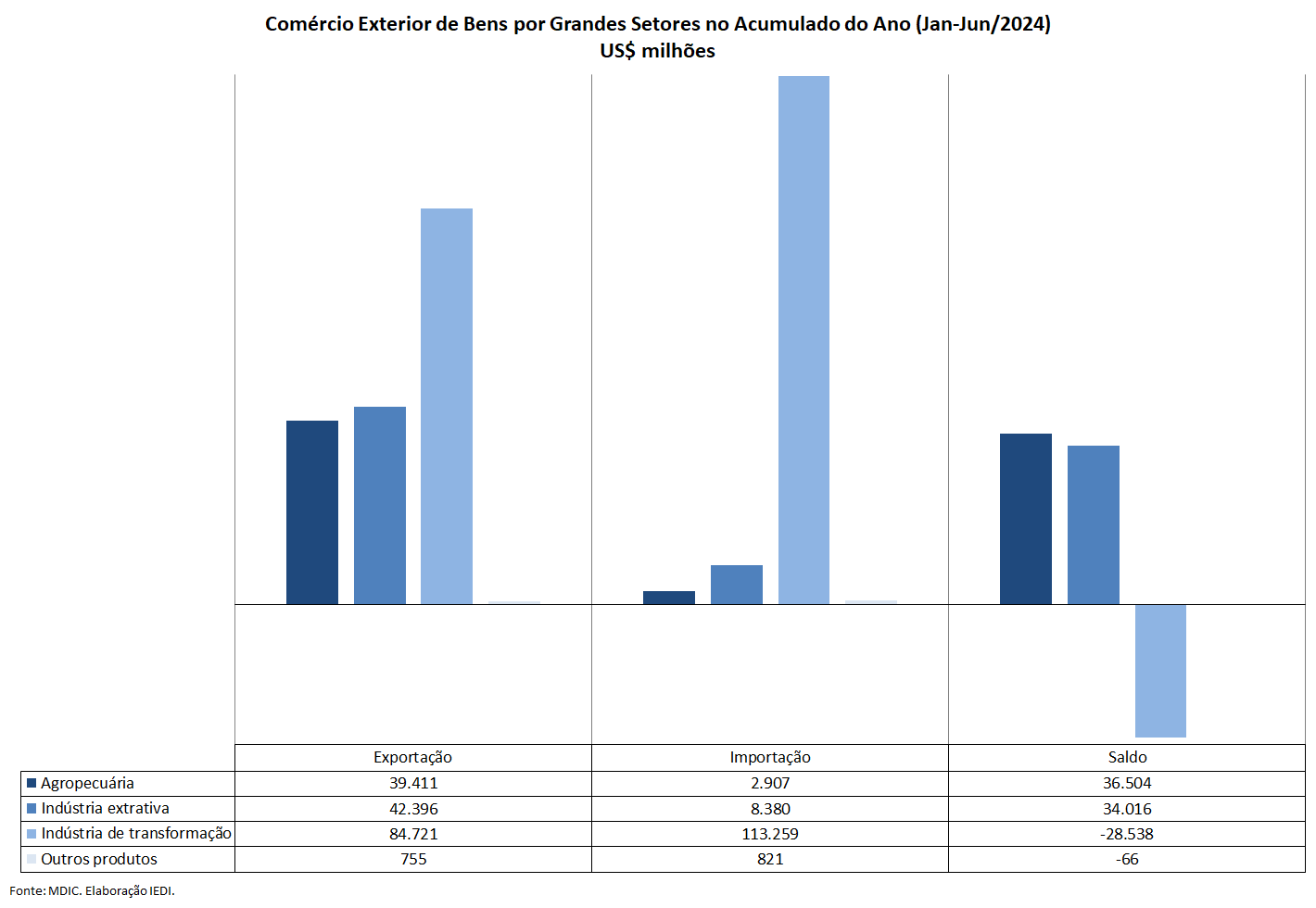

Consequentemente, embora tenham seguido na liderança em termos de valor exportado (US$ 84,721 milhões), participação no total das exportações da indústria de transformação recuaram de 52,1% no 1º semestre de 2023 para 50,6% no mesmo período de 2024.

A indústria extrativa assumiu o segundo lugar no ranking dos grandes setores, com exportações de US$ 42.396 milhões devido ao seu melhor desempenho relativo em comparação agropecuária, cujas vendas externas somaram US$ 39.411 milhões (contra, respectivamente US$ 35.048 milhões e US$ 42.991 milhões no mesmo período de 2023). Com isso, a participação dos dois setores praticamente se convergiram, com a indústria extrativa respondendo por 25% do total e a agropecuária por 24% do total das exportações no período analisado.

A análise do desempenho ao longo do semestre mostra uma deterioração entre o 1º e o 2º trimestre, quando as exportações totais avançaram, respectivamente, 2,6% e 0,1%. Ou seja, se mantiveram estagnadas no 2º trim/24 frente ao mesmo trimestre de 2023, devido à menor alta do quantum exportado e à queda dos preços. Em termos setoriais, os desempenhos foram heterogêneos.

A agropecuária teve o pior desempenho nos dois trimestres, registrando declínios consecutivos de 4,5% e 10,8% do valor exportado. A maior queda no 2º trim/24 decorreu da desaceleração do quantum exportado e da maior deflação dos preços das commodities agrícolas exportadas pelo Brasil.

Na indústria de transformação, semelhante deterioração foi observada, mas em menor intensidade, com recuos de 0,9% no 1º trim/24 de 2,3% no 2º trim/24. O desempenho superior do quantum exportado por este setor (+0,5% e -0,4%, respectivamente) indica a magnitude da evolução desfavorável dos preços nos dois semestres, embora bem menor que a observada na agropecuária.

Somente as exportações da indústria extrativa melhoraram de desempenho entre os dois primeiros trimestre de 2024, com altas de valor de, respectivamente, 18,4% e 23,5%, decorrentes dos avanços do quantum de 13,9% e 23,2%, respectivamente – o que sugere queda dos preços no 1º trimestre e estabilidade no 2º trimestre.

Quanto às importações de bens, o aumento de 3,9% do seu valor no 1º semestre de 2024 explica-se pela alta de 13,3% do quantum, que mais do que compensou o recuo dos preços. Assim como no caso das exportações, o desempenho dos 3 grandes setores diferenciou-se em termos tanto do efeito-preço como do efeito-quantidade

O principal determinante deste resultado foi o desempenho das importações da indústria de transformação que responderam por 90% (US$ 113.259 milhões) do total. O avanço do quantum foi de 12,6%, devido aos efeitos defasados do aumento da demanda interna a partir do segundo semestre de 2023, como mencionado acima. Todavia, devido ao recuo dos preços, o valor importado aumentou muito menos (+4,2%).

Já a contribuição dos dois demais setores para o desempenho das importacoes totais foi bem menor devido às pequenas participações no total. No caso da industria extrativa, que respondeu por 7% no período analisado, a queda de 9,3% do quantum não se refletiu totalmente em redução do valor importado devido à evolução favorável dos preços. Já a agropecuária, registrou variações mais significativas em termos de efeito-quantum e efeito-preço, com alta de 26,% em valor e queda de 19,5% em quantidade.

Na indústria de transformação, o crescimento do quantum acelerou-se de 10,6% no 1º trim/24 para 14,5% no 2º trim/24, o que, em função da variação negativa dos preços, se traduziu, respectivamente, numa pequena queda de 0,9% e em alta de 9,3% do valor.

Assim, o desempenho das importações nos 2 primeiros trimestre de 2024 indica que as decisões de investimento foram se tornando ainda mais favoráveis no final de 2023 e início de 2024 à medida em que as expectativas dos empresários sobre a trajetória benigna das taxas de juros foram sendo sancionadas pelo Copom.

No caso dos demais setores, que respondem conjuntamente por menos de 10% do valor das nossas compras externas, o desempenho em termos de quantidade também melhorou ao longo do 1º sem/24, o que também reflete, defasadamente, o aumento da demanda doméstica.

Na agropecuária nos dois primeiros trimestres do ano, respectivamente, o quantum importado avançou 25,1% e 51,8% e o valor importado 5,5% e 54,1%, o que indica um efeito-preço negativo no 1º trimestre e positivo, mas baixo, no 2º trimestre.

Já na indústria extrativa, os efeito-quantum foi negativo nos dois trimestres, mas perdeu força ao longo dos primeiros 6 meses do ano (-15,9% e -2,2%, respectivamente) e, somado a um efeito-preço positivo nos dois trimestres, resultou em uma queda de 12,7% e alta de 5,6% no mesmo período.

Por dentro das exportações da indústria de transformação

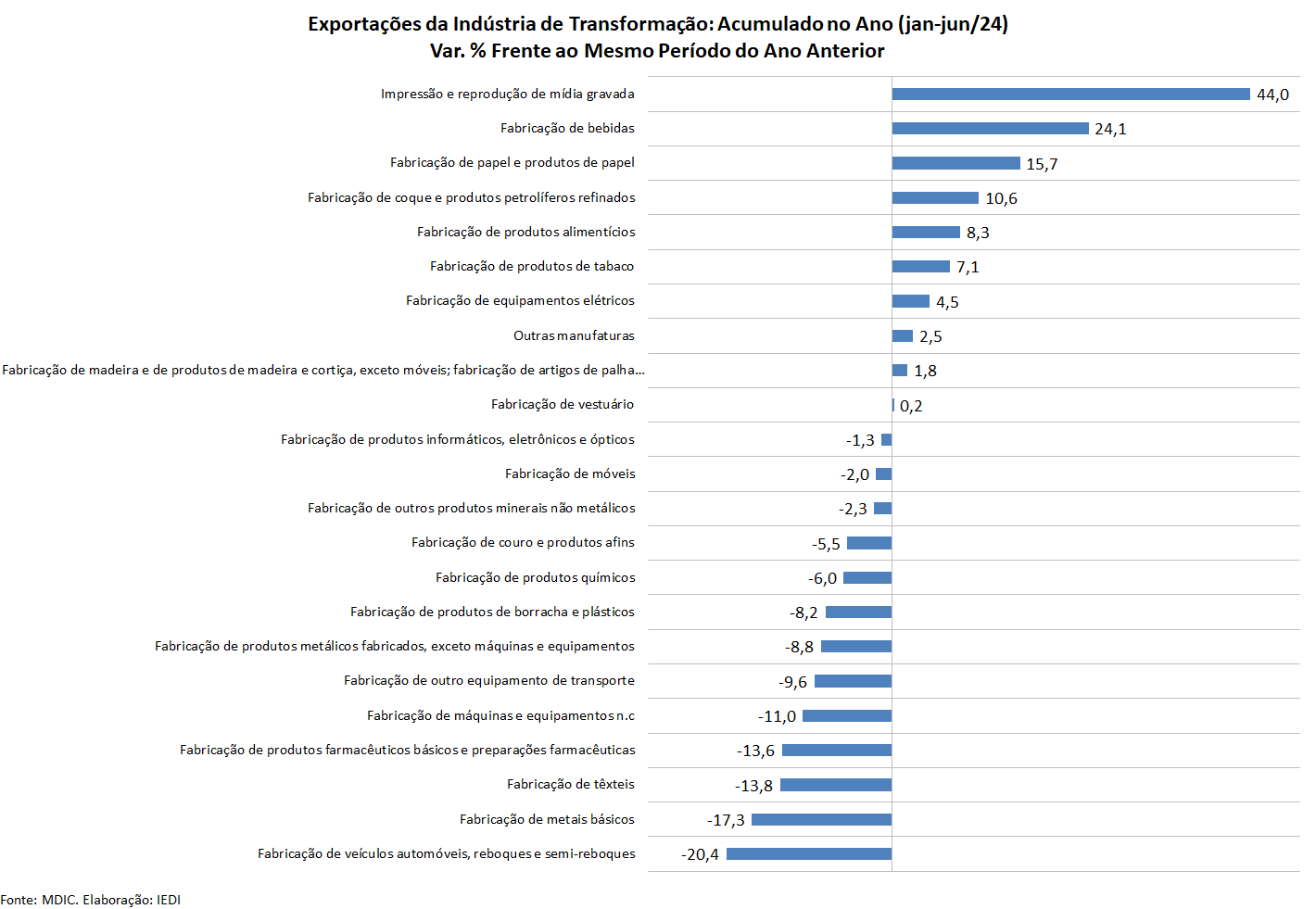

No 1º semestre de 2024, 10 de um total de 23 ramos da indústria de transformação registraram aumento nas suas vendas externas frente ao ano anterior – contra 12 ramos em 2023 (ver Carta IEDI n. 1257). Além da redução dos ramos com desempenho positivo – associada, sobretudo, à queda dos preços das commodities exportadas pelo Brasil -, também houve alterações em várias posições do ranking.

Considerando as 5 primeiras posições – que registraram taxas de crescimento superiores a 10% - somente dois setores permaneceram os mesmos. “Impressão e reprodução de mídia gravada” seguiu na liderança, com uma taxa de crescimento de 44%, seguindo por “Fabricação de bebidas”, que subiu do 3º lugar para o 2º lugar, com uma taxa de crescimento de 24,1%. Os 3 setores seguintes foram: “Fabricação de papel e produtos papel”, “Fabricação de coque e produtos petrolificos refinados” e “Fabricação de produtos alimentícios”, com taxas de crescimento de, respectivamente, 15,7%, 10,6% e 8,3%.

No caso dos ramos com taxas de crescimento negativas (em mais de 10%), também considerando os 5 principais, 3 setores permaneceram os mesmos, mas em diferentes posições. “Fabricação de veículos automotores, reboques e semi-reboques” registrou o pior desempenho, com queda de 20,4% do valor exportado.

“Fabricação de metais básicos” passou da 4º para a 2º posição, com um recuo de 17,3%, seguido por “Fabricação de têxteis”, que passou da 2º para a 3º posição, com uma queda de 13,8%. “Fabricação de produtos farmacêuticos básicos e preparações farmacêuticas” passou da 5º para a 4º posição e “fabricação de máquinas e equipamentos” para a 5º posição, com recuos de 13,6% e 11% do valor exportado.

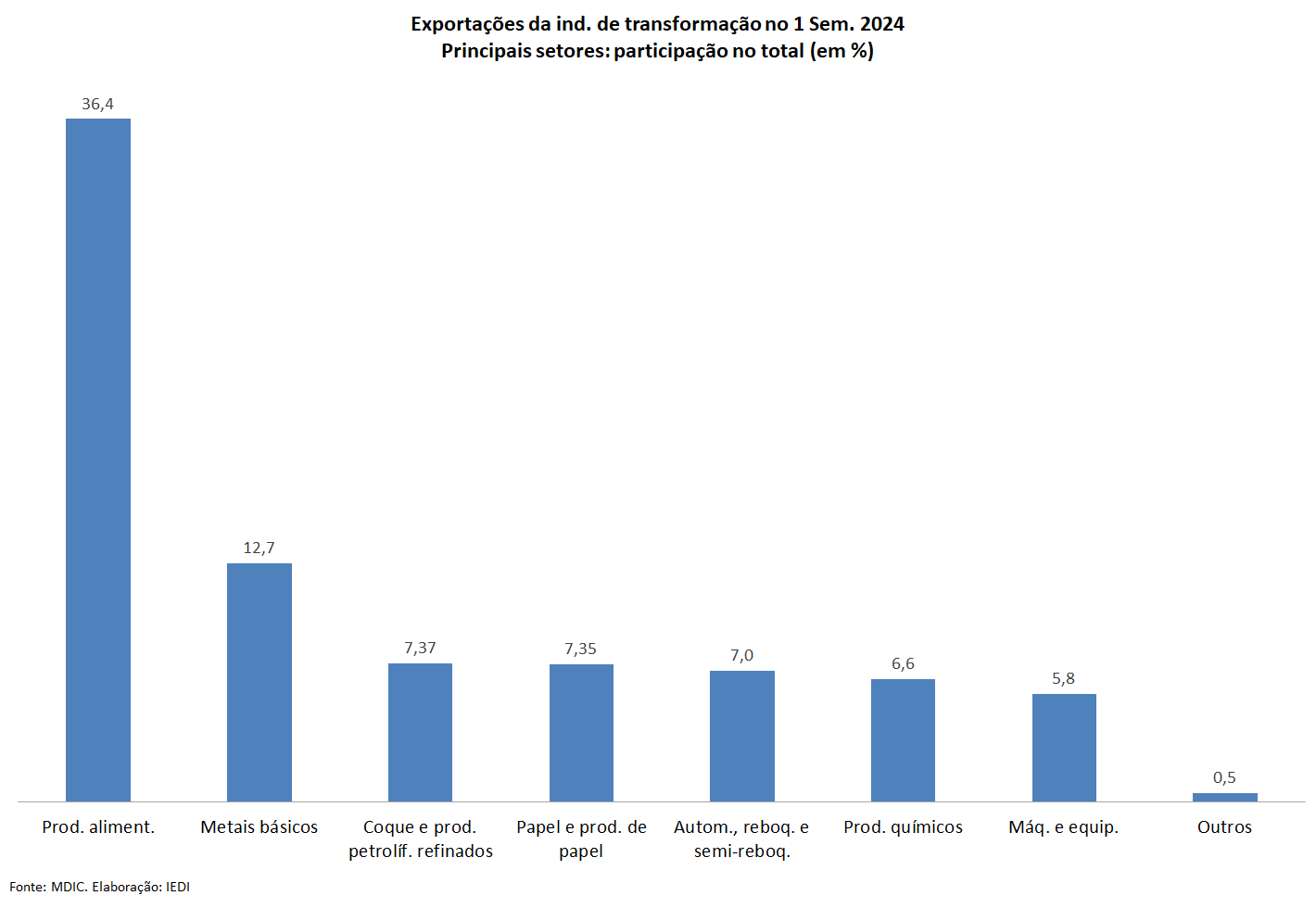

As exportações da indústria de transformação continuaram concentradas em 7 setores, que conjuntamente responderam por 83,2% do total no 1º semestre de 2024, um pouco acima do registrado no mesmo semestre de 2023 (82,9%). Porém, as posições no ranking alteraram-se entre os dois períodos.

O setor de produtos alimentícios manteve sua liderança, respondendo por 36,4% do total e metais básicos seguiu na 2ª posição, com um peso de 12,7%. “Coque e produtos petrolificos refinados” subiram da 5ª para a 3ª posição (7,37%), “papel e celulose” (com praticamente a mesma participação, 7,35%) da 7ª para a 4ª posição, enquanto “automóveis, reboques e semi-reboques caíram da 3ª para a 5ª posição (peso de 7%), “produtos químicos” da 4ª para a 6ª posição e “máquinas e equipamentos” da 6ª para a 7ª posição.