Carta IEDI

Da Covid-19 a 2023: rentabilidade e endividamento das empresas brasileiras

A Carta IEDI de hoje dá sequência ao acompanhamento dos balanços das empresas não financeiras de capital aberto que o Instituto realiza periodicamente. Nesta ocasião, além da evolução durante a pandemia, são analisados indicadores de rentabilidade e de endividamento até o 1º trim/23. A ênfase, como de costume, são as empresas industriais.

Durante a pandemia de Covid-19, o conjunto das 230 empresas de capital aberto analisadas ampliou seu endividamento, inclusive as do setor industrial, na busca de compor reservas líquidas para enfrentar a incerteza do período e acessar recursos necessários ao pagamento de seus compromissos em um quadro de isolamento social e queda da demanda.

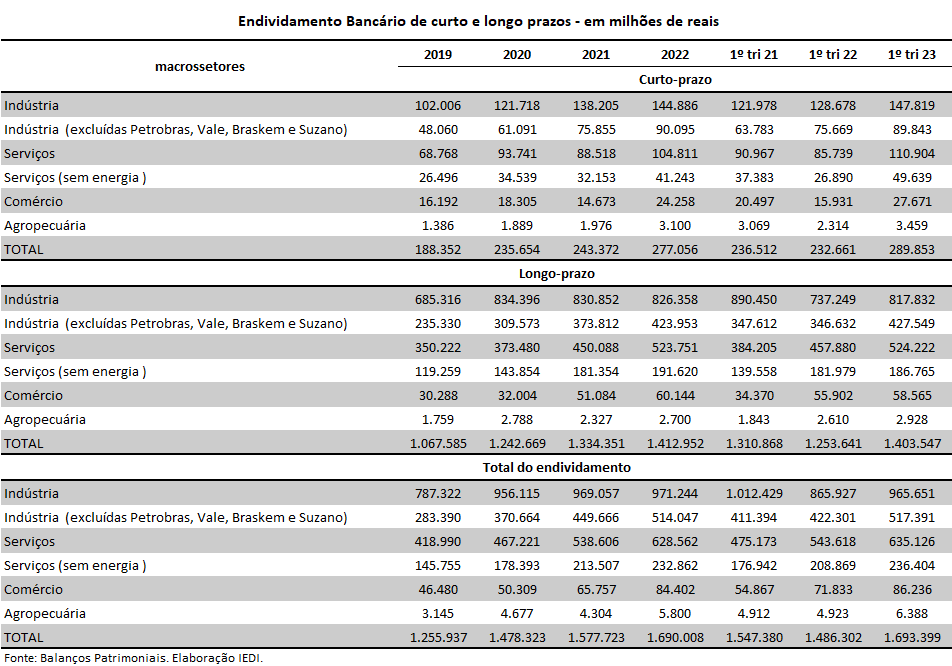

Em valores correntes, o estoque de dívida bancária das empresas não financeiras analisadas saltou +26% na comparação entre 2021 e 2019. Na indústria, a alta foi de +23%, mas se separarmos dos dados de nossas grandes empresas extrativas, Petrobras e Vale, assim como os dados de Braskem e Suzano, o salto da dívida bancária na indústria foi de +59% no período.

Ao longo do estudo, fizemos um agregado para as empresas industriais sem estas quatro empresas acima citadas, que, em função de seu tamanho, muitas vezes distorcerem os dados do setor. Por esta razão também foi feito um grupo do total das empresas não financeiras exceto Petrobras, Vale, Braskem e Suzano.

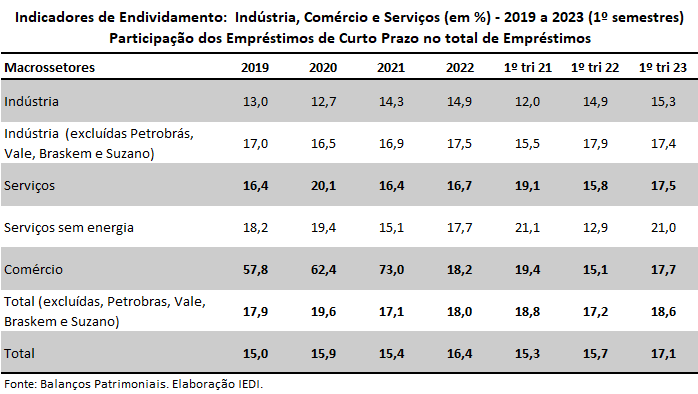

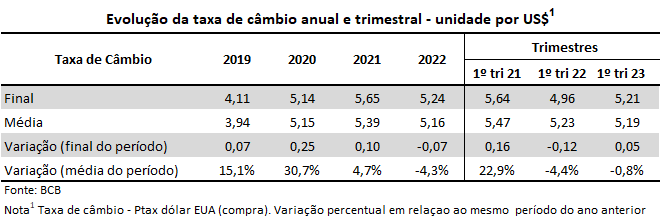

Para algumas empresas, o aumento de seu endividamento durante a pandemia também decorreu da desvalorização da taxa de câmbio R$/US$, que ampliou a participação do passivo denominado em moeda estrangeira. Embora não tanto para a indústria, este período 2019-2021 também foi acompanhado de aumento da participação de empréstimos de curto prazo, notadamente para os serviços em 2020 e o comércio até 2021.

A expressiva elevação do endividamento não foi acompanhada de deterioração da situação patrimonial das empresas por algumas razões.

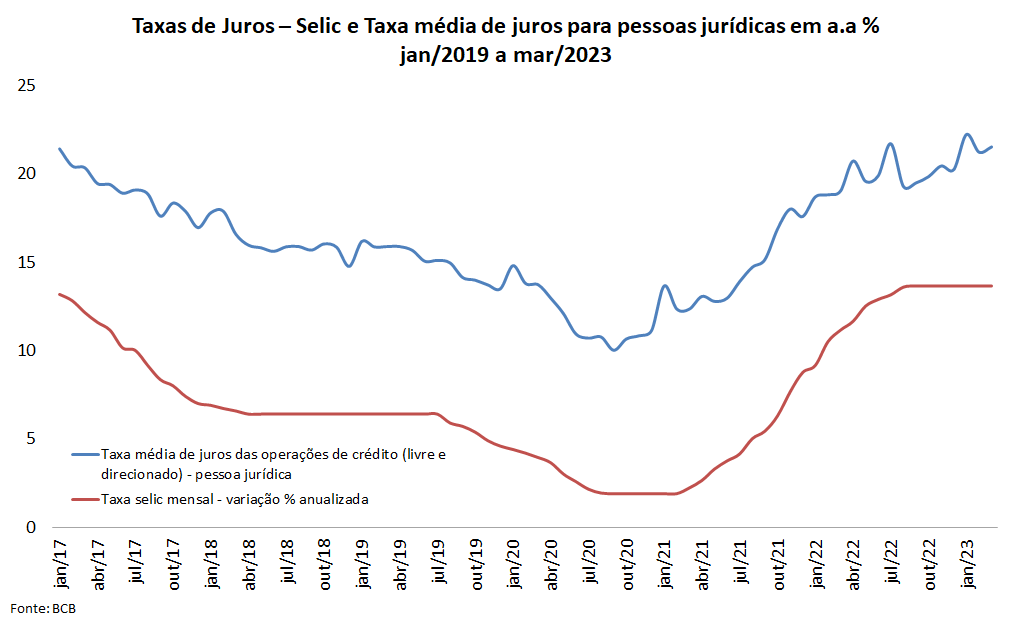

Em primeiro lugar, porque as taxas de juros praticadas no país foram reduzidas drasticamente, aliviando o custo financeiros deste maior endividamento. Vale lembrar que o Banco Central manteve a taxa Selic em apenas 2% a.a. entre ago/20 e mar/21 e que o governo federal estabeleceu programas como o Pronampe e o Preac, além de ter reativado os tradicionais canais de concessão de crédito direcionado.

Em segundo lugar, medidas anticíclicas de enfrentamento dos efeitos econômicos da pandemia, entre as quais se destaca o Auxílio Emergencial, possibilitaram uma rápida retomada da economia, a despeito de períodos de maior ou menor isolamento em função das ondas de contágio. Isso permitiu uma reação das receitas operacionais das empresas.

Há que se notar, ainda que a desorganização logística internacional e o redirecionamento de demanda para a produção doméstica favoreceram o aumento de preços ao longo de muitas cadeias, reforçando o caixa das empresas.

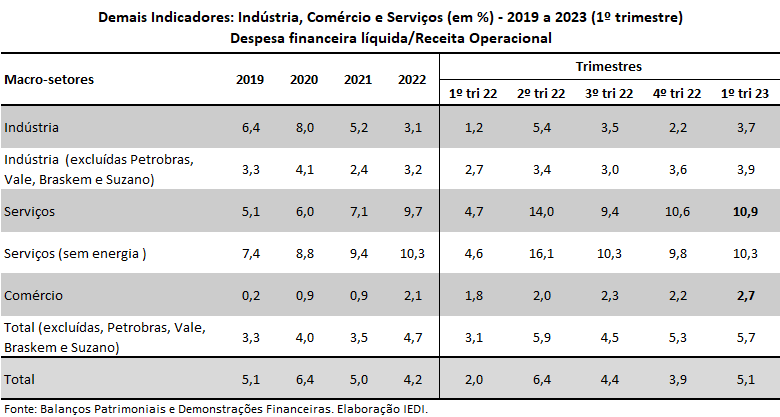

Deste modo, o indicador de despesa financeira sobre receitas operacionais, embora tenha piorado em 2020, no ano seguinte voltou aos patamares de 2019 para o conjunto das empresas analisadas (5%). No caso da indústria, diretamente afetada pela desorganização das cadeias, o indicador em 2021 ficou abaixo do de 2019 (5,2% ante 6,4%, respectivamente), inclusive no agregado sem Petrobras, Vale, Braskem e Suzano (2,4% ante 3,3%).

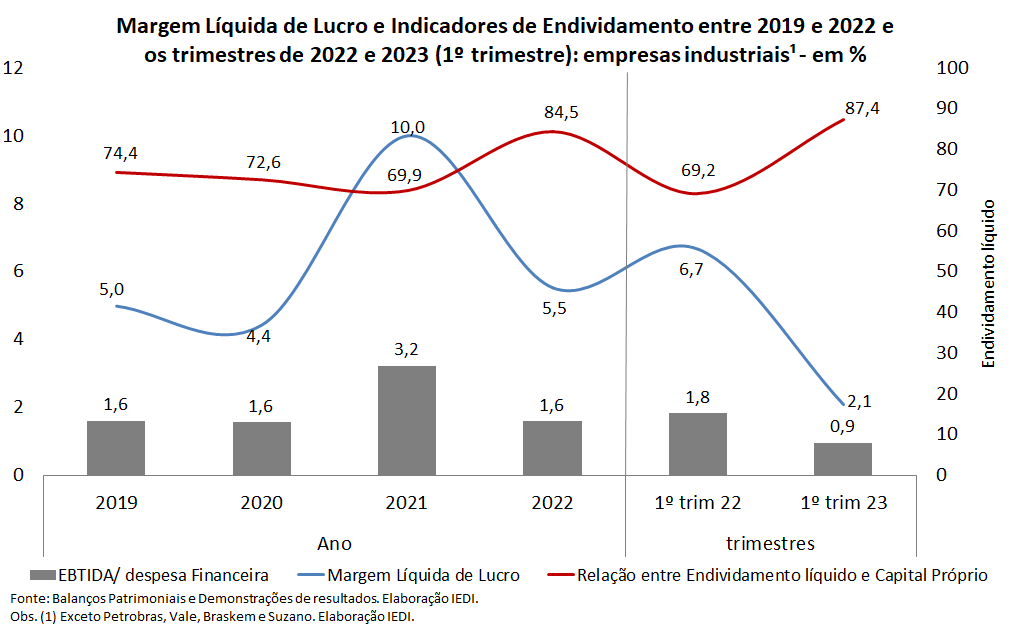

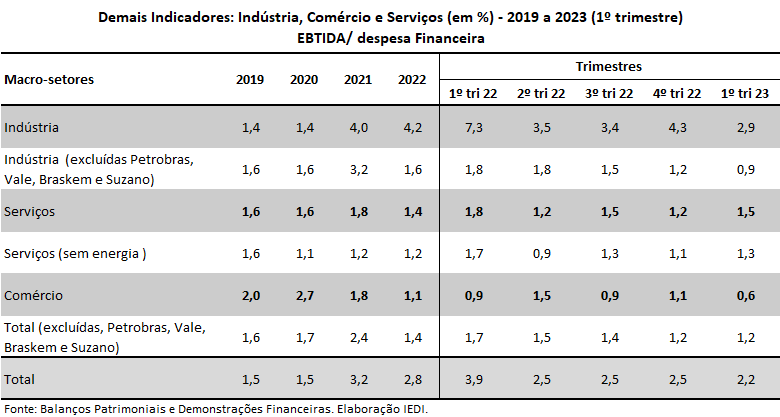

O indicador Ebtida/despesa financeira chegou em 2021 a um nível quase duas vezes maior do que em 2019 para o conjunto de empresas da amostra (3,2% ante 1,5%), bem como para a indústria exceto as quatro grandes acima identificadas (3,2% ante 1,6%). No caso da indústria total atingiu 4% ante 1,4%.

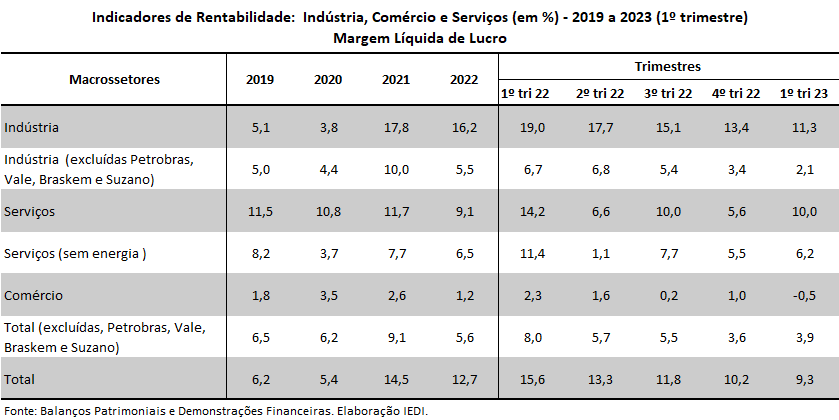

Já a margem líquida de lucro, subiu de 6,2% para 14,5% entre 2019 e 2021 para o total das empresas, na esteira da queda dos juros e da reação da atividade econômica. Na indústria exceto as quatro grandes foi de 5% para 10%, ou seja, subiu menos e ficou abaixo do indicador para o total das empresas. Esta diferença cabe sobretudo às grandes vinculadas a commodities, Petrobras, Vale, Braskem e Suzano.

Muito deste comportamento que vínhamos traçando até agora foi se revertendo ao longo de 2022, fazendo com que a situação no 1º trim/23 fosse bem diferente.

Isso porque os fatores subjacentes anteriormente apontados passaram a operar em sentido oposto. As taxas de juros foram expressivamente elevadas para conter a inflação, bastante pressionada pelo aumento de preços internacionais de combustíveis, devido à guerra na Ucrânia, e o ritmo de atividade econômica perdeu força, com o esgotamento das medidas econômicas de combate à crise da Covid-19.

A taxa básica de juros, a Selic, saltou de 4,25% a.a. em meados de 2021 para 13,75% a.a. em meados de 2022, permanecendo neste patamar até muito recentemente (ago/23). A taxa média de juros livremente pactuada no crédito bancário às empresas chegou a 21,6% a.a. na média do 1º trim/23, aumentando o custo financeiro das empresas.

Já o desempenho do PIB brasileiro, como comentamos na Análise de 01/06/23, embora tenha surpreendido positivamente, veio acompanhado de paralisia do mercado interno no 1º trim/23, dando sequência aos sinais de desaceleração de 2022. A isso também se soma a perda de dinamismo do PIB global, conforme discutido na Carta IEDI n. 1200.

Como resultado, para o total das empresas, a margem líquida de lucro recuou de 15,6% no 1º trim/22 para 9,3% no 1º trim/23 e o Ebtida/despesa financeira de 3,9% para 2,2%, enquanto a despesa financeira líquida/receita operacional subiu de 2% para 5,1%.

Dois setores com mercados mais diretamente impactos pelos juros condicionaram a piora da rentabilidade: nas empresas do comércio, que registraram margem líquida de -0,5% no 1º trim/23 vis-à-vis 2,3% no 1º trim/22, e nas empresas industriais cuja margem se reduziu para 1/3 no período.

Na indústria a involução foi mais intensa se excluídas Petrobras, Vale, Braskem e Suzano. A margem líquida de lucro do setor como um todo recuou de 19% para 11,3%, entre o 1º trim/22 e o 1º trim/23, e exceto as quatro grandes, de 6,7% para 2,1%. Este diferencial reflete o impacto positivo do aumento dos preços de commodities nos balanços destas empresas supracitadas.

Quanto às despesas financeiras, para o total de empresa industriais da amostra o indicador Ebtida/despesa financeira caiu de 7,3% no 1º trim/22 para 2,9% no 1º trim/23 e o indicador despesa financeira/receita operacional subiu de 1,2% para 3,7%, respectivamente.

No caso da indústria exceto Petrobras, Vale, Braskem e Suzano, a deterioração é mais preocupante. A relação Ebtida/despesa financeira, que era de 1,8% no 1º trim/22, recuou para 0,9% no 1º trim/23, o que significa dizer que as operações das empresas industriais neste agregado não geraram recursos suficientes para cobrir suas despesas financeiras. Já o indicador despesa financeira/receita operacional subiu de 2,7% para 3,9% no período.

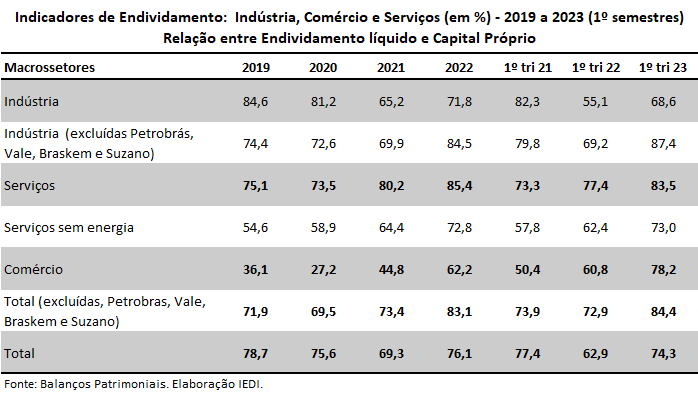

Já o nível de endividamento avançou neste contexto de juros mais altos. Para o conjunto das empresas analisadas, a relação entre endividamento líquido/capital próprio subiu de 62,9% no 1º trim/22 para 74,3% no 1º trim/23, chegando a 84,4% se forem excetuadas as quatro grandes empresas anteriormente mencionadas. A participação das dívidas de curto prazo aumentou cerca de 1,5 p.p. para ambos os agregados (para 17,1% e 18,6%, respectivamente), puxada sobretudo pelas empresas de serviços.

Para as empresas industriais, a elevação do endividamento foi ainda mais acentuada, atingindo 87,4% no 1º trim/23, se excluídas Petrobras, Vale, Suzano e Braskem, ante 69,2% no 1º trim/22 e 79,8% no 1º trim/21. O peso da dívida bancária de curto prazo, contudo, pouco se alterou entre o início de 2022 (17,9%) e o início de 2023 (17,4%).

Introdução

As empresas não financeiras que operam no país sentiram em seus balanços o impacto da pandemia no primeiro semestre de 2020. A paralisação das atividades econômicas e o intenso aumento da incerteza provocaram queda abrupta de suas receitas de vendas, gerando prejuízos consideráveis para o agregado do setor produtivo. As empresas não financeiras que ainda estavam se recuperando da crise de 2015 e 2016 se viram novamente acumulando prejuízos no início de 2020.

Entretanto, passado o choque inicial da pandemia, a reabertura, mesmo que parcial, dos negócios e as medidas de política econômica para o enfrentamento da crise da Covid-19 – como o auxílio emergencial pago às famílias e os programas de crédito às empresas – propiciaram a recuperação da lucratividade das empresas e permitiram a redução do nível de seu endividamento, que permanecia elevado desde 2016.

Os anos de 2020 e 2021, apesar da crise sanitária e dos problemas econômicos relacionados à pandemia, foram anos de melhora dos indicadores econômico-financeiros das empresas de capital aberto. Muito disso também se deveu aos níveis baixos de taxas de juros praticadas pelo Banco Central. Vale lembrar que a taxa Selic se manteve em apenas 2% ao ano entre o início de ago/20 e meados de mar/21.

Entretanto, à medida que as ações de política econômica foram sendo retiradas e que as taxas de juros foram subindo, em um contexto de incertezas no cenário internacional e as pressões inflacionárias, o enfraquecimento do mercado interno e o custo financeiro em elevação esgotaram a tendência que vinha se produzindo.

A reversão do cenário econômico a partir de 2022 provocou, como será discutido a seguir, a redução da rentabilidade e a piora das condições financeiras de parcela relevante das grandes empresas não financeiras, revertendo os resultados positivos acumulados por muitas empresas nos anos imediatamente anteriores.

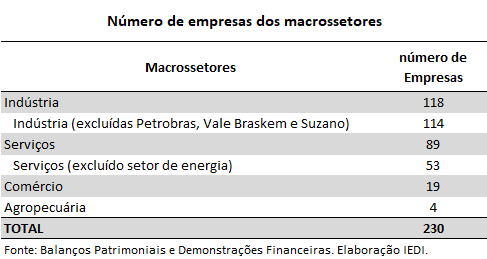

Esta Carta IEDI traz os resultados econômicos e financeiros de um conjunto de 230 empresas não financeiras no acumulado dos anos de 2019 a 2022 e analisa o desempenho do 1º trim/23, comparando-o com os trimestres anteriores. As empresas selecionadas apresentaram dados contábeis para todos os períodos em tela.

Ademais, agregamos as empresas em três macrossetores: indústria, comércio e serviços. Três subconjuntos foram criados para isolar o peso das gigantes dos setores de petróleo, mineração, química, papel e celulose e energia elétrica, que impactam muito os resultados de seus macrossetores.

Foram criadas, assim, mais três agregações: (i) indústria, exceto Petrobras, Vale, Braskem e Suzano; (ii) serviços exceto energia elétrica; (iii) Total geral, exceto Petrobras, Vale, Braskem e Suzano. A empresa OI e as Americanas não foram incluídas na amostra por estarem em processo de recuperação judicial.

Os indicadores selecionados buscam apresentar a evolução do desempenho financeiro das empresas de capital aberto não financeiras, analisando a evolução da rentabilidade, peso das despesas financeiras e grau e composição do endividamento. A ênfase desta Carta IEDI será na evolução das empresas industriais, especialmente no agregado da indústria exceto Petrobras, Braskem, Vale e Suzano, sendo que os demais agregados serão pontuados na medida em que for necessário um contraponto ao desempenho industrial. O período do estudo compreende 2019-2023, com ênfase nos trimestres de 2022 e no primeiro trimestre de 2023.

Desempenho da rentabilidade

Apesar de não ter contado com o mesmo volume dos recursos despendido no enfrentamento da pandemia em 2020 – seja via auxílio emergencial ou programas de crédito – as empresas não financeiras mantiveram, em 2021, a tendência de redução do endividamento e de suas despesas financeiras, abrindo caminho para o incremento de suas margens líquidas de lucro.

A recuperação das margens líquidas se manifestou em todos macrossetores entre 2020 e 2021, excetuado o comércio, com destaque para o agregado da indústria, cuja rentabilidade subiu de 3,8% para 17,8%, especialmente em função dos lucros líquidos extraordinários da Petrobras (R$ 107 bilhões) e da Vale (R$ 121 bilhões). Excluídas deste agregado essas empresas e a Suzano e a Braskem, a margem líquida também cresceu, mas de forma menos intensa para o resto das empresas industriais, de 4,4% para 10,0%.

A melhora dos indicadores, após o choque inicia da Covid-19 em 2020, foi liderada pelas empresas ligadas às cadeias de commodities, em geral intensivas em capital e, assim, com processos produtivos mais bem adaptados às necessidades de distanciamento social durante a pandemia.

Além disso, as empresas desses setores contaram, em geral, com aumento das exportações após 2020, melhoria dos preços de diversas commodities no mercado internacional e com a redução da importação em alguns casos, favorecendo uma maior capacidade de aumentar os lucros

Observando o conjunto das empresas associadas a commodities os principais acréscimos na margem líquida de lucro neste período se localizaram nos seguintes setores: Papel e Celulose, de -30,3% (prejuízo da Suzano de R$ 10 bilhões em 2020) para 20,1%; Mineração, de 13,1% para 40%; Petróleo e Gás, de 2,8% para 23,3% e Siderurgia, de 7,7% para 22,8% (tabela 1 do Anexo).

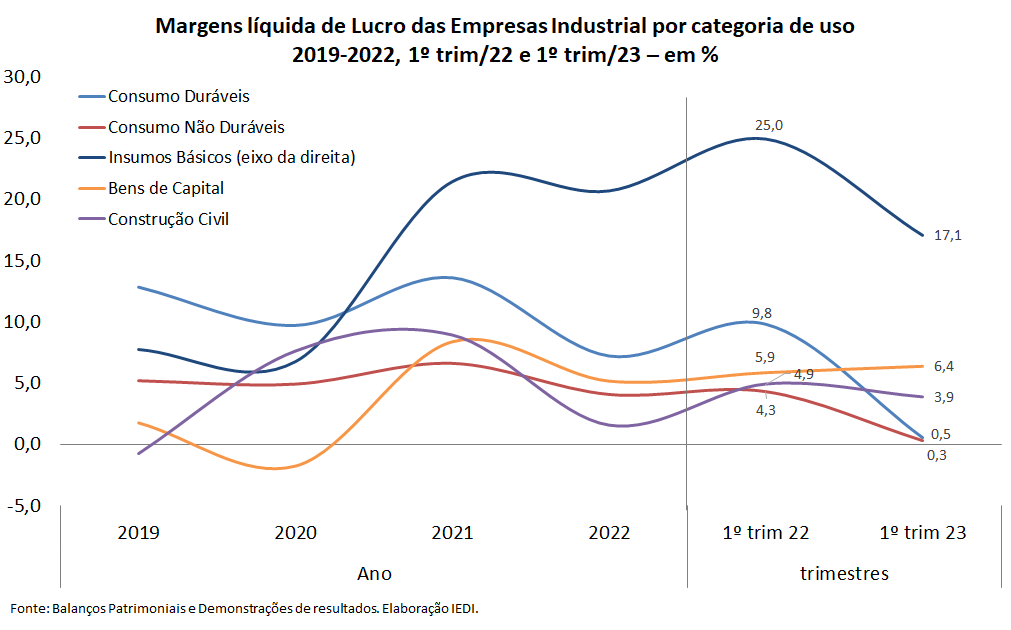

Os indicadores de rentabilidade por categoria de uso mostram que as empresas de insumos básicos lideraram a alta com margem líquida de 21,3% em 2021, o dobro da margem líquida observada em 2019. Cabe lembrar as rupturas nas cadeias de fornecedores, que aumentou muito os preços de bens intermediários, favorecendo aqueles que conseguiram produzir e ofertar. Já, as categorias de bens de consumo duráveis e não duráveis, mais associadas aos gastos das famílias, também elevaram a rentabilidade, mas em geral sem ultrapassar o patamar de 2019.

Interessante notar, que assim como nas empresas industriais, no setor de serviço, as empresas mais dependentes do consumo das famílias também obtiveram os piores patamares de rentabilidade durante todo o período analisado (tabela 1 do anexo).

Dois fatores foram determinantes para a recuperação das margens líquidas das grandes empresas não financeiras em 2021.

1 O primeiro diz respeito ao crescimento das margens bruta de lucro, que possibilitou a geração de expressivos recursos em caixa das companhias e garantiu parcela da recuperação das margens operacionais de lucro.

2 O segundo foi a continuidade do ajustamento dos passivos com a redução do grau de endividamento e, consequentemente, o alívio nos pagamentos das despesas financeiras, como veremos nas próximas seções.

Este quadro se alterou completamente em 2022 e no início de 2023, quando houve piora nos indicadores de rentabilidade, de endividamento e aumento expressivo das despesas financeiras em relação ao lucro operacional.

O combate à inflação pelo Banco Central elevou a Selic de 2% ao ano em jan/21 para 13,75% em jun/22, patamar que se manteve até ago/23. As pressões inflacionárias, contudo, seguiram resilientes, em decorrência de turbulências internacionais, com novas ondas de contágio pela Covid-19 e, posteriormente, pelos efeitos da guerra na Ucrânia, iniciada em fev/22, e de rupturas nas cadeias de fornecimento.

Este cenário condicionou a deterioração das condições de custos operacionais e financeiros das grandes empresas não financeira no Brasil, embora tenha havido exceções.

Em 2022, devido ao aumento dos preços de commodities devido à guerra na Ucrânia, as maiores empresas do país, a Petrobras e a Vale, continuaram gerando enormes lucros líquidos, de respectivamente, R$ 188 bilhões e R$ 96 bilhões, o que manteve a margem líquida do agregado da indústria em 16,8%, praticamente no mesmo patamar elevado de 2021. Todavia, este não foi o contexto para as demais indústrias do país.

Se isolarmos os efeitos das grandes empresas dos setores de commodities, o conjunto da indústria acusou queda na rentabilidade líquida 10,5% em 2021 para 5,5% em 2022, sendo que a retração na margem líquida de lucro ocorreu em todos os trimestres de 2022. No 4º trim/22 atingiu 3,4%, isto é, abaixo do patamar médio do ano de 2019.

Este desempenho também se manifestou no setor de serviços, porém as margens líquidas de lucro desse setor permaneceram, em 2022, superiores às margens verificadas na indústria.

Por categoria de uso, as indústrias de insumos básicos onde estão presentes as maiores empresas ligadas ao segmento de commodities mantiveram elevada rentabilidade líquida em 2022, na faixa de 20,0%. Em sentido inverso, as demais categorias reduziram as margens líquidas de lucro, na comparação com 2021, para os seguintes patamares: bens de consumo duráveis de 13,6% para 7,2%; construção civil de 9,0% para 1,6%; bens de capital de 8,4% para 5,2%; e bens de consumo não duráveis de 6,6% para 4,1%.

Parte da menor rentabilidade líquida das empresas industriais não financeiras, em 2022, adveio das quedas nas margens brutas e operacionais. A piora das condições operacionais no contexto de dificuldades com fornecimento de matérias-primas estratégicas, que elevou os custos diretos da produção, aliada à desaceleração dos “preços de fábrica” (IPP/IBGE de +28,1% em 2021 e de apenas +4,4% em 2022), impactou a rentabilidade de muitas empresas.

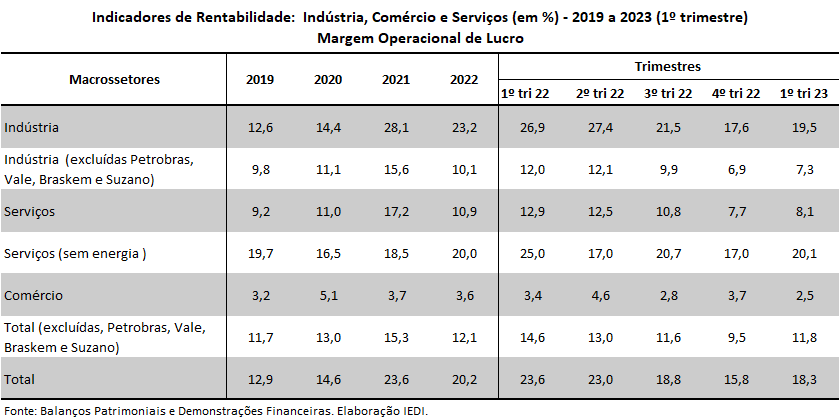

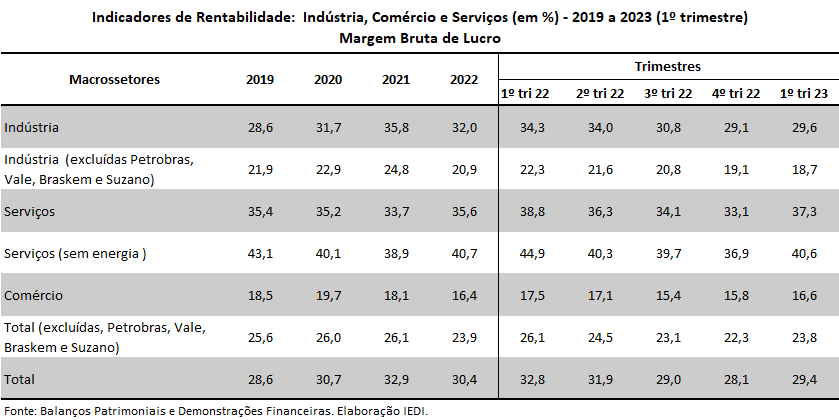

No agregado da indústria exceto Petrobras, Vale, Braskem e Suzano, a margem bruta recuou de 24,8%, em 2021, para 20,9%, em 2022. No caso da margem operacional, a diminuição neste período foi de 15,6% para 10,1%.

Na maioria dos setores industriais houve, entre 2021 e 2022, diminuição dos resultados operacionais. Dos vinte setores acompanhados na indústria, dezoito deles registraram redução na margem operacional de lucro, sendo que em oito esta margem se retraiu acima de cinco pontos percentuais com destaque para: Siderurgia (-15,4 p.p.), Química (-9,8 p.p.), Mineração (-8,7p.p.), Têxtil (-7,3%) e Material aeronáutico (-7,0 p.p.) (tabela 1 do anexo).

A menor rentabilidade, líquida e operacional, ocorrida em 2022 se estendeu até o 1º trim/23. Em um contexto de baixo crescimento do mercado doméstico no início do ano, como discutido na Análise IEDI de 01/06/23, e também da demanda externa, com a desaceleração da economia global, analisada na Carta IEDI n. 1200 “Crescimento anêmico para o PIB global em 2023” e n. 1217 “Exportações industriais mais fracas no 1º sem/23”, as pressões financeiras se somaram às dificuldades operacionais nas empresas industriais.

Com pressões de custos remanescentes e menor demanda, as margens brutas e operacionais caíram, dando continuidade à piora nos indicadores financeiros das grandes empresas não financeiras.

As maiores empresas industriais, Petrobras e Vale, nos primeiros meses de 2023 geraram menores lucros líquidos, na faixa de, respectivamente, R$ 38 bilhões e R$ 9 bilhões, abaixo do patamar do mesmo período de 2022. Isto fez com a margem líquida da indústria, que havia permanecido próxima a 20% no início de 2022, caísse para 11,2% no 1º trim/23.

Este quadro econômico restritivo impactou de forma intensa as demais empresas industriais. Quando excluídas Petrobras, Vale, Braskem e Suzano, a margem líquida da indústria decresceu de 6,7% para 2,1%, na comparação entre os primeiros trimestres de 2022 e de 2023. Esta perda de rentabilidade também se verificou, neste período, nas margens operacional, de 12,3% para 7,2%, e bruta, de 22,3% para 18,7%. Ainda que o resultado do primeiro trimestre de 2023 tenha sido desanimador, os dados indicam uma pequena melhora em relação ao final de 2022 para a maioria dos setores.

A queda da rentabilidade se sobressaiu de forma mais direta nos setores focados no consumo das famílias. Na abertura por categoria de uso, os agregados de bens de consumo duráveis e não duráveis concentram as maiores retrações nos resultados entre 2022 e 2023, sendo afetados não só pelas pressões de custos operacionais mais elevados – como energia, transporte e certos insumos e componentes – como também pelo encarecimento do crédito ao consumidor e o endividamento das famílias.

No agregado de bens de consumo duráveis a margem líquida caiu de 9,8% no 1º trim/22 para 0,5% no 1º trim/23 e nas empresas de bens de consumo não-duráveis, de 4,3% para 0,3%, respectivamente.

Os segmentos ligados aos insumos básicos também reduziram a lucratividade líquida neste período (de 25% para 17,1%), vindo de uma recuperação significativa do desempenho durante os anos de pandemia e estimulados pela demanda da construção civil, que tem se demonstrado mais resiliente à mudança do cenário no pós-pandemia.

Já os bens de capital demonstraram maior estabilidade na rentabilidade, na faixa de 6,5% no 1º trim/23, junto com as empresas de construção civil, face à piora generalizada dos indicadores de lucratividade das outras atividades.

Chama atenção, em especial, neste movimento de piora das condições financeiras e de redução das margens de rentabilidade, o fato de que o indicador de cobertura de juros (ebtda/despesas financeiras) para o agregado da indústria (exceto Petrobrás, Vale, Braskem e Suzano) ter caído para 0,9 no 1º trim/23, indicando que uma parte considerável das empresas não financeiras estão com as despesas financeiras mais elevadas que seu lucro operacional.

O dado aponta como a forte elevação da taxa de juros entre 2021 e 2022 levou parte das empresas produtivas a uma situação de fragilização financeira semelhante à crise de 2015/2016. No setor de serviços este indicador também se reduziu, mas permaneceu neste período na faixa de 1,5, isto é, acima da média de 1,4 registrada em 2022.

Outra informação relevante no 1º trim/23 aponta alguma recuperação para a maioria dos setores na margem bruta de lucro, ainda que pequena. Isso pode estar indicando que passou o pior momento para setor industrial no 4º trim/22.

Alguns setores, como alimentos, eletrônicos, material aeronáutico, minerais não metálicos, têxtil e vestuário, chegaram a apresentar resultados líquidos negativos no 1º trim/23, enquanto outros, como calçados, mineração, material de transporte e produtos de madeira registraram quedas, mas mantiveram a lucratividade líquida no positivo (tabela 1 do anexo estatístico).

Os setores com melhores desempenhos em relação à lucratividade líquida no 1º trim/23, tais como bebidas, papel e celulose, petróleo, máquinas e equipamentos, conseguiram basicamente manter o patamar em que suas margens se encontravam ao final de 2022.

Em resumo, pode-se concluir que apesar das oscilações na lucratividade das empresas da amostra aqui avaliadas, a retração das margens de lucro concentra-se na indústria de transformação e nas empresas de comércio, sendo que alguns setores industriais apresentaram prejuízo líquido no começo de 2023.

A evolução das margens líquidas de lucro demonstrou como a elevação da taxa de juros, mesmo tendo demorado alguns trimestres para afetar o setor privado, provocou a retração generalizada da lucratividade líquida entre os setores analisados.

Endividamento

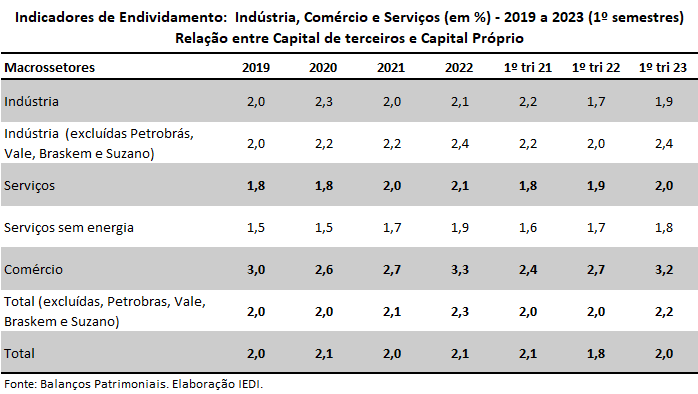

Entre 2019 e 2020, o indicador global de endividamento, que relaciona os capitais de terceiros e o patrimônio líquido, subiu na indústria (excluídas a Petrobrás, Vale, Braskem e Suzano) de 2,0% para 2,2%.

Neste período, em função do choque da Covid-19, as empresas buscaram criar um colchão de liquidez por meio de endividamento, entre outras estratégias, face à paralisia da produção e declínio do consumo. As incertezas que acompanharam este processo também ensejaram desvalorização de 30,7% da taxa de câmbio R$/US$, elevando os estoques e serviços das dívidas denominadas em dólar.

O endividamento líquido neste período mensurado pela relação entre as dívidas bancárias descontados os valores de caixa das empresas e o patrimônio líquido manteve-se elevado na faixa de 72,6% em 2020 para o conjunto da indústria exceto Petrobras, Vale, Braskem e Suzano.

Após a alta no grau de endividamento das grandes empresas de capital aberto em 2020, houve redução em 2021, devido à reativação das atividades produtivas (protocolos de segurança sanitária nas empresas e medidas de política econômica anticíclica) e à redução da taxa básica de juros, Selic.

Assim, as empresas não financeiras analisadas alongaram seus passivos, ampliando a utilização de debêntures como fonte de financiamento. Concomitantemente, o caixa das empresas também cresceu com a retomada do consumo e a altas dos preços industriais, fatores que proporcionaram de forma generalizada, entre 2020 e 2021, a redução do grau de endividamento e das despesas financeiras na indústria.

Este cenário se alterou em 2022 com a mudança da política monetária, que levou a uma expressiva alta da taxa básica de juros (Selic) e menor geração de caixa nas empresas. Isto se refletiu em novo aumento do grau de endividamento geral no agregado da indústria exceto Petrobras, Vale, Braskem e Suzano: de 2,2%, em 2021, para 2,4%, em 2022, o maior patamar desde 2019.

Já as dívidas estritamente bancárias líquidas do caixa das empresas, ou seja, o endividamento oneroso líquido, em relação ao patrimônio líquido, registrou elevação de 69,9% para 84,5% neste mesmo período.

Em termos de volume de dívidas acumuladas, o endividamento bancário no agregado das empresas somou em 2021 o montante de R$ 1,58 trilhão e de R$ 1,69 trilhão em 2022 com acréscimo de R$ 112 bilhões neste período (+7%).

É importante ressaltar que esse aumento nas dívidas bancárias das grandes empresas não financeiras, entre 2021 e 2022, não se concentrou em Petrobras, Vale, Suzano e Braskem. As empresas industriais exceto estas quatro empresas acumularam 57,3% do crescimento dos empréstimos bancários neste período, adicionando dívidas da ordem de R$ 64,4 bilhões nos seus passivos em 2022, sendo R$ 50 bilhões de longo prazo (63% do total) e R$ 14,2 bilhões de curto prazo (42,3% do total).

Este padrão de endividamento ascendente se manifestou no 1º trim/23, com acréscimo de R$ 207 bilhões no estoque de dívidas do total das 230 empresas compiladas, em relação ao 1º trim/22. Ou seja, as condições financeiras se mantiveram restritivas nos primeiros meses do ano.

O estoque de dívidas do agregado da indústria atingiu R$ 965 bilhões com acréscimo, neste período, de R$ 99 bilhões de novos empréstimos. Novamente, a evolução das grandes empresas de commodities não foi determinante para esse movimento. Ao contrário, entre os primeiros trimestres de 2022 e 2023, as demais empresas industriais concentraram 95,4% (R$ 95 bilhões) do aumento nas dívidas.

Ainda que em vários setores tenha se observado estabilidade no endividamento no 1º trim/23, medido pela relação entre o capital de terceiros e o patrimônio líquido, há um grupo considerável de empresas da indústria de transformação em que o grau de endividamento se encontra em um patamar consideravelmente alto para padrões brasileiros e se elevou nos primeiros três meses de 2023, em relação ao mesmo período de 2022.

Entre estes setores estão: alimentos (de 4,1% para 5,3%); minerais não metálicos (de 4,1% para 5,0%), metalurgia (de 3,2% para 4,1%) e química (de 4,2% para 4,7%) Esses setores também foram, em geral, os que mais acumularam dívidas desde 2019, mantendo o nível de endividamento alto no período posterior à crise sanitária, porém em um cenário com custos financeiros bem mais elevados agora (tabela 2 do anexo).

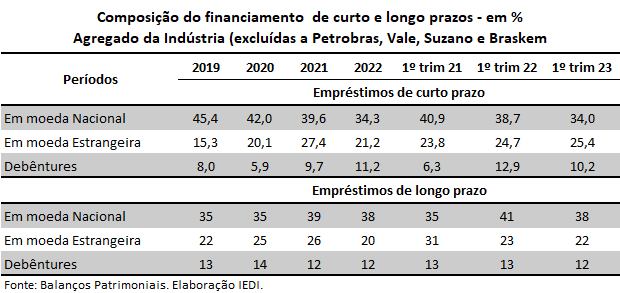

Considerando o endividamento das empresas que discriminaram nos seus passivos a origem de capital das suas dívidas, os anos de maior peso das dívidas denominadas em dólar das empresas industriais (exceto Petrobras, Vale, Braskem e Suzano) foram 2020 e 2021, quando houve forte desvalorização do real.

A valorização do real ao longo de 2022 (de 7,3%, no final do período) e a piora das condições, custo e oferta, no mercado financeiro internacional de crédito, fizeram que os percentuais de endividamento em moeda estrangeira recuassem de 27,2% em, 2021, para 21,2%, em 2022, no caso dos empréstimos de curto-prazo. Em relação aos empréstimos de longo-prazo, a queda foi de 26,3% para 20,5%. Neste período, a modalidade de financiamento que cresceu na composição foi a de debêntures.

No 1º trim/23, nota-se a tendência de elevação do percentual de dívidas em dólar no total dos empréstimos de curto-prazo para 25,4% com um montante de R$ 22,8 bilhões (denominados em dólar), com acréscimo de R$ 4,2 bilhões, frente ao 1º trim/22. Este é um período em que, mais uma vez, houve desvalorização do real, de 5,0%.

Nos empréstimos de longo-prazo o percentual de dívidas dolarizadas não subiu, se situou na faixa de 22,4% do total, com um montante de R$ 51,4 bilhões (denominadas em dólar), o que significou, em termos absolutos, uma alta de R$ 7,1 bilhões na comparação interanual.

Custos financeiros

Durante a pandemia, a queda da taxa básica de juros e os programas especais de crédito com juros baixos possibilitaram que as empresas de capital aberto ampliassem seu endividamento, mas mantivesse sob controle o custo de suas dívidas.

Para as empresas industriais exceto Petrobras, Vale, Braskem e Suzano, as despesas financeiras seguiram em tendência de queda em 2021. Como proporção da receita líquida de vendas, houve declínio de 4,1% em 2020 para 2,4% em 2021, devido ao custo menor das dívidas contratadas em 2020 e à expansão dos fluxos de caixa.

Diante das incertezas provocadas pela pandemia, a manutenção de liquidez pelas empresas se expressou em um aumento do peso do caixa e equivalente de caixa na composição dos ativos das grandes empresas, de 8,5% dos ativos em 2019, para 12,3%, em 2020. Isso contribuiu para a redução do endividamento líquido e gerou ganhos financeiros importantes para compor o aumento da lucratividade líquida no período em foco. Em 2021, a participação do caixa no ativo foi de 12,6% em 2021, para a qual contribuiu a retomada da atividade econômica.

Posteriormente, o gradual repasse do aumento da Selic para as taxas de juros cobradas dos empréstimos trouxe mudança para este quadro.

Segundo o BCB, as taxas médias de juros cobradas pelos bancos às pessoas jurídicas atingiram no começo de 2023 o maior patamar desde 2019, de 22,2% ao ano, aumentando o custo financeiro das empresas. Além disso, os juros para as famílias também subiram bastante, arrefecendo o dinamismo da demanda e condicionando menores resultados operacionais para as empresas.

Durante o aperto da política monetária, o indicador que mede a proporção dos custos financeiros e a receita das empresas piorou para quase todos os setores. No caso das empresas industriais exceto Petrobras, Vale, Braskem e Suzano, entre 2021 e 2022, as despesas financeiras líquidas sobre a receita operacional subiram de 2,4% para 3,2%.

As empresas comerciais e de serviço também apresentaram piora das condições de crédito neste período e seus custos financeiros subiram de 0,9% para 2,1% das receitas entre 2021 e 2022 e de 7,1% para 9,7%, respectivamente.

A deterioração nas condições de pagamentos dos encargos dos empréstimos bancários nas grandes empresas não financeiras se aprofundou no 1º trim/23. No último trimestre de 2022, a proporção entre as despesas financeiras líquidas e a receita líquida de vendas tinha alcançado 3,6% no agregado da indústria exceto Petrobras, Vale, Braskem e Suzano, o maior nível no ano passado. Essa relação subiu para 3,9% no 1º trim/23.

Quando se observa a razão entre o lucro operacional e a despesa financeira (ebtida/despesa financeira) percebe-se como o cenário é preocupante. Para o conjunto das empresas industriais exceto Petrobras, Vale, Braskem e Suzano esse indicador saiu de 3,2% em 2021 para 1,6% em 2022, caindo para 0,9% no 1º trim/23, o que significa dizer que as operações das empresas industriais no agregado não geram recursos suficientes para cobrir as despesas financeiras. No caso das empresas de comércio o indicador se encontra em um nível pior, atingindo 0,6% nos primeiros meses de 2023.

A situação financeira das empresas no primeiro trimestre de 2023 leva a crer que pelos próximos meses a prioridade de muitas será a redução do grau de endividamento e dos custos financeiro, levando a mais um período de ajuste dos passivos das grandes empresas de capital aberto.

Anexo estatístico – Tabelas e Quadros

Clique aqui para acessar o Anexo Estatístico