Carta IEDI

O Brasil e a guerra comercial entre EUA e China

O segundo governo Trump teve início com ameaças de uma nova onda de protecionismo e desorganização da governança global do comércio, com enfraquecimento adicional da Organização Mundial do Comério (OMC). A China continua sendo o alvo prioritário das ações americanas, dadas as suas práticas concorrenciais nem sempre leais e seu rápido catching up tecnológico.

Os efeitos disso para o Brasil e para sua indústria são incertos, pois nem todas as ameaças podem se concretizar e há dúvidas a respeito da amplitude (por tipo de produto e/ou pela sua origem) e da magnitude das alíquotas de importação a serem praticadas. Além disso, há efeitos diretos e indiretos que podem se compensar.

A princípio, o Brasil não deveria ser um objeto de preocupação para o governo Trump. Em primeiro lugar, porque nossa balança comercial é superavitária para os EUA. Em 2024, o comércio Brasil-EUA gerou um saldo positivo para os EUA de US$ 286,8 milhões. Se considerarmos apenas os produtos manufaturados, o superávit para os norte-americanos é ainda maior: US$ 15,3 bilhões.

Em segundo lugar, porque as tarifas de importação praticadas pelo Brasil são mais baixas do que parecem à primeira vista. Embora o Brasil tenha consolidado na OMC uma tarifa média de importação de 11,2%, na prática, a tarifa real aplicada é de apenas 3,9%, segundo a CNI, devido a regimes especiais de importação e acordos comerciais que concedem preferências tarifárias. No caso específico dos EUA nossa tarifa real é mais baixa: 2,7%.

A decisão tomada em fev/25 de taxar todas as importações de aço em 25%, sugere que a origem pode não ser o maior ou o único critério a guiar o protecionismo atual dos EUA. Entretanto, é inegável que o governo Trump enfatiza seu descontentamento com as relações comerciais de seus principais parceiros, como México, Canadá e notadamente a China.

Por esta razão, esta Carta IEDI faz uma avaliação inicial dos efeitos potenciais do protecionismo norte-americano para o Brasil assumindo que são os desembarques chineses o alvo do aumento das alíquotas.

Cabe observar que o aumento do protecionismo comercial dos EUA pode atingir o Brasil por pelo menos dois canais de transmissão.

O primeiro é o canal financeiro e seus efeitos tendem a ser negativos. As tarifas mais elevadas devem ter efeito inflacionário, resultando em menor afrouxamento da política monetária norte-americana (ou mesmo o retorno de uma fase de alta das taxas de juros) e, consequentemente, atração de capital para seu mercado e saída de capital das economias emergentes, inclusive o Brasil.

Neste contexto, o dólar se apreciaria e o real tende a perder valor, podendo resultar em pressão inflacionária adicional e consequente manutenção das taxas de juros em patamares mais elevados pelo nosso Banco Central. Vale mencionar que, atualmente, a maioria dos analistas considera que a apreciação do dólar não será suficiente para anular as pressões inflacionárias das alíquotas de importação do Trump.

O segundo canal é o comercial, que será tratado nesta Carta. Os efeitos podem ser negativos, a exemplo do que vimos com aço e alumínio, em fev/25, e em decorrência de uma potencial desaceleração do comércio mundial. Mas também podem ser positivos, já que as exportações brasileiras podem ocupar o mercado perdido pelos produtos canadenses, mexicanos e, sobretudo, chineses. Optamos por analisar esta metade cheia do copo.

Neste estudo, o IEDI analisa o tamanho do mercado norte-americano atendido pelos produtos chineses que poderia ser mais prontamente ocupado por produtos brasileiros frente à taxação das importações da China.

Vale reforçar que, frente à incerteza sobre a estratégia norte-americana, trata-se de uma primeira aproximação do tema, considerando apenas os possíveis efeitos diretos em relação aos fluxos bilaterais de comércio EUA-China e Brasil-EUA.

O exercício conta com algumas hipóteses. A primeira delas é que haveria aumento de tarifas apenas para produtos chineses, não atingindo nossas exportações. A segunda é que a imposição de alíquota seria capaz de corroer a competitividade do produto chinês em comparação com o produto brasileiro. Na prática, há a possibilidade de a China seguir mais competitiva do que o Brasil apesar das tarifas sobre suas exportações para os EUA.

Outra hipótese é que seria mais fácil ocuparmos espaço aberto pela redução das exportações chinesas naqueles produtos que já exportamos para os EUA. Ou seja, ampliar vendas onde já estamos presentes é mais fácil do que passar a exportar algo que nunca exportamos para os EUA.

Além disso, em que pesem as diferenças de qualidade, design, pós-venda etc., tão importantes quando se trata de manufaturados, os bens que já exportamos para os EUA sinalizam que temos competitividade suficiente vis-à-vis outros países e as alíquotas sobre bens chineses poderiam abrir um potencial efetivo de ganho de mercado.

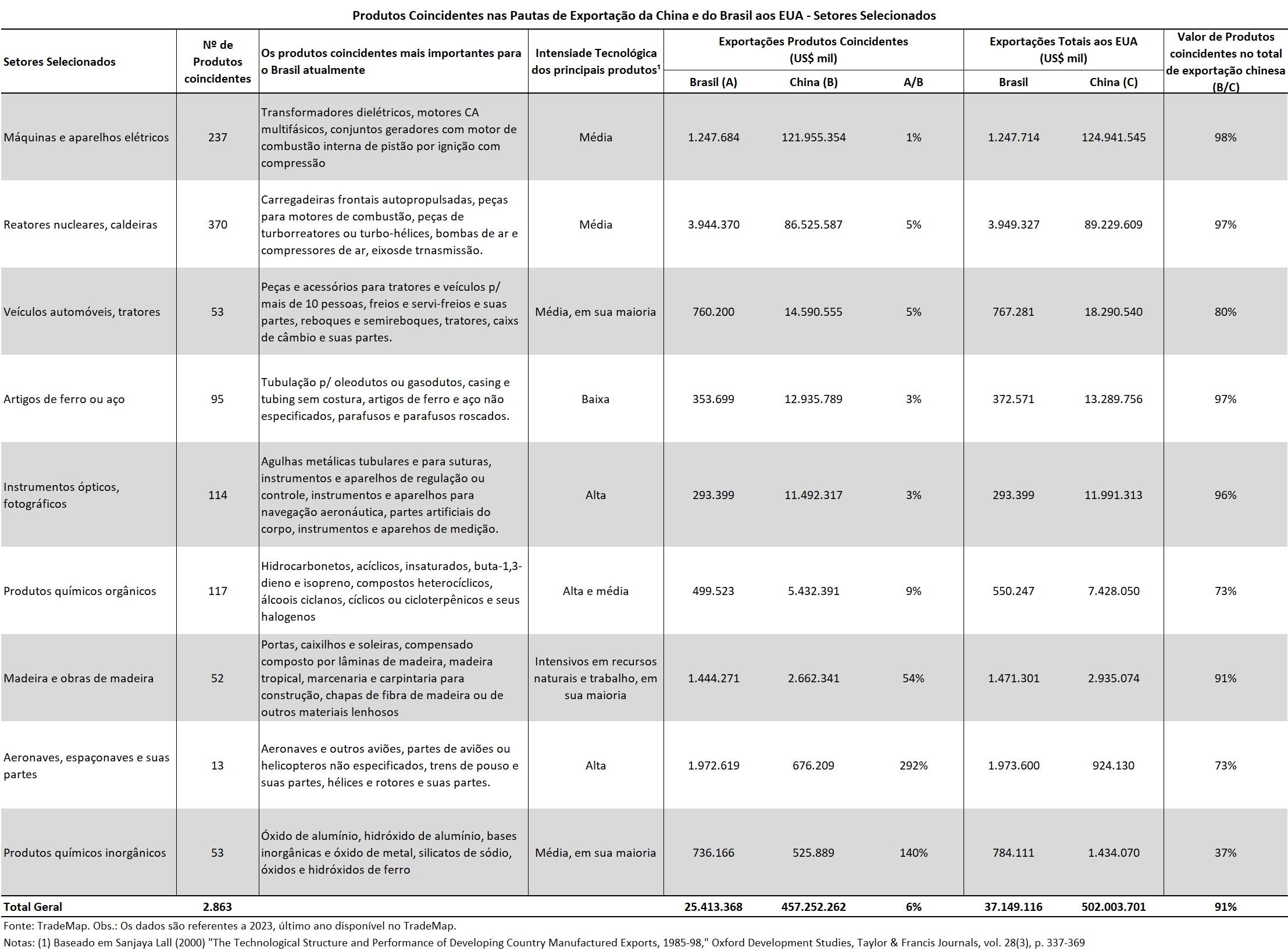

A partir de dados do TradeMap identificamos um conjunto de 2.863 produtos (a 6 dígitos na classificação HS - Harmonized System) que tanto a China como o Brasil exportam para os EUA. Assumidas nossas hipóteses, são nestes produtos que o Brasil poderia mais prontamente ganhar mercado face à taxação dos desembarques chineses.

Estes produtos correspondem a um valor de US$ 457,2 bilhões de exportações chinesas e indicam o tamanho das oportunidades que podem ser exploradas se os desembarques chineses perderem competitividade. Os valores são de 2023, que é o ano mais recente disponível no TradeMap.

Nossos produtos coincidentes são muitos porque a pauta de exportação do Brasil para os EUA é mais diversificada e inclui muitos bens manufaturados, ampliando oportunidades. Isso ilustra bem a importância para o país que é ter uma pauta com muitos itens.

Vale notar que exportamos um número elevado de produtos aos EUA, mas exportamos pouco deles, devido ao Custo Brasil, sobretudo. O conjunto de produtos coincidentes correspondem a 68% de nossa pauta de exportação para os EUA, totalizando US$ 25,4 bilhões em 2023.

Detalhamos a análise também por setores, considerando os que são importantes em valor para as exportações brasileiras de produtos manufaturados para os EUA e com mais produtos coincidentes com as exportações chinesas. Selecionamos ao todo nove setores e para cada um deles destacamos cinco produtos, que foram classificados por intensidade tecnológica.

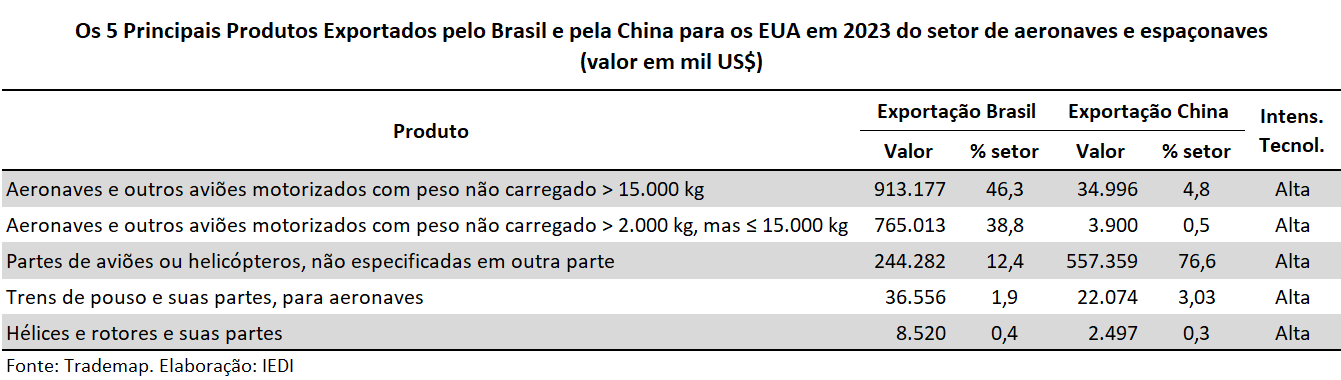

Dois setores são de alta tecnologia: aeronaves e suas partes e instrumentos óticos, fotográficos, cinematográficos e de medição. No primeiro caso são 13 produtos coincidentes, cujas exportações chinesas somaram US$ 676,2 milhões.

É o único setor em que exportamos bem mais do que a China (quase o triplo) e por isso a priori, o potencial de ganho adicional derivado das alíquotas de importação é menor. Importante reconhecer, contudo, a centralidade da inovação do setor e o esforço chinês na criação de competências na área. Assim, em uma perspectiva de longo prazo o potencial não é desprezível.

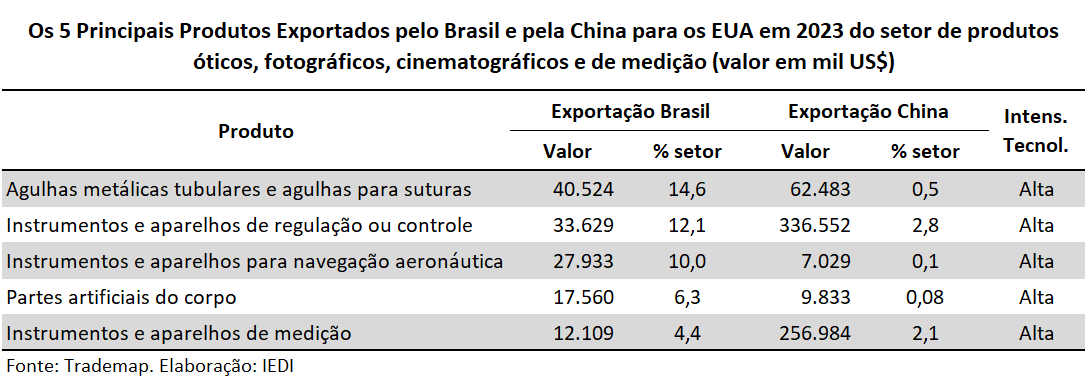

No segundo caso, são 114 produtos coincidentes que representaram US$ 11,5 bilhões de exportações chinesas aos EUA em 2023. Neste caso, o potencial é bem maior, já que o Brasil exporta somente US$ 293,4 milhões destes bens.

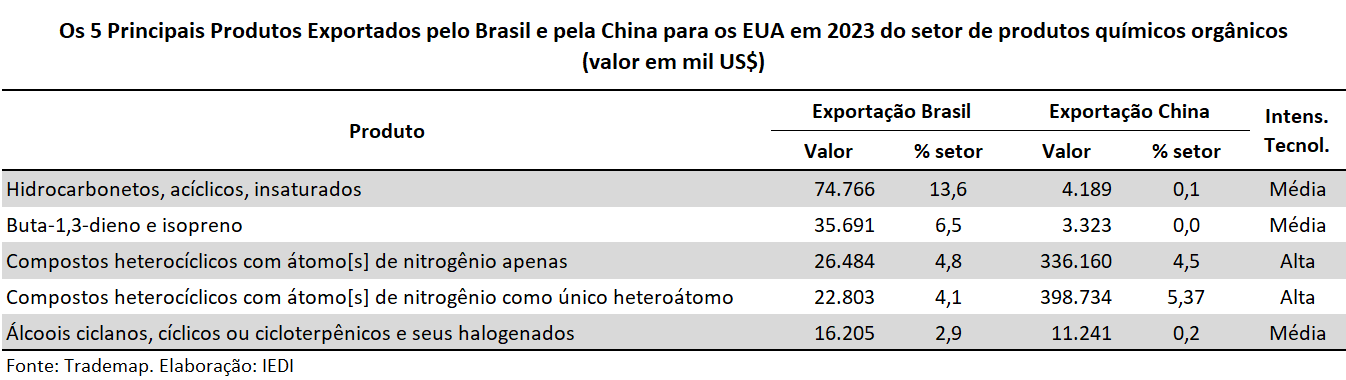

Em seguida, químicos orgânicos possuem produtos de alta e de média tecnologia entre os cinco principais selecionados. Neste caso, são 117 produtos coincidentes e US$ 5,4 bilhões em exportações chinesas ao mercado norte-americano. Nossas exportações em 2023 foram apenas 9% disso e poderiam aumentar mais.

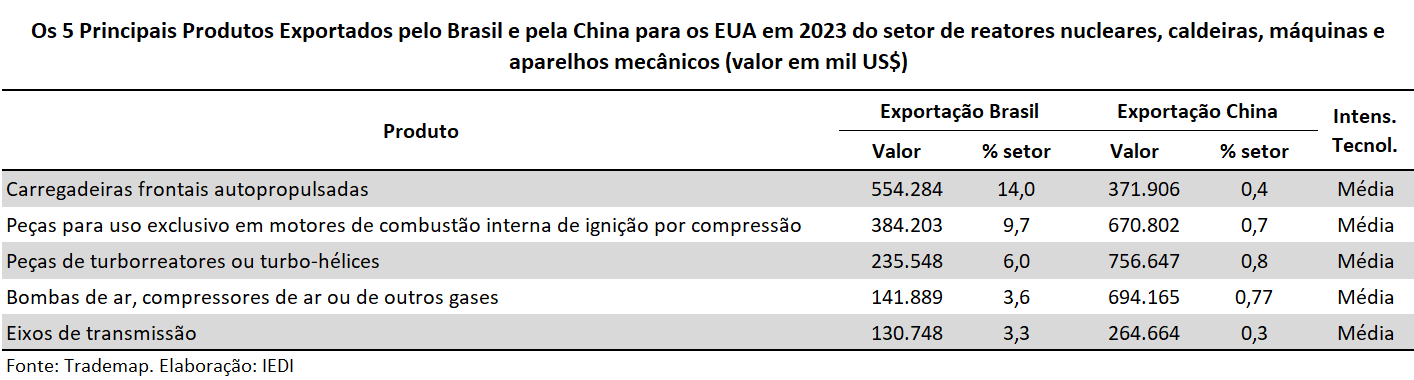

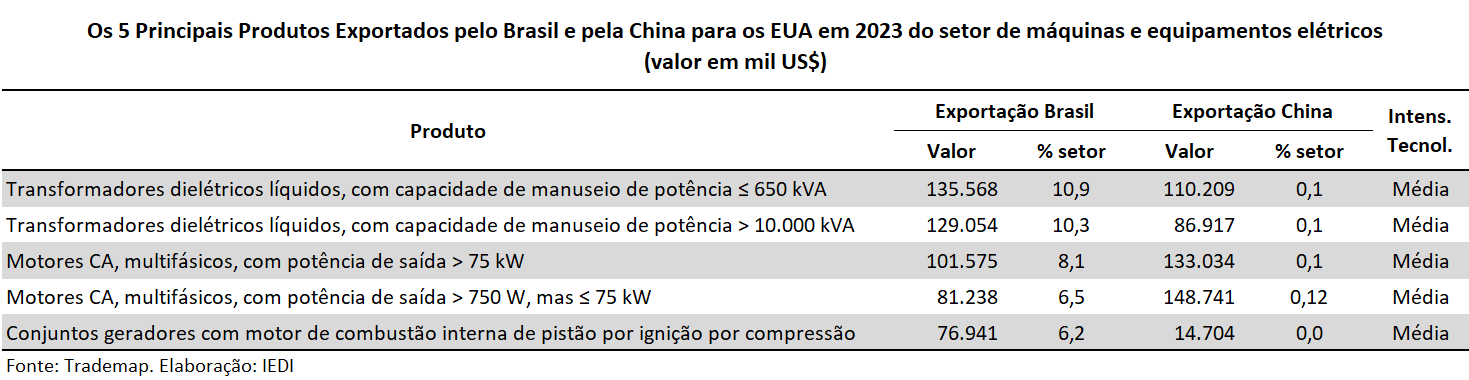

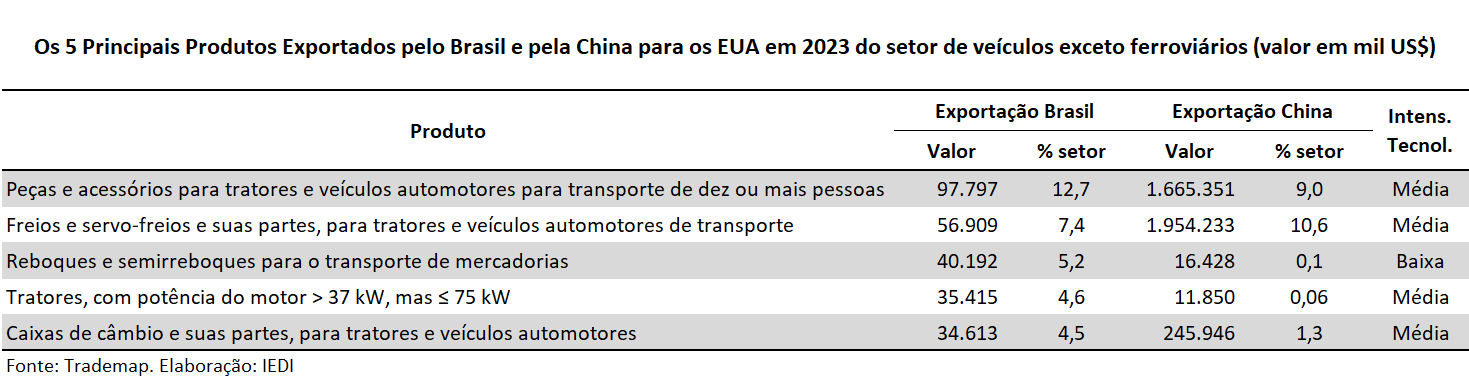

Os setores de média tecnologia são preponderantes, respondendo por quatro dos nove selecionados. São eles: máquinas e aparelhos elétricos (US$ 122 bilhões de produtos coincidentes exportados pela China em 2023), reatores nucleares, caldeiras, máquinas e aparelhos mecânicos (US$ 86,5 bilhões), veículos, automóveis e tratores (US$ 14,6 bilhões) e produtos inorgânicos (US$ 525,9 milhões).

Em máquinas e aparelhos elétricos é onde exportamos muito menos do que a China. Os produtos coincidentes que exportamos deste setor representam somente 1% dos desembarques chineses nos EUA. Para os dois outros setores, esta relação é de 5%. Ou seja, há muito espaço para ser ocupado caso a China passe a exportar menos destes bens.

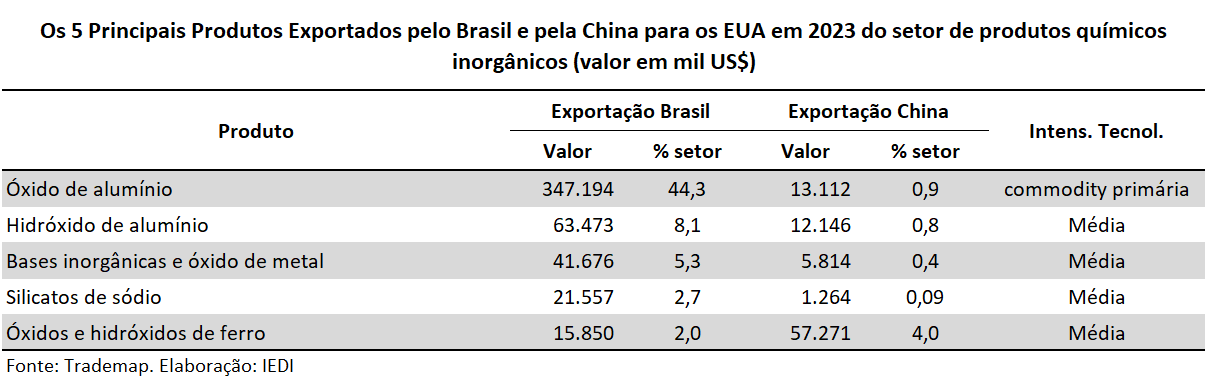

Já em produtos inorgânicos, há itens de média, mas também de alta intensidade tecnológica, bem como commodities primárias (a exemplo de óxido de alumínio). Neste setor, o Brasil também exporta mais do que a China. Se deslocássemos os chineses do mercado norte-americano, seriam 40% mais de exportações deste setor.

Em seguida, artigos de ferro e aço apresentam bens de baixa intensidade tecnológica nos cinco selecionados pelo estudo. Em 2023, a China exportou quase US$ 13 bilhões de produtos coincidentes deste setor, enquanto o Brasil exportou apenas 3% disso, o que confere espaço para ganhos de mercado se nossos produtos se tornarem mais competitivos.

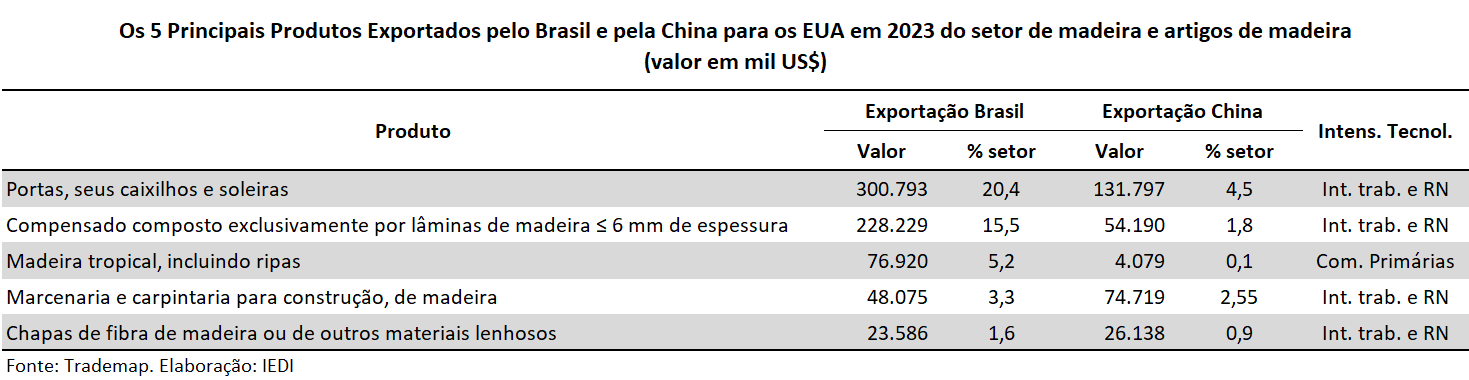

O setor de madeira e artigos de madeira concentram produtos intensivos em recursos naturais e trabalho. Neste caso a China exportou US$ 2,7 bilhões em 2023, uma fatia superior, mas não tão distante das nossas exportações para os EUA (US$ 1,4 bilhão).

Há muito esforço a ser feito para que os potenciais identificados anteriormente se materializem.

Exigirá de nossa parte por exemplo, uma política de comércio exterior habilidosa, que nos retire do foco das ações protecionistas dos EUA e que dê suporte a estratégias de ganho de market share do produtor brasileiro no exterior.

Em paralelo, a agenda de redução de custos do nosso ambiente econômico, que compõem o chamado Custo Brasil, é há muito tempo urgente e, agora, torna-se ainda mais fundamental. Não só para concorrer melhor lá fora, mas também para fazer frente à pressão concorrencial que o desvio de comércio da China pode provocar aqui dentro.

Nesta agenda, há grandes problemas a serem resolvidos, a exemplo do custo de capital elevado no país, há problemas cujas soluções demoram, como a completa implementação da nova tributação de bens e serviços, mas há igualmente ações de melhorias regulatórias e de facilitação de comércio que também trazem benefícios e tendem a ser mais imediatas.

Para a indústria, é largamente conhecida a relevância da integração entre política industrial e política de comércio exterior para fortalecer o setor e torná-lo competitivo internacionalmente. A mudança do ambiente global que tende a ser promovida pelo governo Trump torna esta integração ainda mais estratégica.

Introdução

Esta Carta IEDI analisa o potencial de aumento das exportações brasileiras no contexto de elevação de tarifas de importação pelos EUA, por meio da identificação do tamanho do mercado americano atendido por produtos chineses em que produtos brasileiros também estão presentes.

Trata-se de uma aproximação do tema e o exercício conta com algumas hipóteses. A primeira delas é que seria mais fácil ocuparmos espaço aberto pela redução das exportações chinesas naqueles produtos que já exportamos para os EUA. Ou seja, ampliar vendas onde já estamos presentes é mais fácil do que passar a exportar algo que nunca exportamos.

Além disso, a potencialidade de ganho de mercado por nossas exportações segue teórica e dependerá do tamanho da alíquota e do diferencial de competitividade, já que a competitividade do produto chinês pode seguir superior à do produto brasileiro mesmo com a imposição das alíquotas de importação. Mais uma vez, a hipótese anterior segue importante, isto é, os bens que já exportamos para os EUA sinalizam termos competitividade suficiente vis-à-vis outros países e as alíquotas sobre bens chineses abrem potencial efetivo neste caso.

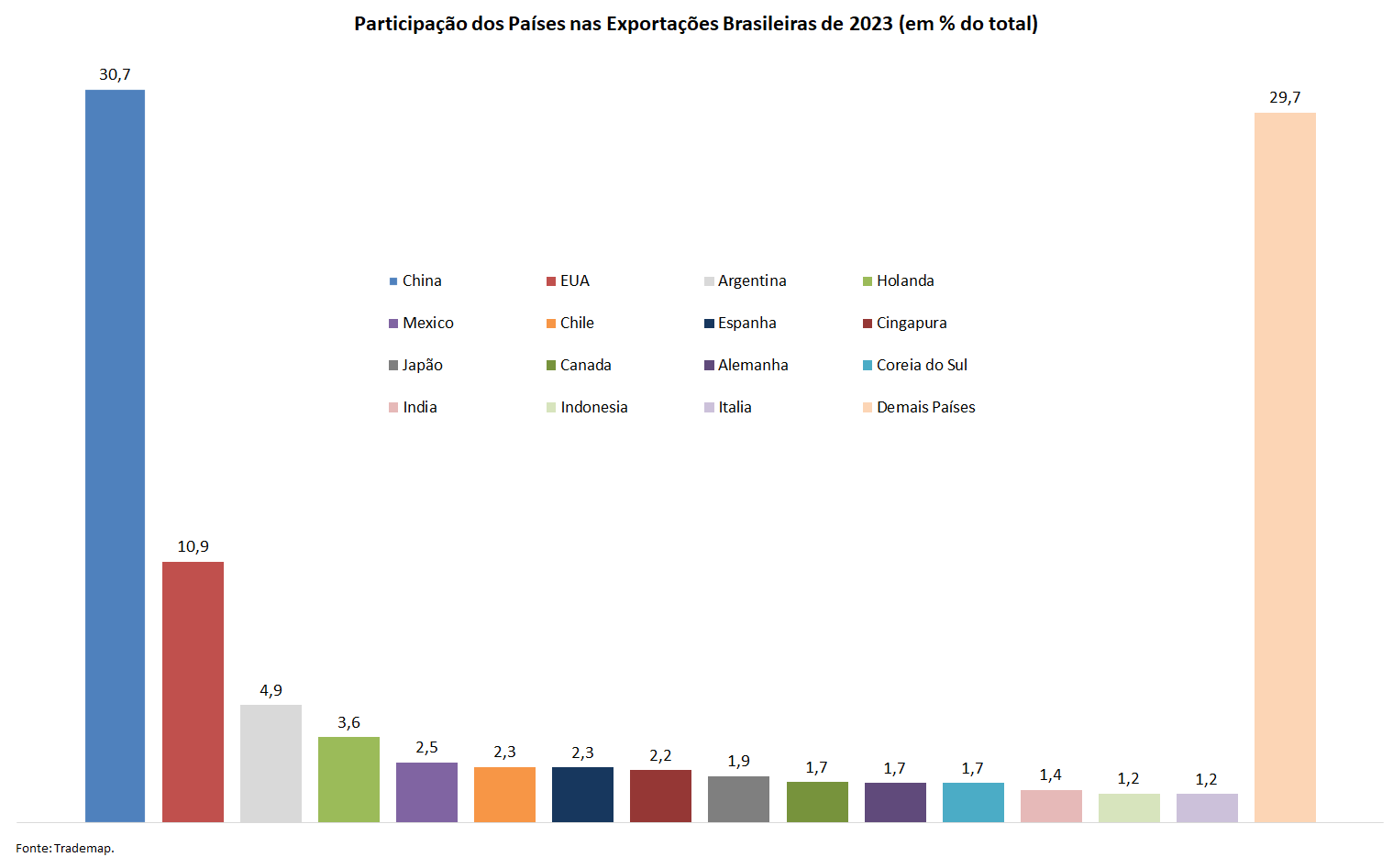

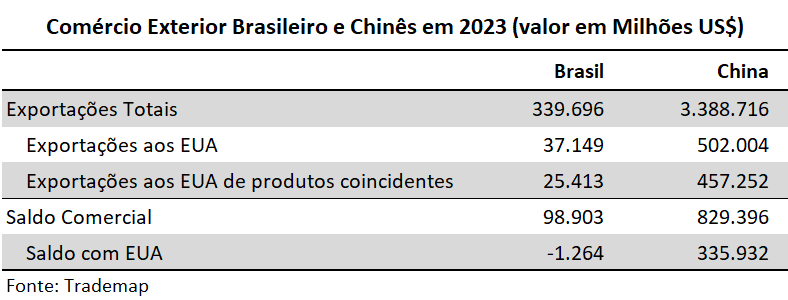

Nesta Carta foram utilizados os dados do TradeMap de 2023 (última informação disponível). Neste ano, os EUA foram o segundo principal destino das exportações brasileiras, respondendo por quase 11% do total. As exportações brasileiras aos EUA somaram US$ 37.149 milhões, sendo US$ 25.413 milhões de produtos em que tanto o Brasil quanto a China exportam para os EUA. No caso da China, que teve uma exportação de US$ 502.004 milhões, US$ 457.252 milhões correspondeu a produtos coincidentes com o Brasil.

Os produtos foram, primeiro, agregados a 2 dígitos na classificação HS (Harmonized System), buscando identificar os setores relevantes com produtos coincidentes tanto nas exportações brasileiras como nas chinesas.

Em seguida, foram selecionados nove destes setores, considerando os que são importantes em valor para as exportações brasileiras de produtos manufaturados para os EUA e com mais produtos coincidentes com as exportações chinesas. Para cada um deles, foram identificados os cinco produtos com maior elaboração (isto é, bens manufaturados) que ambos os países exportaram para mercado norte-americano e com maior peso nas exportações brasileiras.

Optou-se por não apresentar os produtos com exportação da China para os EUA com valores muito baixos e, por isso, uma participação muito pequena nas suas exportações para o mercado americano, ainda que fossem relevantes nas exportações brasileiras. Este é um caso em que as tarifas sobre as vendas chinesas podem trazer ganhos adicionais potenciais não muito relevantes para nossos produtos.

De todo modo, vale mencionar que a participação dos produtos selecionados nas exportações chinesas tende a ser menor do que no caso da pauta de exportação brasileira, devido ao valor mais elevado e à maior diversificação dos embarques da China para os EUA.

Panorama geral

O comércio exterior brasileiro foi superavitário em 2023, atingindo US$ 98.903 milhões. Os EUA foram o segundo principal destino das exportações brasileiras em 2023. Neste ano, nossas vendas externas para o mercado norte-americano atingiram US$ 37.149 milhões, respondendo por 10,9% do total. Já nosso saldo comercial com os EUA foi deficitário em US$ 1.264 milhão.

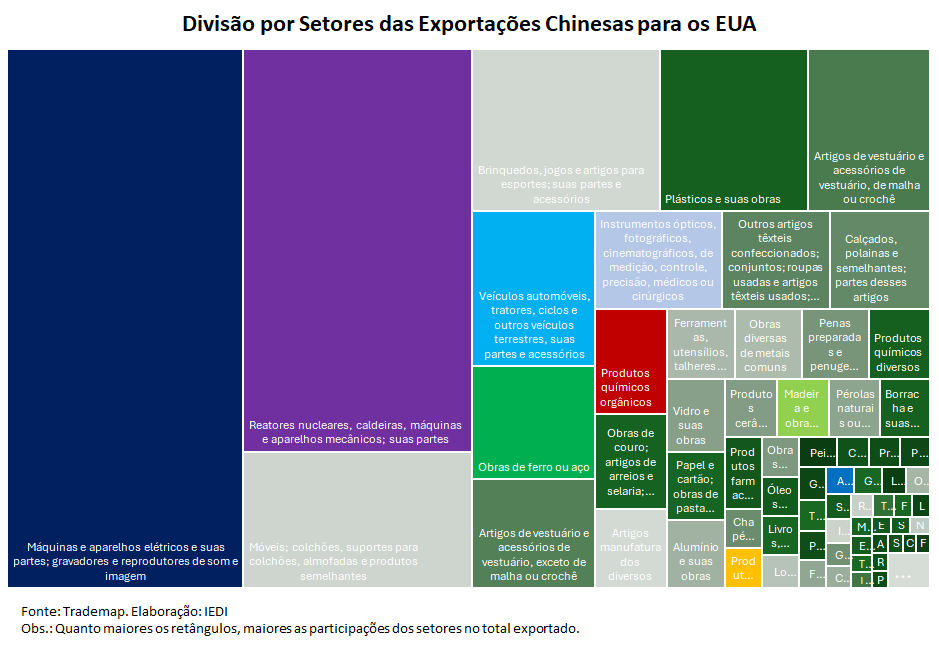

As exportações brasileiras para os EUA são diversificadas, com um peso alto de produtos de menor elaboração (35% da pauta refere-se a produtos dos setores de ferro, aço e combustíveis minerais). Os setores com maior elaboração que são importantes nas exportações brasileiras e tem um número elevado de produtos que também são exportados pela China estão destacados com cores nos gráficos abaixo.

Destacam-se alguns setores com maior elaboração:

• aeronaves e espaçonaves (5,3% das exportações brasileiras aos EUA, com 13 produtos que Brasil e China exportam aos EUA),

• produtos óticos, fotográficos, cinematográficos e de medição (0,7% da pauta brasileira aos EUA e 114 produtos exportados pelo Brasil e pela China para os EUA),

• reatores nucleares, caldeiras, máquinas e aparelhos mecânicos (10,6% da pauta brasileira aos EUA e 370 produtos comuns),

• produtos químicos inorgânicos (2,1% da pauta e 53 produtos comuns),

• produtos químicos orgânicos (1,5% da pauta e 117 produtos em comum),

• máquinas e equipamentos elétricos (3,4% da pauta e 237 produtos comuns),

• veículos exceto ferroviários (2,1% da pauta e 53 produtos comuns).

Há também produtos menos elaborados, mas com um número relevante de produtos coincidentes, como madeira e artigos de madeira (4% da pauta e 52 produtos comuns) e artigos de ferro ou aço (1% da pauta e 95 produtos comuns).

Os produtos foram classificados a partir da classificação por intensidade tecnológica de Lall (2000), qual seja: commodities primárias; intensivos em trabalho e recursos naturais; baixa intensidade tecnológica; média intensidade tecnológica; e alta intensidade tecnológica.

Os produtos com baixa intensidade tecnológica caracterizam-se por processos produtivos mais simples que envolvem baixa intensidade em inovação. Já os produtos com média intensidade utilizam processos industriais mais elaborados e os de alta intensidade demandam investimento significativo em pesquisa e desenvolvimento, inovação e mão de obra qualificada.

Neste sentido, o tipo de produto está relacionado com a estrutura produtiva, e, por sua vez, a produção e venda deste produto tem um determinado impacto na atividade econômica.

Análise dos setores selecionados

Para a escolha dos setores, foram considerados os mais importantes para as exportações brasileiras de bens manufaturados para os EUA com mais produtos coincidentes com as exportações chinesas para os EUA.

Assim, por exemplo, não foram considerados os setores de combustíveis minerais e ferro e aço, pois a participação nas exportações chinesas foi baixa em 2023. Em contrapartida, artigos de ferro ou aço e instrumentos óticos e fotográficos foram incluídos pois, apesar de terem uma participação menor nas exportações brasileiras, o número de produtos coincidentes e o peso das exportações chinesas foram mais significativos (ver Tabela no Anexo).

Os setores selecionados em que tanto o Brasil como a China exportam para os EUA apresentam produtos de todas as classificações por intensidade tecnológica, segundo a nomenclatura de Sanjaya Lall (2000) "The Technological Structure and Performance of Developing Country Manufactured Exports, 1985-98". Em cada setor, foram destacados os 5 produtos mais relevantes nas exportações brasileiras.

A seguir, apresentamos os principais resultados, ordenando os setores por grau de elaboração (com produtos de maior intensidade tecnológica para os de menor intensidade).

1. Aeronaves e espaçonaves

As exportações chinesas para os EUA de bens do setor de aeronaves e espaçonaves, que contém produtos de alta intensidade tecnológica, somaram US$ 924 milhões em 2023, sendo que US$ 676 milhões são produtos que o Brasil também exporta para os EUA. Este último valor dá o potencial de mercado que pode ser ocupado por nós diante da taxação das importações chinesas.

Em 2023, o setor de aeronaves e espaçonaves representou 5,3% da pauta de exportação do Brasil para os EUA (US$ 1.974 milhões), o segundo setor com maior participação no total de embarques para esse destino. Se todo o mercado potencial acima mencionado pudesse ser ocupado pelo Brasil, este setor teria correspondido por 7% de nossa pauta de exportação para os EUA.

Este é um setor de produtos mais elaborados importante para o Brasil e há potencial de ganho de mercado principalmente em partes de aviões ou helicópteros, como mostra a tabela abaixo em que destacamos os 5 principais produtos, segundo o valor de nossos embarques.

2. Instrumentos óticos, fotográficos, cinematográficos e de medição

As exportações chinesas para os EUA de bens do setor de instrumentos óticos, fotográficos, cinematográficos e de medição, que contém produtos de alta intensidade tecnológica, somaram US$ 11.991 milhões em 2023, sendo que US$ 11.492 milhões são produtos que o Brasil também exporta para os EUA. Este último valor dá o potencial de mercado que pode ser ocupado por nós diante da taxação das importações chinesas.

Em 2023, este setor representou 0,8% (US$ 293,4 milhões) da pauta de exportação do Brasil para os EUA. Se todo o mercado potencial acima mencionado pudesse ser ocupado pelo Brasil, este setor teria correspondido por 30% de nossa pauta de exportação para esse destino.

O setor de produtos óticos, fotográficos, cinematográficos e de medição contém produtos mais elaborados e há potencial de ganho de mercado principalmente em instrumentos e aparelhos de regulação ou controle e instrumentos e aparelhos de medição.

3. Reatores Nucleares, Caldeiras, Máquinas e Aparelhos Mecânicos

As exportações chinesas para os EUA de bens do setor de reatores nucleares, caldeiras, máquinas e aparelhos mecânicos somaram US$ 89.229 milhões em 2023, sendo que US$ 86.526 milhões são produtos que o Brasil também exporta para os EUA. Este último valor dá o potencial de mercado que pode ser ocupado por nós diante da taxação das importações chinesas.

Dentre os setores selecionados, este é o setor com maior participação do Brasil (US$ 3.949 milhões, respondendo por 10,6% do total) e o segundo mais importante da China (17,9%) nas exportações para os EUA.

Nos produtos em que o Brasil tem uma exportação importante no setor, o valor das exportações chinesas sempre supera o valor exportado pelo Brasil, com exceção de carregadeiras frontais autopropulsadas.

Se todo o mercado potencial acima mencionado pudesse ser ocupado pelo Brasil, este setor teria correspondido por 73% de nossa pauta de exportação para esse destino.

O setor de reatores nucleares, caldeiras, máquinas e aparelhos mecânicos contém, principalmente, produtos com média intensidade tecnológica, mas também contém alguns produtos de alta intensidade e baixa intensidade tecnológica.

Os produtos com maior espaço para ganhar mercado são de média intensidade tecnológica, quais sejam, peças de turborreatores ou turbo-hélices, bombas de ar, compressores de ar ou de outros gases e peças para uso exclusivo em motores de combustão interna de ignição para supressão

4. Produtos químicos inorgânicos

As exportações chinesas para os EUA de bens do setor de produtos químicos inorgânicos somaram US$ 1.434 milhões em 2023, sendo que US$ 526 milhões são produtos que o Brasil também exporta para os EUA. Este último valor dá o potencial de mercado que pode ser ocupado por nós diante da taxação das importações chinesas.

Em 2023, este setor representou 2,1% (US$ 784 milhões) da pauta de exportação do Brasil para os EUA. Se todo o mercado potencial acima mencionado pudesse ser ocupado pelo Brasil, este setor teria correspondido por 3,4% de nossa pauta de exportação para esse destino.

O setor de produtos químicos inorgânicos tem uma gama alta de produtos de média e alta intensidade tecnológica, mas também aparecem commodities primárias. Os produtos manufaturados com maior espaço para ganhar mercado são hidróxido de alumínio e, principalmente, óxidos e hidróxidos de ferro.

5. Produtos químicos orgânicos

As exportações chinesas para os EUA de bens do setor de produtos químicos orgânicos somaram US$ 7.428 milhões em 2023, sendo que US$ 5.432 milhões são produtos que o Brasil também exporta para os EUA. Este último valor dá o potencial de mercado que pode ser ocupado por nós diante da taxação das importações chinesas.

Em 2023, este setor representou 1,5% (US$ 550 milhões) da pauta de exportação do Brasil para os EUA. Se todo o mercado potencial acima mencionado pudesse ser ocupado pelo Brasil, este setor teria correspondido por 14% de nossa pauta de exportação para esse destino.

O setor de produtos químicos orgânicos tem produtos de média e alta intensidade tecnológica. Os produtos com maior espaço para ganhar mercado são os de compostos heterocíclicos, que têm alta intensidade tecnológica.

6. Máquinas e Equipamentos Elétricos

As exportações chinesas para os EUA de bens do setor de máquinas e equipamentos Elétricos somaram US$ 124.942 milhões em 2023, sendo que US$ 121.955 milhões são produtos que o Brasil também exporta para os EUA. Este último valor dá o potencial de mercado que pode ser ocupado por nós diante da taxação das importações chinesas.

Em 2023, este setor representou 3,4 % (US$ 1.248 milhões) da pauta de exportação do Brasil para os EUA. Se todo o mercado potencial acima mencionado pudesse ser ocupado pelo Brasil, este setor teria correspondido por 77,4% de nossa pauta de exportação para esse destino.

O setor de máquinas e equipamentos elétricos contém produtos de baixa, média e alta intensidade tecnológica, com uma proporção mais alta de produtos de média intensidade.

A China tem uma pauta mais diversificada neste setor, sendo que o peso dos 5 principais produtos também exportados pelo Brasil nas exportações chinesas é semelhante e muito pequeno. Contudo, o valor é próximo ao do Brasil nos produtos selecionados, superando as exportações brasileiras somente em motores CA (corrente alternada).

7. Veículos exceto ferroviários

As exportações chinesas para os EUA de bens do setor veículos exceto ferroviários somaram US$ 18.291 milhões em 2023, sendo que US$ 14.591 milhões são produtos que o Brasil também exporta para os EUA. Este último valor dá o potencial de mercado que pode ser ocupado por nós diante da taxação das importações chinesas.

Em 2023, este setor representou 2,1 % (US$ 767 milhões) da pauta de exportação do Brasil para os EUA. Se todo o mercado potencial acima mencionado pudesse ser ocupado pelo Brasil, este setor teria correspondido por 29,7% de nossa pauta de exportação para esse destino.

O setor de veículos exceto ferroviários contém produtos intensivos em trabalho e recursos naturais, além de produtos de baixa e média intensidade tecnológica, com uma proporção mais alta de produtos de média intensidade.

A China tem uma exportação significativa em peças e acessórios para tratores e veículos automotores para transporte bem como para freios e servo-freios e suas partes, que são produtos de média intensidade tecnológica cuja participação do Brasil nas exportações do setor já é mais relevante e podem ganhar ainda mais espaço.

8. Madeira e Artigos de Madeira

As exportações chinesas para os EUA de bens do setor de madeira e artigos de madeira somaram US$ 2.935 milhões em 2023, sendo que US$ 2.662 milhões são produtos que o Brasil também exporta para os EUA. Este último valor dá o potencial de mercado que pode ser ocupado por nós diante da taxação das importações chinesas.

Em 2023, este setor representou 4% (US$ 1.471 milhões) da pauta de exportação do Brasil para os EUA. Se todo o mercado potencial acima mencionado pudesse ser ocupado pelo Brasil, este setor teria correspondido por 10,4% de nossa pauta de exportação para esse destino.

O setor de madeira e artigos de madeira contém produtos de menor elaboração, intensivos em trabalho e recursos naturais e commodities primárias. Os de maior potencial de ganho de mercado são dois produtos intensivos em trabalho e recursos naturais: portas, seus caixilhos e soleiras, e marcenaria e carpintaria para construção de madeira.

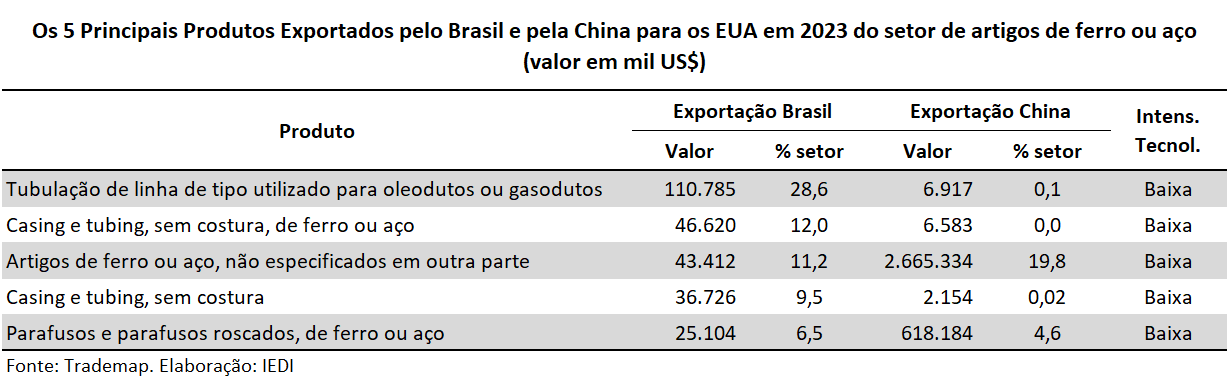

9. Artigos de Ferro ou Aço

As exportações chinesas para os EUA de bens do setor de artigos de ferro ou aço somaram US$ 13.290 milhões em 2023, sendo que US$ 12.936 milhões são produtos que o Brasil também exporta para os EUA. Este último valor dá o potencial de mercado que pode ser ocupado por nós diante da taxação das importações chinesas.

Em 2023, este setor representou 1% (US$ 373 milhões) da pauta de exportação do Brasil para os EUA. Se todo o mercado potencial acima mencionado pudesse ser ocupado pelo Brasil, este setor teria correspondido por 26,5% de nossa pauta de exportação para esse destino.

O setor de artigos de ferro ou aço contém produtos de menor elaboração, como commodities primárias, mas também produtos de baixa e média intensidade. Os 5 principais produtos são de baixa intensidade tecnológica.

Artigos de ferro ou aço não especificados em outra parte e parafusos, e parafusos roscados de ferro ou aço podem ter maior potencial de ganhos pois os valores exportados pelos chineses são bastante elevados.

Anexo (clique aqui)