Carta IEDI

Bons indícios

O ano de 2024 teve início com sinais positivos para a atividade econômica do país. O faturamento do comércio e dos serviços se ampliou e, embora o agregado da indústria tenha ficado no vermelho, isso se deveu a uma fração minoritária de seus setores e parques regionais.

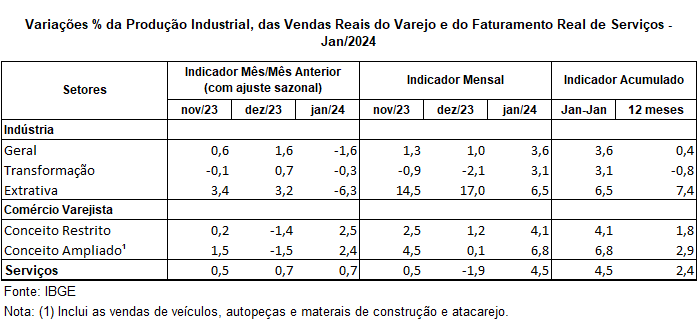

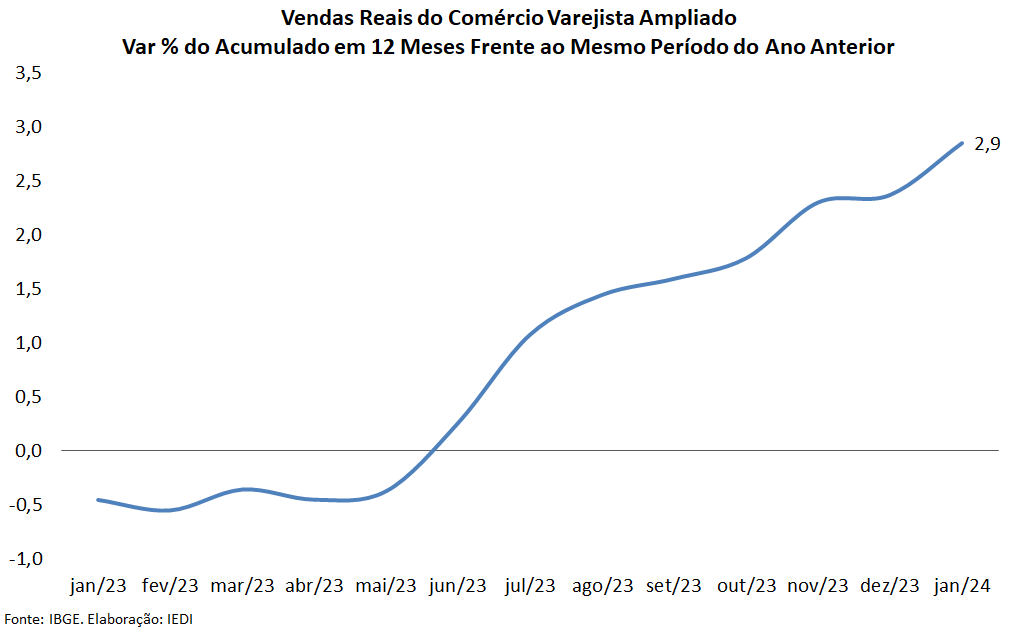

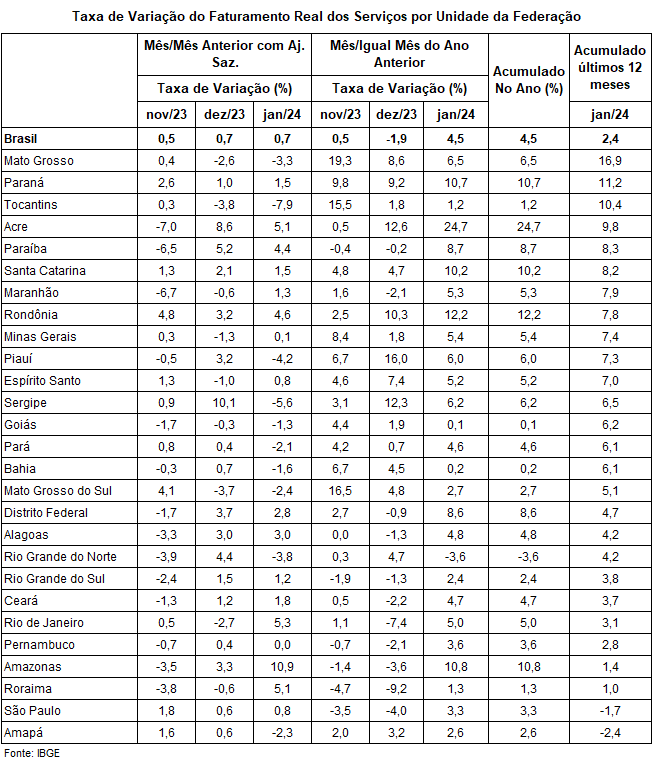

As pesquisas mensais do IBGE apontaram expansão de +2,4% das vendas reais do varejo e +0,7% dos serviços na passagem de dez/23 para jan/24, já descontados os efeitos sazonais. Isso assegurou que o indicador IBC-Br do Banco Central, que funciona como uma proxy do PIB, registrasse alta de +0,6% no período.

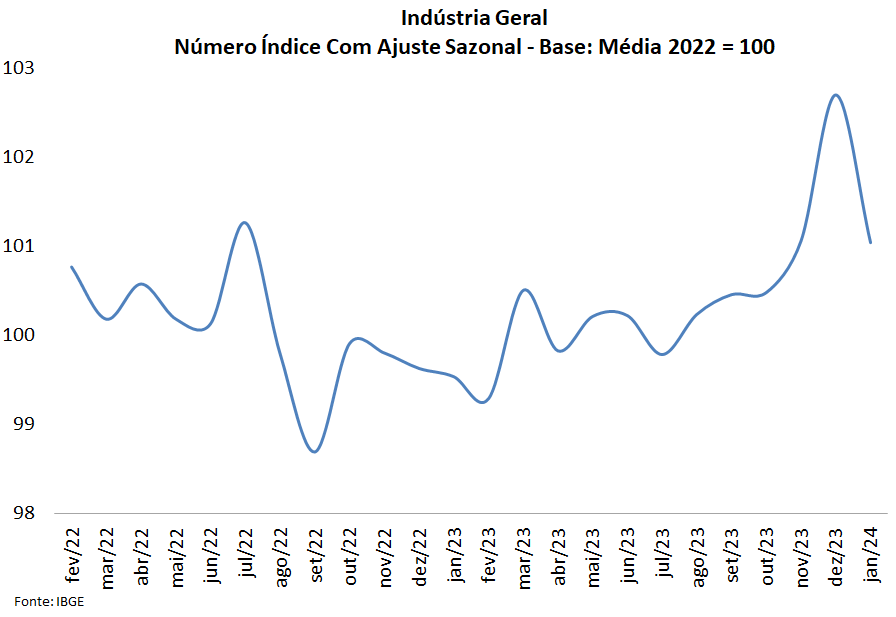

O desempenho da indústria, por sua vez, foi de -1,6% nesta comparação, anulando o crescimento de +1,6% do último mês do ano passado. Mas muito de declínio esteve concentrado no ramo extrativo, que registrou -6,3%. A indústria de transformação, mesmo não tendo progredido, ficou mais próxima de um quadro de estabilidade ao registrar -0,3%, um resultado que não foi suficiente para anular a expansão de dez/23 (+0,7%, com ajuste).

Como temos argumentado, os níveis ainda elevados de taxa de juros no país, ajudando, inclusive, a deprimir decisões de investimento, têm sido um destacado obstáculo a um dinamismo superior da produção industrial. Por isso, ainda não vemos resultados que apontem para uma nova fase de expansão, isto é, variações positivas consecutivas com certa robustez.

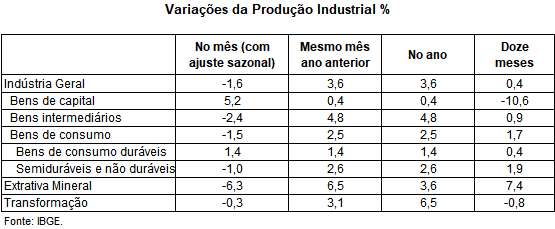

Apesar disso, jan/24 não foi tão ruim para a indústria como parece à primeira vista: 68% de seus ramos e 60% de seus parques regionais apresentaram ampliação de produção na série com ajuste sazonal. Dentre os macrossetores, os que pior se saíram em 2023 cresceram agora em jan/24, notadamente bens de capital (+5,2%), mas também de bens de consumo duráveis (+1,4%).

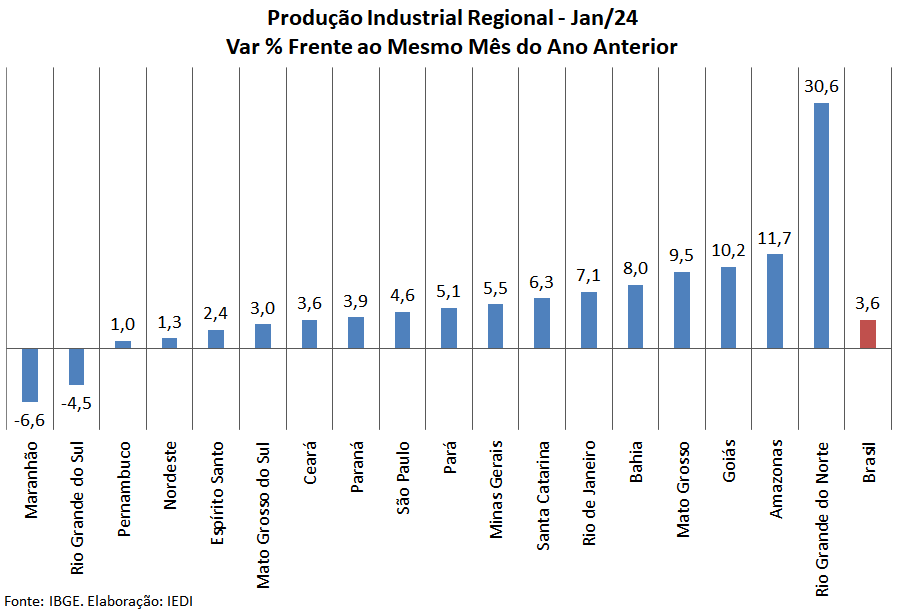

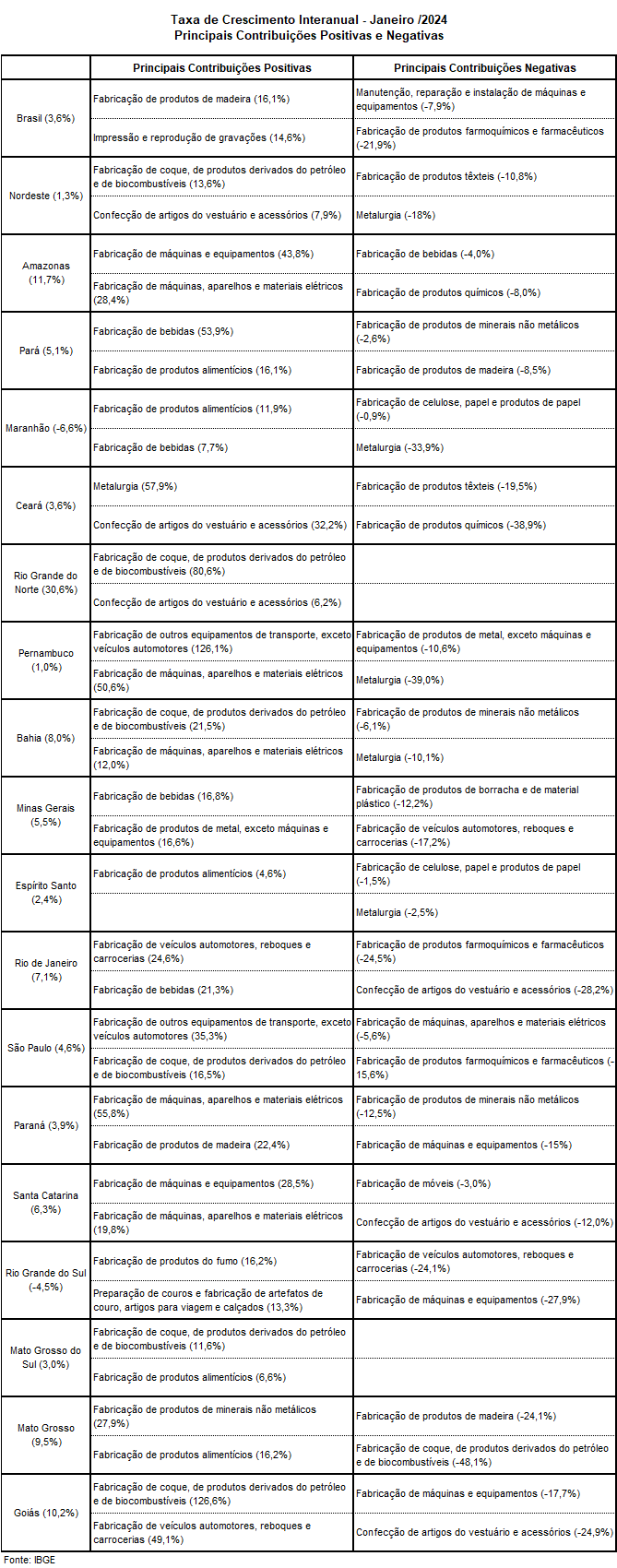

Outro aspecto a ser destacado é que na comparação frente a jan/23 houve crescimento não apenas para a indústria geral, como para todos os seus macrossetores. É verdade que bases de comparação modestas ajudaram, mas a alta de +3,6% na indústria geral foi a mais forte desde jun/21 (+12,1%), quando o setor ainda respondia aos efeitos negativos da pandemia de Covid-19 do ano anterior.

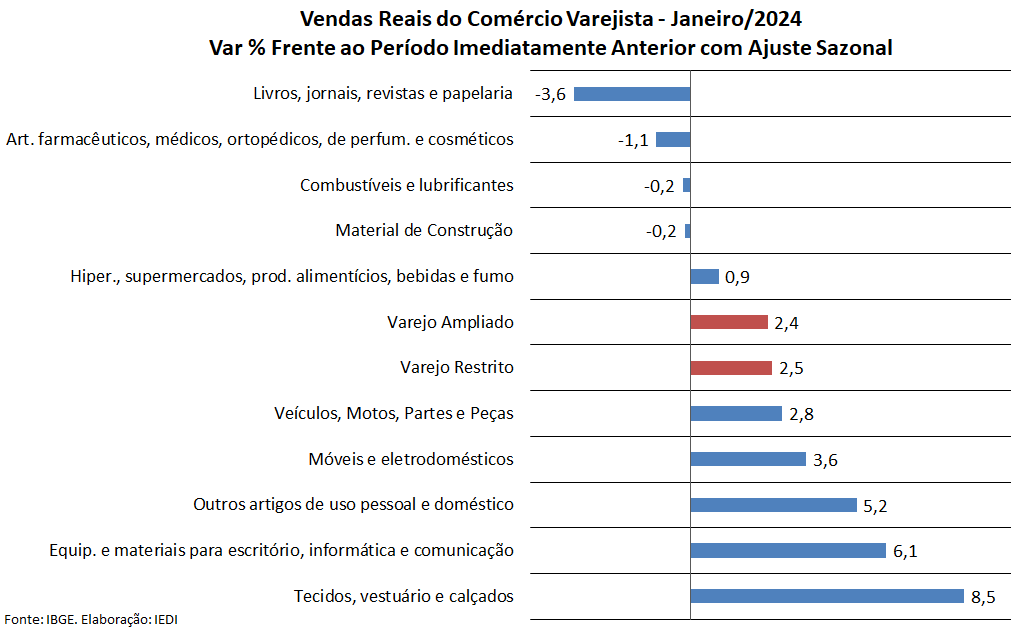

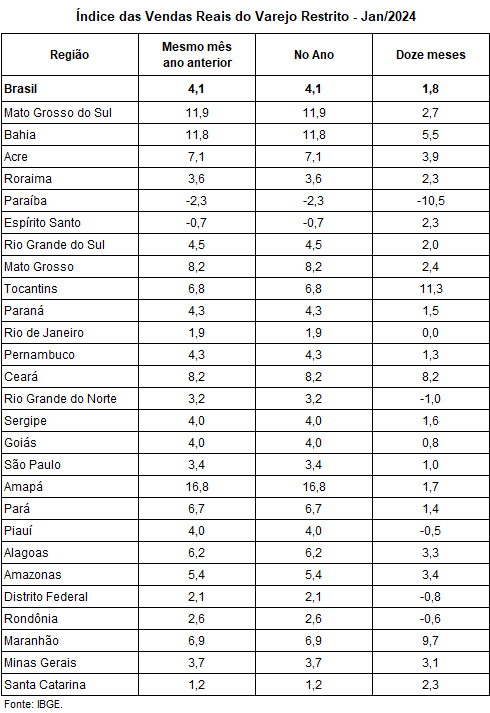

No varejo, para além de oscilações pontuais, os últimos meses de 2023 foram marcados por baixo nível de atividade; por isso, a alta mais robusta e relativamente difundida em jan/24 abre a perspectiva de uma fase de mais vigor. De acordo com o IBGE, 60% dos ramos do varejo ampliado ampliaram, com alguns deles conseguindo superar o recuo do mês anterior, como tecidos, vestuário e calçados (+8,5%) e outros artigos de uso pessoal e doméstico (+5,2%).

Já os ramos que cresceram em jan/24 mas não o suficiente para compensar o recuo de dez/23 comercializam bens de consumo duráveis, cujos mercados, como se sabe, são mais dependentes das condições de crédito e juros da economia. Quem menos compensou foram equipamentos de escritório, informática e comunicação (+6,1%), seguidos por móveis e eletrodomésticos (+3,6%) e veículos e autopeças (+2,8%).

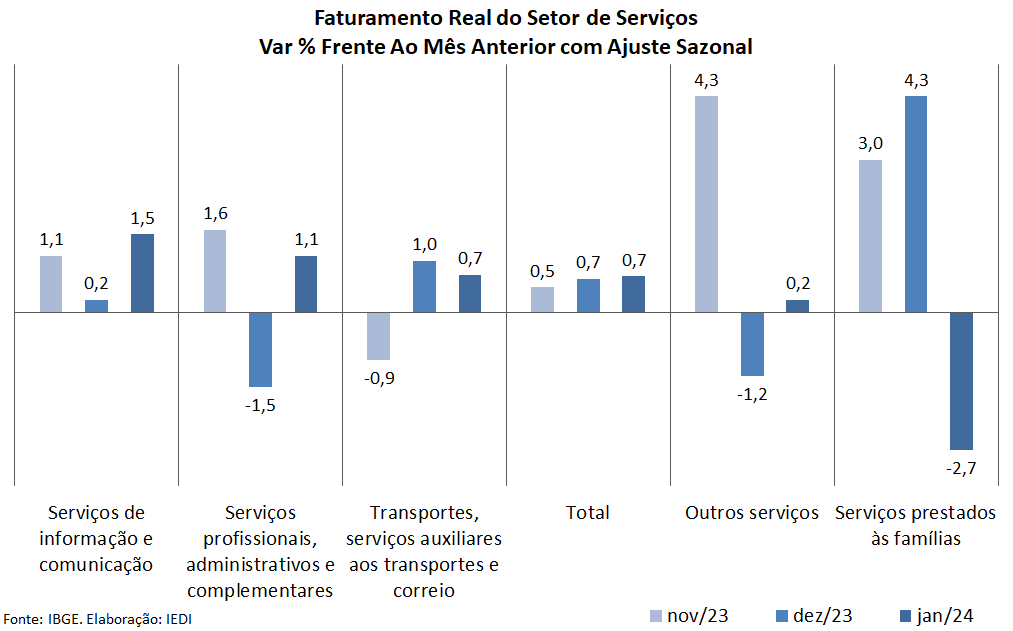

Quanto aos serviços, a expansão em jan/24 deu continuidade à reação iniciada em nov/23, após três meses negativos em ago-out/23 na série com ajuste sazonal. Este movimento foi acompanhado por 4 dos 5 segmentos identificados pelo IBGE, ou por 80% deles. A exceção coube aos serviços prestados às famílias, cuja queda (-2,7%) não foi suficiente para anular a expansão mais robusta de dez/23 (+4,3%).

Entre os que cresceram na série com ajuste, os dois ramos que puxaram o total de serviços para cima em jan/24 foram informação e comunicação (+1,5% ante dez/23) e os serviços profissionais, administrativos e complementares (+1,1%), que juntos representam cerca de 45% do total do setor.

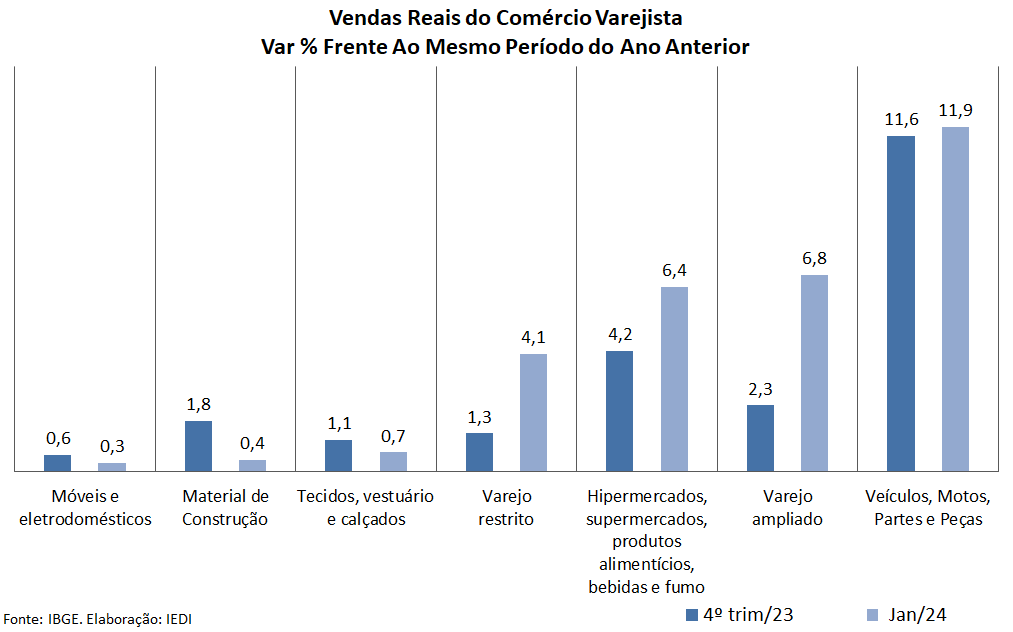

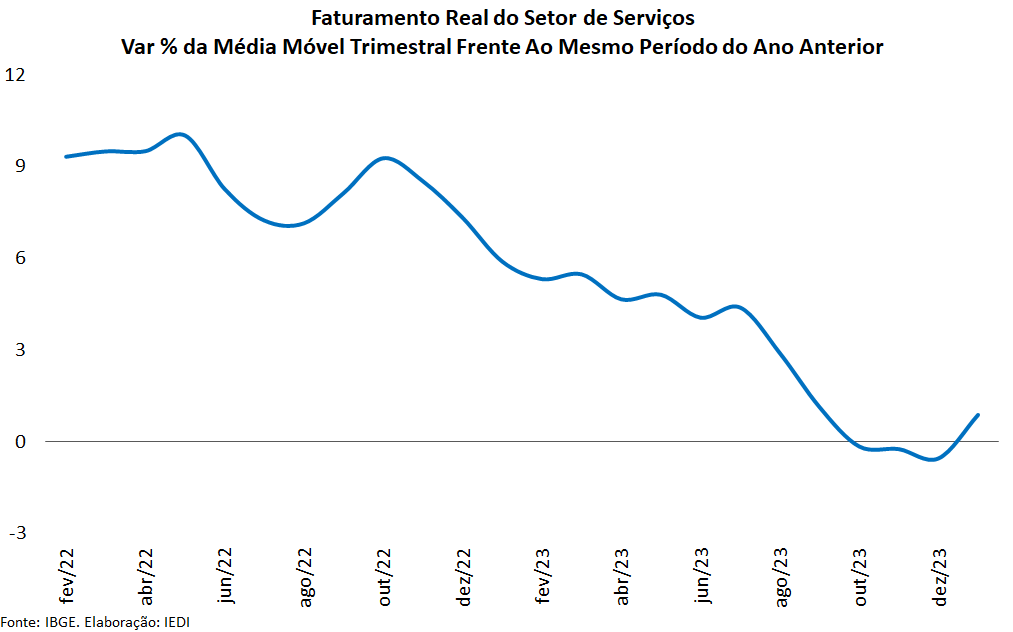

Cabe observar que tal como na indústria, o desempenho do varejo e dos serviços em comparação com o quadro de um ano atrás não só é positivo como também se mostra robusto. No comércio ampliado, as vendas de jan/24 aumentaram +6,8% em relação a jan/23, consistindo na alta mais forte dos últimos dez meses. Nos serviços, o avanço de +4,5% foi o mais intenso desde mai/23, com o que pode estar começando a deixar para trás a trajetória de relativa morosidade que prevaleceu na segunda metade de 2023.

Com indícios majoritariamente positivos, as projeções de crescimento do PIB para 2024, que estavam próximas de +1,5% na entrada do ano, estão se aproximando de 2%. As expectativas medianas coletadas pelo Boletim Focus do Banco Central em 15/03/24 apontam para uma expansão de +1,8% no presente ano.

Indústria

Os dados divulgados pelo IBGE mostram que a produção física do total da indústria brasileira caiu -1,6% na passagem de dez/23 para jan/24, anulando a expansão do último mês de 2023. Este declínio, porém, foi provocado por recuos em uma minoria de ramos e de parques regionais.

Setorialmente, dos 25 ramos acompanhados na pesquisa mensal do IBGE, 8 ficaram estáveis ou perderam produção em jan/24, representando uma parcela de 32% do total deles. Vale notar que esta parcela é menor do que aquela de dez/23, quando a alta de +1,6% do total da indústria se deu na presenta de recuos em 44% dos ramos acompanhados.

Entre os macrossetores, aqueles que acumularam mais meses adversos ao longo de 2023 conseguiram ampliar produção em jan/24. Foi notadamente o caso de bens de capital (+5,2%, com ajuste sazonal), mas também de bens de consumo duráveis (+1,4%). Bens intermediários (-2,4%) e bens de consumo semi e não duráveis (-1,0%), por sua vez, apresentaram recuos.

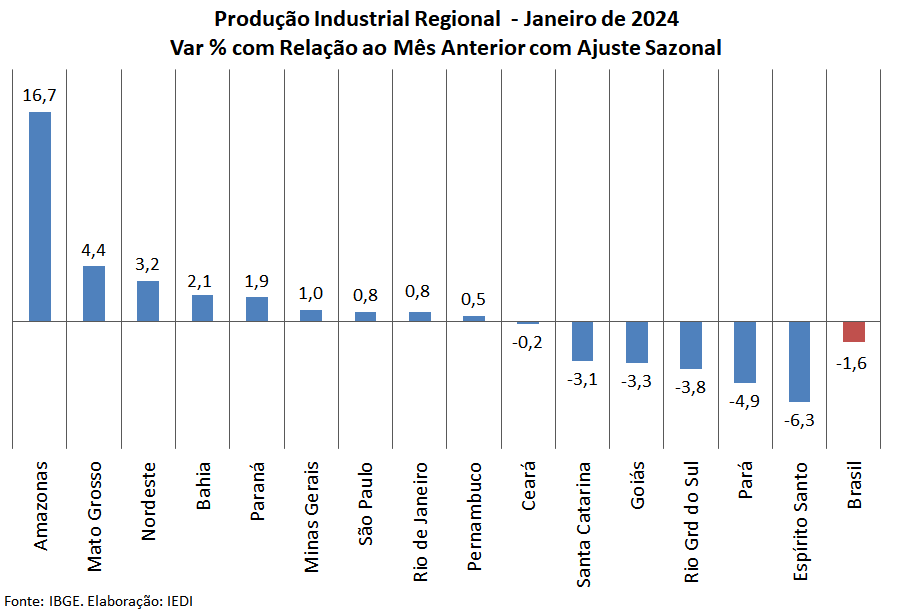

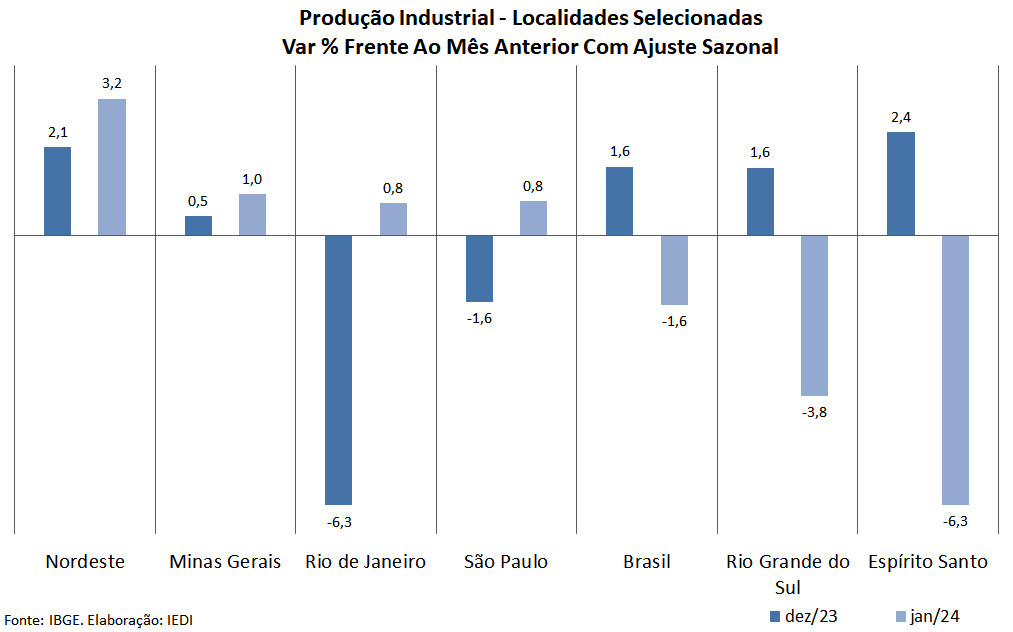

Regionalmente, 6 dos 15 parques industriais identificados pelo IBGE não conseguiram aumentar produção entre dez/23 e jan/24. Isto representa uma parcela também minoritária, de 40% do número total de localidades.

Como o IEDI apontou na Carta n. 1253 “Indústria: oito fatores mitigadores da queda de janeiro”, o resultado negativo neste início do ano esconde alguns atenuantes importantes, a exemplo destes panoramas setoriais e regionais majoritariamente positivos.

No corte regional os piores casos ficaram a cargo de estados onde o ramo extrativo tem grande peso: -6,3% no Espírito Santo e -4,9% no Pará, sempre em comparação com dez/23 e já corrigidos os efeitos sazonais.

Cabe lembrar que muito da queda de -1,6% do total Brasil decorreu do resultado de -6,3% da indústria extrativa. Por isso não surpreende que estes parques regionais especializados neste ramo tenham se saído pior.

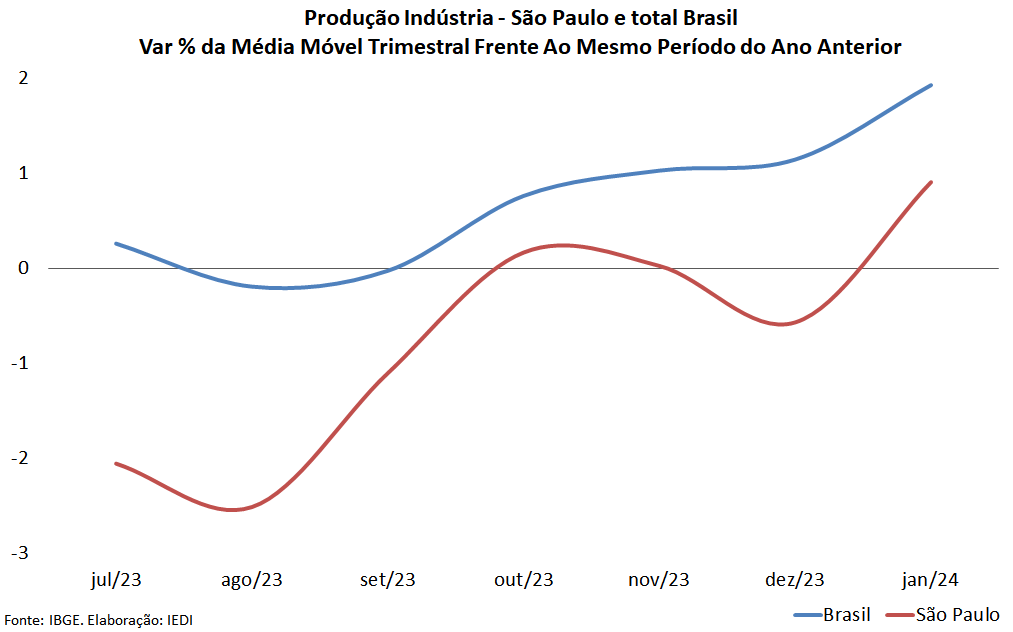

Outro aspecto favorável é que a indústria paulista, que é a maior e mais diversificada do país, conseguiu ampliar produção em jan/24.

A alta em São Paulo foi de +0,8%, capaz de compensar apenas metade do recuo de dez/23. Ainda assim, manteve-se acima do patamar pré-pandemia (+0,4% ante fev/20), diferentemente do agregado da indústria nacional (-0,8%). Frente a jan/23, São Paulo cresceu +4,6%, após três meses seguidos de retração. Este foi o melhor resultado na comparação interanual desde nov/22 (+7,9%).

Além de São Paulo, outros 4 parques industriais saíram do vermelho em dez/23 e voltaram a crescer em jan/24: Rio de Janeiro (+0,8%, com ajuste sazonal) e Paraná (+1,9%), que não compensaram integralmente as perdas anteriores, Bahia (+2,1%), que fez frente ao retrocesso de dez/23, e Mato Grosso (+4,4%), após quatro meses de recuo.

Acompanharam Pará e Espírito Santo e perderam produção quatro outros parques industriais: Rio Grande do Sul (-3,8%) e Santa Catarina (-3,1%), fazendo do sul do país uma das travas à expansão industrial em jan/24, bem como Goiás (-3,3%) e Ceará (-0,2%).

Minas Gerais, Amazonas e a região Nordeste, sobretudo graças à Bahia, continuaram ampliando produção como nos meses anteriores, chegando a registrar algum reforço. A indústria mineira cresceu +0,5% em dez/23 e +1,0% em jan/24, enquanto no Amazonas os avanços foram de +11,7% e +16,7%, respectivamente. Já o Nordeste apresentou expansão de +2,1% em dez/23 e de +3,2% em jan/24.

Pernambuco, por sua vez, também ficou no azul em jan/24: +0,5%, corrigidos os efeitos sazonais, mas neste caso houve importante desaceleração, dado que em dez/23 havia crescido +11,5%. Importante notar a alta volatilidade da indústria pernambucana entre set/23 e dez/23.

Comércio

O comércio varejista, para além de oscilações pontuais, passou por um período de baixa atividade nos últimos meses de 2023. Agora em jan/24, as vendas reais do setor voltaram a se expandir mais fortemente, segundo os últimos dados divulgados pelo IBGE, mais do que compensando o recuo de dez/23.

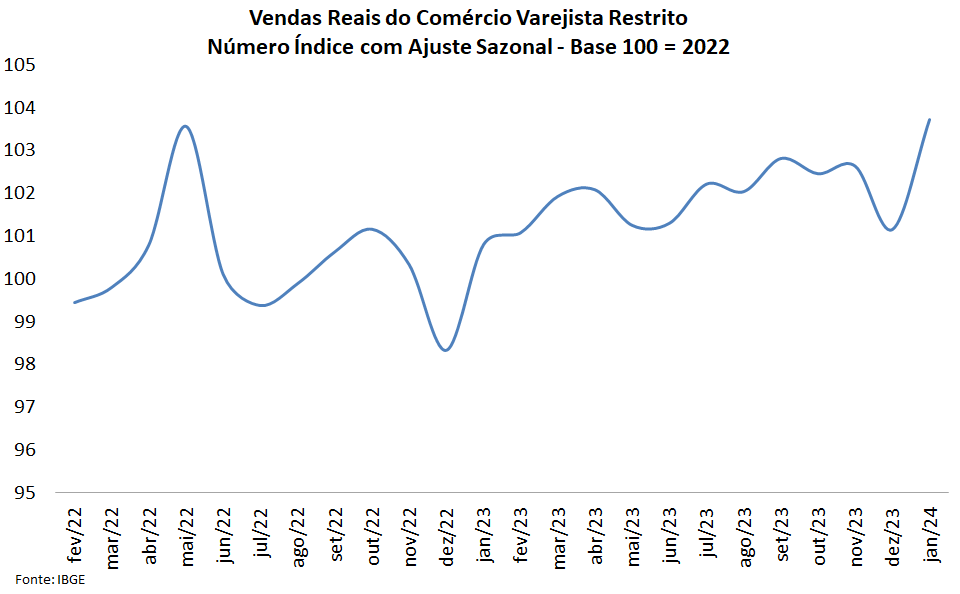

A trajetória hesitante do varejo, tomado em seu conceito ampliado, que inclui os segmentos de veículos, autopeças, material de construção e atacarejo, marcou o último quadrimestre do ano passado: +0,3% em set/23; -0,2% em out/23; +1,5% em nov/23 e -1,5% em dez/23, sempre com ajuste sazonal. A alta de +2,4% em jan/24 abre a perspectiva de mais vigor.

O mesmo ocorre com o setor em seu conceito restrito, cujo resultado de jan/24 foi de +2,5%, superando, assim, largamente o declínio do mês imediatamente anterior, de -1,4%, também na série livre de efeitos sazonais.

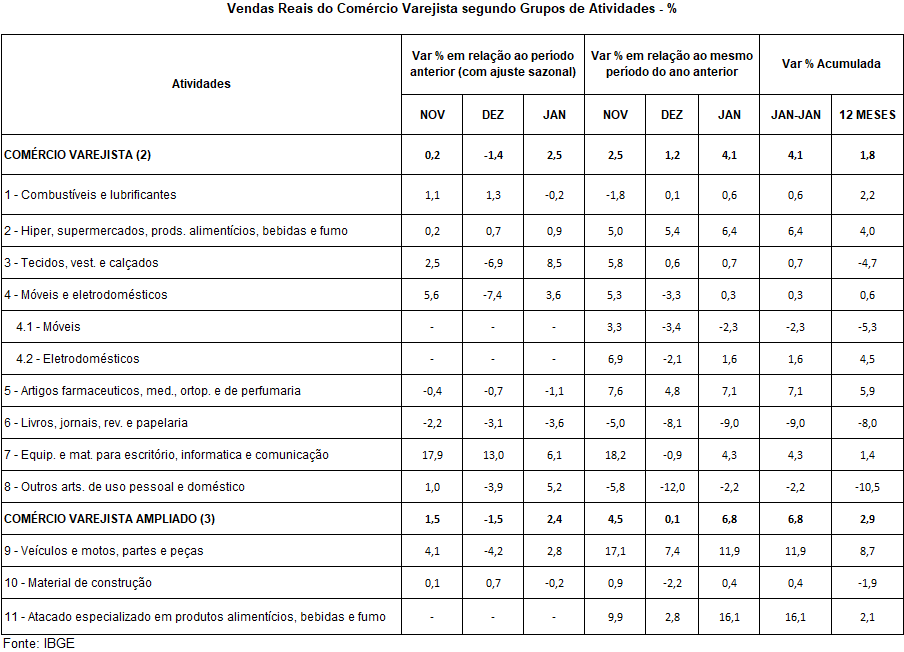

De acordo com os dados do IBGE tivemos um início de ano positivo para a maioria dos ramos de comércio: 60% dos ramos do varejo ampliado apresentaram aumento nas vendas, com alguns deles conseguindo também superar o recuo anterior.

Entre aqueles que cresceram em jan/24, supermercados, alimentos, bebidas e fumo (+0,9%, com ajuste) foram o único segmento que também havia ampliado vendas em dez/23 (+0,7%). Ganhou um pouco mais de velocidade na entrada do ano.

Melhora do emprego, do rendimento real do trabalho e dos programas de transferência de renda do governo tem contribuído para este setor, que no acumulado dos últimos doze meses registra avanço de +4,0% frente a igual período do ano anterior vis-à-vis +2,9% no varejo ampliado total.

Dos outros cinco ramos no azul, dois anularam a retração de dez/23, todos representando produtos semiduráveis: tecidos, vestuário e calçados (-6,9% em dez/23 e +8,5% em jan/24, com ajuste) e outros artigos de uso pessoal e doméstico (-3,9% e +5,2%, respectivamente).

Já os outros três ramos que cresceram em jan/24 mas não o suficiente para compensar o recuo anterior comercializam bens de consumo duráveis, cujos mercados, como se sabe, são mais dependentes das condições de crédito e juros da economia.

Quem menos compensou foi equipamentos de escritório, informática e comunicação, que na série com ajuste sazonal, tem apresentado muita volatilidade. Em dez/23 registrou -13,0% e em jan/24 ficou em +6,1%. Também nesta situação ficaram: móveis e eletrodomésticos, com -7,4% em dez/23 e +3,6% em jan/24, e veículos e autopeças, com -4,2% e +2,8%, respectivamente.

Serviços

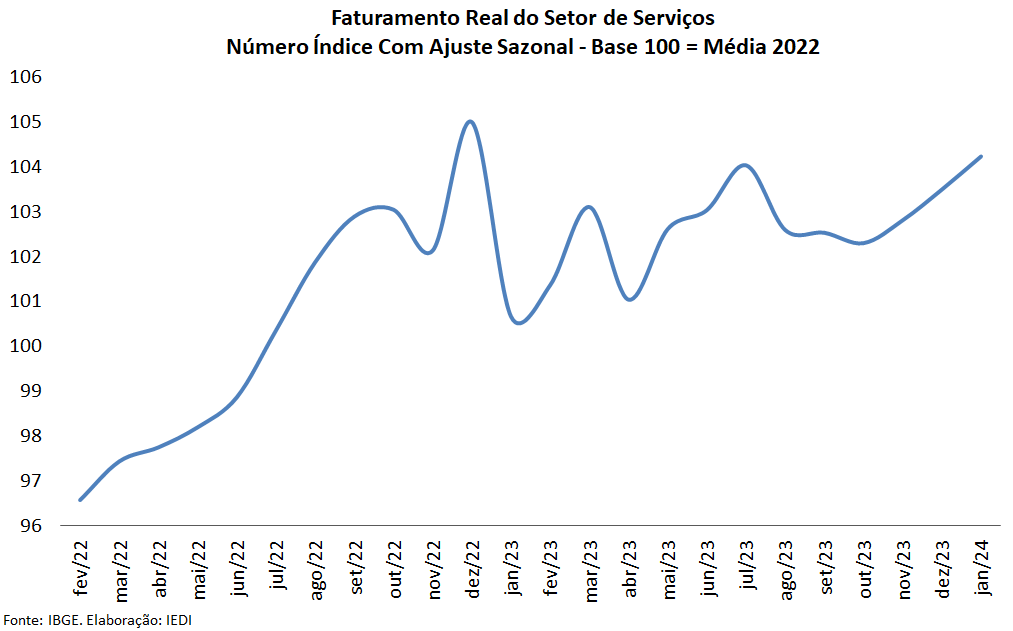

Em jan/24, tal como o comércio varejista, o setor de serviços ampliou seu faturamento real tanto em relação ao mês anterior como na comparação com o mesmo período do ano passado. E isso ocorreu de forma bastante difundida entre os seus distintos segmentos.

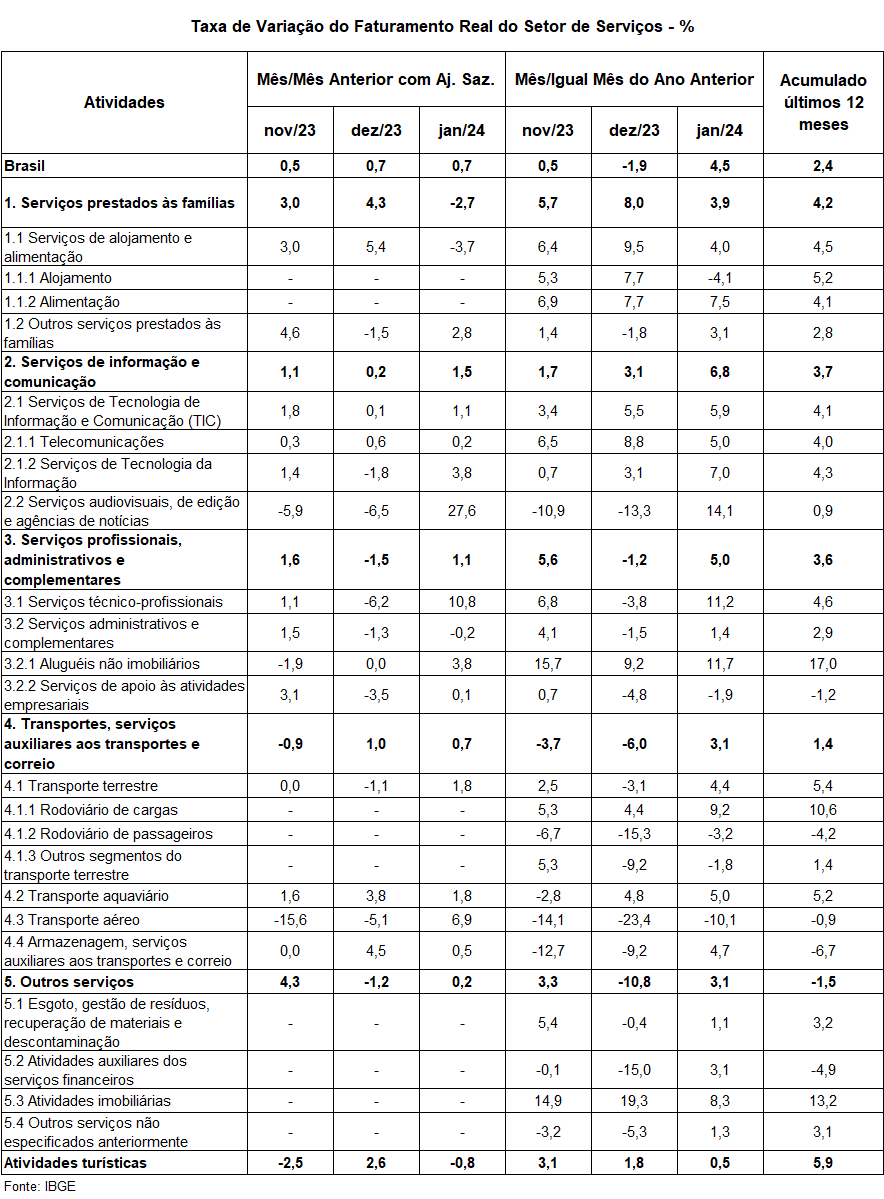

Na passagem dez/23 para jan/24, já descontados os efeitos sazonais, os serviços avançaram +0,7%, dando continuidade à reação iniciada em nov/23, após três meses negativos em ago-out/23.

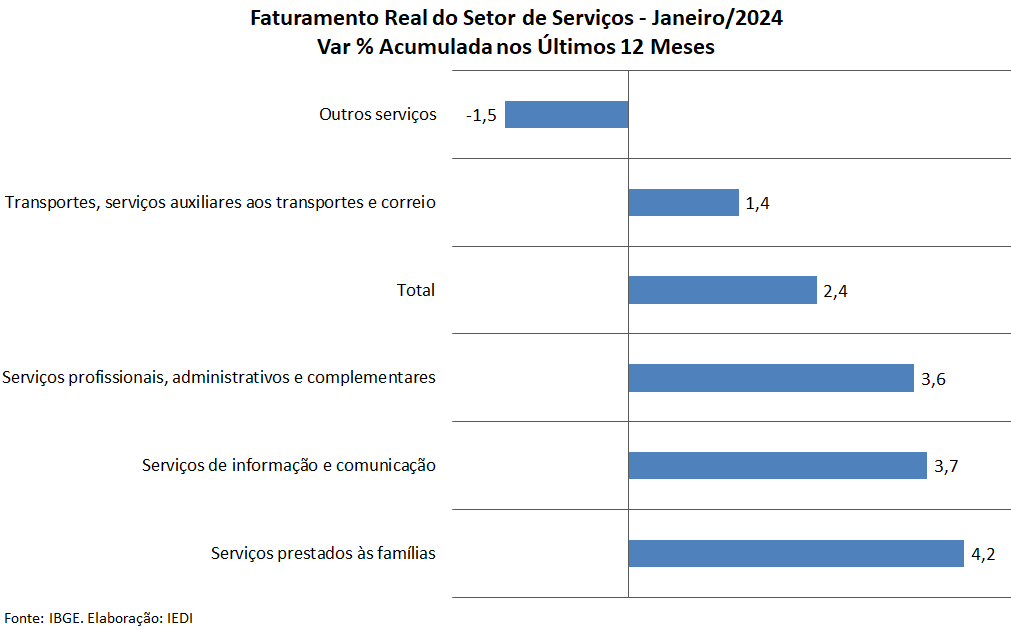

Frente ao mesmo período do ano anterior, por sua vez, a alta foi de +4,5%, a mais forte desde mai/23, sinalizando para uma nova fase de dinamismo mais intenso, deixando para trás a trajetória de relativa morosidade que prevaleceu na segunda metade de 2023.

Na série com ajuste, que traz um indicativo mais de curto prazo, 4 dos 5 segmentos identificados pelo IBGE lograram crescer em jan/24. A exceção coube aos serviços prestados às famílias, cuja queda não foi suficiente para anular a expansão mais robusta de dez/23.

O recuo dos serviços prestados às famílias, de -2,7% ante dez/23, foi provocado apenas pelo seu componente de alojamento e alimentação (-3,7%). Outros serviços pessoais, por sua vez, cresceram +2,8% no período. Além disso, em comparação com um ano atrás, o agregado desse ramo segue no azul, registrando +3,9%.

Entre os que cresceram na série com ajuste, os dois ramos que puxaram o total de serviços para cima em jan/24 foram informação e comunicação e os serviços profissionais, administrativos e complementares, que juntos representam cerca de 45% do total do setor.

A alta mais expressiva coube aos serviços de informação e comunicação, com +1,5% ante dez/23, devido sobretudo aos serviços de tecnologia da informação (+3,8%) e audiovisuais, de edição e agência de notícias (+27,6%). Frente a jan/23, o resultado deste ramo como um todo foi de +6,8%, sendo também nesta comparação o que melhor se saiu.

Já os serviços profissionais, administrativos e complementares subiram +1,1% entre dez/23 e jan/24 sob influência do seu componente técnico-profissional (+10,8%), que se refere àquelas atividades de maior especialização. Os serviços administrativos e complementares, em geral, funções de menor qualificação terceirizadas pelas empresas, recuaram -0,2%. Ante jan/23, houve expansão de +5,0% para o total do ramo.

Em linha com o desempenho do setor de serviços como um todo ficou o ramo de transportes, correios e armazenagem: +0,7% ante dez/23, apoiado principalmente em dois de seus componentes: transportes terrestres (+1,8%) e aéreo (+6,9%). Na comparação interanual, o faturamento real dos transportes cresceu +3,1%.

Por fim, o ramo de outros serviços, que congrega um conjunto amplo de atividades, ficou virtualmente estável ao variar +0,2% na passagem de dez/23 para jan/24, já descontados os efeitos sazonais. Frente a jan/23, a alta foi de +3,1%, com contribuições positivas vindo principalmente de serviços imobiliários (+8,3%) e financeiros (+3,1%).