Carta IEDI

Os juros e a rentabilidade das empresas no período recente

Esta carta IEDI atualiza o acompanhamento que o Instituto faz sobre o desempenho econômico-financeiro das grandes empresas não financeiras de capital aberto que operam no país, com ênfase no setor industrial. Nesta edição tratamos do período pós-pandêmico, destacando o ano de 2023.

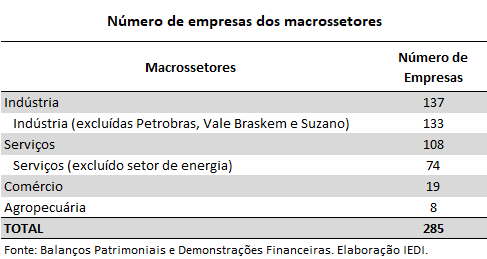

Ao todo, analisamos os dados de 285 empresas e abordamos a indústria a partir de dois grupos: um deles com o total das 137 empresas do setor e outro grupo em que retiramos da amostra quatro grandes empresas que influenciam muito o desempenho industrial – Petrobras, Vale, Suzano e Braskem. Além da indústria, também há dados de empresas de comércio e de serviços.

Os indicadores avaliados incluem as margens de lucro bruto, operacional e líquido, a evolução e a composição dos passivos e o grau de endividamento. A seguir, apresentamos um resumo do quadro recente dos indicadores.

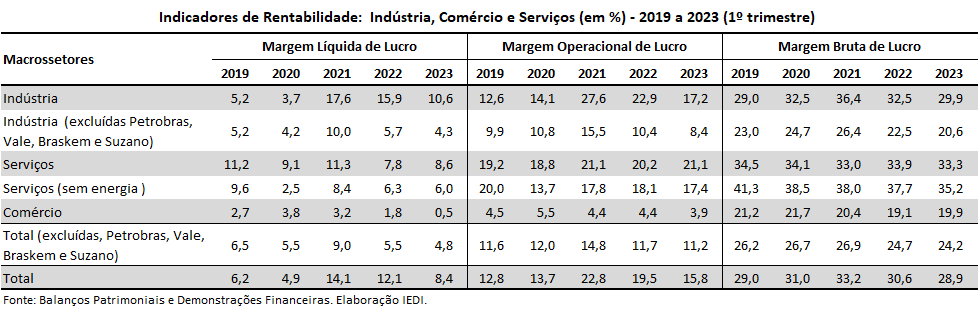

Em 2023, teve sequência o declínio das margens de lucro operacional iniciado em 2022. Para o total das empresas, saiu de 19,5% em 2022 para 15,8% em 2023. O recuo foi ainda mais intenso na indústria, de 22,9% para 17,2%. Em ambos os casos, as margens seguiram acima dos níveis pré-pandemia, mas isso devido às quatro grandes empresas industriais mencionadas anteriormente.

Tomando a indústria exceto Petrobras, Vale, Suzano e Braskem, a margem operacional da indústria recuou de 10,4% em 2022 para 8,4% em 2023, inferior ao patamar de 9,9% de 2019. Houve elevação apenas para os serviços incluindo energia, de 20,2% para 21,1% entre 2022 e 2023.

Neste processo, cabe observar a queda dos preços de commodities nos mercados internacionais a partir de meados de 2022 e normalização das cadeias produtivas globais após os distúrbios, reduzindo margens operacionais sobretudo em setores da indústria de bens intermediários, como metalurgia, siderurgia, minerais não metálicos, petróleo e gás, papel e celulose etc..

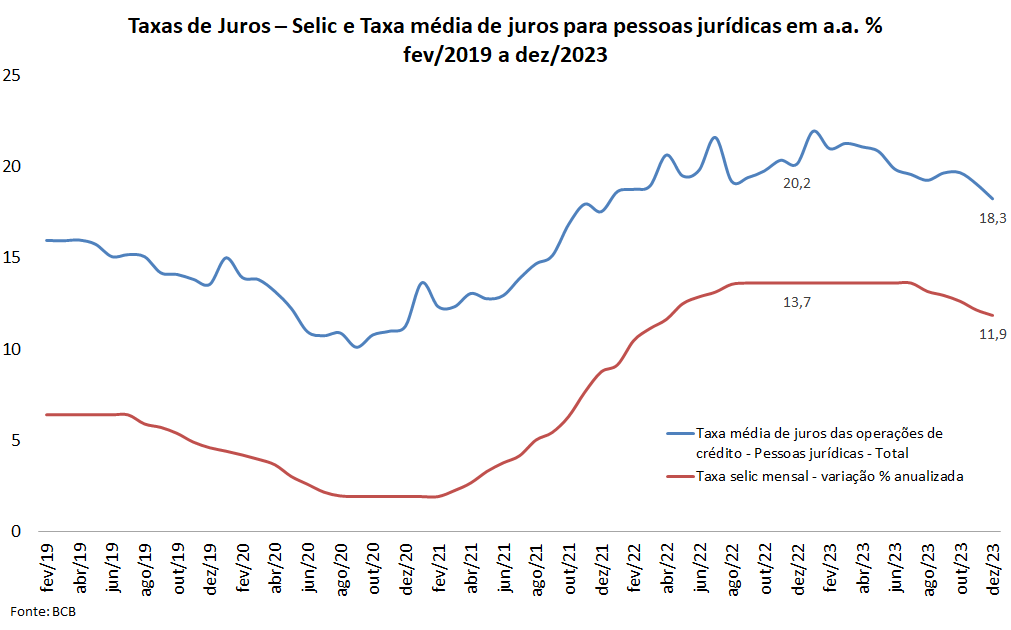

Já a rentabilidade líquida foi adicionalmente afetada pela conjuntura de elevadas taxas de juros no período em tela. Vale lembrar que a taxa básica de juros (Selic) manteve-se em seu patamar recente mais elevado (13,75% a.a.) entre ago/22 e ago/23, declinando apenas no último quarto do ano. Isso implicou o aumento das despesas financeiras das empresas.

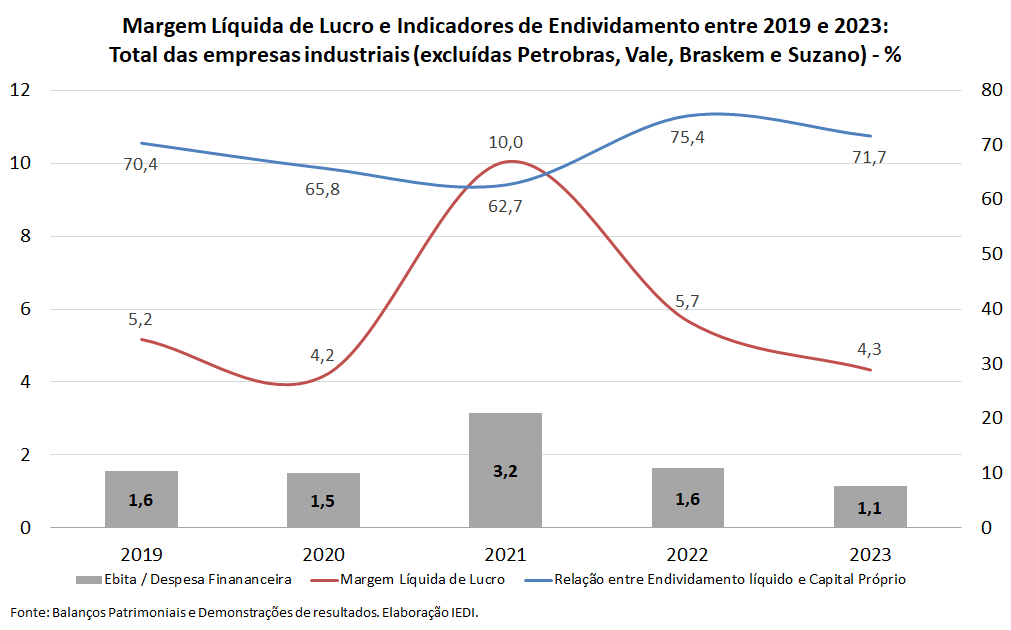

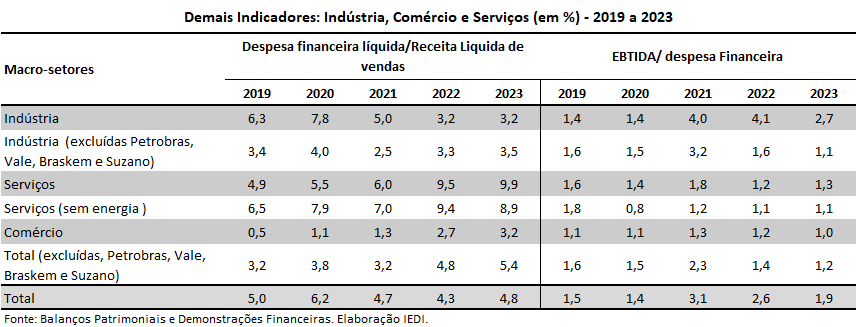

O indicador Ebtida sobre despesas financeiras, por exemplo, regrediu de 2,6 em 2022 para 1,9 em 2023 para o total da amostra. No caso do agregado da indústria foi de 4,1 para 2,7 e se excluídas as quatro grandes empresas já mencionadas, de 1,6 para 1,1. Ou seja, neste último caso o lucro operacional no conceito Ebtida foi praticamente igual ao volume de gastos das empresas industriais com despesas financeiras, excedendo-o em apenas 0,1.

Como resultado de menor lucratividade operacional e maior pressão de custos financeiros, a margem líquida de lucros também encolheu em 2023 para o total da amostra de empresas não financeiras como um todo, mas notadamente no setor industrial e no comércio, cujos mercados são mais dinâmicos em conjunturas com mais crédito e menores taxas de juros.

Entre 2022 e 2023, a margem líquida de lucro recuou de 12,1% para 8,4% no total de empresas, mantendo-se em nível superior ao pré-pandemia (6,2% em 2019). Na indústria, foi de 15,9% para 10,6%, mas se excluirmos Petrobras, Vale, Braskem e Suzano, recuou de 5,7% para 4,3% neste período, ficando abaixo da marca de 2019 (5,2%).

A única exceção na indústria foi o macrossetor de bens de capital, em que a margem líquida progrediu de 9% para 11,6% de 2022 para 2023, ficando bem acima da marca pré-pandemia (6,1% em 2019). O ramo de máquinas e equipamentos se destacou com um avanço de 10,5% para 15,8% (7,2% em 2019). Todos os demais macrossetores industriais tiveram margens menores.

Como a indústria de bens de capital foi dos que mais perderam volume de produção em 2023 (-11,7% ante +0,1% para a indústria como um todo), ao que tudo indica, tiveram êxito em suas estratégias de proteção de margens de lucro.

No comércio, a situação foi ainda mais grave, já que a margem líquida de lucros chegou a apenas 0,5% em 2023, partindo de um patamar de 1,8% em 2022. A crise nas Americanas, que provocou importante contração da liquidez e encareceu o crédito corporativo, pode ter afetado mais intensamente o setor de comércio ao qual a empresa pertence.

Vale notar que houve melhora da rentabilidade líquida ao longo do ano 2023. Na Carta IEDI n. 1223, que analisa o balanço das empresas até o 1º trim/23 indicava margens líquidas ainda mais fracas, tanto para a indústria sem as quatro grandes empresas mencionadas (2,1%) como para o comércio (-0,5%), do que os valores do ano como um todo citados acima.

Por sua vez, o setor de serviços, que é menos intensivo em capital e cujos mercados dependem menos do financiamento para se dinamizarem, é quem mais preservou sua rentabilidade líquida. Sem as empresas de energia, passou de uma margem de 6,3% em 2022 para 6,0% em 2023. Considerando também o segmento de energia, aumentou sua margem de 7,8% para 8,6%. Em ambos os casos, porém, ficou aquém do patamar de 2019.

Estes resultados a respeito da rentabilidade das empresas são convergentes com o desempenho dos setores no ano passado. Vale lembrar que em 2023, o PIB de serviços cresceu +2,4%, enquanto o PIB do comércio variou apenas +0,6%. A indústria cresceu menos, +1,6%, mas no caso da indústria de transformação o resultado foi negativo: encolheu -1,3%.

A pressão dos custos financeiros não foi mais intensa ainda porque as empresas, sobretudo as industriais, buscaram reduzir seu endividamento, embora o contexto econômico geral não tenha permitido um recuo substancial.

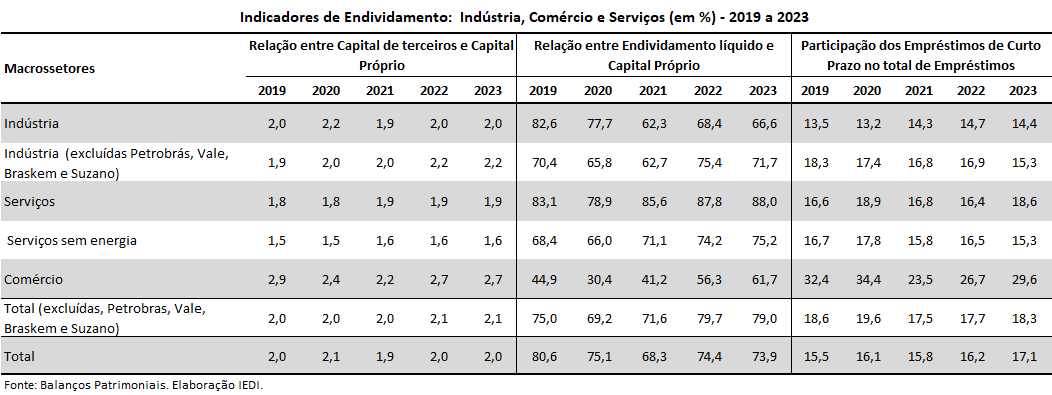

Para o total da amostra, a relação entre endividamento líquido e capital próprio declinou de 74,4% em 2022 para 73,9% em 2023, ficando aquém do nível de 2019 (80,6%), em função da evolução no setor industrial.

Para o total das empresas industriais, este indicador de endividamento recuou de 68,4% para 66,6% no período em questão. Se desconsiderarmos Petrobras, Vale, Braskem e Suzano, o declínio foi de 75,4% para 71,7%, mas seguiu acima do nível de 2019 (70,4%).

Na evolução do endividamento no setor industrial entre 2022 e 2023 alguns ramos se destacaram positivamente, como autopeças, material de transporte, aeronáutico e eletroeletrônicos, assim como máquinas e equipamentos e papel e celulose. Outros pioraram seu indicador, como química, minerais não metálicos e metalurgia.

Em 2023, 48% dos ramos industriais apresentaram uma relação endividamento líquido sobre capital próprio inferior ao patamar pré-pandemia, isto é, de 2019. Destacaram-se cosmético e higiene pessoal, máquinas e equipamentos, petróleo e gás, têxtil e papel e celulose.

Além disso, na indústria também houve um alongamento de prazos deste passivo. A participação dos empréstimos de curto prazo no total dos empréstimos bancários caiu de 16,9% para 15,3%, o menor valor para o período 2019-2023, se considerado o setor exceto as quatro grandes empresas citadas anteriormente.

Nos demais setores, ou o endividamento aumentou entre 2022 e 2023, notadamente nas empresas do comércio, ou então houve ampliação da parcela de empréstimo de curto prazo, como no ramo de energia e no comércio também.

Este movimento teria sido mais forte e generalizado se as condições de crédito não tivessem sido adversas, como discutido na Carta IEDI n. 1256, em função do aumento dos juros e da aversão a riscos dos credores derivadas da crise nas Americanas.

Introdução

Embora 2023 tenha sido um ano de resultados modestos para muitos setores, o desempenho das empresas não-financeiras apresentou alguma melhora com o passar do ano em comparação com o fraco resultado do primeiro trimestre, analisado na Carta IEDI n. 1223.

De modo geral, para as empresas não-financeiras de capital aberto, e sobretudo para alguns setores industriais, como bens de capital, o resultado ao final do ano indicou clara recuperação.

Os indicadores de rentabilidade e de endividamento apresentaram progressos durante o ano passado, ainda que, para alguns casos, a tendência de piora em relação aos anos anteriores não tenha se revertido.

Para alguns setores o quadro manteve-se preocupante. A tendência de retração da rentabilidade para as empresas de insumos básicos e para bens de consumo, por exemplo, se manteve, alcançando um patamar especialmente baixo neste último caso.

Um aspecto importante da melhora no final de 2023 veio da evolução das dívidas das empresas. Observando-se as informações das empresas industriais (excluídas a Petrobras, Vale, Braskem e a Suzano), as dívidas estritamente bancárias e descontando-se o caixa das empresas, ou seja, o endividamento oneroso líquido em relação ao patrimônio líquido, caiu de 75,4% em 2022 para 71,7% em 2023, aproximando-se do patamar pré-pandemia (70,4% em 2019).

Esta Carta IEDI analisa os resultados econômicos e financeiros de 285 grandes empresas não financeiras de sociedades anônimas para o período de 2019 e 2023, com dados contábeis para todos os anos do período. As empresas foram agregadas em três macrossetores: indústria, comércio e serviços.

Três subconjuntos foram criados para isolar o peso das gigantes dos setores de petróleo, mineração, química, papel e celulose e energia elétrica, que influenciaram os resultados destes macrossetores. Foram criadas mais três agregações: (i) indústria, excluídas as empresas Petrobras, Vale Braskem e Suzano; (ii) serviços sem energia elétrica; (iii) Total geral, excluídas as empresas Petrobras, Vale Braskem e Suzano.

Os indicadores selecionados no estudo objetivam medir o desempenho financeiro das empresas de capital aberto não financeiras através da evolução da rentabilidade, do peso das despesas financeiras e do grau e composição do endividamento. O quadro 1 do Anexo Estatístico traz os conceitos dos indicadores analisados nesta Carta.

A ênfase será dada às empresas industriais, especialmente ao agregado da indústria, excluídas Petrobras, Braskem, Vale e Suzano. Os demais agregados são pontuados a título comparativo com o desempenho da indústria. O período do estudo engloba os anos entre 2019 e 2023.

Evolução da rentabilidade

Após a recuperação da rentabilidade em 2021, como reflexo da retomada da atividade econômica no imediato pós-pandemia, ainda em um contexto de taxas de juros reais negativas, as margens líquidas de lucro das grandes empresas passaram a declinar. Em 2023 a evolução seguiu negativa para o agregado da amostra aqui considerada e para a maioria dos setores analisados, com exceção dos serviços.

Entre 2019 e 2023, foi o ano de 2021 o de maior rentabilidade das grandes empresas, com a margem líquida chegando a 14,1% para o total da amostra e 9% se excluídas Petrobras, Vale, Braskem e Suzano. Este desempenho compensou o declínio verificado em 2020 devido ao choque da Covid-19.

Deste então, as margens líquidas têm se reduzido, passando para a 8,4% para o total de empresas e 4,8% excluindo as quatro grandes mencionadas. No caso das empresas industriais, a margem líquida de juros, que havia chegado a 17,6% e 10% se excluídas Petrobras, Vale, Braskem e Suzano, em 2021, também declinou para 10,6% e 4,3%, respectivamente em 2023..

Os anos de 2022 e 2023 foram marcados pela deterioração das margens líquidas com aumento das despesas financeiras em relação ao lucro operacional. Cabe lembrar que a política monetária se tornou mais restritiva com a Selic se elevando, na média anual, de 4,4% em 2021 para 12,4% em 2022 e então para 13,2% em 2023, num contexto de pressões inflacionárias advindas de turbulências no cenário internacional.

De outro, os custos operacionais se tornaram crescentes – como energia, transporte e insumos e componentes específicos – aliados ao progressivo encarecimento do crédito novo ao consumidor e às pessoas jurídicas e às dificuldades de desalavancagem sobretudo das famílias, prejudicando a demanda da economia, em especial daqueles que implicam algum tipo de financiamento. Muito do que a indústria produz, como se sabe, são bens duráveis, com mercados dependentes de crédito.

O começo de 2023 já apontava a tendência de piora dos indicadores econômico-financeiros das empresas de capital aberto. No primeiro trimestre de 2023, a margem líquida das empresas industriais (excluídas Petrobras, Vale, Braskem e Suzano) foi de apenas 2,1%, bem abaixo do verificado no mesmo período de 2022, de 6,7%, como discutido na Carta IEDI n. 1223.

A partir do segundo trimestre de 2023, porém, as condições operacionais das grandes empresas começaram lentamente a melhorar, com a redução do preço de commodities a baratear muitas matérias primas e da inflação como um todo, e, além disso, tivemos o início da fase descendente da política de juros do Banco Central. Todavia, a intensidade da recuperação foi incapaz de gerar margem líquida de lucro superior à registrada em 2022.

No agregado das empresas industriais excluídas Petrobras, Vale, Braskem e Suzano, a margem líquida de lucro fechou 2023 (4,3%), acima do primeiro trimestre (2,1%), mas abaixo do verificado em 2022 (5,7%), voltando ao patamar semelhante àquele apresentado em 2020, ano da pandemia.

No agregado do setor industrial, incluindo as empresas acima mencionadas, a margem líquida de lucro seguiu acima do nível pré-pandemia (10,6% ante 5,2% em 2019, respectivamente), mas recuou bastante em relação aos dois anos anteriores (17,6% em 2021 e 15,9% em 2022)

Embora o desempenho tenha sido bastante heterogêneo, parte significativa dos setores apresentaram queda da rentabilidade entre 2022 e 2023. Esse cenário é especialmente preocupante, porque novamente as despesas financeiras voltaram a se aproximar do valor dos resultados operacionais das empresas da amostra, gerando desempenho negativo para alguns setores.

No caso da indústria exceto as quatro grandes, de todo o período coberto pelo estudo, o pior ano para indicador de cobertura de juros (Ebitda/despesas financeiras) foi o de 2023, quando praticamente o volume de lucros Ebitda foi praticamente igual (0,1 superior apenas) ao volume de gastos das empresas industriais com despesas financeiras.

Após atingir 3,2% em 2021, a cobertura de juros pelo lucro operacional caiu para 1,6%, em 2022, e para 1,1%, em 2023 para as empresas industriais menos Petrobras, Vale, Braskem e Suzano.

A piora deste indicador se relacionou com o aumento do endividamento líquido em relação ao capital próprio em 2022 e que pouco cedeu em 2023, no contexto de elevação das taxas de juros. Este quadro comprometeu o caixa das empresas com o pagamento de juros, configurando maior fragilização financeira das companhias de capital aberto.

Rentabilidade na Indústria

Ainda que o resultado geral das empresas industriais (excluídas Petrobras, Vale, Braskem e Suzano) de 2023 tenha sido inferior ao do ano de 2022, houve aumento da rentabilidade em um conjunto de atividades.

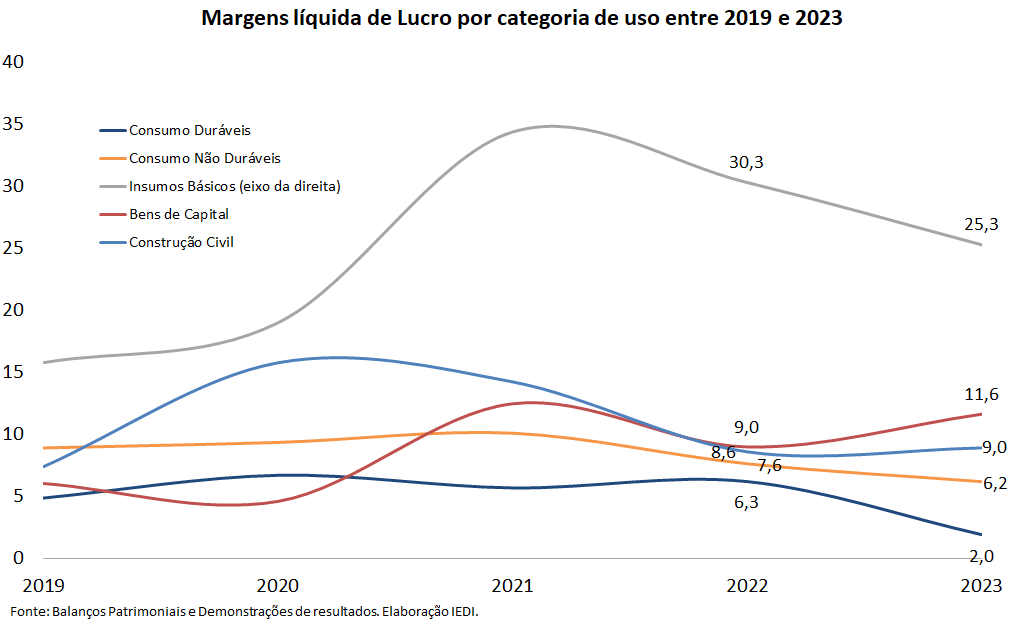

Entre os setores com melhor desempenho, estão as margens líquidas de lucro das empresas de bens de capital, que acumularam queda entre 2021 e 2022, mas voltaram a se elevar em 2023, passando de 8,6% para 11,6%.

Entre os setores industriais, os bens de capital foram o único macrossetor que apresentou recuperação da margem líquida de lucro frente a 2022, como mostra a figura a seguir.

A margem líquida de lucro agregada das empresas de construção civil se manteve praticamente no patamar de 9% entre 2022 e 2023, enquanto as demais categorias de uso apresentaram, no agregado, quedas na rentabilidade.

As empresas de insumos básicos mantiveram a tendência de reduções das margens líquidas, porém registrando, no agregado, uma margem líquida de lucro de 25,3%, patamar em nível consideravelmente mais elevado do que as demais empresas industriais, ainda que as reduções da lucratividade tenham sido expressivas em relação ao pico de 2021.

As piores situações encontram-se entre os setores de bens de consumo. Entre os bens não duráveis, a redução entre 2022 e 2023 foi de 7,6% para 6,2%, atingindo um patamar inferior ao nível pré-pandemia. Nos setores de bens de consumo duráveis, a margem líquida de lucro foi de 2% em 2023, menor valor entre todos os anos analisados.

As empresas de máquinas e equipamentos apresentaram, entre as empresas de bens de capital, a maior recuperação da lucratividade, partindo de 10,5%, em 2022, para 15,8% em 2023. Ainda que nem todas as empresas de bens de capital tenham apresentado o mesmo desempenho, o aumento das margens líquidas de lucro foi generalizado no setor.

Como alguns setores de insumos básicos fecharam 2022 com lucratividade relativamente alta, apesar da queda significativa em relação a 2021, as margens líquidas de lucro ainda se encontram em situação relativamente confortável.

Esse foi o caso das empresas de biocombustíveis, papel e celulose e petróleo e gás, que fecharam 2022 com margens líquidas de lucro em 26,1%, 39,3% e 28,9% e registraram, em 2023, margens de 20,5%, 28,8% e 24%, respectivamente. As empresas de metalurgia, minerais não metálicos e química, entretanto, partiram de patamares mais baixos e fecharam o ano de 2023 com margens líquidas de lucro em -4,2%, 2,8% e -0,7%, respectivamente (ver tabela 1 do Anexo).

A retração da margem líquida de lucro foi também generalizada entre as empresas de bens de consumo, porém apresentando lucratividade inferior, em geral, aos setores de insumos básicos.

Os setores de alimentos, calçados, eletrônicos e vestuários acumularam as principais quedas entre as empresas de bens de consumo. Entre 2022 e 2023, as margens líquidas de lucro variaram de 3% para -0,3% no setor de alimentos, de 11,8% para -2,4% no setor de calçados, de 5,3% para 0,9% no setor de eletrônicos, e de 0,6% para -0,4% no setor de vestuário.

Como dito anteriormente, a heterogeneidade dos resultados entre as empresas industriais conta com alguns resultados negativos, em 2023, em setores industriais importantes dentro da estrutura produtiva brasileira, tal como alimentos, metalurgia, química e vestuário.

Chama atenção também a queda da lucratividade entre as empresas de comércio e, principalmente, o desempenho do comércio varejista, que no resultado agregado teve a margem líquida de lucro apresentando redução de 1,7% para -2,1%, entre 2022 e 2023.

De modo geral, as quedas de lucratividade estiveram relacionadas com quedas de preços nos mercados de commodities industriais ou concentradas nos setores ligados ao mercado de consumo doméstico.

Vale lembrar que em 2023 os dados do PIB mostraram crescimento do consumo das famílias (+3,1%) bastante voltados ao setor de serviços (+2,4%). O PIB da indústria de transformação encolheu (-1,3%) e o do comércio ficou próximo da estabilidade (+0,6%), perdendo força em relação a 2022 (+0,9%).

Quando se observa a composição das margens de lucro, nota-se que, em sua maioria, os setores industriais apresentaram estabilidade da margem bruta de lucro e variações de amplitude semelhantes entre as margens operacionais e líquidas de lucro. O dado indica que, nos casos em que houve queda da lucratividade, a queda foi devida, sobretudo, ao resultado operacional das empresas.

A indústria (excluídas Petrobras, Vale, Braskem e Suzano) concentrou a maior queda na margem operacional, saindo de 10,4% para 8,4%, entre 2022 e 2023. Em seguida veio o comércio, de 4,4% para 3,9%, respectivamente. São evoluções coerentes com o desempenho agregado do PIB destes setores no período, como assinalado.

Entre as empresas industriais, a margem operacional de lucro atingiu o menor valor desde 2019, valor que se aproxima do patamar após o período de retração do PIB entre 2015 e 2016 e revela que, para alguns setores em especial, o ano de 2023 foi marcado por um patamar historicamente baixo de lucratividade.

Esta informação indica que, a despeito de certa recuperação do crescimento para a economia brasileira em 2023, que foi fortemente influenciado pelo setor agropecuário com safra recorde e também pelos serviços, o desempenho das empresas industriais ainda está longe de sinalizar uma recuperação que recomponha a rentabilidade operacional em patamar que permita avanço sustentado do investimento produtivo, em construções e aquisição de máquinas e equipamentos, no sentido de gerar, próximos anos, expansão da economia de forma mais duradoura.

Endividamento

Como vimos na seção acima, a mudança de conjuntura em 2022 e 2023 interrompeu, ao menos em parte, o processo de desalavancagem das grandes empresas de capital aberto. O grau de endividamento se elevou, mas registrou certa estabilidade na maioria dos casos na passagem para 2023.

De fato, como discutido na Carta IEDI n. 1256, nota-se desaceleração da tomada de crédito em 2022 no contexto de juros crescente, quadro agravado pela crise das Americanas (iniciada janeiro de 2023), que causou turbulência localizada na oferta de crédito, ampliando as dificuldades das empresas na rolagem das suas dívidas.

Observando-se as informações das empresas industriais (excluídas Petrobras, Vale, Braskem e a Suzano), as dívidas estritamente bancárias e descontando-se o caixa das empresas, ou seja, o endividamento oneroso líquido em relação ao patrimônio líquido, subiu para 75,4%, em 2022, e registrou recuou para 71,7% em 2023, patamar um pouco acima do observado em 2019 (70,4%).

A partir de agosto de 2023, a política monetária começou a ser afrouxada e a Selic fechou o ano em 11,75% a.a., o consumo das famílias avançou acima do crescimento do PIB, impedindo que o valor adicionado da indústria aprofundasse a queda no final de 2023. Neste contexto, o grau de endividamento recuou um pouco e a velocidade de crescimento dos empréstimos diminuiu neste período.

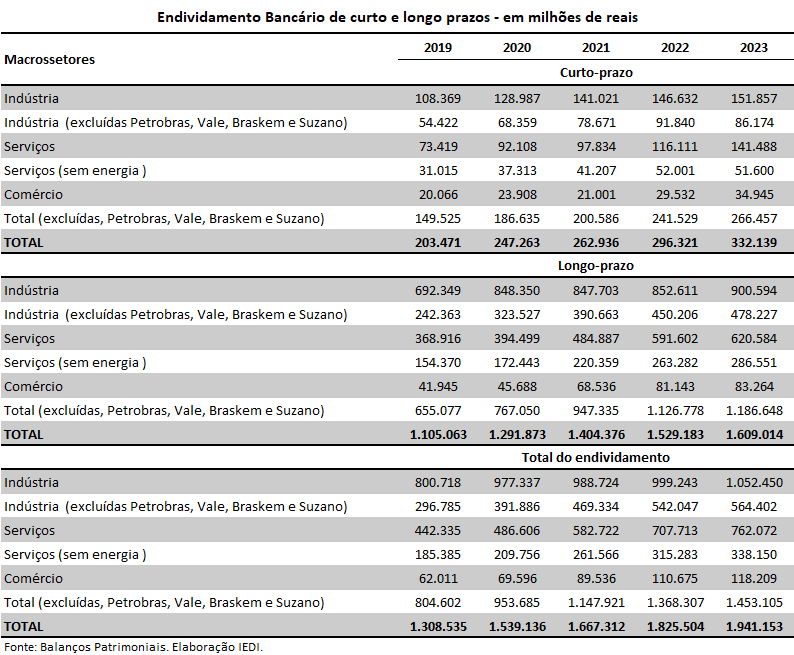

Tomando as empresas industriais (excluídas Petrobras, Vale, Braskem e a Suzano) como referência, o volume de dívidas bancárias atingiu o montante de R$ 564 bilhões em 2023 com crescimento nominal de 4,1% e acréscimo de R$ 22,3 bilhões, em relação a 2022. Estes números para o ano de 2022 foram de, respectivamente, +R$ 72,7 bilhões de dívidas bancárias e variação interanual de +15,5%.

Além desta menor expansão da tomada de crédito bancário, nota-se alterações no perfil do endividamento empresa de capital aberto em 2023. Entre 2022 e 2023, as empresas industriais (excluídas Petrobras, Vale, Suzano e Braskem) diminuíram as dívidas de curto-prazo e ampliaram os financiamentos de longo-prazo, dando continuidade a esse processo que remonta o período pós-recessão de 2015-2016. Em 2023 para esse conjunto de empresas industriais o peso dos empréstimos bancários de curto-prazo caiu para 15,3%, o menor patamar desde 2019.

A dívida bancária de curto-prazo das empresas industriais (excluídas Petrobras, Vale, Suzano e Braskem) atingiu R$ 86,1 bilhões em 2023 com redução de R$ 5,7 bilhões e queda de 6,1%, em relação a 2022. No caso dos empréstimos de longo-prazo, ao contrário, nota-se acréscimo de R$ 28 bilhões, entre 2022 e 2023, sendo que o montante alcançou R$ 478 bilhões com alta de 6,2%, neste período.

Do ponto de vista setorial, um conjunto expressivo da indústria de transformação registrou graus elevados de endividamento para padrões brasileiros, com o endividamento oneroso líquido bem acima da média da indústria. Estes são os casos dos setores de Alimentos, Biocombustíveis, Metalurgia, Papel e Celulose, Química e Têxtil (ver Tabela 3 do Anexo). Foram esses setores que estavam com elevados patamares de dívidas em 2019, antes da eclosão da pandemia. Três segmentos que também registravam altos índices de endividamento em 2019, conseguiram reduzir este indicador para valores próximos a média da indústria: Minerais não metálicos e Petróleo e Gás.

O contexto de 2023, com os juros altos em todo o mundo, foi um período fraco no mercado acionário, afastando investidores desta classe de ativo. No Brasil, o número de IPOs foi praticamente nulo com nenhuma nova empresa lançando oferta de ações. Nas operações de “follow-on” (oferta subsequentes), ocorrem um pouco mais de casos, mas com volume inferior ao observado em 2022.

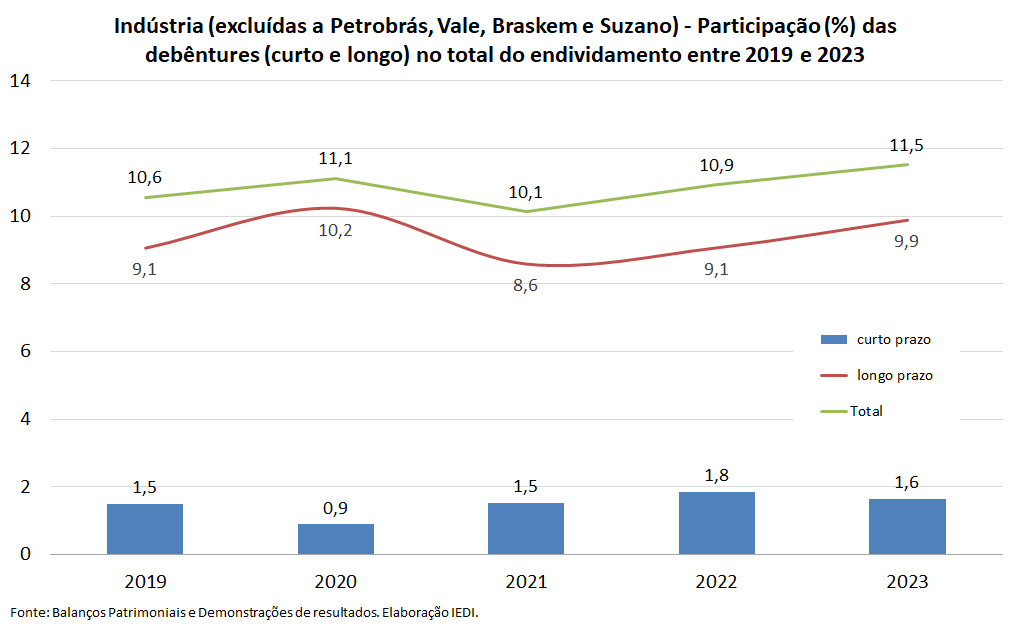

Frente a este quadro, cabe mencionar outro componente da restruturação das dívidas, qual seja, a ampliação do mercado de títulos de privado nos portifólios das empresas de capital aberto. Entre 2020 e 2023, o peso das emissões de debêntures das empresas industriais (excluídas Petrobras, Vale, Suzano e Braskem) no total do endividamento, subiu de 10,1% para 11,5%, sendo que a alta foi concentrada nas debentures de longo prazo, cujo montante atingiu o valor de R$ 55,8 bilhões em 2023, (9,9% do total do financiamento deste conjunto de empresas industriais).

Custos financeiros

A manutenção da taxa de juros em seu patamar recente máximo de 13,75% a.a. de agosto de 2022 até agosto de 2023 pressionou as despesas financeiras e a capacidade de as empresas renegociarem suas dívidas em melhores condições. Margens menores de lucro operacional e elevado volume de despesas financeiras, por fim, resultaram em um ano com prejuízo para muitas das empresas não-financeiras analisadas.

A relação EBTIDA/Despesas financeiras para o agregado das empresas analisadas recuou de 2,6 em 2002 para 1,9 em 2023, mas isso se deu de modo concentrado nos setores de energia e de commodities, neste último caso afetando o total da indústria quando consideradas Petrobras, Vale, Braskem e Suzano (de 4,1 para 2,7, respectivamente).

Tomando as empresas industriais exceto as quatro grandes acima mencionadas o recuo foi bem mais modesto, passando de 1,6 para 1,1 entre 2022 e 2023. O mesmo ocorreu com o comércio, para quem o indicador EBTIDA/Despesas financeiras se reduziu de 1,2 para 1,0. No caso dos serviços sem o ramo de energia houve estabilidade no patamar de 1,1.

No comércio, a relação EBTIDA/Despesas financeira foi inferior a 1 para as empresas de comércio diverso e para as empresas de comércio varejista. Em oposição, foi superior a 1 apenas para as empresas de comércio de combustíveis, gás e medicamentos, como mostra a tabela 2 do Anexo Estatístico.

Entre as empresas industriais, diversos setores apresentaram a relação EBTIDA/Despesas financeiras inferior a 1, com os resultados operacionais ficando aquém do volume de despesas financeiras.

Os setores de alimentos (0,5), calçados (-0,9), cosméticos e higiene pessoal (0,01), eletrônicos (0,5), indústria diversas (0,4), material aeronáutico (0,9), metalurgia (0,2), minerais não metálicos (0,8), química (0,5), têxtil (0,8) e vestuário (0,6) fecharam 2023 nessa situação.

Os melhores resultados se concentraram nos setores de insumos básicos, que vinham de um patamar mais elevado de lucratividade e nas empresas de bens de capital, seguindo a recuperação da lucratividade dessa categoria de uso em 2023.

Destacaram-se positivamente entre as atividades industriais, ainda no indicador EBTIDA/Despesas financeiras, os setores de bebidas (3,0), biocombustíveis (1,8), farmacêutica (2,1), máquinas e equipamentos (2,8), mineração (7,1), petróleo e gás (7,1) e siderurgia (1,8), embora em muitos casos o resultado de 2023 tenha sido significativamente inferior ao de 2022.

Assim, de modo geral, pode-se resumir o desempenho das empresas não-financeiras de capital aberto em 2023 da seguinte forma: declínio da rentabilidade para a maior parte das atividades, com resultados operacionais piores que os de 2022, e despesas financeiras em alta, pressionando o resultado líquido.

Com as empresas afetadas pela baixa lucratividade e o peso das despesas financeiras, a capacidade de reter lucros para financiar investimentos ficou comprometida, em um momento em que o custo do crédito ainda permanece alto no Brasil e com sinalização de manutenção dos juros no patamar atual por algum tempo.

Anexo estatístico

Clique aqui para acessar o Anexo Estatístico